株式投資とは株式を使った投資方法のひとつで、売却、あるいは保有することで利益を確定することができます。では、株式投資はどのように始めることができるのか、また、メリットや注意点などについて見ていきましょう。

INDEX

株式投資とは株式を活用した投資方法のこと

株式投資とは株式を用いた投資方法のことです。株式会社が資金調達を目的に発行するもので、購入することで、株式を通して企業に出資をするということになります。

証券取引所で取り扱っている株式は、誰でも証券会社を通して購入することが可能です。そのため、株式投資を行いたい場合は、まずは証券会社に口座を開設しておく必要があります。

株式投資の3つのメリット

株式の価格を「株価」といいます。

株式投資のメリットは、売買取引をしたり一定期間保有したりすることで利益を確定できることです。主に次の3つの方法で、利益を確定できます。

- 株価上昇を利用した現物取引で利益を得られる

- 配当金により利益を得られる

- 株主優待により利益を得られる

それぞれの方法でどのように利益を獲得するのか、具体的に見ていきましょう。

1.株価上昇を利用した現物取引で利益を得られる

株式の価格を「株価」といいます。株価は需要と供給の関係によって変動するため、価格が低いときに購入し、価格が高くなったときに売却すると利益を得られるのが特徴です。

例えば1株=800円の株式を1,000株購入したとしましょう。証券会社に支払う手数料を考慮しない場合、以下の計算式により80万円の資金が必要です。

800円 × 1,000株 = 800,000円

株価が900円になったときに売却すると、以下の計算式により10万円の利益を得られたことになります。

900円 × 1,000株 - 800,000円 = 100,000円

安いときに株式を買って高くなったときに手放すことで、利益を確定できます。これから株価が上昇しそうな株式や、株価が割安な株式を見つけたときは、株式投資を検討することができるでしょう。

■信用取引で値下がり時に利益確定

これから株価が下落しそうな株式や、実際の価値よりも割高な株式を見つけたとします。現金を出して株式を購入する「現物取引」では利益を得ることは難しいです。一方、証券会社から株式を借りて投資をする「信用取引」であれば、売り注文から始めて買い注文で取引が完結するため利益を得られるかもしれません。

現物取引とは異なり株式を借りる際の手数料(金利)はかかりますが、株価下落によって利益を得たいときは、信用取引も検討してみましょう。

2.配当金により利益を得られる

利益の一部を配当金として株主に分配している企業もあります。通常、配当金は株数に比例して分配されるので、保有する株数が多いと配当金も高額になるでしょう。

配当金は株式を保有しているだけで受け取ることができます。しかし、利益があまり出ていないときなどには分配されないこともありますので、配当金を目当てに投資をする場合は、過去の配当実績も参考に株式を選びましょう。

3.株主優待により利益を得られる

企業によっては、株主に対して年に1回程度「株主優待」を提供しています。2016年11月時点では全上場企業の1/3程度の企業で株主優待制度が定められています。株主優待の種類はさまざまです。例えば、自社商品やサービスを利用するときに活用できる割引券、無料券などを株数に応じて提供することもあります。

株主優待のある企業の場合、配当金と同様に株式を保有しているだけで受け取れます。豪華な商品やサービスを提供している企業や、普段から利用している企業であれば株式購入を検討してみましょう。

株主優待目当てで投資するときは、事前に株主優待を実施しているのかどうかを確認した上で、株主優待を受けられる基準についても確認しておきましょう。単元株数(取引可能な最小限の株数。通常は各銘柄100株)だけ保有していても株主優待の対象となる企業もありますが、数千株以上を保有していないと株主優待が受け取れないケースもあります。

株価が上がる理由を解説!上昇タイミングを見極めるコツを理解しよう

株式投資の4つの注意点と対処法

株式投資は売買、あるいは保有することで利益を確定できる投資法ですが、必ずしも利益を確定できるとは限りません。特に注意すべきポイントとしては、次の4つが挙げられます。

- 元本が保証されていない

- 株主優待がない株式も多い

- 企業が倒産するリスクもある

- 流動性リスクがある

それぞれ具体的な注意点や、リスクを回避するための対処法について見ていきましょう。

1.元本が保証されていない

「元本(がんぽん)」とは、投資する際の元手となる資金のことです。株式投資においては元本が保証されていないので、場合によっては損失を被ることもあります。

例えば、株価800円のときに1,000株購入した場合について考えてみましょう。このとき投資した資金は80万円なので、元本は80万円です。

しかし、株価は変動するため、80万円の株式が常に80万円の価値を持つとは限りません。株価が900円に上昇すれば保有する株式の価値は90万円に値上がりしますが、反対に株価が700円に下落すれば価値は70万円に値下がりし、元本を下回ることになります。

【対処法】早めに損切りする

株価は常に変動するので、少々下落したとしても慌てて対応する必要はありません。いつかは株価が元に戻り、場合によっては購入したときより高くなる可能性もあります。

しかし、株価が右肩下がりに下落し、企業の経営も立て直しが難しい場合、いつまでも株式を保有することは得策ではないかもしれません。早めに株式を売却すれば、少しでも損失を抑えられる可能性があるでしょう。このように損失を軽減するために売却(売り注文から入ったときは買い戻し)することが、「損切り(そんぎり)」です。

800円だった株価が700円に下がったときに損切りをすれば、保有株式が1,000株のときであれば損失は10万円で済みます。しかし、株価が600円まで下がったときに損切りをすると損失は20万円に膨れ上がるでしょう。株価の動きをよく見て、反転しづらいと思われるときは早めに損切りをして、損失を抑えることが大切です。

損切りについては、こちらの記事で詳しく解説しています。ぜひ参考にしてください。

株式投資は損切りが重要!ラインの決め方や損切りをしない問題点を解説

2.株主優待がない株式も多い

株主優待がない株式も少なくありません。実際に株式全体の約2/3には株主優待制度がないため、購入しても株主優待を受け取れない場合もあります。

また、株主優待制度がある企業であっても、基本的には株主優待を受け取るための最低株数が決まっているので注意が必要です。保有する株数が少ない場合は、株主優待を受け取れない可能性もあるでしょう。

【対処法】株主優待の条件をチェックする

株主優待を受け取ることを目当てで株式を選ぶ場合は、株主優待の適用条件を把握してから購入するようにしましょう。保有株数によっては優待の内容が変わることもあるので、優待を受けられるように株数を調整します。

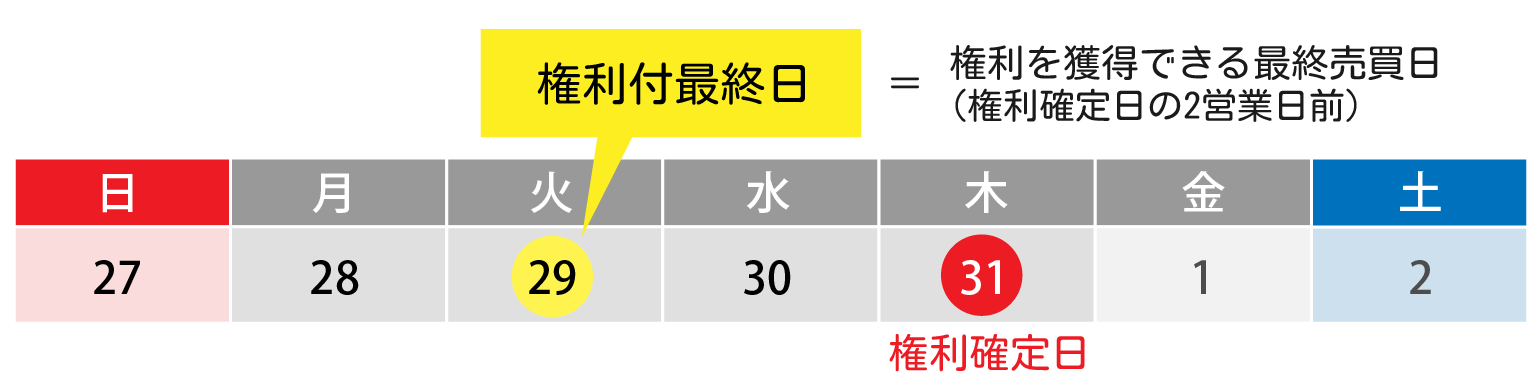

また、株主優待の権利確定日にも注目してください。権利確定日とは株主優待の権利が発生する日のことで、この日に権利を持っている株主に対して株主優待が提供されます。

株式は購入してすぐに権利が発生するわけではないため注意しましょう。株主が権利を獲得できる最終売買日のことを権利付最終日と呼び、この日までに株式を購入すると株主優待を受け取れます。

例えば3月末に株主優待の権利が確定する株式があるとしましょう。3月31日が土日祝日でなければ、3月31日が権利確定日となります。権利付最終日は3月29日となり、3月29日までに株式を購入すれば株主優待を受け取ることが可能です。

なお、この場合3月29日に株式を購入すれば、翌3月30日に株式を売却しても権利を手放すのは4月1日以降となるため、株主優待は受け取れます。権利確定日や権利付最終日については各企業で情報を公開しているので確認しておきましょう。

3.企業が倒産するリスクもある

企業が倒産すると株式の価値はほとんどなくなってしまいます。株価800円で購入したとしても価値が0円になれば、投資資金の全額を失ってしまうことになるでしょう。

企業の経営状態が悪くなり、株価が急に下がったときは、損切りをすることで損失を少しでも抑えることが可能です。しかし、株価急落を招くほど経営状態が思わしくないときは、他の株主も急いで売り注文をするため、取引が成り立たず売却できない恐れもあります。その場合は株価が0円、つまり倒産するまで売却ができず、投資した資金を回収できなくなってしまうでしょう。

【対処法】余剰資金で投資をする

どのような企業であっても、倒産しないとは言い切れません。早めに損切りをすることで損失を抑えられることもありますが、先述したように、株価急落が起こっているときは取引が成立せずに損切りができない可能性もあります。

投資した資金を回収できない可能性を想定し、株式投資は余剰資金を使って行うことが大切です。生活資金や近い将来に使途が決まっている資金、例えば子どもの学資や老後資金などは使わないようにしましょう。

ライフプランとは?ライフプランニングのステップと3つのポイントを解説

4.流動性リスクがある

流動性リスクとは「買いたいときに売り手がいなくて買えないリスク、売りたいときに買い手がいなくて売れないリスク」のことです。先述したように、株価の急落が起きて倒産の危機に陥っているときであれば、売り注文が殺到して買い手がつかず売却が成立しないことがあります。この場合は、売りたい金額よりも大幅に低い金額で売却しなくてはいけないかもしれません。

また、大きな不祥事が起こったときなども、売り注文が殺到して買い手がつきにくくなるでしょう。倒産はしなくても上場廃止となれば、株式の価値が著しく下落する恐れがあります。

【対処法】こまめに企業情報を入手する

不祥事がメディアで報道されると売り注文が殺到するため、株価が急落し、損切りすらできなくなってしまう可能性があります。トラブルが報道される前に行動を起こせるように、保有している株式に関する企業情報をこまめに入手しましょう。

公式サイトではIR情報なども掲載されている場合があるので、売上が上がっているのか、中長期的にどのような経営計画を立てているのか、調べておきます。

株式投資の始め方

リスクを十分に把握した上で、株式投資を始めていきましょう。株式投資は以下の手順で始めます。

- 証券口座を開設する

- 口座に投資資金を入金する

- 株式を購入する

- 株式を売却する

それぞれについて詳しく見ていきましょう。

1.証券口座を開設する

上場株式の売買は証券会社を通して行います。証券会社で株式売買を行うためには、証券口座を開設しなくてはいけません。

通常、どの証券会社でも口座開設は無料なので、いくつか開設できます。また、ほとんどの証券会社では、オンラインで口座開設することが可能です。日中忙しい方も無理なく株式投資の準備を始められるでしょう。

証券会社を選ぶときは、次のポイントに注意してください。

- 売買手数料は手頃か

- オンラインで操作しやすいか

- 入出金の手数料がかからないか

売買手数料が高額な場合、気軽に取引をしづらくなります。適切なタイミングで損切りを行うためにも、できれば売買手数料は低いほうがよいでしょう。実店舗を持たないネット証券では売買手数料が低く設定されていることが多いので、チェックしてみてください。

また、売買は基本的にはパソコンやスマホで行います。操作がしやすいと取引時のストレスが軽減されるでしょう。証券会社の中には、無料で利用できる株式取引用の専用アプリを提供しているところもあります。手軽に操作できるように工夫されたアプリなら、よりスムーズに株式投資が行えるでしょう。

入出金の手数料についても確認が必要です。株式投資を行う際は証券口座に資金を入金しますが、無料でできる証券口座もあれば、手数料がかかる口座もあります。こまめに資金を移動する場合は、入出金の手数料は無料であることが好ましいでしょう。

2.口座に投資資金を入金する

インターネット上で証券口座の開設手続きを行うと、メールや郵便でパスワードなどのログインに必要な情報が届きます。パスワードを受け取ったら、まずは証券会社のログインページを開き、ログインできるかどうか確認してみましょう。

ログインができたら次は口座へ投資資金を入金します。入金する際は、証券会社側の入出金パスワード(取引パスワード)と、出金側の口座をインターネットバンキングで利用できる状態にしておくとスムーズです。

インターネットバンキングを利用できないときは、利用までに数日かかることもあるので、証券口座の開設より前に準備しておくことをおすすめします。

3.株式を購入する

株式を選んで購入します。通常、株式は100株単位で購入するので、少なくとも株価の100倍に売買手数料を加えた金額を入金しておくようにしましょう。

なお、株式の購入には2つの方法があります。

- 成行(なりゆき)

- 指値(さしね)

成行は注文が確定した時点の株価で購入する方法です。購入したい株数だけを指定すればすぐに取引が完了します。

一方、指値は購入したい株価を指定する方法です。株価と株数、そして取引が完了する最大期限を指定しておくと、期限内に指定した株価となったときに取引が成立します。

株の注文方法についてはこちらの記事で詳しく解説しています。ぜひ参考にしてください。

株の買い方や証券会社選びのポイント、注文方法の種類や違いを解説

4.株式を売却する

配当金や株主優待を目的として株式投資を行う場合は、株式を売却する必要はありません。しかし、株価の上昇による利益(売り注文から始めた信用取引の場合は株価の下落による利益)を目的として投資を行う場合は、株式を売却(売り注文から始めた場合は買い戻し)することで利益を獲得できます。株価の動きをこまめにチェックして、売却・買戻しをしましょう。

こまめに見直して慎重に株式投資を始めよう

株価が上昇中の銘柄であっても、いつまでも上昇し続けるわけではありません。こまめに保有銘柄を見直して、慎重に株式投資を始めていきましょう。計画的かつ慎重な運用を心がけましょう。

あわせて読みたい

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。