株式投資を始める際、そもそも株の買い方や証券会社の選び方がわからず困る場合があります。株式投資ではどのような知識が必要になるのか、株取引を始める前に確認しておくことが大切です。

この記事では、株を始める人が押さえておきたい知識として、株の買い方や証券会社選びのポイント、注文方法の種類や違いを解説します。

INDEX

株を買う前に知っておくべき基礎知識

株式投資を始めるにあたり、少なくとも「購入方法」「取引時間」「購入単位」「口座の種類」の4つは理解しておく必要があります。

実際に株の売買をする際、さまざまな知識が必要になるのが株式投資です。具体的な株の買い方を見る前に、まずは初めて株式投資をする人が知っておくべき基礎知識について確認しておきましょう。

購入方法

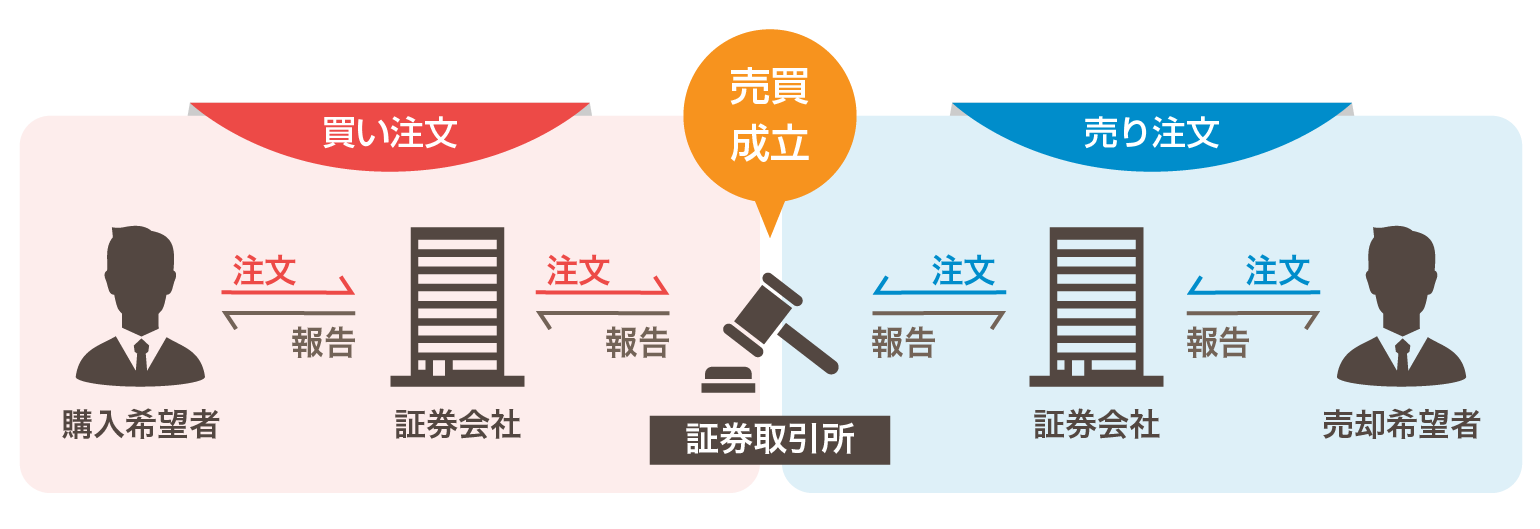

一般的に、株式投資で購入する株は上場株式です。上場株式は株式市場を通じて購入します。企業の窓口に出向いて株を購入したり、直接企業に連絡して株の購入申請をしたりするわけではありません。

株式には上場株式と非上場株式の2種類があります。

- 上場株式・・・証券取引所に上場している企業の株式

- 非上場株式・・・上場していない企業の株式

市場に公開されている上場株式は基本的に自由に取引できますが、未公開株とも呼ばれる非上場株式は市場に公開されておらず、上場株式のように簡単に手に入るわけではありません。

上場株式は証券取引所で取引されています。上場株式は証券会社を通じて購入するため、まず証券会社で口座を開設する必要があります。

詳しくはこの後の「株を買うまでの流れ」で解説しますが、証券会社を選び口座を開設するのが、株式投資を始めるときの最初のステップです。

取引時間

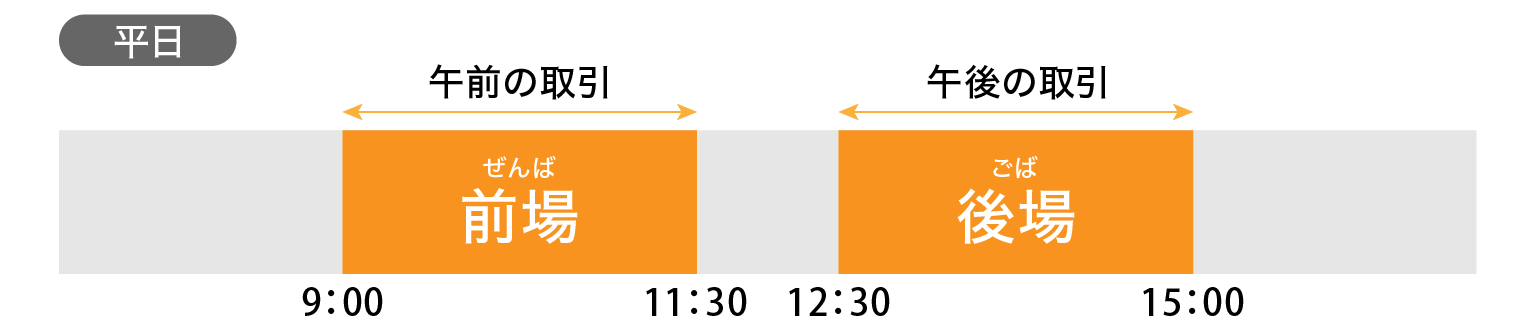

株の売買ができるのは原則として平日の9時~11時30分と12時30分~15時です。前者を前場、後者を後場と呼びます。株の取引は基本的に平日の日中に行うため、平日の9時前や15時以降、土日祝日は取引できません。

ただし東京証券取引所・名古屋証券取引所・札幌証券取引所・福岡証券取引所(以下、東証・名証・札証・福証)の4つの証券取引所のうち、東証を除く3つの証券取引所では後場は15時ではなく15時30分まで取引できます。

東証に比べて銘柄数が少ない名証・札証・福証の3つの証券取引所は、15時30分まで取引が可能です。

また証券会社によっては、証券取引所を介さずに株の取引ができるPTS(Proprietary Trading System、私設取引システム)を使い、9時前や夜間の一部時間帯でも取引ができる場合があります。

ただしPTS取引ができる証券会社は2021年6月時点では数社に限られ、すべての証券会社でPTS取引ができるわけではありません。

購入単位

株式投資では株を売買するときの最低株数が決まっており、基本的に100株単位で売買を行います。

以前は1,000株単位で取引される銘柄なども多く見られましたが、2018年10月以降は取引単位が原則100株に統一されました。

たとえば株価が200円の銘柄を購入する場合、最低株数が100株単位であれば、この銘柄を購入するためには少なくとも20,000円の資金が必要になります。1株単位で200円から株を買えるわけではありません。

ただし証券会社によっては100株未満の単位で株を買える場合があります。

100株未満の単位で購入できるのは一部の証券会社に限られますが、1株単位などで購入できれば少額から株式投資を始められるため、まとまった資金がない人でも株を始めることが可能です。

口座の種類

株を購入するために証券会社に口座を作る際、口座の種類を選択する必要があり、「一般口座」「特定口座(源泉徴収なし)」「特定口座(源泉徴収あり)」の3種類の中から選んで口座を開設します。

一般口座は株取引の年間損益や税金の計算を投資家自身が行う口座で、納税の義務が生じた場合は確定申告をしなければいけません。

それに対して特定口座の場合は、年間損益の計算は証券会社が行います。

特定口座は「源泉徴収なし」と「源泉徴収あり」の2種類あり、特定口座(源泉徴収あり)では株の売却益や配当金が口座に振り込まれる際、税金を天引きする源泉徴収が行われるため、投資家自身が確定申告をして納税の手続きをする必要はありません。

証券会社が税金を源泉徴収し、納税まで含めて証券会社が投資家に代わって行います。

特定口座(源泉徴収なし)の場合は年間損益の計算までは証券会社が行いますが、税金は源泉徴収されないため、納税の義務が生じた場合には投資家自身が確定申告をしなくてはなりません。

また一般口座や特定口座とは別に、NISA口座という種類の口座もあります。NISAは個人投資家のための税制優遇制度であり、2024年1月から新制度がスタートします。詳しい内容はこちらの記事をご参照ください。

>>>新NISA制度とは?変更点やメリット・デメリットを解説

ただし、損失が発生した場合の損益通算や繰越控除はできないなどのデメリットもあるため注意が必要です。

株を買うまでの流れ

株を買うには証券会社を選んで口座を開設し、資金を入金した上で購入する銘柄を選択して買い注文を出す必要があります。まずは株を購入するまでの全体的な流れを確認しておきましょう。

なお証券会社を選ぶときの比較の方法や具体的な株の買い方、さまざまな注文方法の違いなど、個別のポイントについては後ほど解説します。

1.証券会社を選んで口座を開設する

日本の国内には多くの証券会社があるため、その中から自分が口座を開設する証券会社を選んで決めなければいけません。後述するように、取引手数料の安さや扱っている商品の豊富さなど、いくつかの視点で比較して証券会社を選びます。

口座の開設自体は無料でできる証券会社も多く、気になる証券会社がいくつかある場合には、敢えてひとつに絞らず複数の証券会社で口座を作っても良いでしょう。

たとえば取引に使うツールは証券会社ごとに異なるため、口座を開設してツールを使ってみた上で、ツールが使いやすくて株取引がしやすいと感じる証券会社をメインで使うようにするのもひとつの方法です。

口座を開設する方法や手続きの流れは証券会社ごとに異なりますが、公式HPから口座開設の手続きができる証券会社もあります。気になる証券会社がある場合には、まずは公式HPを確認してみてください。

口座開設時には一般的に本人情報の入力や本人確認書類の提出が必要です。実際に取引ができるようになるまでの日数は証券会社や手続き方法によって違いますが、書類に不備等がなければ、数営業日程度で株取引が開始できると考えておけば良いでしょう。

2.証券口座に資金を入金する

株を購入するには、購入資金を事前に証券口座に入金しておく必要があります。株を購入する際に銀行口座など他の金融機関の口座から購入代金が引き落とされるわけではなく、証券口座に入金された資金を使って株を購入する仕組みです。

証券口座への入金方法は証券会社によって異なりますが、たとえばインターネットバンキングを利用する方法や通常振込で銀行のATMなどから入金する方法があります。

インターネットバンキングを使う方法では振込手数料を証券会社が負担するケースが多く、スマホやパソコンの操作で簡単に入金できる点が特徴です。証券会社がシステムメンテナンスを行う時間帯など、一部時間帯を除いて基本的に24時間入金できるため、株の購入資金が足りない場合にすぐに入金できます。

一方で通常振込によって銀行のATMなどから入金する場合は、手数料が顧客負担となる証券会社が多く、入金しても証券口座の残高にはすぐに反映されないのが一般的です。

顧客が行った入金手続きの内容を証券会社が確認した後に情報が反映されるため、入金が証券口座に反映されるまでに時間がかかり、夜間や休日に入金手続きをした場合は翌営業日の扱いになることがあります。

3.銘柄を選んで株を購入する

証券口座を開設して資金を入金したら、自分が購入したい銘柄を選んで株を購入します。

一昔前であれば投資家が証券会社の担当者に電話して、購入したい銘柄を伝えて株を購入していましたが、現在では証券会社が提供するパソコンやスマホなどのツールを使って投資家自身が買い注文を出すのが一般的です。買い注文が成立すると株が自分のものになります。

なお株を購入する際、判断が難しいのが銘柄選びで、そもそもどの銘柄を購入するかで迷うことが少なくありません。日本の証券市場には3,000を超える企業が上場しており、数ある上場銘柄の中から自分が購入する銘柄を選ぶ必要があります。

配当金や株主優待の内容を見て銘柄を決めるやり方や、テクニカル分析やファンダメンタルズ分析の結果を踏まえて値上がり益を狙って銘柄を選ぶやり方など、方法はさまざまです。証券会社が提供するツールの中には、特定の条件に該当する銘柄を抽出するスクリーニング機能が付いているものもあるため、ツールを活用して銘柄を選んでも良いでしょう。

株の買い方にはさまざまな注文方法がある

株の買い方にはさまざまな方法があるため、注文方法の種類や違いを確認してから取引を始めるようにしましょう。逆にいろいろな注文の出し方があることを確認せずに取引すると、「こんな便利な注文方法があったのか……」と後から知って後悔することがあります。

基本的な注文方法として成行注文と指値注文がある点と、証券会社によって出せる注文方法が異なる点、この2つがポイントです。以下でそれぞれ解説していきます。

成行注文と指値注文をうまく使い分ける

値段を指定せずに注文する方法が成行注文、値段を指定して注文する方法が指値注文です。成行注文と指値注文にはそれぞれ特徴があり、うまく使い分ける必要があります。

まず成行で買い注文を出した場合は、そのときに市場に出ている売り注文の中で最も安い値段で出されている売り注文と売買が成立するため、株をすぐに買いたい場合に使える注文方法です。売り注文が1つでも出ている状態であれば、成行で出した買い注文が成立して株を購入できます。

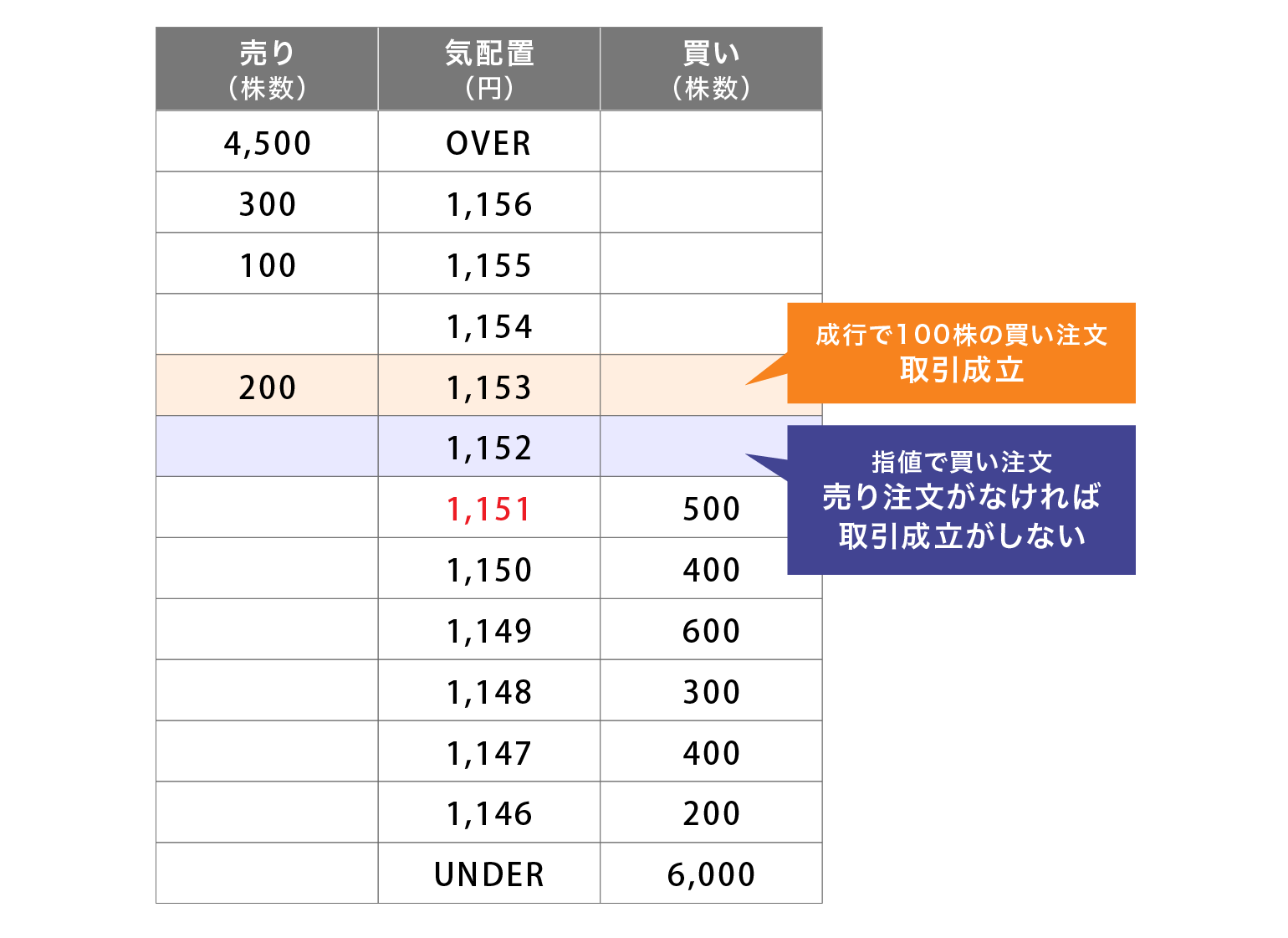

たとえば現在の株価が1,151円で、買い注文と売り注文がそれぞれ次のように入っている銘柄のケースを考えてみましょう。

1,153円に200株、1,155円に100株、1,156円に300株の売り注文が入っており、仮にこの状態で成行で100株の買い注文を出した場合、売り注文の中で最も安い1,153円の売り注文と取引が成立します。つまり株の購入価格は1,153円です。

一方で指値注文の場合は、価格を決めた上で注文を出すため、たとえば購入価格を1,152円に指定して買い注文を出せます。成行で買い注文を出して1,153円で株を買うよりも安い1,152円で買える可能性があり、希望する価格で購入したいときに使うのが指値注文です。

今時点では1,152円の売り注文がなく取引はすぐには成立しませんが、自分が1,152円で買い注文を出した後、誰かが成行または1,152円以下の価格で指値で売り注文を出すと、希望通りの価格1,152円で株を購入できます。

ただし逆に誰も1,152円で売り注文を出してくれなければ、いつまで経っても取引が成立せず株を購入できません。

つまり成行注文で買おうとすると、株をすぐに買えるものの購入価格が高くなる場合があり、指値注文で買おうとすると、希望通りの価格で株を買える可能性があるものの株をすぐには購入できず、そもそも取引が成立せず株を買えない場合があるということです。

実際の株取引においては、成行で出した場合の購入価格がいくらになりその価格で許容できるのかや、すぐに購入することを優先して成行で買うのか急がないため指値でも良いのかなど、総合的に判断して注文の出し方を決める必要があります。

証券会社によって可能な注文方法が異なる

成行注文や指値注文のほかにもさまざまな株の買い方があり、どのような注文方法が使えるのかは証券会社によって異なります。自分のトレードスタイルや状況にあわせて、異なる注文方法をうまく使い分けると良いでしょう。

たとえば証券会社によっては、「特定の値段以上になれば買う」「特定の値段以下になれば売る」という逆指値注文ができる場合や、指値注文と逆指値注文を同時に出せる場合があります。

このほかにも、ある株を売却できたらその資金を使って別の株の買い注文を出すリレー形式での注文や、買い注文と同時に売り注文を予約できる証券会社があるなど、株の買い方はさまざまです。

いろいろな注文の出し方の特徴を理解してうまく使いこなせると、自分が思い描くイメージにより近い形で株を買えるようになります。逆に注文の出し方を間違えると、買い損ねたり自分が考えていたのとは違う価格で株を買ってしまったりする可能性もあるため注意が必要です。

仮にチャート分析を行って買うべきタイミングや価格がイメージできていたとしても、買い方ひとつで結果が変わり得るため、株式投資をする際には買い方についても工夫するように心掛けましょう。

証券会社を選ぶときの4つのポイント

どこの証券会社で口座を開設するのか、証券会社を選ぶ際の比較の仕方にはさまざまな方法があり、たとえば「手数料」「取引ツール」「商品や投資情報の種類」「サポート体制や各種サービス」の4つのポイントで比較する方法があります。

比較するときにどの要素を優先するのかは人によって異なります。どの証券会社が適しているのかはその人の考え方などによって変わりますが、証券会社選びで迷った場合には、ここで紹介するポイントで比較してみると良いでしょう。

手数料の安さ

株の売買では手数料がかかるため、手数料が少しでも安い証券会社で取引するほうがコストを低く抑えられます。株取引で利益を出したときに手元に残る額は手数料などの諸費用を引いた後の額であり、コストをいかに抑えられるかが株式投資では大事なポイントのひとつです。

取引手数料の額は証券会社によって異なり、1回の取引でかかる手数料は数百円程度の証券会社もあれば数千円程度の証券会社もあります。

手数料が高い証券会社で取引をすると、利益が出ても手数料がコストとして重くのしかかり、利益を圧迫することも多いです。

また取引回数が多く、頻繁に売り買いを繰り返すトレードスタイルの場合は、1回あたりの手数料が高いと何度も取引する中で手数料がかさんでしまいます。

パソコンやスマホの取引ツールの使いやすさ

株の売買をするときに使用するツールが使いやすいかどうかも、株式投資をする上では大事なポイントのひとつです。自分が操作しやすいと感じるツールや必要としている機能が備わっているツールを使ったほうが、銘柄の検索や売買の操作をスムーズに行えます。

提供されているツールは証券会社ごとに異なり、パソコン用のツールもあればスマホ用のツールもあるため、まずは口座開設が無料の証券会社で口座を作り、いくつかの証券会社のツールを実際に使って比較してみると良いでしょう。

銘柄を抽出するためのスクリーニング機能が付いているかどうかや、投資関連のニュースが閲覧できるのかなど、ツールに備わっている機能は証券会社ごとに異なります。

扱っている商品の種類や投資情報の豊富さ

扱っている商品や提供される投資情報の種類は証券会社によって違うため、商品の種類や投資情報が豊富な証券会社を選ぶのもひとつの方法です。

たとえば証券会社によっては日本株以外に米国株や中国株など外国株の取引ができる場合があります。外国株を取引したい場合には、そもそも外国株を取り扱っている証券会社で口座を開かなくては購入できません。

また、投資関連のニュースの配信量が多い証券会社であれば、株価に影響を与える可能性のある情報の確認がしやすいため、市況の分析などを効率よく行えるなどのメリットを享受できるでしょう。

証券会社の中には市況の解説動画を定期的に無料で配信している場合があります。その証券会社で口座を開設して動画を無料で視聴できれば、株初心者にとっては株式市場の見方や分析方法を学ぶための教材のひとつとしても活用することも可能です。

サポート体制や各種サービスの充実度

何か困ったときに問い合わせがすぐにできるのか、コールセンターなどのサポート体制がしっかりとしているかどうかも比較してみましょう。

その他にも、無料のセミナーがあるのかなど各種サービスの充実度合いで証券会社を比べるのもおすすめです。

証券会社によってはウェブサイト上の照会フォームから簡単に問い合わせができる場合があります。また証券口座を開設しているとセミナーに無料で参加できるサービスを提供している証券会社も多いです。

手数料の安さやツールの使いやすさなど、他の要素に比べると重要度はそれほど高くありませんが、サポート体制や各種サービスが充実している証券会社を選ぶに越したことはありません。

まずは株式投資に必要な知識を身に付けよう

証券会社を比較する際のポイントや口座の開設方法、注文の出し方、株価チャートや企業の財務諸表の見方など、幅広い知識が必要とされるのが株式投資の世界です。

実際に株式投資をする中で学び取り身に付く知識も当然ありますが、事前にある程度の知識を身に付けておくほうが、口座開設の手続きや実際の株取引をスムーズに進められます。

自分なりの投資法を確立して利益を安定して出せるようになるためにも、必要な知識を一つひとつ着実に身に付けるようにしましょう。

あわせて読みたい

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。