「投資信託(資産運用)を始めようと思うけれども投資金額をいくらにしたらよいか分からない…」このような悩みを持つ人は多くいると思います。

「投資の必要性はわかっているけれども、投資をするにはお金が足りない、もう少し貯まったら始めよう」という結論になり、結局最初の一歩を踏み出せない人がいます。

このような結果になるのはとてももったいないことです。

投資は実行する期間(投資期間)が大事になります。

短期でドカンと儲ける場合を除き、基本的に投資は長期で考えるべきものです(短期で儲けようとすると、短期で大損することがあります)。

少額からでも早めにスタートすることが、最終的な運用結果に大きく影響してきます。

「それじゃあ『少額』っていくら?」って質問が飛んできそうですが、今回はその投資金額について考えていきますので、最後までお付き合いしてもらえればと思います。

※本コラムでは、積立投資を行う前提で話を進めます。

資産運用についてお悩みの方へ

資産運用には、時間が必要です。

あとから焦って始めるよりも、早めに相談して「今すべきこと」を知っておきませんか?

わたしたちは、お客様から相談料は一切頂戴しません。最初は無料で後から有料、ということもありません。

まずはお気軽にご相談いただければ幸いです。

▼「まずは勉強から始めたい!」という方はこちら

①延べ65,000人(※)が参加!全国各地・オンラインで開催中

→ 資産運用セミナーに参加する(無料)

※2015年12月~2025年3月末までの実績

②メールに届いてすぐ学べる!無料お役立ち資料

→ 「NISAハンドブック」を読む

→ 「外国債券ハンドブック」を読む

→ 「IFAとは?」資料を読む

資産運用の目的を考えよう!目標から逆算して投資資金を決める!

私は日々、資産運用の相談を受けておりますが、特に投資初心者の多くが投資の目的や目標を考えずに投資を始めようとしているように見受けられます。目的や目標がなくても投資はできますが、目的や目標がないと何に投資すればよいのか、投資金額はどのくらいにすればよいのか、といったことがイメージできません。

例えば、2019年に話題になった「老後2,000万円問題」を踏まえ、定年時に2,000万円を用意するというケース。年代によっても選ぶべき金融商品は変わりますし、現在保有中の金融資産の多寡によっても変わってきます。また、「投資=株式」としか選択肢が思い浮かばず、リスクをそこまで取る必要がないのに株式投資だけしか行っていないという人が多くいらっしゃいます。今のケースでは、株式投資は控えめにして、債券などの安全性を重視した商品を多く持つ、という選択肢もあって然るべきです。

目標を定め逆算して投資を考えることを「ゴールベース」の運用と言いますが、是非この考え方を大事にして投資を実行して欲しいと思います。

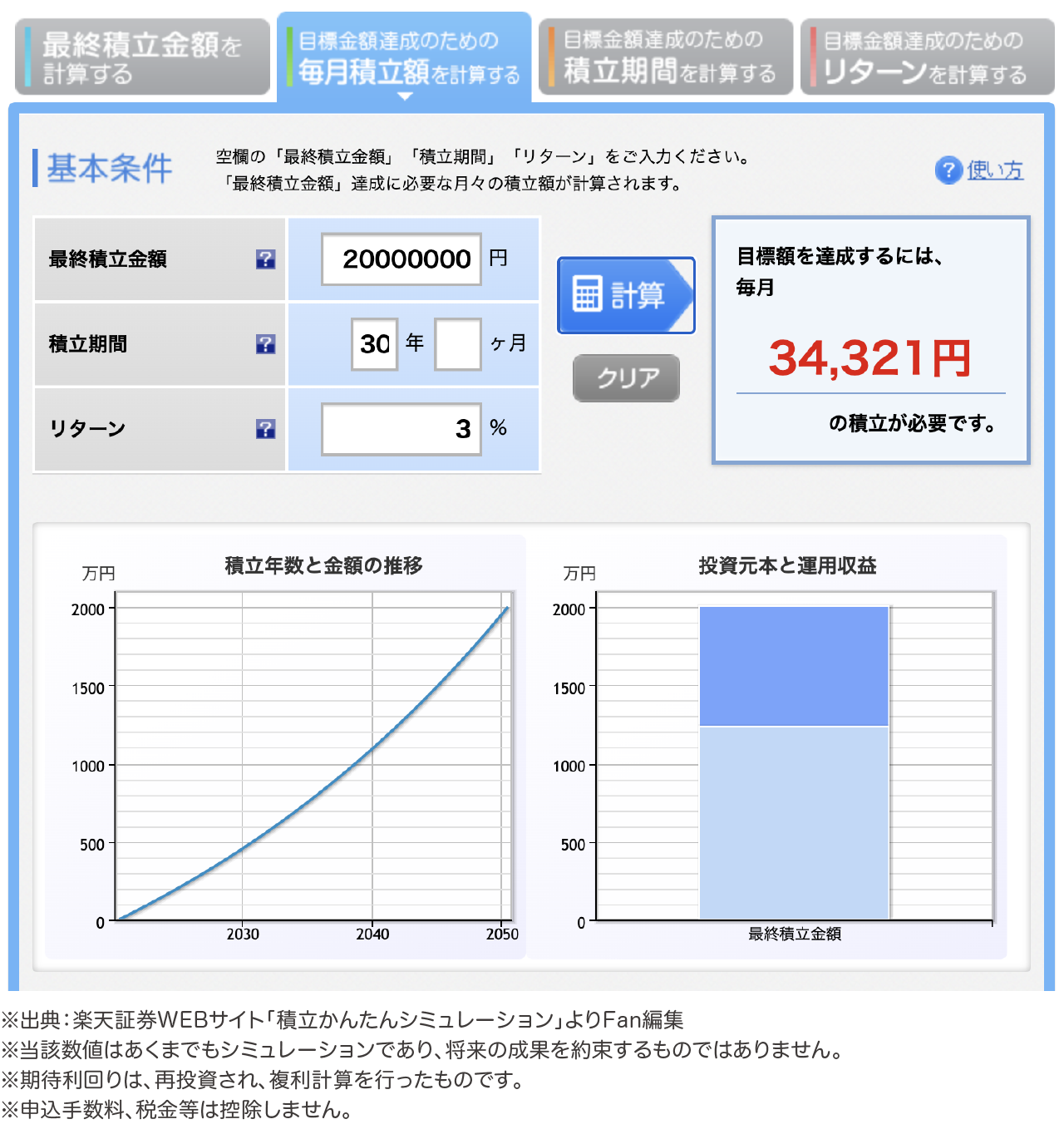

ちなみに、具体的なケースとして「現在30歳、60歳時点で2,000万円を作りたい」というケースを考えてみましょう。

■現在30歳、60歳時点で2,000万円を作りたい場合

預金(貯金)だけで用意する場合は毎月約5万6千円が必要になります。

5.6万円×12ヶ月×30年=2,016万円

仮に3%で運用できるとしたら毎月3万4千円ちょっとの金額で貯めることが可能です(下記シミュレーション参照)。預金だけで準備する場合と比べて、毎月2万円以上少ない資金で目標達成ができるのです。かなり心理的に軽くなるのではないでしょうか?

上記のシミュレーションの「リターン(利回り)3%」という想定ですが、今のご時世で難しいのではないかという声を聞きます。

将来のことですので、もちろん約束はできませんが、過去30年間「全世界株」に投資をした場合は(利回り)6%程度で運用できていたという事実があります。そのため、3%という数値は決して現実離れしたものではないと考えます(むしろ控えめの数値だと考えています)。

あわせて読みたい

▼これから資産運用をはじめる方へ!

無料お役立ち資料「いまからはじめる!NISAハンドブック」をダウンロードする

NISA、iDeCo(個人型確定拠出年金)などの制度をフル活用しよう!

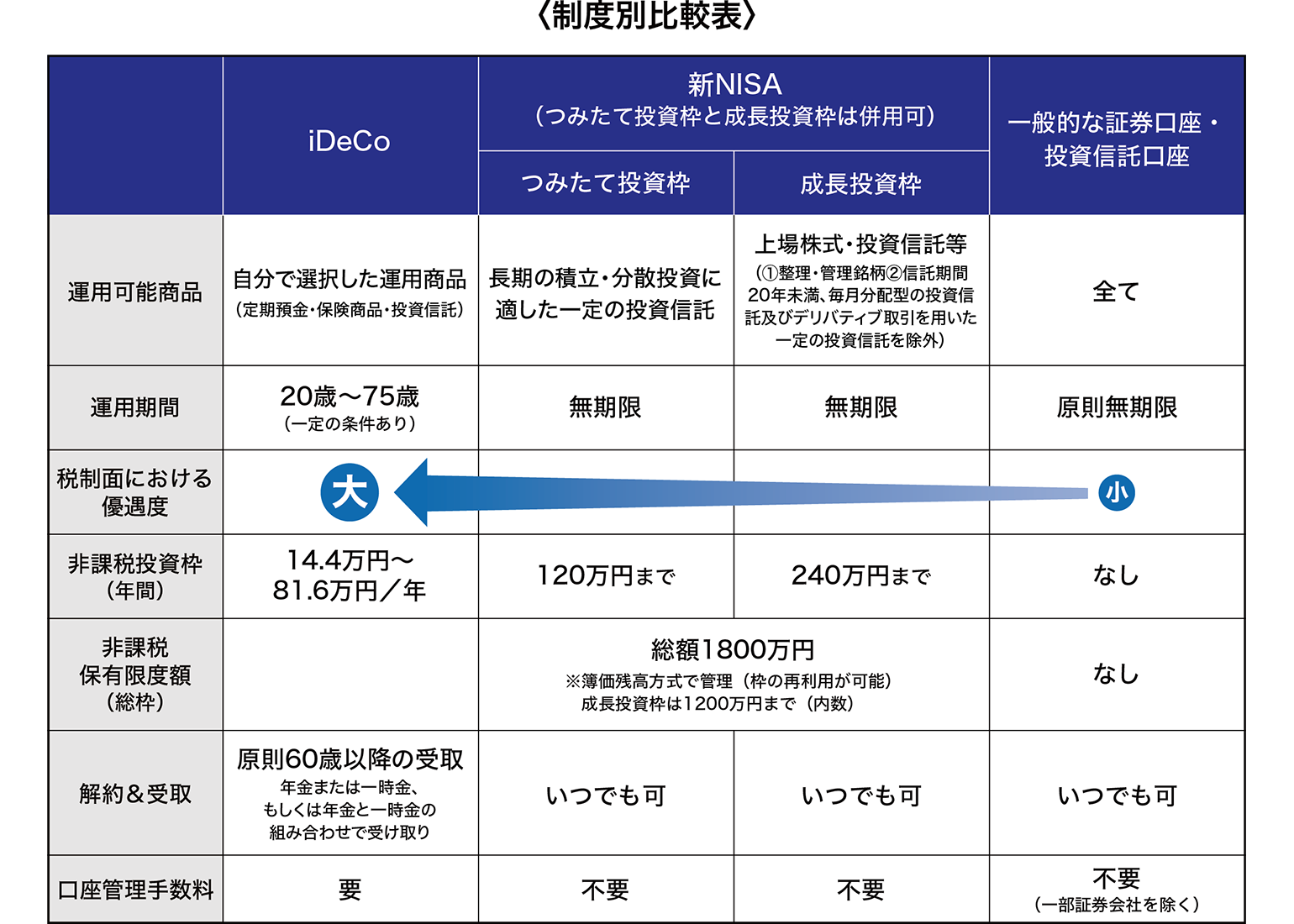

それでは毎月の投資金額を決めたところで、具体的にどのように資産運用を始めればよいのでしょうか?資産運用を行う上でおすすめしたい制度が「NISA」や「iDeCo」などの優遇制度です。

「NISA」の制度については、2024年1月から、より使いやすい制度に変わります。新NISA制度については、こちらの記事で詳しく解説しています。ぜひご一読ください。 あわせて読みたい

資産運用って何をどうすればいいのかわからないという人はこれら2つの制度だけでも利用してほしいと思います。「優遇」というのは税についての話です。2つの制度に共通しているのは「運用益が非課税」というものです。本来、金融取引には運用益に対して約20%(※)の税金が発生します(取られます)。この税金が2つの制度を利用すれば発生しないのです。

※通常、金融商品から得られた利益には20.315%(所得税15.315%(復興特別所得税0.315%含む)、地方税5%)の税率で税金がかかります。

また、iDeCoに関しては掛金を課税所得から差し引くこともできます(年間で10万円掛金を積み立てた場合、10万円が所得控除の対象となります)。結果的に所得税・住民税の負担が軽減される効果を得られます。

先ほど、「リターン(利回り)3%」という想定の場合、毎月3万4千円程度の積立で30年間で2,000万円を目指せるとお伝えしました。

新NISA制度の「つみたて投資枠」であれば年間120万円(毎月約10万円程度)、iDeCoは立場により異なりますが、会社員で年間上限27万6千円(毎月2万3千円)まで投資することが可能です。2つの制度をフル活用すれば老後2,000万円の準備は充分に可能であることがわかると思います。

注意いただきたいのは、iDeCoに関しては純粋に老後資金を準備するための制度であることです。そのため、60歳までは基本引き出しはできませんので、その点ご留意いただければと思います。

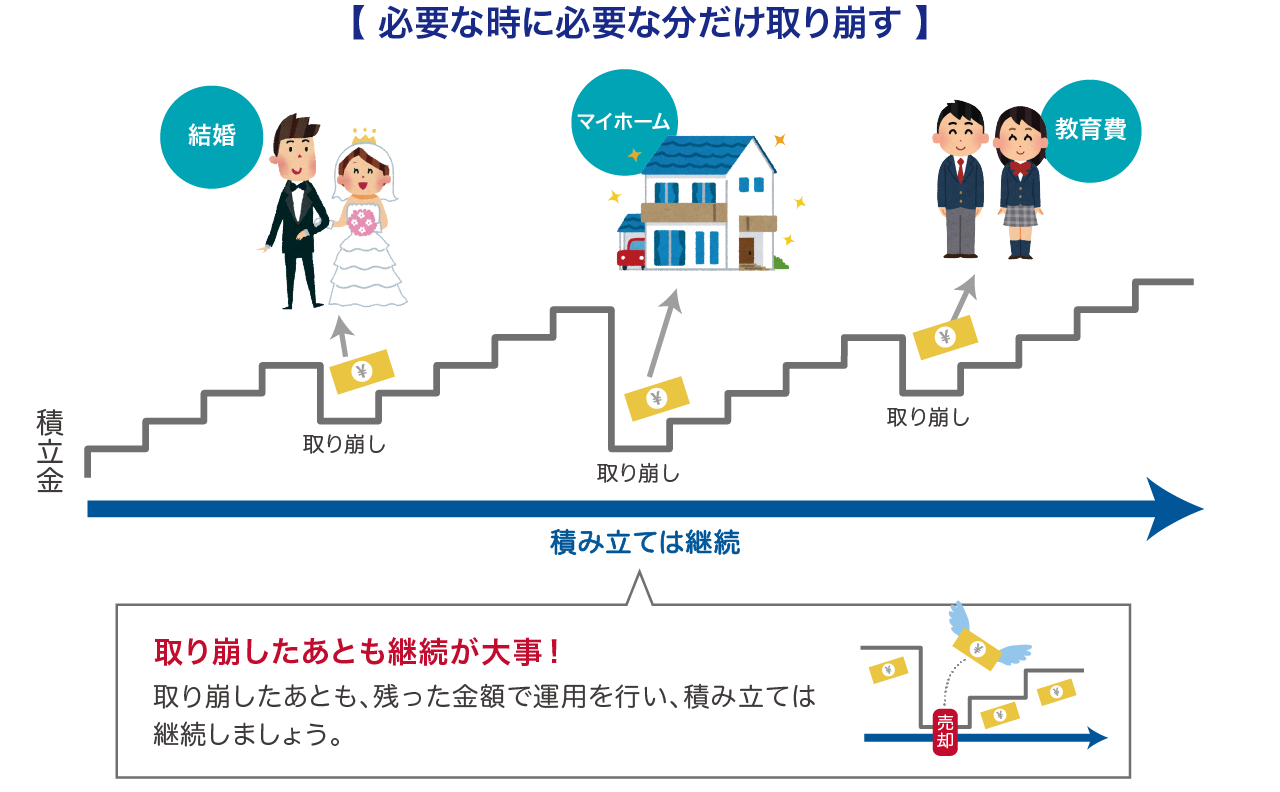

ライフイベントに応じて柔軟に対応しよう!

毎月の投資金額を決め、NISAのような制度を利用することに決めたとしましょう。決めたならば、あとは淡々と決まった金額を毎月投資に回していけばよいでしょう。相場の動きに一喜一憂してはいけません。

しかし、相場の先行きが予測できないのと同じように、各自の今後の人生設計も正確に作ることは難しいはずです。思ってもみなかったライフイベントが発生して急にお金が必要になるケースもあると思います。そのような時、資産運用はどうすればよいのでしょうか。

絶対の正解はありませんが、どうしても継続が難しいようなら一旦投資をストップしてもよいでしょう。必要であれば積み立ててきた資金を引き出してもいいと思います。大事なことは「資産運用を特別なものと考えずに、あとで軌道修正してもいいんだ」くらいの気持ちで行うことです。

「将来の希望額から毎月3万4千円という積立金額を決めたけど、ずっと継続できるかわからない。だから最初は1万円でスタートしよう」ではなく、できることなら最初から3万4千円でやるべきです。

繰り返しになりますが、運用の途中で毎月の積立金額や(運用予定)期間を変更していいんです。特別なことと構えることなく、気軽に積立投資を始めてもらえればと思います。

資産運用についてお悩みの方へ

資産運用には、時間が必要です。

あとから焦って始めるよりも、早めに相談して「今すべきこと」を知っておきませんか?

わたしたちは、お客様から相談料は一切頂戴しません。最初は無料で後から有料、ということもありません。

まずはお気軽にご相談いただければ幸いです。

▼「まずは勉強から始めたい!」という方はこちら

①延べ65,000人(※)が参加!全国各地・オンラインで開催中

→ 資産運用セミナーに参加する(無料)

※2015年12月~2025年3月末までの実績

②メールに届いてすぐ学べる!無料お役立ち資料

→ 「NISAハンドブック」を読む

→ 「外国債券ハンドブック」を読む

→ 「IFAとは?」資料を読む

あわせて読みたい

このコラムの執筆者

小須田 徹

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

プライマリー・プライベートバンカー(日本証券アナリスト協会認定) 関西学院大学卒。政府系金融機関勤務を経てIFAに転身。東京丸の内店に在籍。日本人の金融リテラシー向上に寄与すべく活動中。投資初心者の若い世代から退職世代の方まで、幅広い年齢層のお客様の金融コンサルティングを行う。