政府が「貯蓄から投資へ」というスローガンを掲げてから、資産運用の必要性は世間に少しずつ浸透しつつあります。その影響もあり、企業においても、従業員の福利厚生として金融教育・投資教育を取り入れる会社も増えています。しかし、企業が従業員に対して金融教育の場を提供する必要性に疑問を持っている人事・総務担当者もいらっしゃるのではないでしょうか。

実は、金融教育はただ単に手間のかかるコストではなく、従業員の会社に対しての帰属意識を高め、企業実績を高める効果が期待され、より重要度が増しています。加えて、転職活動中の人に対しては福利厚生の充実がアピールでき、優秀な人材採用の促進も期待できます。

現代では、老後や将来に対して金銭的な不安を持ちながら働いている従業員も少なくないでしょう。企業が金融教育の場を提供することで、ウェルビーイングが向上し、業務効率が改善できたとの調査結果もあります。

特に、政府も「貯蓄から投資へ」の推進の一環として2024年からNISAの制度改正を予定しており、金融教育はますます重要性が高まるでしょう。東京都では早速、金融経済教育に関する講師派遣事業を令和5年5月より開始しており、金融リテラシーを身につけるための社内研修やマネーセミナー等は今後増えると予想されます。

本記事では、企業が従業員に対して金融教育を行うメリットや実施する際の具体的な手順について、詳しく解説していきます。

INDEX

一般的な資産運用知識が求められる時代

物価の上昇や税金、社会保険料などの増加に伴い、日々の生活に負担を感じている人は少なくありません。少子化などの影響で将来的にも更なる負担の増加が予測されており、この先の経済的な不安を感じている人も多いのではないでしょうか。

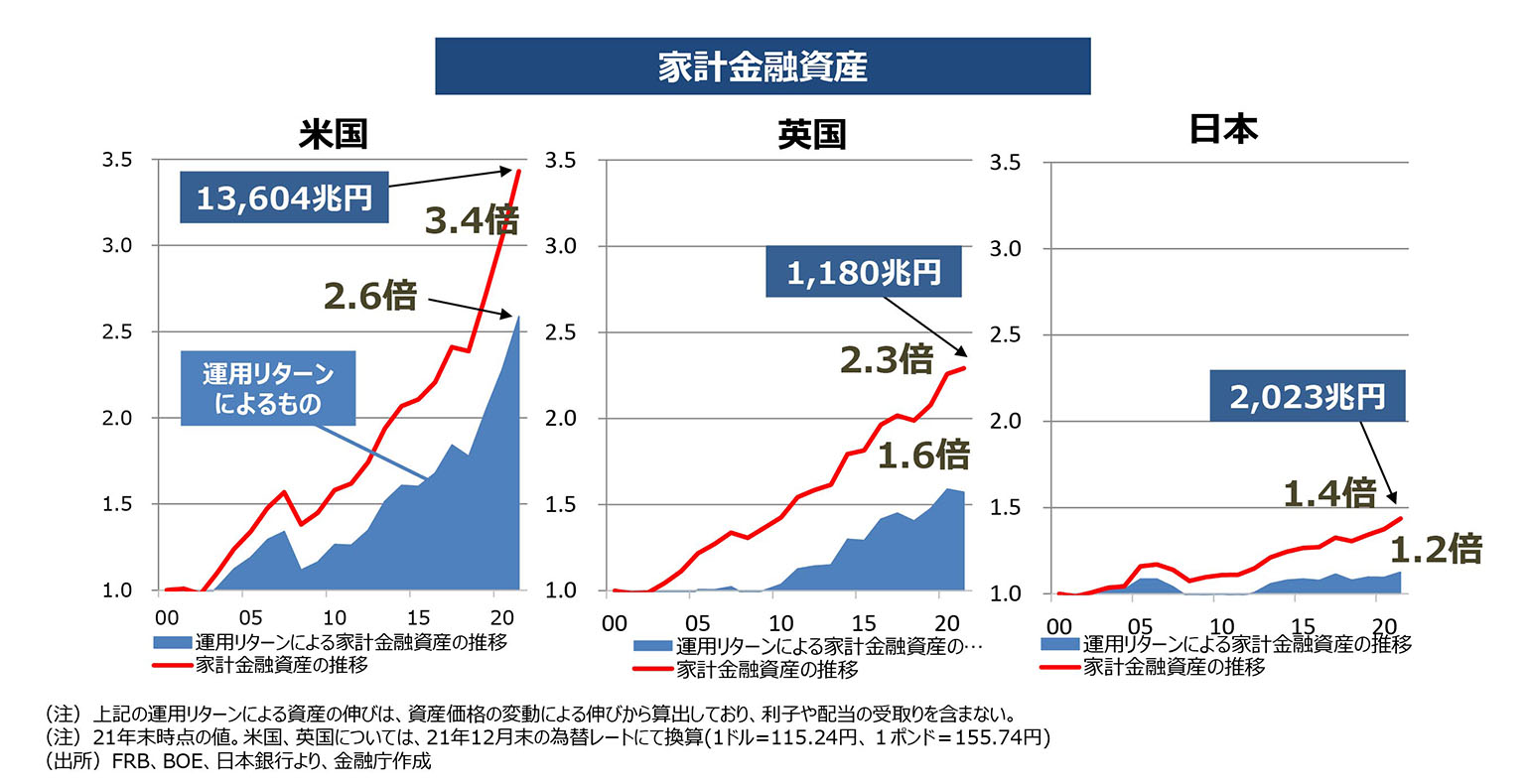

経済的な不安を解消する方法の一つが資産運用です。今働いている人の多くは、資産運用に必要な知識を学んだことがありません。そのため、日本人の金融リテラシーは諸外国と比べて低く、内閣官房が出しているデータでも米国や英国と比べて家計金融資産の伸びで大きく劣っているのが現状です。

具体的に見てみると2000年から2021年末までの比較で、米国、英国の家計金融資産の増加がそれぞれ3.4倍、2.3倍と伸びていますが、日本では1.4倍です。

各国の家計金融資産の内訳を見てみると、現預金の割合は日本が54.9%に対し、米国12.8%、英国27.2%と大きく差が開いています。

この現預金をいかに投資に移行できるが重要になります。しかし、知識のない状態で「現預金を投資しろ」といわれても現実的には難しいです。大事になる金融知識を身につける機会がないので、初めての投資はハードルを高く感じる人が少なくありません。そのため、企業が金融教育の場所を提供するのは従業員と企業の双方にとってメリットがあり、社会的にも意義があると考えられます。

企業が金融教育の場を提供する必要性

企業が継続して成長するために必要な従業員エンゲージメントを高める効果があることから、会社が金融教育の場を提供する必要性は高いです。従業員エンゲージメントが高いとは、従業員が会社を信頼し、目指す方向に貢献する意欲が高い状態を指します。

昨今では、終身雇用等の雇用システムの変容や、若年層を筆頭に職業観の多様化など、様々な変化が生じています。上記の変化より今後人材の流動性が上がると予想されるなか、企業が成長を続けるために、従業員が自発的に働き、その会社に愛着を持って長く働くことはますます重要になっていくでしょう。

三菱UFJフィナンシャル・グループの調査レポート(※)によると、実際に金融教育を取り入れた企業は「会社に批判的な人の割合」が低かったり、金融リテラシーが高い人ほど、資産形成の研修によって職場への愛着が高まったりする傾向が分かっています。他にも金融リテラシーが高い層は年代関わらず、マネジメント職になることに対して前向きで、自身のキャリアへの意識が高いです。

研修参加の経験がある人は金融リテラシーが高くなる傾向があることから、企業が金融教育の場を提供することは、企業の成長を続けるために様々な面で効果が高いと考えられます。

※出典:従業員エンゲージメントと金融リテラシーの関係性について MUFG資産形成研究所(三菱UFJフィナンシャル・グループ

金融教育セミナーを実施する企業側のメリット

企業が金融教育の場を提供する必要性について説明しました。さらに具体的な企業側のメリットを3つ解説していきます。

- 忙しい従業員にお金のことを学ぶ機会を提供できる

- 経済的な不安を取り除いて従業員の流出を防げる

- 福利厚生の一環としても企業の魅力をアップできる

特に人事・総務担当者は、従業員が長く働き続ける環境を作るためにも心得ておくといいでしょう。

忙しい従業員にお金のことを学ぶ機会を提供できる

社会人の多くは既に仕事とプライベートで忙しく、新しい学びに割く時間が十分にありません。金融知識はあった方がいいと理解していても、時間がないために勉強していない人が多いです。実際に金融を学ぶために、何から勉強すべきかの判断も難しく、どの講座を選ぶか、どの書籍がいいのかなど自分自身で決めるのは難しいでしょう。

日々の仕事に追われているなか、家族や友達との付き合いや、学校行事、地域行事などがあれば、自分1人のプライベート時間を作ることができない人も多いと思います。そういった従業員にとっては、企業が金融教育の場を無償で提供することは好意的に受け止めるでしょう。

会社が開催していると、金融機関のセミナーのように、しつこい営業もないと安心して参加できる材料にもなります。企業側にとっても、従業員に喜んでもらえて、福利厚生が手厚く、働きやすい環境と思ってもらうことは大きなメリットです。

中にはセミナー参加者限定でプロによる無料個別相談など、手厚いアフターフォローがついている場合もあります。

経済的な不安を取り除いて従業員の流出を防げる

お金の不安を軽減することで、金銭的な理由での従業員の流出防止が期待できます。増税や社会保険料アップなどが今後も続くことが想定される現状を考えると、「普通に働き続けていれば、手元に残る給料は上がり続ける」と安心している人はあまりいないでしょう。

経済的な面で余裕がなくなってしまうと、さらに高い年収を目指して転職するのもある意味で仕方ないといえます。給料を増やすなどの対策で流出を食い止められればいいのですが、業績の良い大企業でもなければ、人件費を増やす余裕はほとんどの企業にはありません。

そこで、経済的な面でサポートをする手段の一つが金融教育の場の提供です。企業が自社で金融教育セミナーを通じて、お金の不安を取り除ければ、転職による人材流出の防止にも一定程度効果が期待できます。

福利厚生の一環としても企業の魅力をアップできる

三菱UFJフィナンシャル・グループの調査レポート(※)によると、勤務先の企業で資産形成・ライフプラン研修・教育の機会の提供を重視している層は半数近くにのぼります。特に、金融リテラシーが高い人の方が、研修の場を大事にしている割合が高いです。

そのため、福利厚生の一環として研修・教育の機会を提供できれば、転職活動中の人から見ても魅力的に映り、企業の採用活動においても有利に進められます。

金融リテラシーが高い層が入社すれば、金銭的に困ってすぐに転職していくとは考えにくいため、長期的に活躍できる人材の確保に繋がりやすいともいえます。

金融教育の場の提供で、福利厚生の充実を図ることで、魅力的な企業だと内外にアピールできるでしょう。

※出典:従業員エンゲージメントと金融リテラシーの関係性について MUFG資産形成研究所(三菱UFJフィナンシャル・グループ

金融教育セミナーを受ける従業員のメリット

次に金融教育セミナー実際に受ける従業員側の目線でのメリットを解説していきます。

- 身近なお金の知識を学べて社会と経済に関心が高まる

- 老後の将来設計に取り組む方法が分かる

- 従業員の不安が解消できて安心して仕事に取り組める

実際に福利厚生として金融教育を導入する企業は増加傾向にあります。人事・総務担当者として、セミナーを受ける従業員の具体的なメリットも把握しておきましょう。

身近なお金の知識を学べて社会と経済に関心が高まる

お金の知識を知っておくべきという問題意識は持ちつつも、自主的に勉強をするためにはいくつかのハードルがあり、仕事やプライベートに忙しい会社員が積極的に学ぶ場へ足を運ぶことは簡単ではありません。

しかし、会社で開催すると、上司や同僚と一緒に受けられることもあり、安心して受講でき、比較的時間も融通が利きやすいでしょう。初心者向けであれば、いきなり専門的な話ではなく、プロが投資について基礎から教えてくれます。そのため、知識がなくても理解でき、投資との関係から身近な社会や経済に、関心を持てるようになるでしょう。時間がないために手を出せていなかったお金についての学びの場を提供されることで多くの従業員に喜ばれます。

老後の将来設計に取り組む方法が分かる

過去には、老後2000万円問題が世間で騒がれたこともあり、公的年金だけでは老後資金に不安を感じている人も少なくありません。ただ、自ら調べて、それに向けて貯蓄したり、投資したりする人はほとんどいないのが現状です。

セミナーでは、今現在の資産運用だけではなく、老後資金をどのように貯めていくかの計画の立て方も説明されるでしょう。人生100年時代ともいわれるなか、老後のセカンドライフは思いのほか長く、多くの人が関心を持つテーマです。

同じ会社の従業員であっても支出額によって、必要な資金が大きく異なるので、希望者にはセミナー後に個別無料相談をつけられると、従業員のニーズをより満たせるでしょう。

従業員の不安が解消できて安心して仕事に取り組める

給料はなかなか上がらず、物価高騰で支出は増える状況が続いていて、実質的に使えるお金が減っている人も多いです。今は大丈夫でも、子どもの教育費や自分の老後など、経済的な懸念から、不安を抱えながら仕事をしている人も少なくありません。

お金の不安のような大きなストレスを抱えながら仕事を続けると心身共に悪影響が心配されます。セミナーを通じて、資産運用について学ぶことで、老後資金を含め、将来的な金銭的な不安は減るでしょう。無料相談などで個別に話をしてお金の悩みを軽減できれば、従業員がより精力的に仕事に取り組めることが期待できます。

金融教育セミナーを開催しよう

今までの説明で企業が金融教育を行うと、双方にとって大きなメリットがあるのは理解できたと思います。しかし、社内で金融教育の講師ができる人材をすぐに見つけることは難しいでしょう。その際は、外部講師を招いてセミナーを開いてもらうのがおすすめの方法です。講師を呼んで行う社内セミナー開催には費用が発生しますが、金融教育セミナーでは、無料の場合もあります。

ここからは、投資信託相談プラザで金融教育セミナーを開催する場合のメリットを説明し、その後に開催までの流れを紹介します。

投資信託相談プラザでは、従業員向けのセミナーや講師の派遣、個々のニーズに合わせた資産運用・資産形成のコンサルティングを行っています。セミナー内容も、初心者に向けた資産運用の目的や考え方から説明するほか、積立投資、NISAなども対応可能です。そのため、従業員の年齢や金融リテラシーに応じて、多少であれば内容のカスタマイズも相談できるのもメリットです。

セミナー開催やその後の希望者のみの個別相談も無料で行えます。費用をかけずに従業員の満足度の向上が期待できるため、福利厚生としての魅力も大きいのではないでしょうか。もちろん、投資信託相談プラザが従業員の方からお金を取ることもありません。

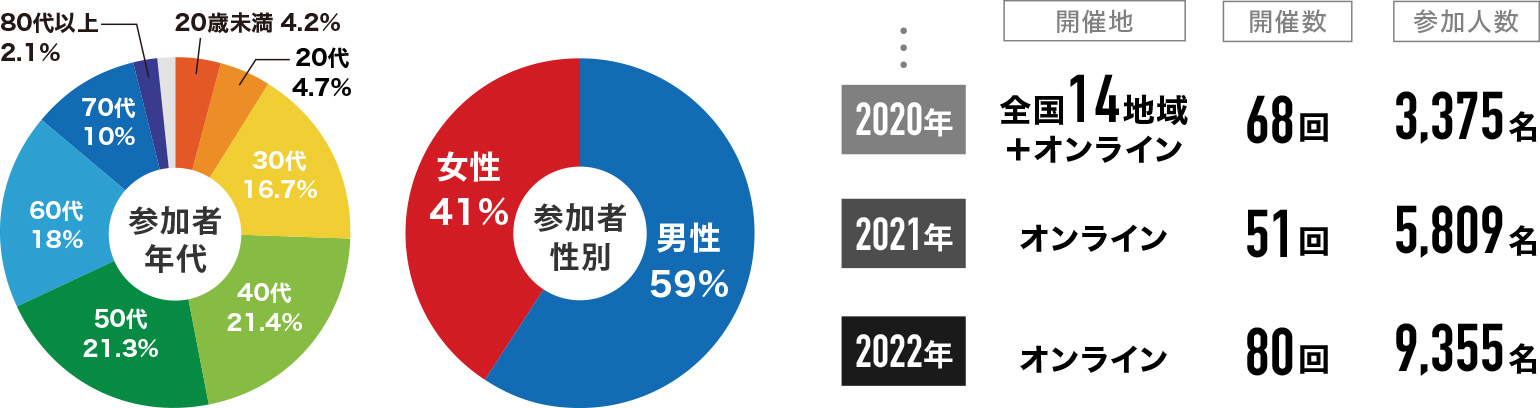

実績も豊富で、投資信託相談プラザの個人向け資産運用セミナーは全国各地で開催されており、2020年から2022年の3年間だけでも1万8,000人以上、2015年から2023年1月までの累計では延べ3万人以上が参加しています。

また、講師は全て中立的な立場からアドバイスを行う資産運用の専門家であるIFAが行うので安心です。

参加者からはポジティブな感想が多く、多くの人が満足している様子がうかがえます。大手企業や自治体でも開催していることも安心材料です。

投資信託相談プラザの運営会社である株式会社Fanの代表者は、一般社団法人ファイナンシャル・アドバイザー協会の理事を務めているため、安心してセミナー依頼ができます。セミナー開催や個別相談の費用もかからないので、まずは資料請求だけでもしてみるのもおすすめです。

詳しくはこちらよりご確認ください。

実際に投資信託相談プラザで金融教育セミナーを行う流れ

次に投資信託相談プラザで金融教育セミナーを行う具体的なステップについて紹介していきます。

申し込み・打ち合わせ

資料請求などを通じて、内容を確認して、お願いしたいセミナー内容があれば申し込みします。投資信託相談プラザのホームページにあるフォームや電話から申込可能です。その後、企業側の要望や、想定される参加者人数などを伝えます。会社の年齢構成も伝えて、ボリュームの多い年代にあわせた内容にアレンジしてもらうといいでしょう。ただし、セミナー内容を大幅には変更できない点は留意してください。日時・場所・内容、人数規模なども打ち合わせで確認します。

会社内でセミナーの告知

セミナー開催を人事・総務担当者から従業員に告知してもらいます。告知用の掲示物やチラシなどの必要書類も投資信託相談プラザから提供できます。上手に活用して、人事・総務担当者の手間も大幅に削減しましょう。

セミナー開催

開催日時に投資信託相談プラザの講師がセミナーを開催します。資料の準備等は投資信託相談プラザ側で行います。会議室のセッティングなどの役割分担は打ち合わせ時の確認事項です。

希望者のみの個別相談

個別相談の有無は講師を派遣する企業により異なりますが、投資信託相談プラザではセミナー参加後、相談希望者は無料相談ができます。このようなアフターフォローがあると、金融教育を受けただけで終わらず、実際に取り組んでもらえるため、従業員側の満足度向上にも寄与するでしょう。

投資信託相談プラザでのセミナー開催のよくある質問

Q.無料で開催できる理由は何ですか?

A.当社は提携先から報酬をいただく形で運営しております。

実施をしたセミナーで興味を持った方には、業務提携しているSBI証券または楽天証券での口座開設を推奨しています。当社は提携先から報酬をいただく形で運営していますので、企業や従業員の方から費用をいただくことはありません。SBI証券及び楽天証券はどちらも口座開設数がトップクラスで、取扱商品も多く、幅広い世代から支持を得ているインターネット証券会社です。

Q.事前に打ち合わせをすることはできますか?

A.もちろん事前打ち合わせは可能です。

資料や内容に関するご要望などをお伺いし、多少のカスタマイズは対応可能ですが、大幅な変更には応じられません。打ち合わせは原則オンラインで行い、当日も開催前にリハーサルを実施します。

Q.従業員の個別相談に応じてもらえますか?

A.個別相談も無料で対応します。

同じ会社の従業員であっても家族構成や支出額や保有金融資産額によって、投資スタンスは異なるのが一般的です。そのため、個人相談ではその方の現状や将来の考え、保有している金融資産や保険などをヒアリングし、適切な現状分析及び最適な提案をしていきます。

Q.アンケート内容を共有してもらえますか?

A.個人情報に関する内容はお伝えできません。

参加された従業員のセミナーへの評価や、多くの人が興味を持った運用方法や金融商品など、全体的な傾向等については共有可能です。ただし、どの金融商品を持っているかなどの個人情報に関する内容は人事・総務担当者にお伝えでできません。

Q.金融教育セミナー前に決めるべきことは何ですか?

A.日程、人数、場所、内容を事前に決めておく必要があります。

投資信託相談プラザなら、資料や告知チラシなどをすべて準備するため、実施企業側の負担は最小限で開催することができます。詳細は打ち合わせにて説明させていただきます。

金融教育セミナーは「投資信託相談プラザ」におまかせください

金融教育の場の提供が既存の従業員や転職活動中の人に対しても重要であることは、データからも明らかになっています。従業員の生活の安定なしに、組織が一丸となって業績を上げ続けることは難しいでしょう。

働いている方の中には、お金にあまり余裕がなく金融について学びたいと思いながらも、選ぶ手間や時間もないことからそのままにしてしまっている場合も少なくありません。

投資信託相談プラザが提供する研修セミナーであれば、人事・総務担当者の負担をあまりかけることなく、セミナー開催が可能です。加えて、無料で個別相談も行えるため、一人一人のニーズを把握したうえでサポートでき、従業員にとって満足度の高いセミナーになることが期待できます。

福利厚生を大切にして会社を選ぶ人も多いので、金融教育の場があることは外部に対しても企業の魅力アピールにもつながり、採用活動を有利に進められます。まずはこちらのページから資料請求をしてみましょう。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。