50代になると老後のことを意識し始め、老後に備えて資産運用すべきかどうか考え始める人も多いでしょう。

「貯蓄から投資」を促す「資産所得倍増プラン」が政府の目玉政策として打ち出され、投資への関心も高まっています。

ただ、投資はリスクが伴うので躊躇することもあるはずです。そこで今回は、投資初心者におすすめな低リスクの資産運用術や資産運用で気を付けたいことを解説します。

INDEX

50代の資産運用の現状

50代に入ると子供が独立し教育費の負担が減る家庭も多くなります。お金も貯めやすくなるため、この時期に自分たちの老後に備えた資産形成に興味をもち、その後実際に行動に移す人も少なくありません。

そこで、まずは50代の資産運用の現状を解説します。世帯ごとの金融資産保有額と50代から投資を開始する割合を確認していきましょう。

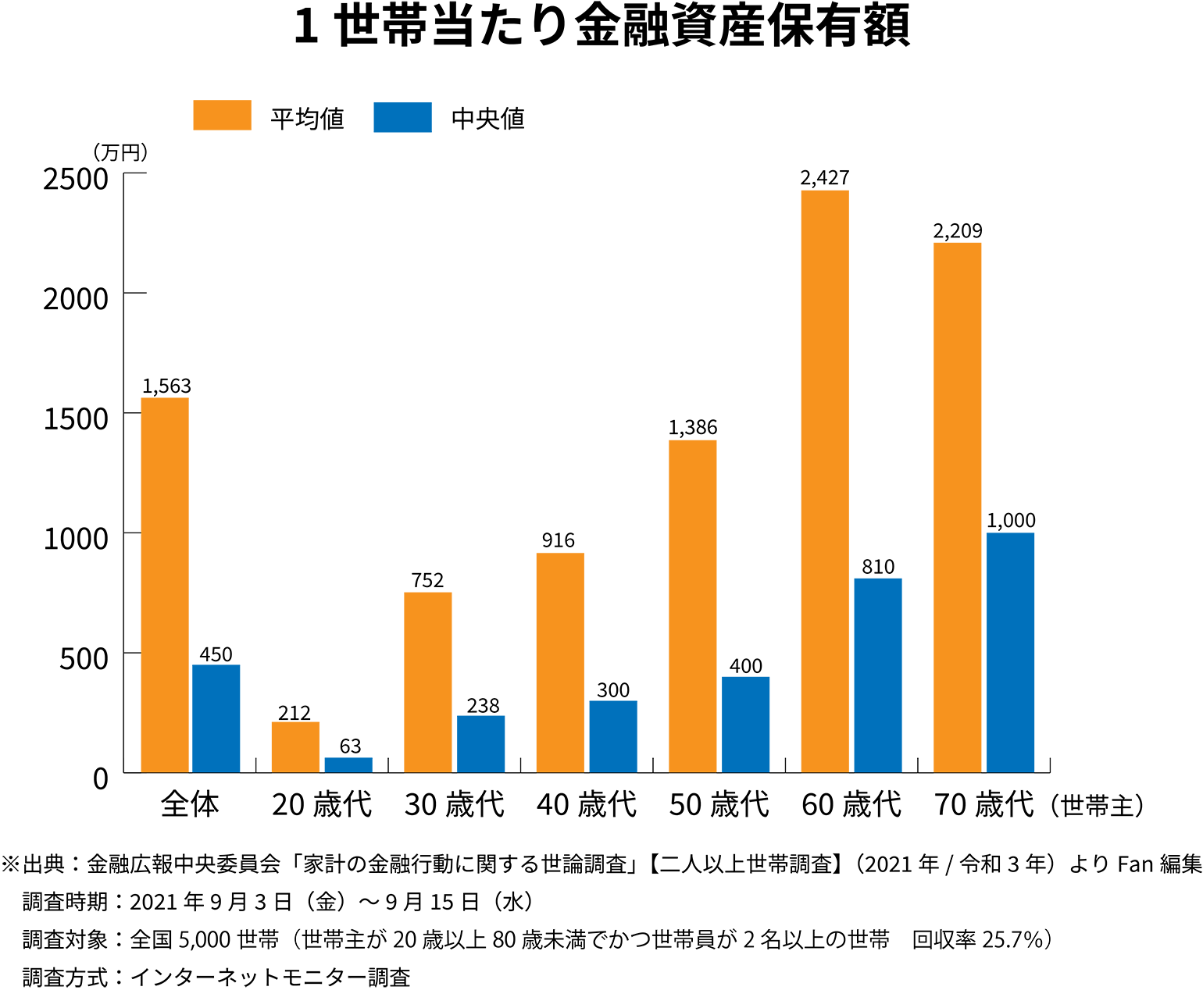

世帯ごとの金融資産保有額

そもそも金融資産とは、実体は持たないものの資産として評価額を換算でき、現金化できる資産のことです。銀行や郵便局など金融機関で貯金しているお金も金融資産に含まれます。

金融資産保有額を世帯ごとに確認すると、20代から30代にかけて年収が増えるため金融資産は大きく増えるものの、40代で停滞時期に入るのが分かります。40代で金融資産の保有額が停滞するのは、子供の教育費で出費が多くなる時期で資産形成が進みにくくなるためです。

しかし、その後50代を過ぎると資産形成は一気に進展します。子供が独立して教育費がかからなくなったため、お金に余裕ができ資産形成が進みやすくなると考えられます。さらに60代に入ると、退職金など一時的な収入により金融資産保有額は一気に増加します。

50代から投資を開始する割合

世帯ごとの金融資産保有額を見ると、子供の教育費が減る50代が老後に向けた資産形成において大きな分岐点になっていることが分かります。50代から投資を始めても遅いのではないか……と考える人もいるはずです。

2021年に実施された金融リテラシー1万人調査によると、50代で投資をしている人の割合は51.6%にのぼることが明らかになりました。60代に入ると58.0%と投資をする割合も高くなるため、50代は投資を始めるのに最適な時期です。

50代から資産運用を始めるには?おすすめの方法や注意点をご紹介

資産運用で投資をためらう理由

老後に備えて資産形成をしたいと考えているものの、投資を実際に実施するところまでいかない人も多くいます。投資に対して不安を感じるのは、投資に悪いイメージもあるからでしょう。例えば、銀行や郵便局など金融機関で貯金している場合、比較的金利は低いですが今まで貯蓄した現金がマイナスになることはありません。

一方、投資は金融市場を分析して見込みが当たれば金融資産を大きく増やせますが、予想が外れれば元金割れするリスクもあります。投資のリスクを踏まえると損をしたくない気持ちが強くなり、なかなか投資を始めようという気持ちに至らないのでしょう。

ほかにも、「知識がない」「まとまったお金を用意できない」「投資する時間がない」などといった理由もあります。

リスクが少ない資産運用6選

一生懸命働いて貯めたお金を投資に回して損をしたくない……という不安な気持ちがあるため投資を始められない人も多いはずです。人生100年時代といわれる現代は老後の人生が長くなることが予測されます。

50代のうちに投資を始めて、老後に備えて資産形成をすることが大切です。ここからは、リスクが少ない資産運用をご紹介します。特におすすめしたい資産運用は以下のとおりです。

- 定期預金

- 投資信託

- 債券投資

- 外貨預金

- 積立投資

- iDeCo

それぞれの特徴やメリット、投資をするうえで注意したいことを確認していきましょう。

1.貯金の延長線上である「定期預金」

リスクを抑えたいなら、貯金の延長上で運用できる定期預金がおすすめです。定期預金とは、銀行や信用金庫などの金融機関にお金を一定期間預け、利益を生み出す資産運用のことをいいます。

お金を預ける期間は、各金融機関で設定されている期間から自由に選べますが、大手の銀行では、1ヶ月~10年程度で設定されていることが多いです。指定した期間内は、通帳の名義人であっても預入したお金を引き出すことはできません。

ただ、好きな時に自由に引き出せる普通預金とは違い高い金利を得ることができます。また基本的に元本割れのリスクがないことも定期預金を選ぶ大きなメリットです。銀行に預けた資産が減ることはないため、安全性を確保したい方に適しています。

メリットが多い定期預金ですが、実は運用効率は高くありません。例えば、お金を預ける期間が極端に短くなると効果を感じられないでしょう。一度お金を預けると簡単に引き出せないため短い期間に設定したいと考えがちですが、長期的に資産運用することで資金が増えていくことを覚えておきましょう。

2.プロに任せられる「投資信託」

投資信託とは、投資家から集めたお金を資金としてまとめ、専門家が運用する投資商品です。運用で得た利益は、それぞれの投資額に応じて分配されます。多くの投資家から集めた資金をどのように投資するかは、投資信託の運用方針に基づいて専門家が決定していくのが一般的です。

投資信託を選ぶメリットは、少ない金額からでも購入できることでしょう。通常、株式投資や債券投資はある程度まとまったお金が必要です。投資信託の場合は、1万円程度から始められることが多いです。しかし、投資信託は元本が保証されているわけではありません。ここが、普通預金や定期預金と大きく異なるところです。

ただ、投資信託は少額から始めることができます。初めは少ない金額から始めて投資信託に慣れ、徐々に金額を増やすのがいいでしょう。また投資信託は、専門家によって運用されるため、知識がなくても始められる点がメリットです。投資を始めたいものの、「知識がなくて始められない」「勉強する時間がない」といった方にも投資信託は適しています。

3.銀行より金利が高い「債券投資」

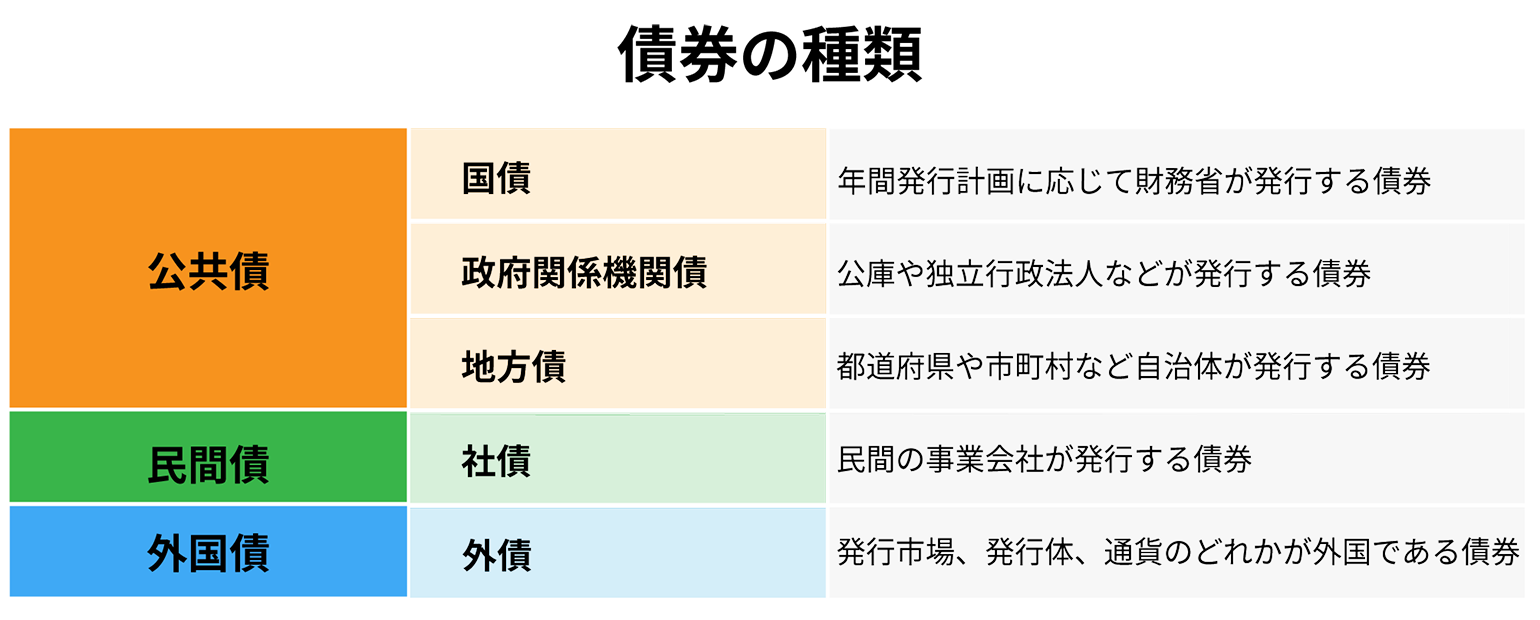

債券投資は、国や企業が発行する債券を購入し、利子付きで返済してもらう投資のことです。債券は資金が必要な国や会社などが資金を調達したい場合に作られるもので、投資家に対して発行されます。発行元で債券の種類は異なり、国が発行したものは「国債」、会社が発行したものは「社債」です。

債券投資は自分が運用したい債券を自由に選べます。また債券は自由度が高く、さまざまな種類の債券を組み合わせて資産形成することも可能です。債券投資の魅力は、投資したお金が全額戻ってくる可能性が高いことでしょう。

また普通預金や定期預金に比べると金利が高く、利子率も初めの段階から決まっているものが多いため安定した利益が見込めます。

さらに債券投資は少額から始められるものがあり、個人向け国債の場合は1万円から始められるものもあります。リスクを抑えたいなら、まずは少額で運用を始めるのがいいでしょう。

ただ、債券投資で注意したいことは、投資した国や企業が破綻するとお金が戻ってこない可能性があることです。特に会社の債券を購入する場合は、しっかりリサーチしてから購入するかどうか決めましょう。

4.日本より金利が高い「外貨預金」

外貨預金とは、日本円ではなく外国の通貨で預金することをいいます。実は日本と外国では金利が異なり、外国の通貨のほうが金利が高くなることも珍しくありません。日本円よりも金利が高い外国の通貨のほうが生まれる利息は多くなります。また、将来の円安に備えられることも外貨預金の特徴です。そもそも円安とは、外国の通貨の価値に比べて、円の価値が低くなることをいいます。

特に日本は人口が減少傾向にあるため将来的に国全体の経済力が低下し、円安に繋がる可能性があります。この現状を見越して経済成長が期待できる国の通貨で預金をすれば、日本の円安に備えられるでしょう。

日本が円安になると外国の通貨の価値は高くなるので、その分だけ自分の利益になります。預けておくだけなので普通預金や定期預金と変わらず低リスクで始められますが、為替変動の影響を受ける場合があることを覚えておきましょう。

5.投資時期を分散できる「積立投資」

積立投資とは、決まった金額を定期的に投資して資産形成を行う投資のことです。毎月、または毎週、定期的に一定金額を買い足していきます。投資信託の積立では、投資した資金は専門家が運用してくれるため、投資家は投資に関する知識は必要ありません。プロが運用してくれるため売り時を逃す可能性も低く、高い運用益が見込めます。

また、投資信託の積立は数百円から始められるのもメリットです。初めから大金をつぎ込む必要はないため、リスクを抑えて投資を始めたい方にも最適です。運用額を徐々に増やすため、投資時期も分散でき低リスクで運用できるのも魅力でしょう。

ただし、積み立て投資には元本保証がある商品はありません。投資信託は専門家が運用してくれるうえに低リスクで行える投資ですが、絶対に得をするわけではないことを覚えておきましょう。投資する金額は無理のない範囲で行うことが大切です。

先行き不透明な時こそ投資信託の始め時!投資初心者には積立投資がおすすめ!

6.資産形成を目的とした「iDeCo」

iDeCo(イデコ)の愛称で注目されている個人型確定拠出年金は、金融機関を通して加入できる私的年金です。国民年金や厚生年金とは異なり、国民全員が加入しなければいけないものではありません。iDeCoは任意ではあるものの、老後の資産形成を目的に加入する人が増えています。

iDeCoの加入対象になるのは20歳以上~60歳未満の人でしたが、2022年5月以降は65歳まで加入できるようになりました。2017年からは主婦や公務員もiDeCoに加入できるようになったため、ほぼすべての国民が利用できるようになりました。

今注目を集めるiDeCoに加入するメリットは、掛金が全額所得控除の対象になることです。また、運用して出た利益も非課税で再投資できます。

このように、iDeCoに加入することで税制の優遇を受けられます。ただ、原則として60歳までは投資した資金を引き出すことはできません。また、iDeCoに加入するにあたり口座開設が必要で、国民年金基金連合会への加入時手数料もかかります。

50代の資産運用で気を付けたいこと4つ

リスクを抑えて始められる投資は多くありますが、それでも間違ったやり方で行うと損をすることもあります。損をしないためにも正しい方法で投資を始めることが大切です。50代の資産運用で気を付けたいのは、次のようなことです。

- 情報収集して適した投資を選ぶ

- 老後に必要なお金を明確にする

- 焦らず余裕資金で投資を行う

- 金融機関の誘いは十分に検討する

それぞれの項目を確認していきましょう。

1.情報収集して適した投資を選ぶ

リスクを抑えて始められる投資方法も多いですが、それでもリスクは付きものです。万が一投資に失敗した場合は、取り戻すのに時間がかかります。周囲の意見や声に左右されず、自分の判断で投資方法を決めることが大切です。

そのためには、まずは投資に関する情報収集をして知識を深めましょう。しっかり情報収集したうえで自分に適した投資方法を選べばリスク回避にも役立ちます。

2.老後に必要なお金を明確にする

50代から資産運用を始める際は、老後に必要になるお金を明確にすることが大切です。とにかくお金を増やしたいといった考えで投資を始めると、本来必要のないハイリスクの投資商品を購入してしまい損失を出してしまう可能性もあります。

まずは老後の収入と支出を書き出し、年間の生活費でどのくらい足りないか不足額を算出しましょう。逆算すれば今始めるべき投資方法も自ずと明確になります。

3.焦らず余裕資金で投資を行う

50代から資産運用を始める場合、運用期間が短くなるので焦りを感じる人も多いはずです。1回の投資で多くの利益を得たくて、ハイリスク・ハイリターンの投資商品に目が向いてしまうこともあるでしょう。

このような投資商品は当たれば高利益を得る可能性はありますが、損失を被る危険性も高いです。焦らず、今の自分の経済状況に適した投資を行いましょう。

4.金融機関の誘いは十分に検討する

50代になると子供の教育費も軽減し、貯金が貯まりやすくなります。まとまった資金がある場合、金融機関から投資を勧められることもあるでしょう。しかし、金融機関に勧められるがままに投資商品を購入してしまうのはおすすめしません。

投資は少なからずリスクが伴うため、まずは自分で情報収集することが大切です。投資で大きく失敗すると取り戻すのが困難であるため、慎重かつ計画的に資産運用を進めるようにしましょう。

老後が不安なら50代から資産運用を始めよう!

50代になると老後を意識し、資産運用すべきか考え始める人が多くなります。ただ、投資は損失のリスクがあることから積極的に行動できない人も少なくありません。このような場合は、低リスクで始められる資産運用がおすすめです。

しかし、資産運用といってもさまざまな方法があるため、自分に適した投資を選ばなければいけません。

投資信託相談プラザでは、資産運用の専門家によるセミナーを開催しています。セミナーは無料で参加できるので、年金の資産形成に興味がある方はぜひお役立てください。

あわせて読みたい

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。