こちらの記事では、このようなお悩みにお答えしていきます。

- ドルコスト平均法って何なの?

- ドルコスト平均法のメリットとデメリットを知りたい

- 積立投資をするときのポイントを知りたい

資産運用の記事やセミナーでよく出てくるドルコスト平均法という言葉。積立投資においては欠かせない考え方です。

本記事では、ドルコスト平均法の大事なポイントやメリット・デメリットについてわかりやすく解説していきます。

INDEX

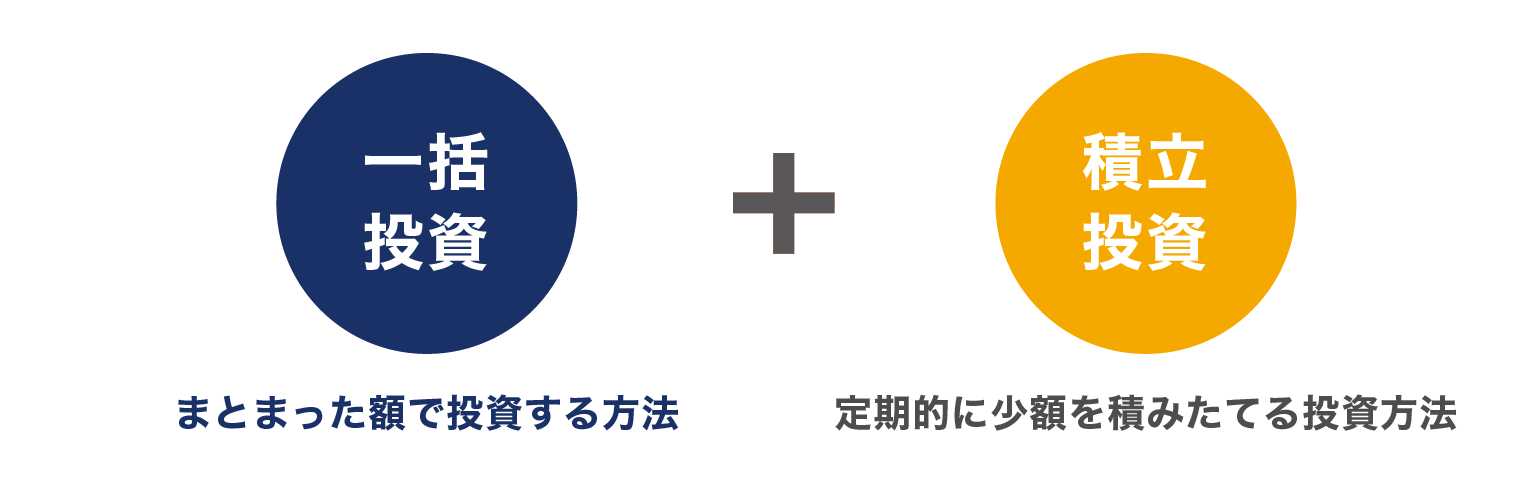

一括投資と積立投資

投資の方法は大きく2種類に分けることができます。

- 一括投資

- 積立投資

まずは、それぞれの特徴についてご紹介していきましょう。

投資方法は一括投資・積立投資の大きく2種類ある

一括投資はまとまった額を投資する方法で、積立投資は定期的に少額を積み立てる投資方法です。

投資信託相談プラザでは、ローリスク&ローリターンでの一括投資と、ハイリスク&ハイリターンでの積立投資の2つを組み合わせていくことで、効率よく運用ができると考えております。

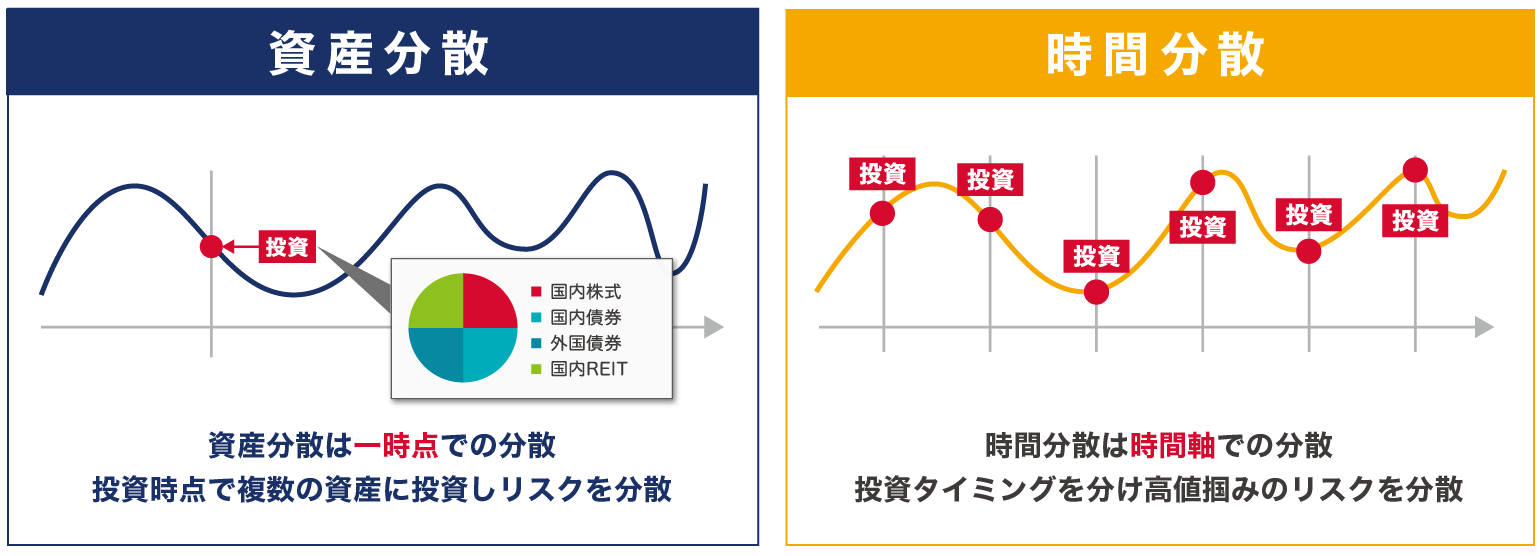

資産分散と時間分散

さらに、詳しく解説していきましょう。

一括投資においてはよく資産分散という考え方が採用されます。リスクを抑えることができ、効率よく運用成果をあげることが可能です。

まとまった資産を一つの金融商品に丸ごと投資すると、相場が下落した時に資産を大きく失ってしまいますが、資産をさまざまな金融商品に投資しておけば、その中で下落する商品があったとしても、残りの資産でカバーすることが可能です。

一方で、積立投資では時間分散という考え方が大切になります。

積立投資のセオリーとして、定期的に一定金額で購入していきます。相場は変動していますので、高いこともあれば、低くなっていることも…。ファンドの基準価額が高いときには購入口数は少なくなり、低いときには多くの口数を購入することが可能です。

購入するタイミング=時間を分散することで、高値づかみのリスクを分散することができます。

あわせて読みたい

ドルコスト平均法は積立投資でメジャーな考え方

ドルコスト平均法とは?

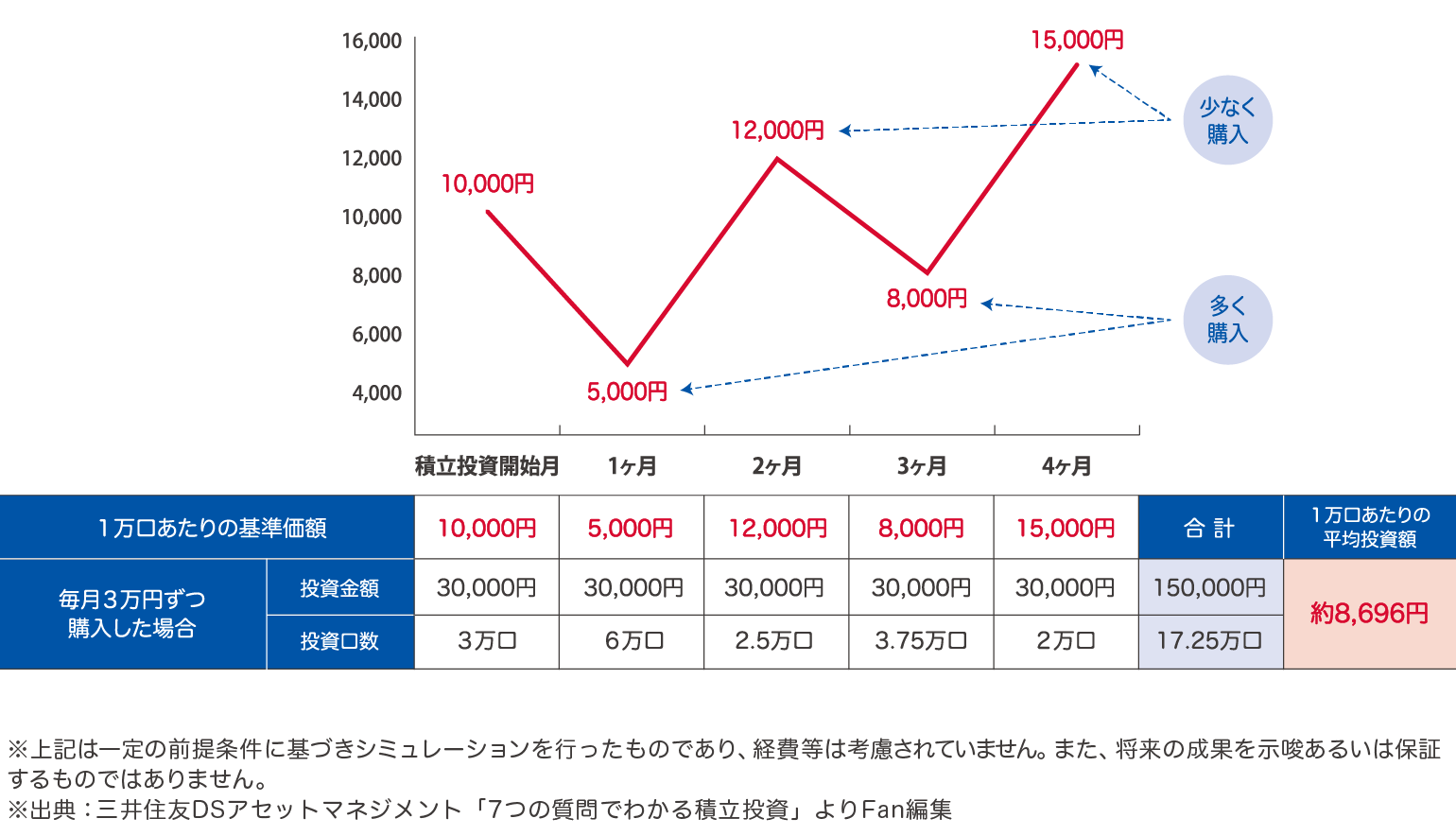

ドルコスト平均法とは、価格が変動する金融商品に対して、毎回一定の金額で、かつ時間を分散させて投資を行う手法です。

たとえば、毎月の投資金額が3万円の場合、1万口当たりの基準価額が10,000円のときには3万口を購入することができ、5,000円のときには6万口を購入することができます。

つまり、一定金額で購入することによって、基準価額が低いときには多い口数を購入することができ、高いときには少ない口数を購入することとなります。

このように時間軸で投資タイミングを分けることによって、高値づかみのリスクを分散させることが可能です。

投資信託相談プラザのIFAがドルコスト平均法について、わかりやすく解説した動画があります。ぜひご視聴ください。

ドルコスト平均法のメリットとデメリット

ここでは、ドルコスト平均法のメリットとデメリットを解説していきます。

ドルコスト平均法のメリット

- 一定金額で投資し続けることによって高値づかみのリスクを回避できる

- 時間を分散させることで、平均投資額を下げることができる

- 一定金額を定期的に購入するために、投資の手間が省ける

- 相場の動向に一喜一憂せずに取り組める

ドルコスト平均法では時間分散によって金融商品を一定金額で購入するために、購入するタイミングに失敗して高値をつかんでしまうリスクを分散させることができます。

そのため、平均投資額を下げることが可能です。相場の動きに一喜一憂することなく投資に取り組むことができます。

ドルコスト平均法のデメリット

- 購入頻度が高いために手数料がかさんでしまうことがある

- ハイリターンが期待できる反面、ハイリスクの可能性もある

- 短期間で運用成果を出したいときには向いていない

- ひとつの対象に集中的に投資するとリスクが増加することもある

購入を高頻度で繰り返すことによって、支払手数料がかさんでしまうということがあります。手数料が0円の投資信託もありますが、手数料が発生する投資対象の場合には注意が必要です。

また、基準価額の下落が続いているような局面では、購入口数が増えても損失が出てしまうことがあるため、長期的な視点で見る必要があります。

積立投資シミュレーション

「ドルコスト平均法で本当に利益が出るの?」と心配になる方も多いのではないでしょうか。そこで積立投資のシミュレーションをしてみたいと思います。

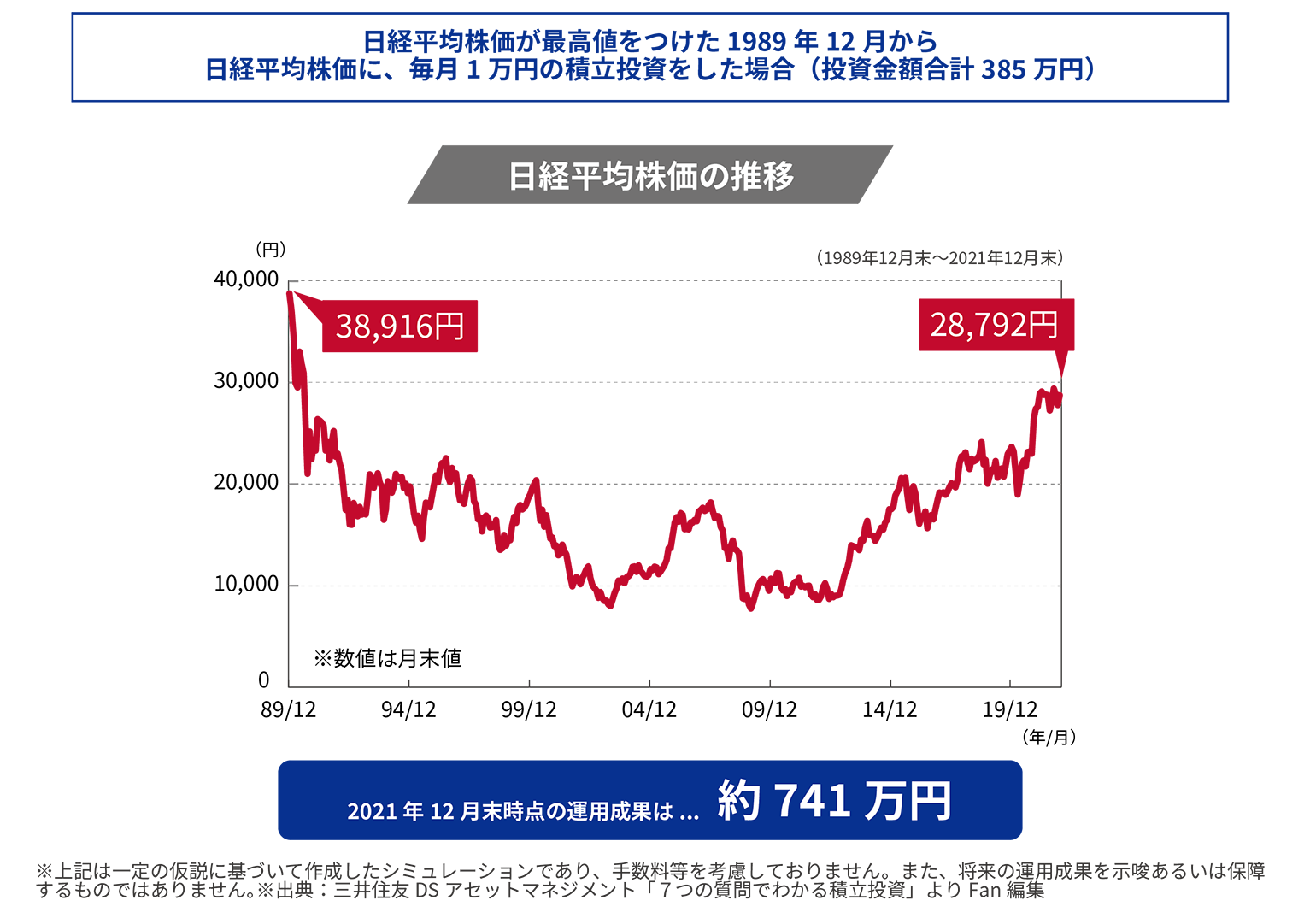

日経平均株価は1989年12月末時点において38,916円となっています。それが2021年12月末時点においては28,792円に下落しています。この期間に日経平均株価に対して、毎月1万円の積立投資をした場合、損を出さない投資成果を残すことができるのでしょうか。

シミュレーション結果がこちら!

上記の通り、1989年12月から2021年12月まで毎月1万円ずつ積立投資をした場合、投資金額の合計は385万円ですが、運用成果は「約741万円」になります。なぜこのような運用成果をあげることができたのでしょうか?

それは、相場が一直線に値下がりしているのではなく、高くなったり低くなったりを繰り返しています。ドルコスト平均法によって時間軸で分散し、平均投資額を下げることができたので、最高値から相場が下落していても運用結果を出すことができました。

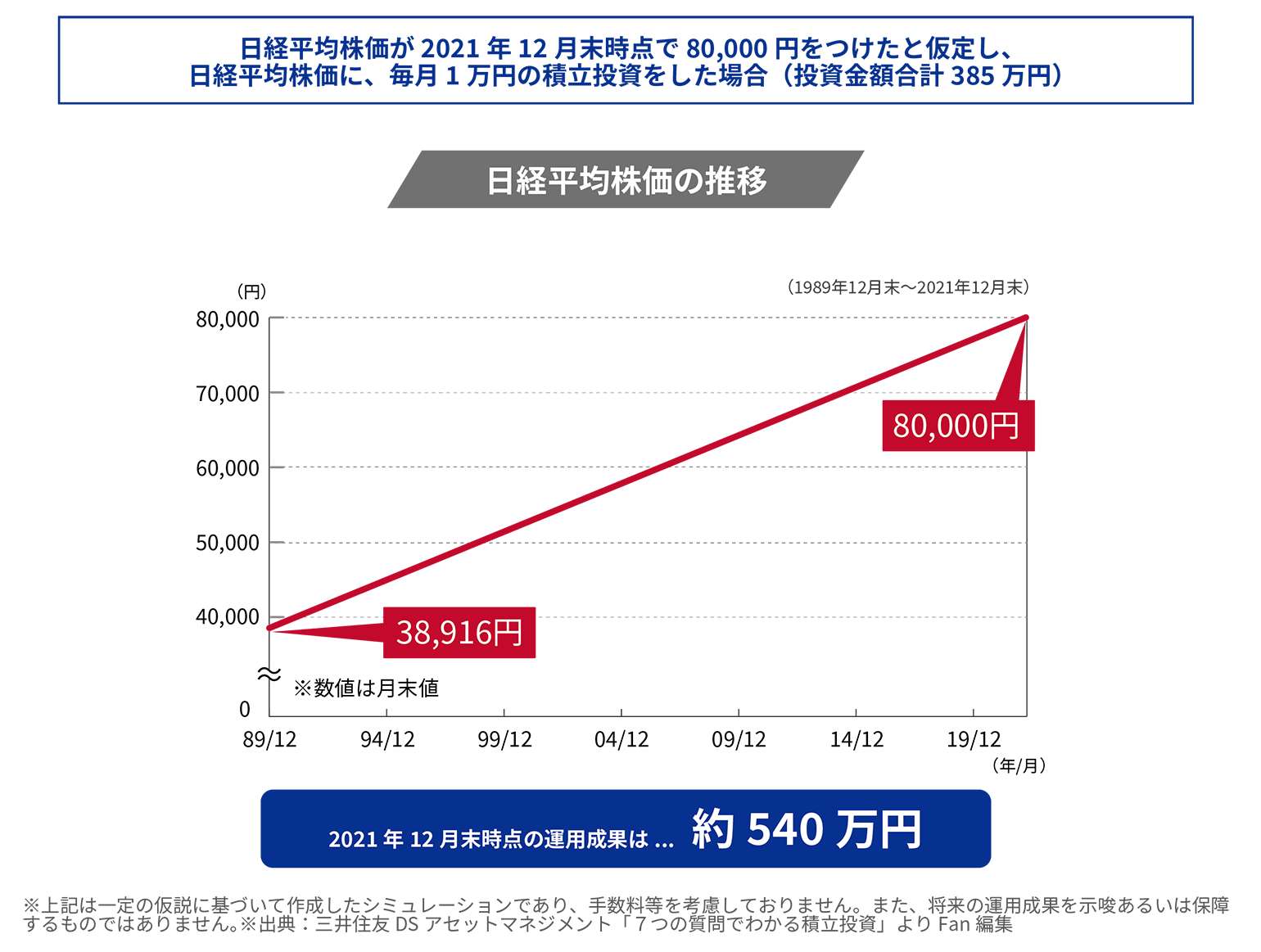

ちなみに、1989年12月末時点の株価38,916円が、一直線に上昇し、2021年12月末に80,000円になったと仮定した場合、ドルコスト平均法で投資した運用成果は「約540万円」になります。この結果を意外に感じている方も多いのではないでしょうか?

積立投資ではハイリスク&ハイリターンの考え方もあり?!

このように、積立投資では、価格変動の大きい投資信託を選ぶのも一つの手です。たとえば外国株式のような変動の大きい商品で積み立てを検討してみてもよいかと思います。

積立投資ならば、高い時に買ってしまったということにはなりません。ハイリスクの商品は時間軸でリスク分散し、ハイリターンを狙うと効果的です。

積立投資なら制度を活用しよう

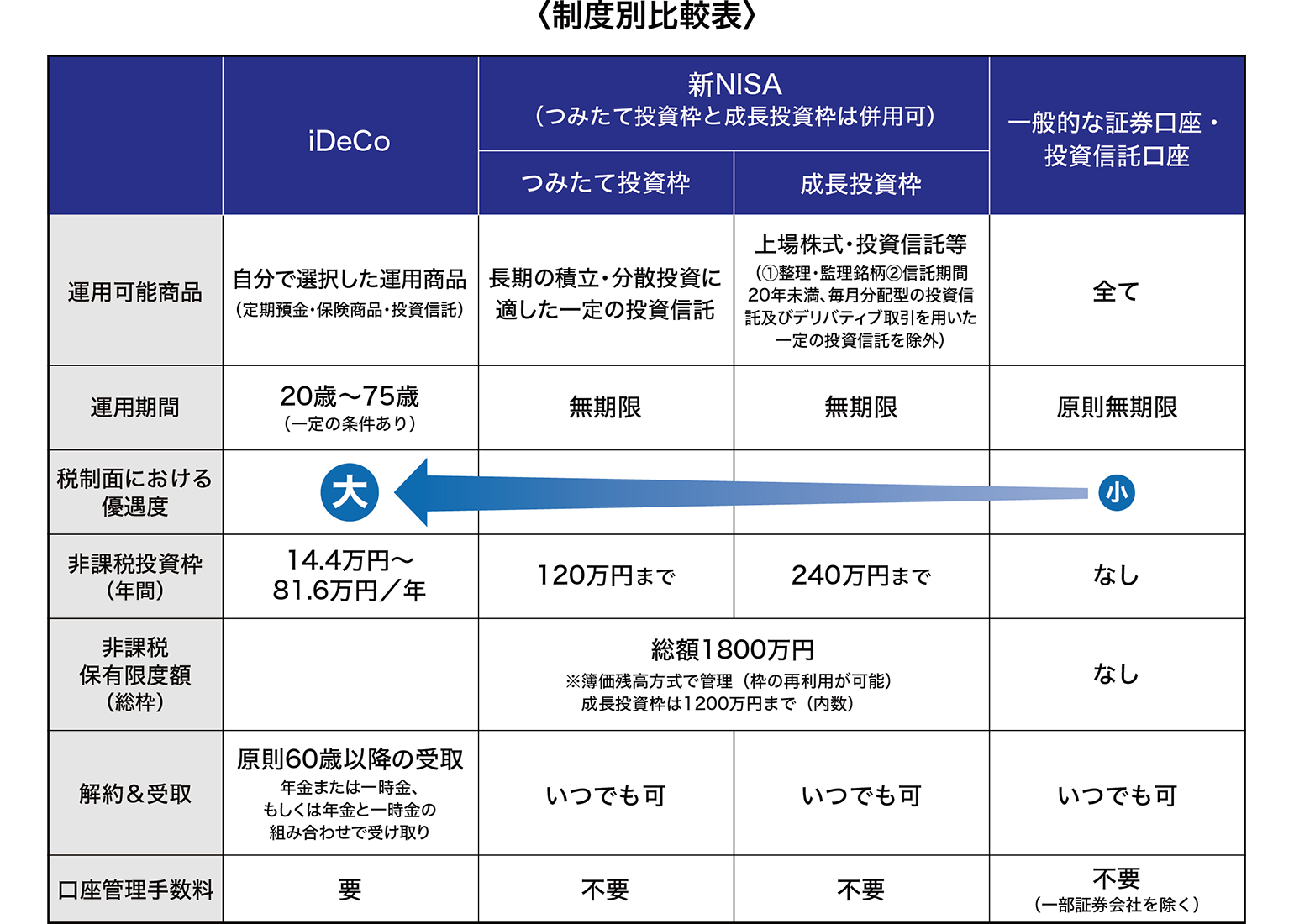

積立投資をするなら、NISA(少額投資非課税制度)・iDeCo(個人型確定拠出年金)をうまく活用するといいでしょう。どのような特徴があるのかご紹介します。

NISAとiDeCo

投資に対する利益には、通常20.315%の税金がかかります。しかしこのNISAやiDeCoを利用すれば、税制優遇が受けられます。2つの制度は併用も可能です。詳しくみていきましょう。

■NISA

NISAは、NISA口座内で、毎年一定金額の範囲内で購入した金融商品から得られる利益が非課税になる制度です。

旧NISA制度は2023年12月で新規投資は終了し、2024年1月からは新NISA制度がスタートしました。非課税保有期間が無期限化され、非課税投資枠が拡大するなど、利用者にとって更に使いやすい制度にリニューアルしました。

ドルコスト平均法とNISA制度を活用することで、より効率的に運用をすすめられる可能性が高まります。なかでもおすすめしたいのは、NISAを利用した積立投資です。

旧制度のつみたてNISAは、新NISA制度ではつみたて投資枠へ引き継がれます。制度の大きな変更内容は以下のとおりです。

- 年間投資枠の拡大

- 非課税保有期間の無期限化

- 非課税保有限度枠の拡大

- 口座開設期間の無期限化

年間投資枠が拡大されたことにより、これまでよりも多い金額で毎月の積み立てが可能になりました。また、旧制度のつみたてNISAと同様に、新制度のつみたて投資枠も金融庁が設定した基準をクリアした商品から選ぶ必要があるため、購入する商品についても厳選されたものとなっていることが分かります。ぜひこの機会に積極的に制度を活用しましょう。

■iDeCo

iDeCoとは、個人型確定拠出年金のことで、国民年金のほかに個人で老後資金を作ることができる私的年金制度のことを言います。

iDeCoは職業などによって買付額の上限は異なりますが、NISAと同様、運用中の利益は非課税になります。

さらに、iDeCoの掛け金は全額所得控除されるというメリットもあります。ただし原則、60歳までは払い出しができませんので、利用する際には注意するようにしましょう。

一般的な証券口座・投資信託口座と、2024年1月から始まった新NISA制度、iDeCoについての制度面での比較は以下の表のとおりです。

出典:金融庁 新しいNISA

出典:iDeCo公式サイト

を参考に株式会社Fan作成

iDeCoは税制面における優遇度が高いですが、先述のとおり途中で資金が必要になった時に、解約して払いだすことができません。

たとえば教育費を用意したい場合にiDeCoを利用するとしたら、進学先の変更などで急にまとまった資金が必要になったタイミングで、払い出しできずに困ってしまうこともあるでしょう。iDeCoは原則60歳以降に受け取ることになるので、老後資金を用意するために使うことをおすすめします。

教育費や住宅取得の頭金を用意したいなどといった場合には、途中での払い出しが可能なNISA制度を利用した投資をおすすめします。さまざまな制度を用途別に使い分けていくことが重要なポイントです。

積立投資の2つのポイント

最後に積立投資についてまとめておくと、ポイントは2つあります。

ハイリターンを求める場合は変動が大きい商品を選ぶ

積立投資は、一定金額の投資を継続することによって、下落時に多くの口数を購入することができますので、ハイリスクの商品を選べばハイリターンの期待ができます。

相場の値動きが激しい金融商品については、購入するタイミングが難しく、そのタイミングを間違えてしまえば高値をつかんでリスクを負ってしまう可能性があります。

しかし、一定金額を定期的に投資する積立投資であれば、高値づかみのリスクを回避させることができます。その上でハイリターンを目指すことが可能です。

時間をかけて投資する

積立投資は中長期の時間をかけて投資することによって、平均投資額を下げることができる方法です。

下落し続けるような状況があるとしたら購入口数が増えても損失が出てしまうリスクがありますが、相場が上下する商品ならばその時々で購入口数が変化するため、中長期的に投資を行えば運用成果が現れてくるものであると考えられます。

投資信託相談プラザが提案する資産運用

資産運用・資産形成でお悩みがあれば、投資信託相談プラザのIFAにお気軽にご相談ください。

IFAはどの銀行や証券会社にも属さない独立系投資アドバイザーですから、あくまで中立的な立場でお客様に適した資産運用のアドバイスを提供できます。

また、投資信託相談プラザでは、参加費無料の資産運用オンラインセミナーも毎月開催しております。

資産運用の基礎的なお話から具体的な相談事例まで、私たちIFAがわかりやすく解説します。さらに、ご希望の方にはオンラインの個別相談も承っております。もちろん相談料は無料です。

「これから資産運用を始めたい!」と思っている方におすすめの内容となっております。気になる方は、ぜひ参加してみてください。

最後まで読んでいただき、ありがとうございました。

あわせて読みたい

NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からの新NISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からの新NISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

※ その他、2024年からの新NISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

iDeCoのご注意事項

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

金融商品仲介業者である当社は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします。

このコラムの執筆者

平石 康徳

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

準大手証券会社にて約10年間勤務。社内表彰多数。 セールスとしてではなく、中立的な立場で真摯にお客様と向き合いたい!という思いから転職を決意。 現在、多くのお客様の資産コンサルティングを行いながら、IFAの認知度向上を目指し各地でセミナーを企画。顧客にとって真の資産運用アドバイスを実現するため、幅広い知識習得や情報の提供にも努めている。