低金利の影響もあり、貯蓄型の保険で資産を増やすことが難しくなっています。

老後に向けた資産形成や子供の教育資金の準備目的で保険加入をお考えの方には、円建ての保険ではなく比較的金利の高い外貨建て保険を検討していたり、既に加入されている方も多いのではないでしょうか?

また最近では、NISAや個人型確定拠出年金のiDeCo(イデコ)などの制度を活用して投資信託の積み立てをする資産形成層の方の相談も増えてきています。

今回は数ある保険商品の中から、外貨建て保険で資産運用をするメリットやデメリット、NISAやiDeCoを活用した投資信託の積み立てとの比較をしていきたいと思います。

資産運用についてお悩みの方へ

資産運用には、時間が必要です。

あとから焦って始めるよりも、早めに相談して「今すべきこと」を知っておきませんか?

わたしたちは、お客様から相談料は一切頂戴しません。最初は無料で後から有料、ということもありません。

まずはお気軽にご相談いただければ幸いです。

▼「まずは勉強から始めたい!」という方はこちら

①延べ65,000人(※)が参加!全国各地・オンラインで開催中

→ 資産運用セミナーに参加する(無料)

※2015年12月~2025年3月末までの実績

②メールに届いてすぐ学べる!無料お役立ち資料

→ 「NISAハンドブック」を読む

→ 「外国債券ハンドブック」を読む

→ 「IFAとは?」資料を読む

INDEX

外貨建て保険とは?

外貨建て保険について詳しく知らない方も多くいると思いますので、まずは外貨建て保険の特徴について簡単に説明していきます。

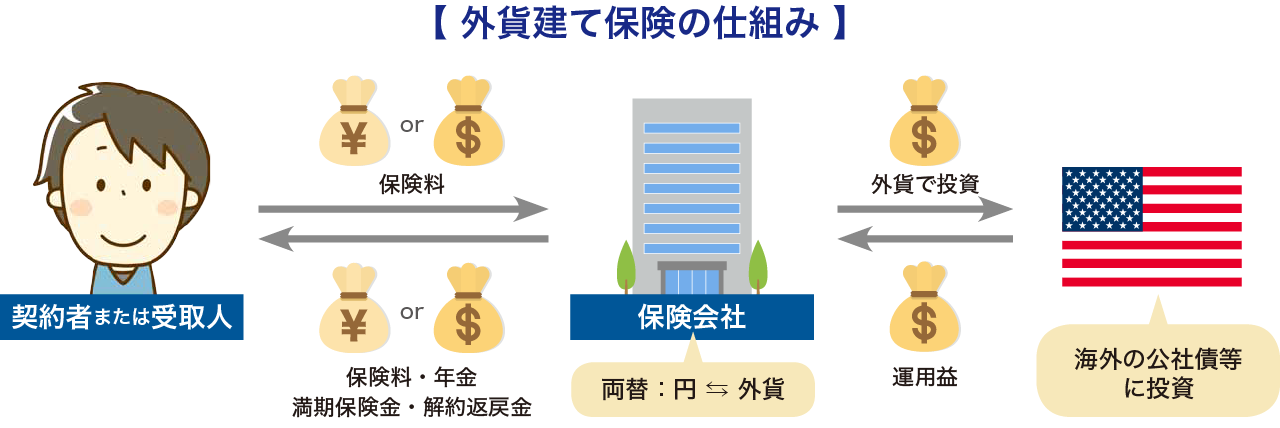

外貨建て保険の基本的な仕組みは円建ての商品と同じですが、米ドルや豪ドル等の外貨で運用していく商品になります。

外貨建て保険は円建て商品よりも高い金利で運用することで、円建ての商品に比べて解約返戻率(払い込んだ額と解約金との割合)が高いことや、死亡保障を準備するのに保険料が割安であることが特徴です。

しかし、円建ての商品と違い、為替変動による為替リスクがあるので円ベースでの元本や死亡保障は保証されておらず注意が必要です。また外貨への交換時には為替手数料などのコストがかかります。

一時払い型と積み立て型があり、一時払い型は一括なのでその時の為替の影響をより受けやすく、積み立て型は為替リスクを軽減できますが全体の運用期間は短くなり、一時払い型に比べて返戻率は低めになります。

外貨建て保険のメリットとデメリット

ここからは外貨建て保険で資産運用をするメリットとデメリットをお伝えします。

外貨建て保険のデメリット

まずはデメリットから・・・。

保険で資産運用をする場合、全般的にもいえることですが、早期で解約した場合には元本割れする可能性が非常に高いです。

積立金が元本以上になるまで10年以上になることが多く、もし保険で資産運用をするのであれば長期で使わない資金であることが条件になります。

外貨で運用するので為替リスクもあります。為替の影響により円での資産は増減するので、いざ資金を使いたい時に円高だったりすると大きく目減りしてしまった、なんてことも当然あります。

また外貨建て保険の運用は公社債などの債券での運用になるので、米ドルで運用の場合でも日本より金利が高いとはいえ、基本的には大きなリターンは望めません。

外貨建て保険のメリット

次にメリットについて・・・。

積み立てた外貨資産は株式市場の下落など、相場環境の影響で減ることはありません(円ベースでは為替の影響で増減します)。

確実に積みあがっていき、外貨ベースでは長期的には払い込んだ金額以上になる商品が多いです。

リターンは大きく望めませんが、その分精神的に安心して積み立てをしていけます。これは保険の特徴でもあります。

資産運用についてお悩みの方へ

資産運用には、時間が必要です。

あとから焦って始めるよりも、早めに相談して「今すべきこと」を知っておきませんか?

わたしたちは、お客様から相談料は一切頂戴しません。最初は無料で後から有料、ということもありません。

まずはお気軽にご相談いただければ幸いです。

▼「まずは勉強から始めたい!」という方はこちら

①延べ65,000人(※)が参加!全国各地・オンラインで開催中

→ 資産運用セミナーに参加する(無料)

※2015年12月~2025年3月末までの実績

②メールに届いてすぐ学べる!無料お役立ち資料

→ 「NISAハンドブック」を読む

→ 「外国債券ハンドブック」を読む

→ 「IFAとは?」資料を読む

NISAやiDeCo(個人型確定拠出年金)との比較

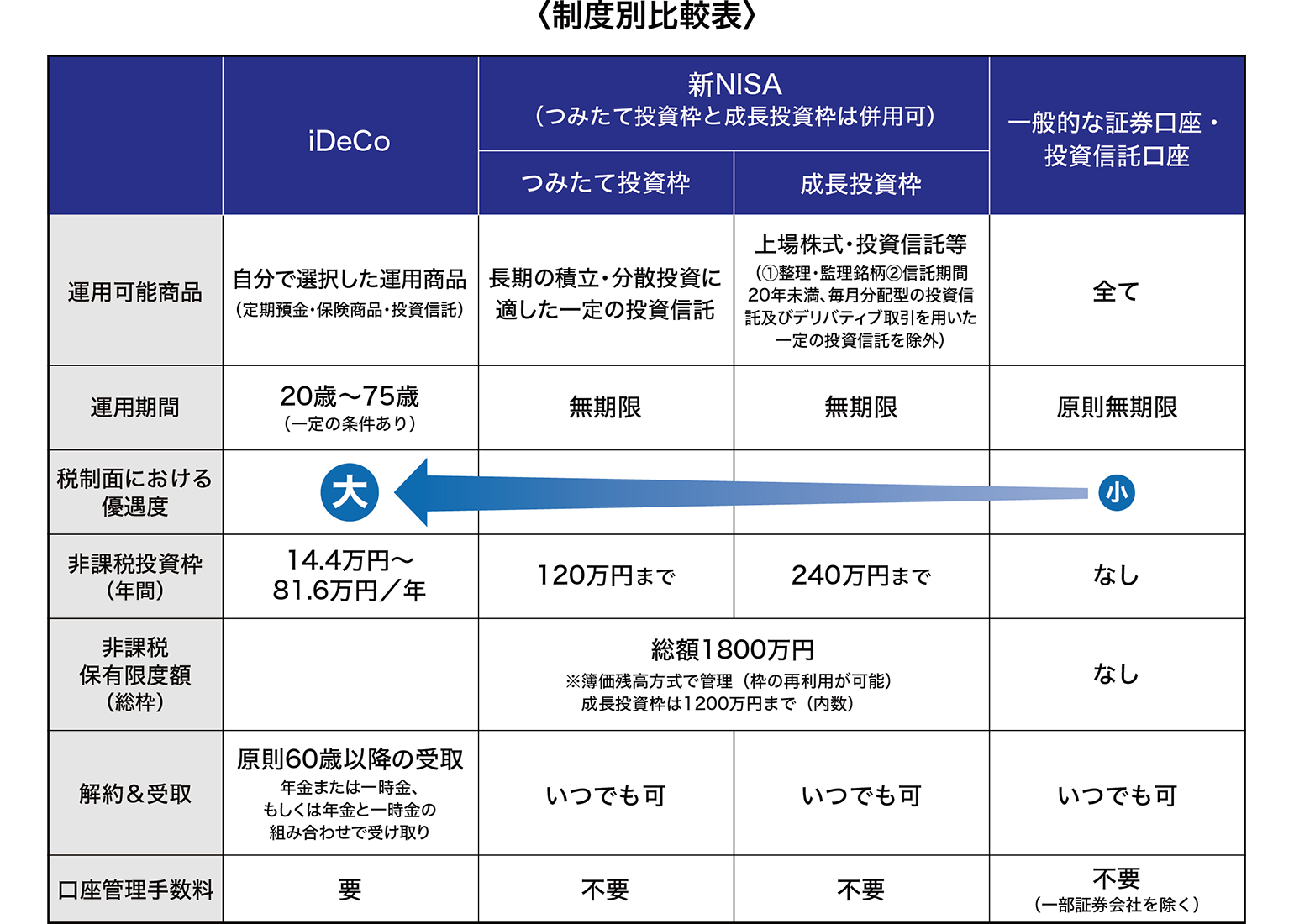

NISAやiDeCoでの投資信託の積み立てを比較する前に、少しだけ制度のご説明をします。

2014年1月にスタートしたNISA制度は、2024年1月に大きくリニューアルされ、新NISA制度が始まりました。新NISA制度では、これまでの一般NISAは成長投資枠に、つみたてNISAはつみたて投資枠にその機能が引き継がれました。

新NISA制度のつみたて投資枠では非課税保有期間が無期限化され、口座開設期間も恒久化されました。つみたて投資枠で商品を保有している間は、利益に対して非課税になります。また、引き出しはいつでも可能です。新制度からは、投資枠の再利用も可能となりました。(※)

※年間投資限度額はつみたて投資枠は120万円であり(成長投資枠を含めて360万円まで)、復活した枠があったとしても年間投資枠を超えて利用することはできません。 あわせて読みたい

iDeCoは60~70歳まで、引き出すまではどちらも利益に対して非課税になります。

iDeCoは掛金の全額が所得控除となり節税効果は高いのですが、原則60歳まで引き出すことができません。長期的に資金が引き出せなくなってしまいますので、特に若年層の方は注意が必要です。

いずれも基本的には投資信託(iDeCoは投資信託以外に元本確保型の商品あり)で積み立てをしていく制度になります。

(出典:金融庁 新しいNISA・iDeCo公式サイト、を参考に株式会社Fan作成)

投資信託では選択する商品によってパフォーマンスは大きく異なりますが、株式中心の投資信託であれば、保険での債券運用とは違い大きなリターンを狙うことが可能です。

短期的にみると直近のコロナショックによる大きな下落など、時には半分以下の価格に下がる可能性もあります。

そのような価格変動のリスクはありつつも、過去の実績を見ると長期的に見れば貯蓄型保険よりも大きなリターンを得られているケースがほとんどです。 あわせて読みたい

そしてその利益に対して非課税になるのが、NISAやiDeCoになります。

ちなみに生命保険で運用をした場合の利益は、基本的に一時所得として所得税が適応されます。

また、保険では積み立てた資金が元本に到達するまで相当な時間が必要になります。

しかし、投資信託では早期で現金化したい場合でもその時の価格で取引できるので、相場次第で変動はありますが早期で引き出した場合のデメリットは基本的にはありません(信託財産留保額として解約時に控除される商品もあります)。

あわせて読みたい

保険と資産運用の考え方を分けましょう

最後にわたくし個人の見解もお伝えしていきます。

結論から申し上げますと・・・

- 「死亡保障と運用を同時にできるからお得!」と考えて外貨建て保険に加入するのは大きな間違い!

なぜなら、保険と運用は切り離して考えるべきだからです。もし、保障が必要であれば掛け捨ての生命保険に必要な保障額で加入した方が賢明だと考えます。

また、運用していく金融商品はライフプランや目標金額、目標までの期間、性格(どれだけ相場の下落に耐えられるのか)、キャッシュフローなどをふまえて商品を選択することが必要になるため、一人一人正解が異なります。

過去の実績で見ると、資産形成においては株式を中心とした投資信託での運用が1番パフォーマンスが良く、インフレリスク対策にも有効的です。

個人的には以下のように考えております。

- いつでも引き出せるNISAでの投信積み立てを第一優先!

- 「資金に余裕のある方」や性格的に「より確実性のある商品を持ちたい方」は外貨建て保険を組み入れても良い

外貨建て保険は、株式や投資信託ほど大きなリターンは狙えません。しかし、相場に左右されず確実に積みあがっていく商品で積み立てをしていくのが向いています。

また、金融商品や各種制度には必ずメリットとデメリットがあることを忘れないで欲しいです。

資産運用オンラインセミナーを開催中

- どの金融商品をどのような制度で活用すべきなのか?

- 外貨建て保険や貯蓄型保険に加入しているが、果たしてこのまま続けてよいのか?

少しでもご心配やご不安な方は、投資信託相談プラザをご活用ください。

また、保険と投資のバランスを見直したい!という方には保険と投資のバランス診断がおすすめです。

「まずはじっくり勉強から始めたい」という方は、参加費無料の毎月開催している資産運用オンラインセミナーにご参加ください。最後まで読んでいただき、ありがとうございました。

あわせて読みたい

※NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からのNISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からのNISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

・その他、2024年からのNISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

谷山 泰彦

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

外資系生命保険会社に約10年間在籍。保険という1種類の金融商品だけではなく、総合的なコンサルティングを行いたいという思いと共にIFAに転身。現在は金融全般の知識を活かし、資産形成・教育資金・生命保険・相続対策など、幅広い提案を行う。名古屋を拠点に全国で活動中。