複利とは元本から得られる利子を元本に加えて計算する方法です。利子を元本に加えない単利と違って、利子が利子を生むため、投資で活用することで、効果的な資産運用が期待できます。ここでは資産運用で複利を活用する方法とメリット・デメリットを解説します。

INDEX

複利とは元本の利子にさらに利子がつくこと

複利とは一定の期間ごとに利子を元本に組み入れて、その総額に対してさらに利子を計算していく方法です。預金の場合は、期間によって1ヵ月複利、6ヵ月複利、1年複利などがあります。

投資においては、複利をうまく利用して投資することで、資産をより大きく増やすことが期待できます。投資をする上で複利がいかに有利な計算方法であるかを、単利との違いやそれぞれの数式も交えて解説していきましょう。

投資運用の計算方法には単利と複利がある

投資運用における利回りの計算方法には単利と複利の2つがあります。単利は利益を元本には組み入れず、元本部分にのみ利益がつく計算方法で、元本は当初の金額から増えません。一方、複利は元本に利益を組み込んで再投資するため、その総額にさらに利益がつく計算方法です。

物理学者のアインシュタインも、「複利は人類による最大の発明だ。知っている人は複利で稼ぎ、知らない人は利息を払う」と語ったといわれています。資産運用をする際に複利を利用すれば資産は雪だるま式に増え、逆に借り入れをする際には、仕組みを知らなければ大きく利息が膨らんでしまうので、注意が必要です。

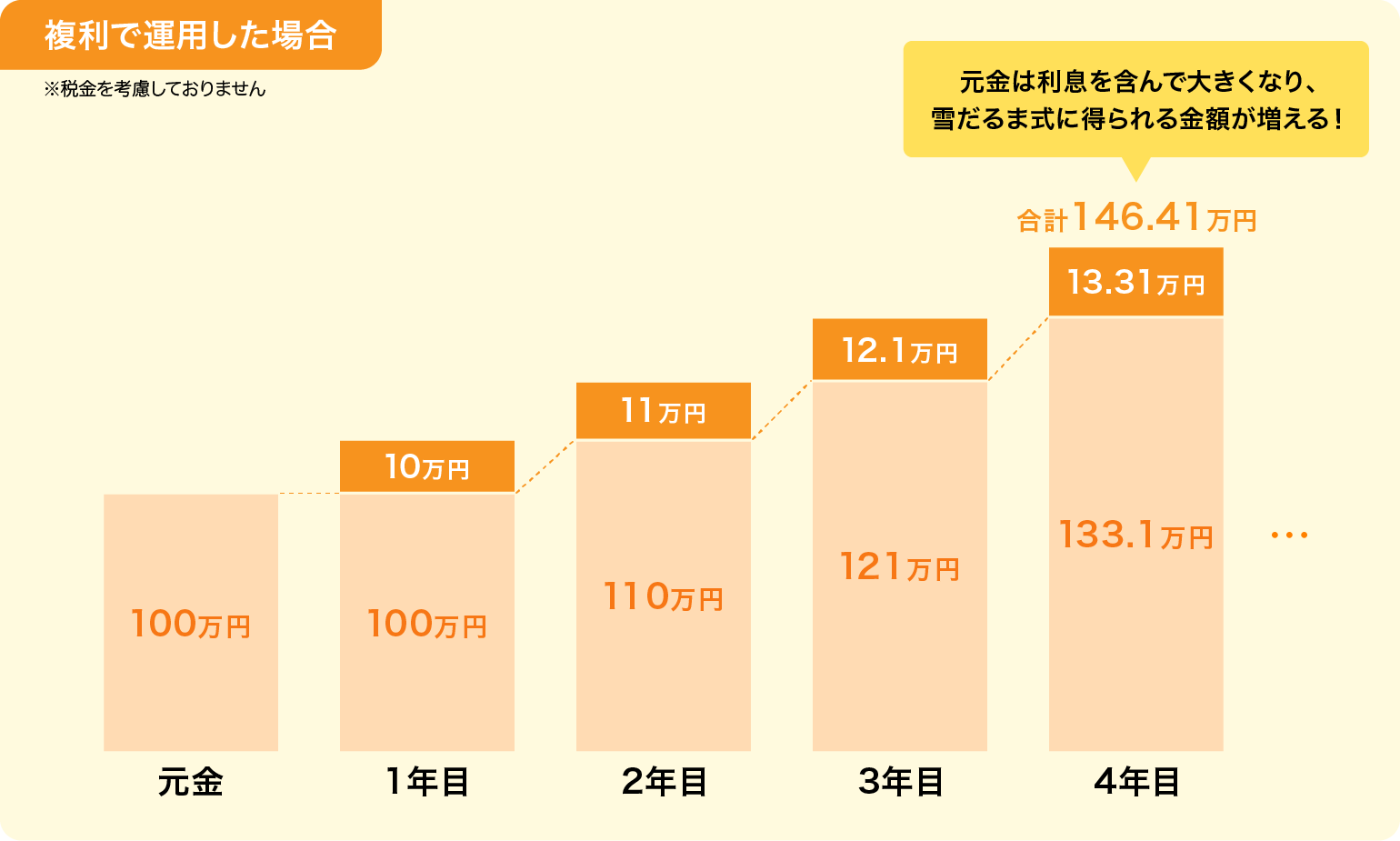

では、単利と複利それぞれで100万円を年利率10%で運用した場合の比較をしてみましょう。

単利での運用と複利での運用を比較してみよう!

複利によって得られる効果を「複利効果」と呼びます。複利効果は投資運用の時間が長くなればなるほど、大きくなる特徴があります。

複利の計算方法

それでは、複利の計算方法について説明していきましょう。投資運用における複利の計算式は以下のとおりです。

元本 ×(1+R)N

- R:年間利回り

- N:運用年数

Nは数字の数だけ、累乗します。運用年数が3年ならば3乗、10年ならば10乗となります。

例えば、100万円の元本で投資運用し、年間利回りが5%だったとしましょう。

【1年後】100×1.05=105万円

【10年後】100×1.05の10乗=162万8,895円

(単位:円)

ちなみに単利で投資運用した場合は利回り5%とすると、年間の利益が5万円となります。10年後には元利合計150万円となり、複利で運用した場合との差額は12万8,895円です。比較すると大きな差が出ることがわかります。

投資運用における複利と単利の利益の差とは

複利と単利の投資運用の利益の差は、期間と利回りに左右されます。投資運用の期間が長くなるほど、そして利回りが大きいほど、複利と単利の利益の差が大きくなるのです。

短期間で比較したり利回りの差が小さな状態で比較したりすると、複利も単利も差があまりないように見えるかもしれません。しかし投資期間や利回りに差がある場合、大きな差が出ます。ここでは具体的な数字と表を交えて説明しましょう。

投資運用期間が長いほど大きな差が出る

複利と単利の差は投資運用の期間が長くなるほど、大きくなります。仮に100万円で米国株式に投資をスタートし、毎年の利回りを平均約7.2%受け取ったとしましょう。利回りの推移は一定ではありせんが、例をわかりやすくするために一定とします。

リターンも投資に回して複利効果を得た場合、元本×(1+R)^Nに当てはめると、

100万円×(1.072)^20=約401万円

となるので、20年後は約401万円となります。リターンを投資に回さなかった場合は単利となるため、約244万円です。このように複利と単利では、約157万円の差がつくのです。

資産を倍にする「72の法則」

複利を活用した投資で、資産を倍にするための期間を簡単に求められるのが「72の法則」と呼ばれているものです。複雑な数式を使わなくても、シンプルな計算で理解できるところがポイントです。複利の「72の法則」の数式は以下のとおりです。

72 ÷ 利回り(%)= 資産が倍になる年数

例えば、100万円を利回り1%で運用すると、200万円になるまでに、72÷1=72で約72年必要になるということになります。利回りが4%ならば18年、金利が8%ならば9年で資産が倍になるのです。

投資による資産運用をする場合に、この72の法則を頭においておくと、倍にするにはどれくらいかかるかというおおよその目安をすぐに出すことができます。

複利効果と相性のいい3種類の金融商品

複利効果と相性のいい金融商品を組み合わせることで、効果的な投資運用を行うことができます。複利と単利とでは長期的に見ると、大きな差が出るので、特に長期的な運用には複利の特徴を活かすことが賢明な選択と言えるでしょう。

ここではiDeCo、NISA、積み立て投資信託という複利効果と相性のいい3つの制度・金融商品について解説します。

1.iDeCo(個人型確定拠出年金)

iDeCoは複利運用に向いている制度です。向いている理由は2つあります。1つ目はiDeCoは年金制度であり、長期的な運用が前提になっていることです。60歳になるまで投資した資金を引き出せない仕組みであるため、基本的には長期運用になります。

2つ目の理由は運用による収益が非課税になっていることです。すべての収益を元本に組み込めるため、より高い複利効果が見込めるのです。

2.NISA

NISAも複利での運用に適した制度です。通常の運用益にかかる税金は20.315%ですが、NISAはこの分もすべて投資に向けることができるため、高い複利効果を得られるのです。

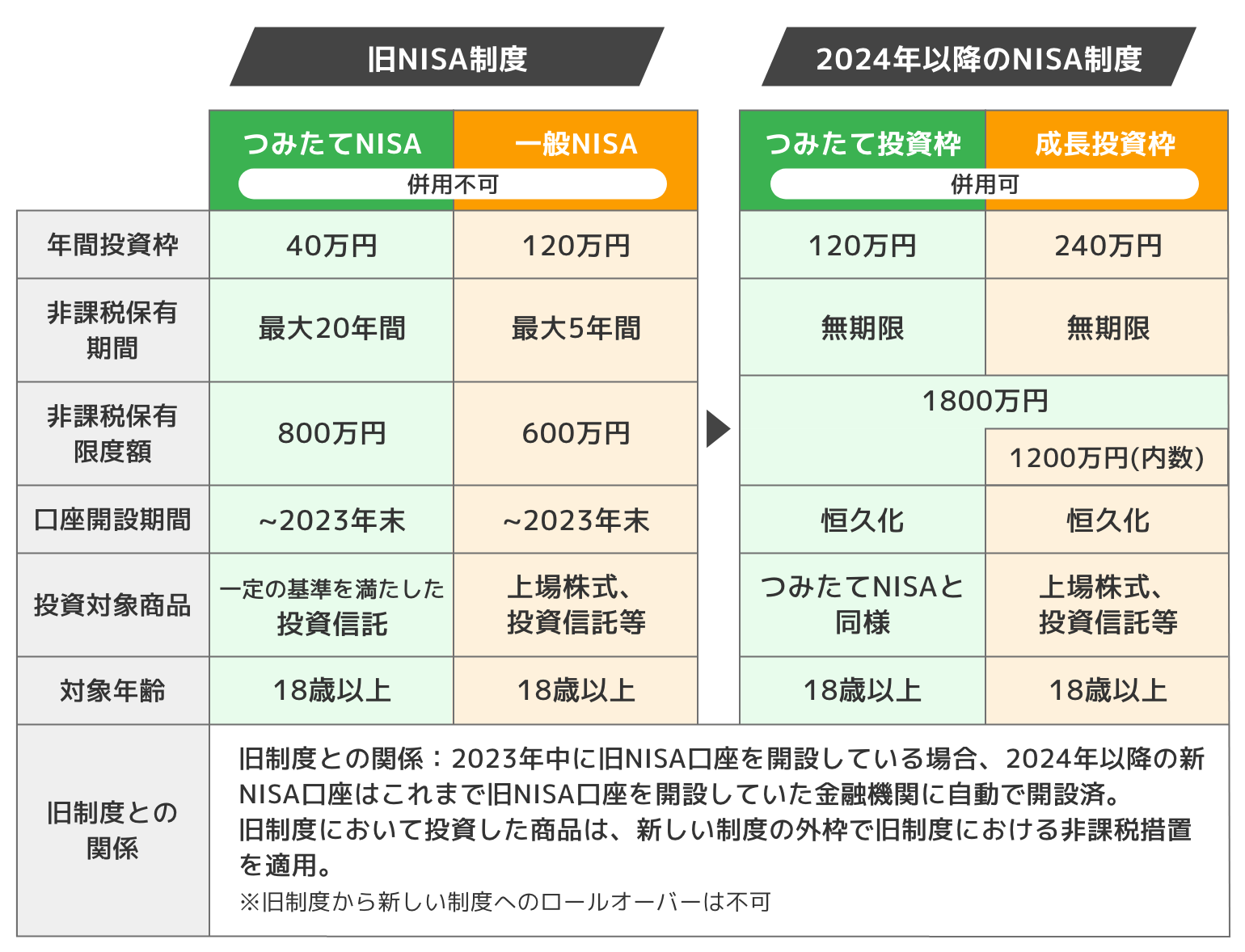

また、2024年1月から新NISA制度がスタートし、旧NISA制度は新NISA制度に移行しました。変更内容は以下のとおりです。

出典:金融庁「新しいNISA」をもとに株式会社Fan作成

年間投資枠も大幅に増額され、非課税で保有できる期間も無期限となるなど、より使いやすい制度にリニューアルしました。

新制度の中でもおすすめなのは、「つみたて投資枠」を利用した積立投資です。年間120万円までの投資が可能で、旧制度の「つみたてNISA」を引き継ぐものです。

投資対象商品は、旧制度と同様に、手頃な手数料で運用が可能で、長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されています。

投資によって得た利益を再投資する銘柄が多いため、より複利の運用効果を高めることができるでしょう。

3.積み立て投資信託(再投資型)

投資によって得た利益を再投資する積立て投資信託も複利効果を活かせる運用方法です。投資信託は運用益だけでなく、資産の値上がり分や分配金を含めて、積み立てすることができるので、大きな複利効果が期待できる商品と言えるでしょう。

複利効果をより多く得るためには、長期的に保有することがポイントになります。分配金を自動的に再投資に回す再投資型であれば、少ない労力で複利効果が期待できます。

複利のメリットとデメリット

複利は長期間資産運用をした場合に、大きな効果を発揮します。単利で運用した場合との資産の増え方の差を見ると、複利のメリットの大きさを実感することができるでしょう。しかし投資スタイルによっては複利の特徴がデメリットになる場合もあります。

大切なのは向いている投資スタイルと向いていない投資スタイルを理解しておくことです。ここでは複利のメリットとデメリットを解説します。

メリットは効果的な資産運用ができること

複利の大きなメリットは効果的な資産運用ができることです。長期的な運用を行えば、効率的に資産を増やしていくことが期待できます。単利での運用よりもはるかに効率がいいのです。株式投資や投資信託で幅広く活用できることもメリットと言えるでしょう。

また運用期間が長くなることから、じっくり判断することができ、運用の初心者でもゆとりを持って取り組めるというメリットもあります。

デメリットは長期間資産が動かせないこと

複利での運用のデメリットは長期間、資産が動かせないことです。複利効果の高い金融商品は長期的な運用を前提としたものが多く、60歳まで投資した資金をおろせないiDeCoはその代表的な例でしょう。

大きな出費の際に、積み立ててきた分を取り崩してしまうことになると、せっかくの複利運用のメリットが生かしきれなくなるかもしれません。

iDeCoのような一定期間払出できない商品だけで運用しようとするのではなく、途中で解約可能な商品も組み合わせて分散運用することもおすすめです。

また収益があがらない時には複利効果はありません。マイナスになった場合に、投資した元本や収益をすぐには引き出せない場合もあることを踏まえておく必要があるでしょう。

複利の仕組みを理解して資産運用で活用しよう

投資においては、複利を活用することが資産を育てていく大きなポイントになります。時間を味方につけて、長期的に資産運用することで、収益が収益を生む特徴がより活きてきます。基本的な知識があれば、投資初心者でも迷うことなく活用できるでしょう。

ただし、長期間にわたって資産を動かせないというデメリットがあることを把握しておかなければなりません。特徴を理解した上で、複利を効果的に使って資産形成に活用してください。

NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からの新NISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からの新NISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

※ その他、2024年からの新NISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

iDeCoのご注意事項

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

金融商品仲介業者である当社は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。