子供ができたときに考えるのが、将来のための資金です。特に教育費のために学資保険を検討する方は多いでしょう。いざ選ぼうとしても様々な種類があり、どれが適しているのか迷うこともあるかと思います。

本記事では学資保険の概要や加入時期、選ぶ際のポイントについて紹介します。学資保険の加入を検討している方は、ぜひ参考にしてください。

INDEX

学資保険とは

子供の将来に必要になる費用は多く、特に教育費は高額になります。早めの準備が必要で、学資保険の加入も選択肢のひとつです。 学資保険とは教育資金の準備を目的とした保険であり、子供の将来に備えて多くの人が加入しています。

しかし、学資保険は保険会社ごとに種類が多く、どれを選んだらよいかわからないこともあるかと思います。

ここではまず学資保険の概要を説明し、保険料の相場はどのくらいなのかみていきましょう。

学資保険の概要

学資保険は、将来必要になる子供の教育費を準備するための保険です。保険料を払い込み、計画的に教育費を積み立てます。子供が大学に入学するときなど、必要な時期に合わせて「満期保険金」や「祝い金」という名目でまとまった金額の給付金を受け取る仕組みです。

満期保険金とは、満期時に受け取れる保険金のことです。 契約期間は5年など短いものや22歳の満期など、様々なプランがあります。

祝い金とは、小学校・中学校・高校など、進学するタイミングでもらえる一時金です。 また、年金形式で毎年祝い金がもらえるプランも選べます。

学資保険の種類には、「貯蓄型」と「保障型」があります。

貯蓄型はお金を貯めることに特化した契約で、より多くの満期金を受け取れる商品です。

保障型は、子どもがケガや病気で入院・通院した場合、死亡した場合を保障する特約がついた商品で、別の医療保険に加入する手間が省けます。ただし、保障が厚い分保険料が高く、貯蓄性は低くなります。

学資保険には特約をつけることができ、特約の種類は主に以下の5つです。

- 保険料払込免除特約

- 育英年金特約

- 災害特約

- 医療保険特約

- 傷害特約

■保険料払込免除特約

保険料払込免除特約とは、契約期間中に契約者(親)に万が一のことが起きた場合、 それ以降の保険料が免除される特約です。支払いが免除されても、満期保険金の受け取りはできます。

■育英年金特約

育英年金特約とは、契約期間中に契約者(親)に万が一のことが起きた場合、 満期までの期間、年金として保険金を受け取れる特約です。

■災害特約

災害特約は、被保険者の子供が不慮の事故により傷害を受けた場合、その傷害に対して保険金を受け取る特約です。

■医療保険特約

医療保険特約とは、被保険者である子供が入院または手術をした場合に、入院保険金や手術保険金などを受け取れる特約です。

■障害特約

障害特約は災害特約と同じく障害に対する保障ですが、不慮の事故に限らず、指定の病気も保障の対象となります。 また、受け取りの条件は重度障害だけでなく、軽度障害の状態でも適用されます。

学資保険の相場

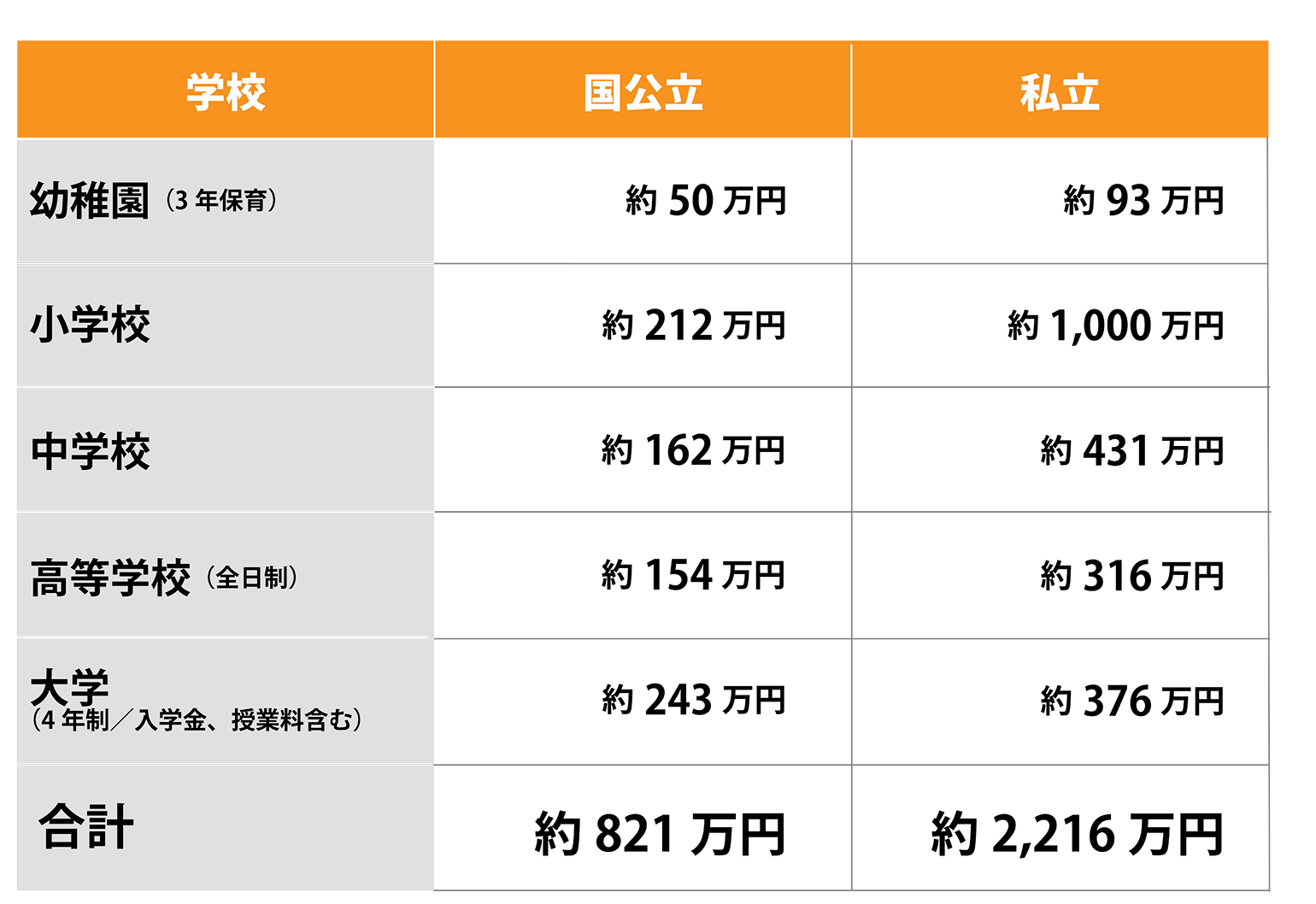

学資保険の相場について説明する前に、実際に将来の教育費はどのくらいかかるのでしょうか。必要になる教育費は、公立学校を選ぶか私立学校を選ぶかで変わります。

幼稚園入園から大学を卒業するまでの教育費の総額の目安は、以下のとおりです。

※各数値は記事作成時点のものです。入学金の地域差や各優遇措置は考慮していません。

参考:文部科学省|令和3年度子供の学習費調査よりFan編集

参考:文部科学省|国公私立大学の授業料等の推移よりFan編集

学資保険で受け取る満期金の平均相場は100万〜300万円が多いでしょう。満期保険金の受取時期は18歳のタイミングが一般的です。大学入学時のまとまった出費に備えるためです。

学資保険の4つのメリット

学資保険には、主に以下のような4つのメリットがあります。

- 教育資金を計画的に準備できる

- 万が一の場合は保険料の免除がある

- 受け取りの時期を選べる

- 税制面の優遇措置がある

学資保険には契約時に受け取れる金額が決まるため、計画的に教育資金を準備できるのが大きなメリットです。また、受け取りの時期を選べ、ライフスタイルに合わせたプランニングができます。

4つのメリットを詳しくみていきましょう。

教育費を計画的に準備できる

学資保険は契約時に満期保険金の受取額が決まるため、株など他の投資のように市況で元本割れをするといったリスクが少なく、安全かつ計画的に教育資金を準備できます。

子育てにはいろいろと費用がかさみ、自力で貯蓄するのは難しいものです。銀行口座の預金はいつでも出し入れできるため、つい使い過ぎてしまうこともあるでしょう。

学資保険であれば自動で保険料が引き落とされ、途中解約をしない限り強制的に貯蓄ができます。特に、コツコツ貯蓄するのが苦手な方にはおすすめです。

また、貯蓄型の学資保険であれば、払い込んだ保険料の金額よりも多く満期金を受け取ることができるのもメリットです。

低金利の時代で銀行口座に預金するだけでは資金が増えることは期待できず、学資保険で貯める方が効率的に増やせるでしょう。

万が一の場合は保険料の支払いが免除される

ほとんどの学資保険では、親が亡くなるなど万が一の場合、保険料の支払いが免除されるという保障がついています。契約期間中に契約者が亡くなったとき、あるいは高度障害の状態になって支払い不能となった場合に、それ以降の保険料の払い込みが免除されるという内容です。満期保険金や祝い金は、予定通り受け取ることができます。

通常の預金では、万が一の場合の保障がありません。生活していくだけで大変になることにもなり、将来の教育費を準備する余裕もなくなるでしょう。いざというときでも子どもが進学を諦めず、十分な教育を受ける機会を設けられるのが学資保険のメリットです。

受け取るタイミングを選べる

学資保険は、加入時に受け取るタイミングや保険料の払込期間を設定できます。まとまった出費が予想される大学入学時に満期保険金の受け取りを設定するのが一般的ですが、中学校・高校に入学するタイミングで祝い金を受け取ることもできます。ライフスタイルに合わせ、柔軟に教育資金を準備できるのがメリットです。

受け取り方法も、各社ごとに様々なプランを用意しています。満期保険金は一括か段階的に受け取るかを決めることができ、 大学入学時から年金形式で受け取ることも可能です。

なお、学資保険の加入時期は年齢制限があり、子供の年齢は6〜7歳までが一般的です。 契約者(親)の年齢にも上限が決められています。保険会社によって異なりますが、一般的に男性なら55〜60歳、女性は60〜65歳が上限とされています。

税制面で優遇がある

学資保険で支払った保険料は税制面で優遇されています。学資保険は所得控除のひとつである「生命保険料控除」のうち「一般生命保険料」の対象に含まれ、年末調整や確定申告で申告すれば所得税・住民税を抑えて節税できるのがメリットです。

また、学資保険の満期保険金は受取人が契約者本人の場合、「一時所得」に分類されます。所得税の課税対象となりますが、一時所得には50万円の控除があります。

一時所得として受け取った保険金からこれまで支払った保険料を差し引き、残った金額の50万円までは非課税です。すべて差し引いて金額がゼロまたはマイナスになる場合は、課税されません。

ただし、学資保険の受取人を配偶者にしているなど契約者と異なる場合、贈与税の対象となります。控除額110万円を超える場合は贈与税が課せられるため、注意しましょう。

学資保険の3つのデメリット

学資保険にはデメリットな側面もあり、以下の3点は把握しておくことが必要です。

- 元本割れする可能性がある

- インフレに弱い

- 急な出費がある場合に対応できない

学資保険を途中解約すると、これまで支払った保険料総額を元本割れする可能性があります。また、将来インフレが起こった場合、受け取る満期保険金の価値が下がる場合もあるでしょう。

学資保険のデメリットについて、紹介します。

元本割れするリスクがある

原則として学資保険は長期の積み立てが前提であり、積み立てた保険料は満期まで引き出すことができません。

急な出費でお金が必要になったとき、途中で解約することはできますが、それまでに支払った保険料の合計よりも受け取る金額が少なくなる可能性があります。

特に契約年数が短い場合は、元本割れになる可能性が高いでしょう。契約時は契約期間を通して支払い続けることができる金額なのか、よく検討しなければなりません。

インフレに対応できない

学資保険は契約時の利率で固定されている場合も多く、受け取る満期保険金の金額が契約時に決まります。景気の変動にかかわらず、最初に取り決めた利率で保険料が運用されます。

加入時に決めた満期金を受け取れるのは安全という側面はありますが、将来インフレが起こった場合は受け取る満期保険金の価値が想定よりも低くなる場合があることを承知しておきましょう。

インフレとは物価が上がり、お金の価値が現在よりも下がることです。満期の時期にインフレが到来している場合、満期保険金の金額が実際に払った保険料を下回る可能性もあります。

また、国公私立大学の授業料等も将来値上がりが予想され、学資保険だけでは対応できない懸念もあります。

インフレや大学費用の値上がりに対応するためには、学資保険だけではなく投資信託やNISA制度を利用して本格的に投資するのもおすすめです。

投資信託は少額から始めることができ、プロに運用を任せられるため初心者でも安心して始められます。分散投資でリスクを減らせるのも魅力です。

少額投資非課税制度のNISAは配当金や値上がり益が決まった金額まで非課税になり、効率的な教育資金の形成が可能です。

急な出費への対応が難しい

学資保険は原則として満期まで引き出せないため、確実に貯金ができることがメリットだということは先に説明しました。しかし、急な出費には対応できないため、デメリットとなります。途中解約すれば、前に紹介した元本割れのリスクがあります。入出金が自由な預金を別に作るなどして、万が一の場合に備えることをおすすめします。

学資保険はいつから入れる?

学資保険では、契約満了期を大学に入学する18歳に設定しているのが一般的です。また、子育てにそれほどお金がかからない時期に保険料の支払いを終えるために、満期を早く設定している商品もあります。

満期をいつに設定するかで加入できる年齢は変わり、年齢制限を設けている保険も少なくありません。

学資保険にはいつから入れるのか、みていきましょう。

商品によって加入可能年齢は変わる

学資保険に加入できる年齢には制限が設けられ、商品によって加入可能年齢は変わります。加入できる年齢に制限を設けるのは、満期までの運用期間を確保するためです。

教育費のために加入する学資保険は、一般的に満期を18歳に設定しています。加入する年齢が高いと満期までの期間が短くなるため、保険会社は保険料を十分に運用して増やすことができません。そのため、年齢の上限を設定しているのです。

保険会社は保険料をもとに資産運用し、運用による収益を見込んで保険料を割引しています。加入年齢は低ければ低いほど保険料を払い込む期間が長くなり、得られる収益も大きくなります。そのため、早く加入するほど月々の保険料も安くなるのがメリットです。

また、早く加入すれば返戻率も上がります。返戻率とは、払い込んだ保険料の総額に対する、受給できる満期保険金・祝い金の割合です。返戻率が高いほど貯蓄性が高くなり、反対に100%を下回れば元本割れになってしまいます。これは、保険料の運用期間に関係しており、払込期間が長く運用期間が長いほど利益が増え、結果として返戻率が上がるためです。

被保険者である子供だけでなく、親などの契約者の年齢にも制限があることは前述しました。制限の年齢は性別や子供の契約年齢、契約期間などによっても変わり、30代後半など早い段階で制限される場合もあります。早い段階から加入の検討が必要になるでしょう。

子供が6~7歳を年齢制限の上限とする学資保険が多い

学資保険の多くは、被保険者(子供)の加入年齢について6歳〜7歳(小学校1年)を上限としています。8歳以降でも契約できる学資保険はありますが、選択肢は少なくなります。返戻率も低くなり、貯蓄性は期待できないでしょう。

ただし、加入年齢が高くて返戻率が下がっても、万が一の場合に保険料が免除されて満期保険金が受給できる保障はあり、加入するメリットはあります。

年齢が高くなった段階で貯蓄性の高い保険に加入したい場合は、学資保険以外を検討するのもよいでしょう。10年満期の個人年金保険であれば、保険金を一時金としてまとめて受けることもできます。8歳で契約すれば大学に進学する時期に満期を迎え、保険金を受け取れます。

学資保険の加入年齢を過ぎてから教育資金の準備を検討する場合は、専門家に相談するのもおすすめです。

妊娠中に加入ができる学資保険もある

学資保険は加入年齢が早いほど保険料が安くなり、返戻率も高まります。そのため、0歳で加入するのが理想的ということです。さらに、近年は妊娠中に加入できる学資保険も提供されています。

妊娠中はいつでも加入できるわけではなく、流産のリスクが減った出産予定日の140日前からとされています。母子ともに健康で妊娠経過に問題がなければ加入が可能です。

出産予定日の140日前は6ヵ月目くらいでちょうど安定期に入ったころです。体調が落ち着き、生まれてくる子供の教育費についてゆっくりと検討するのにちょうどよい時期といえるでしょう。

子供が生まれると、子育てのために多忙な日々が続きます。保険を検討する余裕がなくなってしまうかもしれません。夫婦でゆっくり話し合える妊娠中は、学資保険を探すのに適した時期ともいえます。

保険会社によって契約の条件は異なるため、妊娠中に加入を検討したい場合は保険会社に確認するとよいでしょう。

契約では被保険者(子供)の氏名と生年月日を空欄にして、出生後に改めて提出します。

学資保険を選ぶ際の3つのポイント

学資保険を選ぶ際に押さえたいポイントは、以下の3つです。

- 返戻率

- 満期

- 満期で受け取る金額

返戻率が高いほど、満期に保険金を多く受け取れます。また、保険金を受け取りたい時期に満期を設定することも大切なポイントです。受け取る金額の設定は、慎重に検討しなければなりません。

学資保険を選ぶ際のポイントを紹介します。

1.返戻率

返戻率とは、支払った保険料の合計に対する、将来受け取ることができる金額の割合です。以下の計算式で求めます。

満期の受取総額÷保険料支払総額×100

計算結果が100%以下であれば元本割れになり、支払った保険料総額よりも受取金額が下回ります。100%以上であれば返戻率は高く、払い込んだ保険料総額よりも多くの保険金を受け取れます。返戻率110%の保険に契約して200万円を支払った場合、満期保険金は220万円受け取れる計算です。

以下の事例をもとに、計算してみましょう。

- 月額保険料:1万円

- 学資金総額:250万円(満期時に一括受け取り)

- 保険期間:18歳満期

- 加入時の子の年齢:0歳

この条件で払い込む保険料の総額は、以下のとおりです。

1万円×12ヵ月×18年=216万円

返戻率の計算式に当てはめると

250万円÷216万円×100=約114

となり、返戻率は「約114%」になります。十分貯蓄性が高い契約といえるでしょう。

学資保険の種類で「貯蓄型」は返戻率が高く、各種保障がついた「保障型」は返戻率が低いのが一般的です。また、以下の方法で返戻率を上げることもできます。

- 加入する時期や年齢を早める

- 特約を最低限に抑える

- 祝い金をなくす

- 保険料をまとめて支払う

■加入時期・年齢を早める

加入時期・年齢を早めるほど保険会社は保険料を運用する期間が長くなり、月々の支払い額が安くなって返戻率も上がります。

また、父母の年齢が違う場合は、若い年齢の方が契約者になると有利です。ただし、万が一の際の払込免除では家庭の大黒柱となる方が加入した方が良いため、総合的に判断しましょう。

■特約を最低限にする

学資保険には医療保障など様々な特約があります。返戻率を高めるのであれば特約は払込免除特約など必要最小限に抑え、教育資金の準備に絞り込む方が得策です。

■祝い金をなくす

学資保険は、祝い金や満期保険金の受け取り時期や回数により様々なプランがあります。資金が必要になるタイミングで受け取れるようにできるのがメリットです。

ただし、何度も祝い金を受け取るよりも、一回だけ受け取るプランのほうが返戻率は高くなります。最も負担の大きい大学の費用に絞って備えるようにすれば、貯蓄性が上がるでしょう。

■保険料をまとめて支払う

支払方法を変えることも、返戻率を高めるのに効果的です。学資保険の支払い方法には以下の3種類があります。

- 月払い:毎月支払い

- 年払い:年に1回まとめて支払い

- 一時払い:契約時に全保険期間分の保険料を一括支払い

保険料をまとめて支払うと割引が適用され、保険料の支払総額を抑えられます。その結果、返戻率が高くなります。

2.満期

学資保険を選ぶポイントの2つ目は、満期の設定です。いつ保険金を使いたいのかを考え、満期を決めましょう。代表的な学資保険の満期保険金の受取方法は以下の3種類があります。

- 18歳で満期保険金を受け取れる

- 20歳・22歳で満期保険金を受け取れる

- 子供の成長や進学に合わせて祝金が受け取れる

18歳満期は、最も資金が必要になる大学入学時にかかる費用に備えるタイプです。それまでにかかる教育資金は、自身で備える必要があります。

20歳もしくは22歳に満期を設定するプランは、大学在学中や大学院に進学する際に保険金を受け取るものです。

高校より前に必要な教育費に備えるものとして、子供の成長・進学に合わせて祝金を受け取るタイプがあります。進学のたびに祝い金を受け取り、18歳か22歳の満期にまとまった満期保険金を受け取るという形式です。

教育費が必要な時期に保険金を受け取れるため助かりますが、大学入学時に受け取る満期保険金は少なくなります。必要な費用をすべて賄うには、足りなくなる場合もあるでしょう。また、祝い金を受け取ると返戻率が下がることは前述したとおりです。

3.満期時に受け取る金額

満期時に受け取る金額も、選ぶポイントのひとつです。満期の設定と同じく、使用する目的により金額を設定しましょう。受け取りたい時期にどのくらいの費用がかかるかを考え、賄える金額を設定します。

例えば、私立大学に通うことを想定すれば、4年間にかかる金額は大きくなります。できるだけ高い金額を設定したいと考える場合もあるでしょう。

しかし、高い金額を設定すると早い時期から積み立てをしても保険料は高額になります。途中で解約すると元本割れになる可能性もあるため、金額の設定は慎重に行わなければなりません。

万が一収入が減ってもずっと支払い続けられる金額を考え、余裕を持った金額の設定が必要です。

保険料の支払いについては、「児童手当」を利用する方法もあります。児童手当は国内に住む0歳から中学校卒業までの子供を養育する保護者に対し、1人あたり5,000〜1万5,000円支給されている制度です。世帯年収や子供の年齢・人数によって支給額は変わります。児童手当も考慮に入れながら、無理なく保険料が支払える金額を設定しましょう。

学資保険で計画的に教育費を準備しよう

子供ができたら、早めに学資保険を検討しましょう。学資保険は教育費を計画的に準備でき、受け取る保険金は税制面でも優遇されるなどいくつものメリットがあります。

加入が早ければ早いほど保険料の負担が軽くなり、貯蓄性が高まります。学資保険は様々なプランがあり、受け取りたい時期や金額を考えながら、満期まで保険料を払える無理のない計画を立てましょう。また、年々値上がりする大学費用やインフレなどに備えるためには、投資信託やNISA制度の利用も検討してみてはいかがでしょうか。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。