この記事のポイント

- 投資信託の基準価額が高いか低いかだけで、その良し悪しや買い時かを判断することは難しい

- 基準価額は、投資信託の設定時期やその後の市場の動きによって変動することがある

- 分配金の有無によっても基準価額は大きく変わることがあるが、基準価額が目減りしても分配金を受け取っている場合など、必ずしも損をしているとは言えない場合もある

基準価額が高い投資信託は成績が良い、安ければ今は買い時ではないかと考えている方も多いのではないでしょうか。実は「基準価額」が高いか低いかだけでは、投資信託の良し悪しは判断することができません。

- 「基準価格」ともよく言われますが、「基準価額」が正式名称です。

投資信託の基準価額は、1万口当たりの金額で表示されています。基本的には1口=1円、基準価額1万円からスタートし、その後の運用結果によって基準価額は変動します。

資産運用についてお悩みの方へ

資産運用には、時間が必要です。

あとから焦って始めるよりも、早めに相談して「今すべきこと」を知っておきませんか?

わたしたちは、お客様から相談料は一切頂戴しません。最初は無料で後から有料、ということもありません。

まずはお気軽にご相談いただければ幸いです。

▼「まずは勉強から始めたい!」という方はこちら

①延べ65,000人(※)が参加!全国各地・オンラインで開催中

→ 資産運用セミナーに参加する(無料)

※2015年12月~2025年3月末までの実績

②メールに届いてすぐ学べる!無料お役立ち資料

→ 「NISAハンドブック」を読む

→ 「外国債券ハンドブック」を読む

→ 「IFAとは?」資料を読む

実際に投資信託を見比べてみましょう

参考例として、同じ参考指標(ベンチマーク)を持つ2つの投資信託を見比べます。

■参考指標:日経平均株価

- 投信A:インデックスファンド225/基準価額:5,679円

- 投信B:ニッセイ日経225インデックスファンド/基準価額:23,507円

※2019/8/30時点

まず上記の投資信託のどちらが良いファンドだと思いますか?ご覧の通り、基準価額は大きく差がついています。

Aと判断された方は、基準価額が低いため割安だと判断したかもしれません。

Bと判断された方は、基準価額が高いため運用の成果が良いと判断したかもしれません。

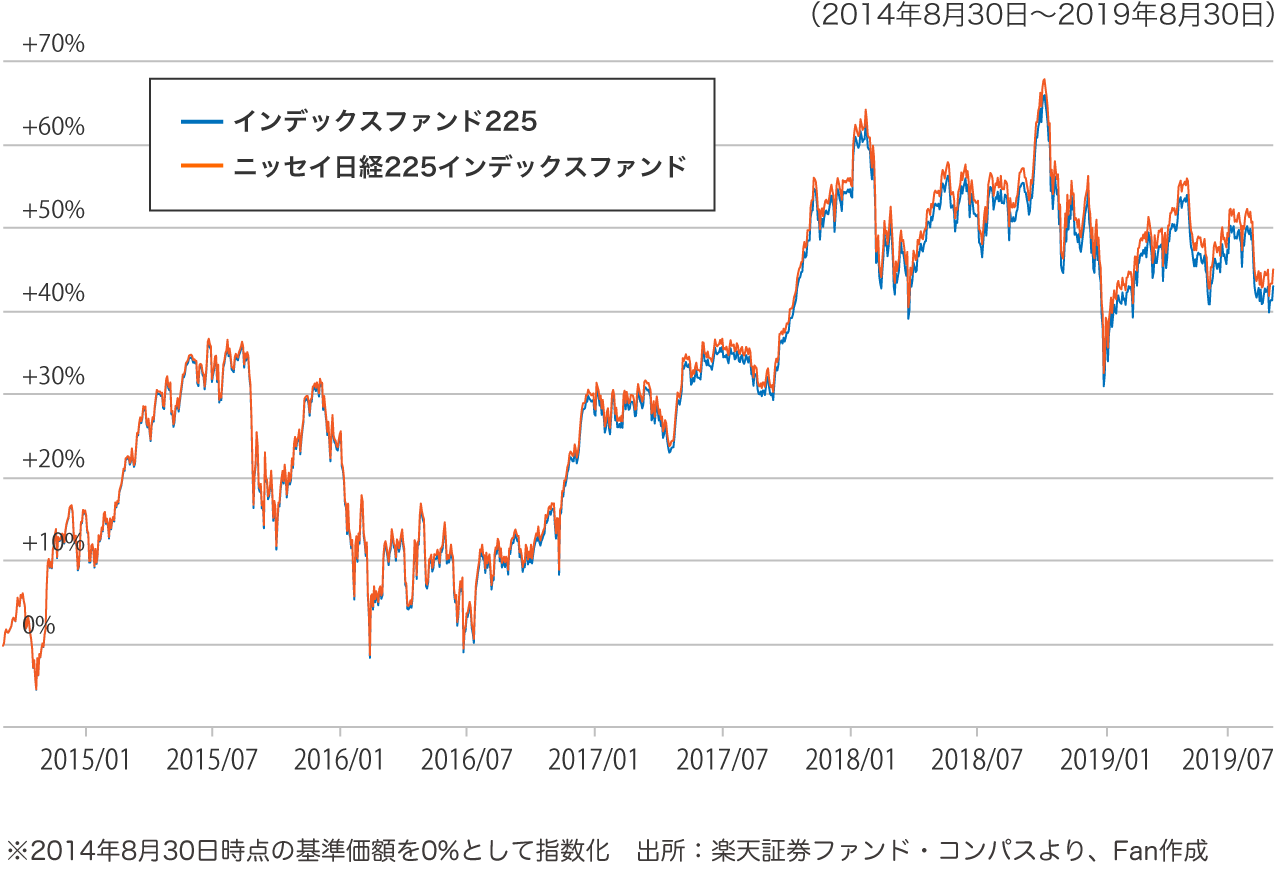

それでは、各々の5年間のパフォーマンスチャートを見てみましょう。

■投信A/投信Bのパフォーマンスチャート

このチャートを見る限り、過去5年間のパフォーマンスはほぼ連動しており、パフォーマンスはほぼ同じような結果になっていることがわかります。

それでは、なぜここまで基準価額に違いがあるのでしょうか?

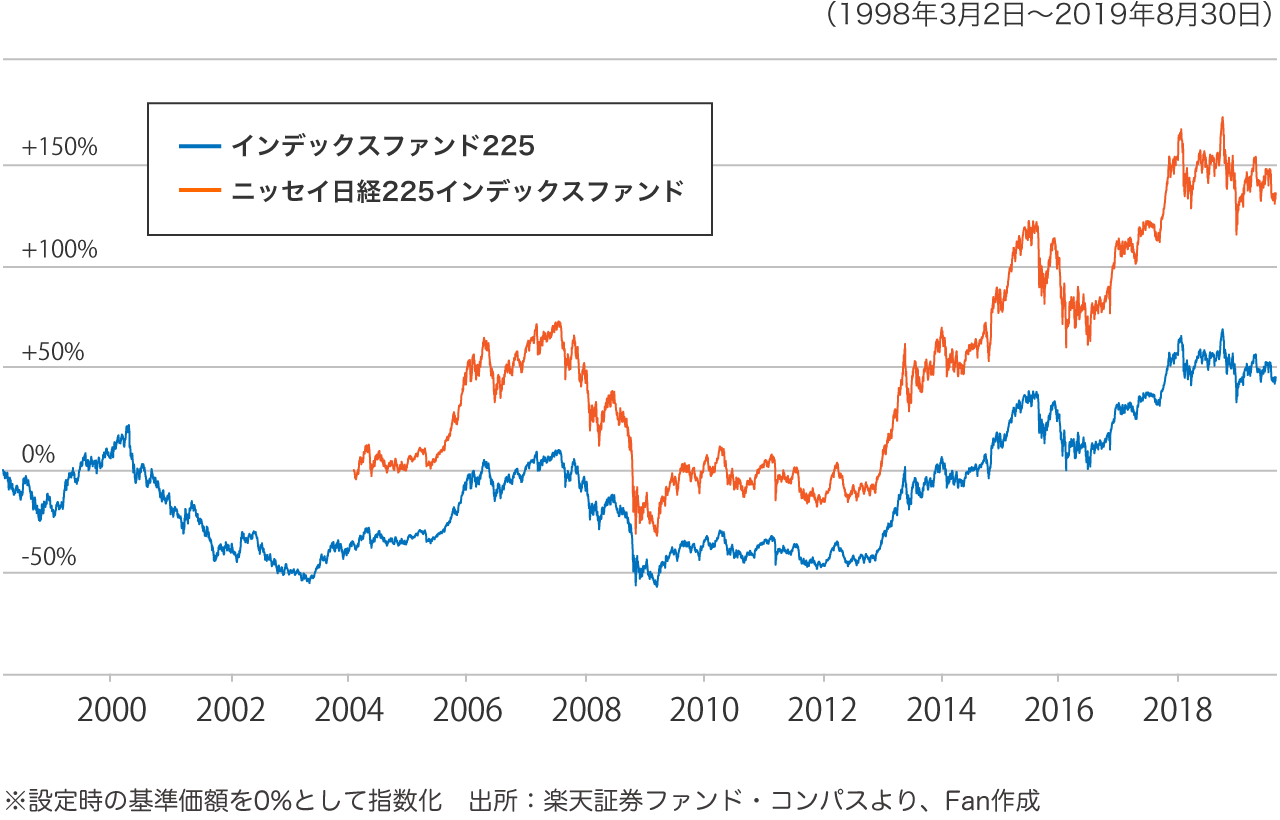

次に設定来からのパフォーマンスチャートを見てみましょう。

■投信A/投信Bの設定来からのパフォーマンスチャート

チャートを見ると分かるように、2本の投資信託はスタート時期が違います。基準価額は設定後の市場の動きに応じて値動きをするため、投信Aは設定後に相場が大きく下がっていたため基準価額が低くなりました。

上記のことから分かるようにスタートした時期によって基準価額は大きく変わります。

つまり基準価額の高い、安いだけで良い・悪い、割安・割高、買い時の判断はできないのです!

▼これから資産運用をはじめる方へ!

無料お役立ち資料「いまからはじめる!NISAハンドブック」をダウンロードする

毎月分配型と資産成長型でも大きく基準価額が異なる

毎月分配型と資産成長型では基本的に投資対象は同じです。しかし毎月分配型と資産成長型で基準価額が異なります。

参考例として、『フィデリティ・USリート・ファンド(為替ヘッジなし)』の毎月分配型(B)と資産成長型(D)を比較します。

- 投信B:毎月分配型/基準価額:3,605円

- 投信D:資産成長型/基準価額:18,393円

2019/8/30時点

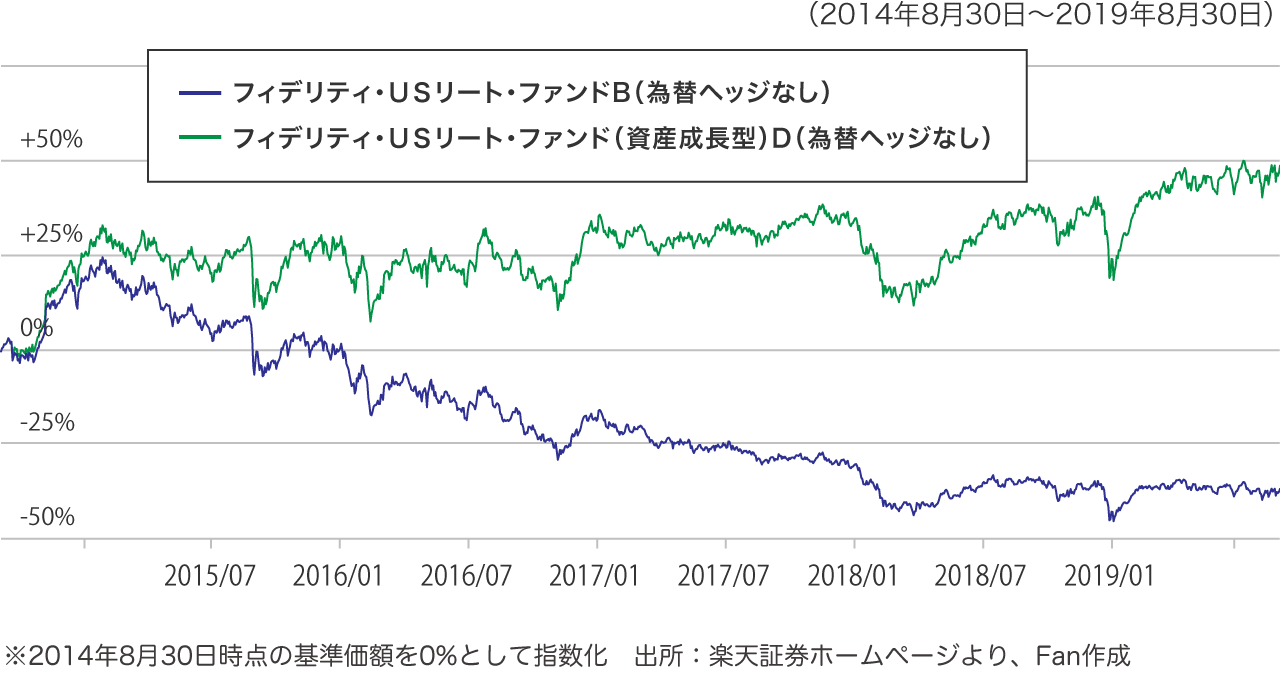

基準価額の推移を見てみましょう。

■投信B/投信Dの基準価額の推移

水色の毎月分配型は、毎月一定額を投資信託の純資産の中から分配しています。赤色の資産成長型は、分配金を出さずに資産成長を目的として運用しています。

そのため、同じ運用をしたとしても必ず基準価額の差は開いていきます。

上記のことから分かるように分配金のあり・なしでも基準価額は大きく変わりますが、良い悪いは判断はできません。分配型は基準価額は目減りしますが分配金を受け取っていますので必ずしも損しているとは言えません。

以上のことから、「基準価額」が高いか低いかだけでは、投資信託の良い悪い、買い時を判断することができませんので投資信託を選ぶ際には惑わされないようにして下さい。

あわせて読みたい

※NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からのNISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からのNISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

・その他、2024年からのNISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

道谷 昌弘

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

AFP(日本FP協会認定) 大学卒業後、大手証券会社に入社。国内営業部門にて法人・個人の資産運用アドバイスを行う。8年間勤めたのち退社し、より中立的なアドバイスができるIFA(独立系投資アドバイザー)に転身。現在は富山を拠点に、全国各地のお客様に幅広くコンサルティングを行いながら、お客様にとって本当に良い商品提案を日々追求している。