資産運用とは、手持ちの資金を増やす目的で預金や投資を行うことです。多種多様な金融商品の中から、自分に合うものを選ぶ必要があります。

今回は資産運用を始める前に知っておきたいことを解説。種類や初心者におすすめの商品、リスクを抑える運用方法などを紹介します。

INDEX

資産運用とは

資産運用とは、自分の持つお金を効率的に増やしていくことです。資産運用には「預貯金」と「投資」という2つの方法がありますが、預貯金は貯めること、投資は増やすことに着目している点に違いがあります。

また、資産運用を考えるときに不可欠なのが、リスクとリターンへの理解です。ここでは、資産運用や、リスクとリターンについて紹介します。

「預貯金」と「投資」がある

資産運用には預貯金と投資がありますが、両者には次のような違いがあります。

| 預貯金 | 投資 | |

|---|---|---|

| 目的 | 貯めること | 増やすこと |

| 元本 | 原則、保証される | 保証されない |

| 運用成果 | 契約時に決まっている | 予測できない |

| 主な金融商品 | 普通預金、定期預金 | 株式、債券、投資信託 |

預貯金は元本が保証されるものの金利が低く、増やすよりは貯めることを目的にしています。

一方、投資は資金を増やすことが目的です。元本が保証されないというリスクはありながら、大きな利益を得ることを期待して利用されています。

リスクとリターンがある

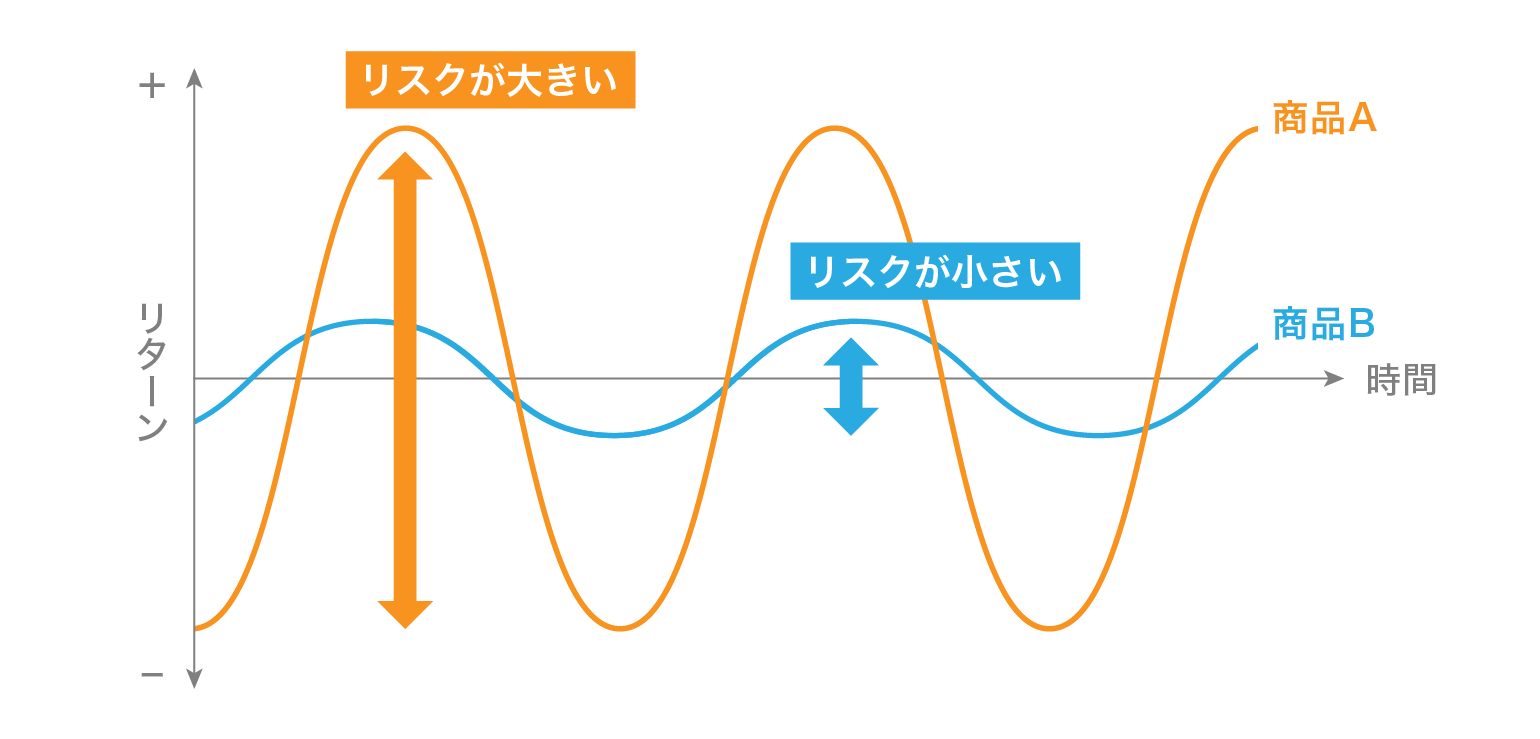

資産運用を行う際は、リスクとリターンについて理解しておくことが必要です。リスクは一般的に「危険」という意味がありますが、資産運用におけるリスクの解釈は異なります。

また、資産運用にはさまざまな種類があり、それぞれにリスクとリターンがあります。リスクとリターンの意味について、もう少し詳しく見てみましょう。

■リスクとは収益の振れ幅を意味する

リターンとは資産運用によって得られる収益のことで、リスクとは「リターンの振れ幅」という意味です。リターンの可能性が高いほど、損失が出る可能性も高くなり、リターンの振れ幅は大きくなります。

リターンが少なければ損失が出る可能性も低く、振れ幅は小さい、すなわちリスクが少なくなるというわけです。貯めることが目的で収益の少ない預金はリターンもリスクも低く、高いリターンを得る可能性がある投資はその分リスクも高くなります。

リスクとリターンは必ず比例し、リスクを抑えたければリターンは期待できず、リターンを求めればリスクを覚悟しなければなりません。リスクが少なく、リターンの多い資産運用というものは存在しないのです。

資産形成に役立つ

近年の超低金利時代にあっては、預貯金をしていても資金を大きく増やすことは期待できません。自分のお金を積み立てていくだけです。

その点、ハイリターンな投資はリスクを伴いつつも、資産を増やせる可能性が高くなります。資産形成のためには、多少のリスクがありながらもリターンの大きい投資を行うことが必要といえるでしょう。

資産運用の種類

資産運用の種類は数多く、リスクの程度も多様です。大きく分けてローリスク、ミドルリスク、ハイリスクに分けられ、それぞれに該当する金融商品があります。

ローリスクの代表的な金融商品は預貯金で、ハイリスクな資産運用といえばFXなどです。ここでは、リスクごとに資産運用を分け、どのような種類があるのか見ていきましょう。

ローリスクな資産運用

ローリスクな資産運用には、預貯金・外貨預金、債券投資、保険などがあります。預貯金も預けておけば利息がつくため資産運用といえますが、2021年10月現在で普通預金は0.001%、定期預金も0.002%と超低金利です。

元本が保証されてリスクはほぼない代わりにリターンも少ない、ローリスク・ローリターンの代表的な商品といえるでしょう。

円ではなく、ドルやユーロなど外貨で預金する外貨預金もあります。円よりも金利が高く、円安になれば高いリターンも期待できる商品です。しかし、円高になると元本割れの可能性があり、リターンが期待できる分リスクも高くなるでしょう。

債券投資は国や企業などが発行する債券に投資するもので、「国債」や「社債」と呼ばれています。あらかじめ支払われる利息が決められており、比較的安全性が高い商品ですが、発行体の破綻や財政難で資金の回収ができなくなるリスクはあります。

保険は万が一に備えるものというイメージがありますが、掛け捨てでなく貯蓄型の保険は資産運用の機能を持つ商品です。主に終身保険や年金保険などがあります。契約期間が長いほど将来受け取る返戻率も高くなりますが、大きなリターンとはいえません。ローリスクローリターン商品のひとつです。

ミドルリスクの資産運用

ややリスクは高くなるものの、リターンも期待できる資産運用には株式投資や投資信託、REIT(リート)、不動産投資などがあります。

株式投資は株式を購入することで配当金や売却差益などが得られ、値上がりによって大きなリターンが期待できる一方、値動きによってはリスクも高い商品です。

投資信託は投資家から資金を集めて投資の専門家が運用する商品で、プロが運用するため比較的高い利益が期待できます。初心者でも始めやすい商品といえるでしょう。ただし、投資信託も元本が保証されているわけではなく、利益が期待できる分リスクはあります。

REITは不動産投資信託とも呼ばれ、投資家から集めた資金で不動産への投資を行い、賃料収入や売買益を配当する商品です。これとは別に、自ら不動産を購入して賃料収入や売買益を得る不動産投資もあります。

ハイリスクな資産運用

ハイリスク・ハイリターンな資産運用にはFX、仮想通貨などがあります。FXとは「Foreign Exchange」の略で「外国為替証拠金取引」のことです。円からドルなど、通貨を売買することで差益を得る商品です。高いリターンが期待できる一方、為替変動によるリスクも高くなります。

仮想通貨はインターネット上でやりとりできる財産的価値のことで、暗号資産とも呼ばれています。ビットコインやイーサリアムといった数多くの種類があり、銀行など第三者を介さず財産的価値をやり取りできる仕組みです。

初心者におすすめの資産運用

初心者が資産運用を行う場合、数多くある種類の中からどれを選べばよいのかわからないというケースもあるでしょう。リスクを避けるなら、高いリターンは期待できません。しかし、ハイリターンの商品は初心者にとってリスクが高すぎます。

できるだけリスクを抑えてある程度のリターンを得るためには、ミドルリスクのレベルから始めるのがよいでしょう。ここでは、初心者でも始めやすい資産運用を紹介します。

投資信託

投資信託は専門家が運用する商品です。複数の銘柄に投資したり、株や債券などさまざまな投資先を運用に組み入れることでリスクを分散しています。

銘柄の選定を行う際は、ファンドマネージャーと呼ばれる専門家が企業や市場の動向を調査し、適切な判断のもとに行われているのがメリットです。

さらに、投資信託は比較的少額で購入でき、初心者でも始めやすい資産運用といえるでしょう。100円から投資できるネット証券も増えています。

投資信託とは投資家からの資金を専門家が運用する商品。仕組みを解説

債券投資

債券投資はローリスクローリターンに分類される資産運用です。できるだけリスクを抑えながら、リターンも求めたいという方に向いています。

債券とは国や地方公共団体、企業などが資金を集めるために発行する有価証券で、利息と償還の日が決まっている商品です。投資により高い利益が期待できるものではありませんが、預貯金よりは高い利回りが期待できます。特に国債であれば破綻などのリスクは低いと思われます。

債券とは国や企業が資金調達目的で発行するもの。種類や株式との違い

株式投資

株式投資は初心者にとってハードルが高いと感じるかもしれません。しかし、数多くの銘柄があり、応援したい企業も選べます。株主優待がある銘柄を選べば、配当金のほかに商品やサービスを得ることも可能です。

【株初心者向け】株式投資の始め方や勉強しておきたい3つのことなどを解説

iDeCo(個人型確定拠出年金)

老後の資産形成のために資産運用を考えている方には、iDeCoもおすすめです。iDeCoとは個人型確定拠出年金のことで、公的年金とは別に任意で拠出する私的年金制度です。公的年金だけでは生活にゆとりを持たせるのが難しい場合も多く、老後に備えて多くの人に利用されています。

iDeCoは資金の積立とともに、運用できます。運用商品は投資信託などの中から自分で選び、運用していきます。運用成績次第で、受取額を大きく増やすことも可能です。

また、iDeCoは老後の資産形成ができるだけでなく、現在の節税効果も得られるというメリットもあります。掛金は年末調整や確定申告で控除の対象となり、所得税・住民税の額を下げることができるのです。

メリットが多いiDeCoですが、運用によっては元本割れして資産が減るリスクがあることは把握しておきましょう。

企業型DC(企業型確定拠出年金)とiDeCoは併用可能!条件やメリットを説明

REIT(不動産投資信託)

REITは「リート」と読み、不動産投資信託のことです。不動産投資は高額な資金が必要ですが、REITは少額で投資できるというメリットがあります。主な配当の原資となるのは不動産の賃貸料であるため、比較的安定した配当が期待できるのが特徴です。

また、REITを運営する投資法人は利益の90%以上を分配すれば法人税がかからないため、利益のほとんどが投資家へ分配されます。初心者でも始めやすく、安定して高い収入が期待できる商品です。

ただし、REITにもリスクはあります。REIT特有のリスクについてはこちらの記事で解説しているため、あわせてチェックしてみてください。

REITとは不動産投資信託のこと。種類やメリット、購入方法を解説

リスクを抑える資産運用の方法

高いリターンを求めればリスクも考えておく必要がありますが、運用方法によってはリスクを抑えて効率的に運用することも可能です。

次の3つを上手に活用することで、リスクを抑えながら資産形成できます。

- 長期投資

- 分散投資

- 積立投資

ここでは、3つの運用方法が具体的にどのようなものか、詳しく見ていきましょう。

長期投資

長期投資は短期間の取引に比べ、リスクを抑えやすいのが特徴です。短期取引は、値動きにばらつきが出てタイミングによっては損失が出やすくなります。また、リスクを避けるために変動し続ける値動きを常に注意していなければなりませんが、長期投資にはそのような心配もありません。

長期投資は複利効果を得られるのもメリットです。収益を運用に回すことで利益が利益を生み、長い間には大きな資産形成ができます。

分散投資

分散投資もリスクを抑える運用方法です。資金をひとつの投資に集中させると、失敗した場合の損失が大きくなります。

しかし、複数の商品に投資すれば、商品ごとの強みでほかの銘柄の弱点を補うことができ、どこかで損失が出てもほかの利益で補填することができると考えられます。トータルではリスクを抑え、安定した収益を得ることが期待できます。

分散投資を行う際に欠かせないのがポートフォリオです。ポートフォリオとは、複数の商品を自分に合うように組み合わせるものを指します。分散投資はなんでも組み合わせれば良いというわけではなく、分散した効果を得るための組み合わせが大切です。

初心者の場合、効果的なポートフォリオを組むのは難しいでしょう。そこでおすすめなのが、ロボアドバイザーです。ロボアドバイザーとはいくつかの質問事項に答えると、最適なポートフォリオを提案してくれるサービスです。

アドバイスを行うほか、運用を一任できるロボアドバイザーもあります。効果的な分散投資をしたい場合は、利用を検討してみるとよいでしょう。

積立投資

積立投資には、時間を分散して高値掴みを避ける効果があります。購入するタイミングを分散して一定金額ずつ購入する場合、価格が高いときは少なく購入し、価格が安いときは多く買うことが可能です。

同じ金額を積み立てることで平均購入単価が下がるため、例えば投資信託を毎月同じ口数を購入するよりも効率の良い運用ができます。

先行き不透明な時こそ投資信託の始め時!投資初心者には積立投資がおすすめ!

資産運用の始め方

資産運用を始めるには、まず証券会社で口座を開設しなければなりません。口座には一般口座と特定口座があり、どちらかを選びます。

証券会社は複数あり、どこを選べばいいのか迷うこともあるでしょう。証券会社は大きく分けて総合証券とネット証券があり、それぞれの特徴を知って自分に合うものを選ぶことが大切です。ここでは、資産運用の始め方について紹介します。

証券会社で口座を開設する

資産運用を始めるには、まず証券会社に口座を開設することが必要です。口座には一般口座と特定口座があり、どちらかを選びます。

特定口座とは、証券会社が譲渡損益などを管理して年間の損益を計算した「特定口座年間取引報告書」を作成する口座のことです。特定口座はさらに次のような違いがあるため、どちらか必要なものを選ぶことになります。

- 源泉徴収あり:特定口座内で発生した譲渡益税に関しては確定申告の必要がない

- 源泉徴収なし:税金を引かないため、年度末に自分で確定申告する

■総合証券とネット証券がある

証券会社には店舗を持つ総合証券と、基本的に店舗を持たないネット証券があります。総合証券は担当者と対面して相談ができるのが特徴で、取引手数料は高いことが多いです。ネット証券は担当者による相談などのサービスはないものの、手数料は安い傾向があります。

どちらもメリット・デメリットはあるため、より自分に合うと思うところを選ぶとよいでしょう。

「相談できないのは不安」という方もいるでしょう。投資信託相談プラザでは無料で資産運用の相談ができます。オンライン相談なら、自宅にいながら資産運用について1対1の相談ができるのが特徴です。「近くに証券会社の店舗がない」「手数料の安いネット証券で口座を作りたい」という方は、相談して不安や疑問を解消するのもよいでしょう。

また、事前に投資について勉強したい方向けに資産運用セミナーも開催しているため、気軽に参加してみてはいかがでしょうか。

資産運用を行うときの注意点

初めて資産運用する際は、注意したい点があります。まず、運用の目的を明らかにして、運用方針を決めましょう。運用方針により、どのような投資にするかを決めることができます。

また、資産運用は、損失が出ても生活に支障がない余剰資金で行うことも大切です。ここでは、資産運用を行う時の注意点について紹介します。

運用の目的を決める

資産運用を行う場合、何らかの目的があって始めることが多いでしょう。その目的を明確にして、運用方針を立てましょう。老後の資産形成なら長期投資や積立投資、iDeCoなど時間をかけてゆっくり資産運用する方法を選びます。

教育資金や車の頭金など、期間を決めてまとまった資金が必要な場合は、リターンの大きめな商品を選ぶことになるでしょう。

余剰資金で運用する

資産運用の資金は、損失が出ても支障がない余剰資金で運用するようにしましょう。大きなリターンを狙って貯蓄に回す分もすべて投資してしまうと、運用の結果に一喜一憂することにもなり、生活や仕事に影響が出るかもしれません。

損失を出した場合のダメージも大きくなります。万が一損失が出ても、諦められる資金で運用することが大切です。

自分に合う資産運用のスタイルを見つけよう

資産運用は手元にあるお金を増やす方法で、投資信託や株式投資など、さまざまな種類があります。資産運用にはリスクとリターンがあり、リターンが多ければリスクも大きいということを知っておかなければなりません。

リスクを抑えて上手に運用する方法もあります。運用の目的を明らかにしながら、自分に合う資産運用を見つけましょう。

あわせて読みたい

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。