この記事のポイント

- 銀行の超低金利で500万円を眠らせず、投資信託、株式、債券、不動産といった方法で運用を検討しよう

- NISAやiDeCoなどの非課税制度を積極的に使い、利益を最大化しよう。また、リスクを抑えるため複数の方法で資産を分散することが重要

- 投資に100%元本保証はなく、資金は多すぎても少なすぎても問題がある。無理のない範囲で目標額を決め、運用しよう

500万円を元手として資産運用・投資をする場合、投資信託や株式投資などのいくつかの手法が検討できます。

おすすめの運用方法やポートフォリオ例を紹介するので、ぜひ参考にしてください。また、年収500万円から資産1億円を目指す運用のポイントも解説します。

「これから資産運用を始めたい!」そんな方へ

資産運用の基本や運用のコツ、活用したい制度や実践方法など、資産運用の基礎をまるごと学べるハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

INDEX

500万円を元手として投資を始める!おすすめの運用方法は?

500万円の資産があるとき、そのまま銀行口座に預けておくのはもったいないかもしれません。日本では超低金利時代が続き、普通預金の金利は年0.001%、定期預金でも年0.002%程度しかありません。

500万円全額を預けても、1年で得られる利息はわずか50円程度、定期預金でもわずか100円です。実際には源泉徴収されてから口座に入金されるため、受け取れる金額はさらに減ってしまいます。

大切な資産を有効活用するためにも、500万円を元手として投資を始めることを検討してみましょう。一般的な方法としては、次のものが挙げられます。

- 投資信託

- 株式投資

- 債券投資

- 不動産投資

各投資の特徴やメリット、注意したいポイントについて見ていきましょう。

投資信託

投資信託とは、複数の株式などを組み合わせた金融商品です。それぞれの商品は運用方針に基づいて専門家が運用するため、投資家は購入数量と売買のタイミングのみ決定すればOKです。

ただし、投資信託には利回りの高いものもありますが、元本が保証されていないため、損をする可能性もある点に注意しましょう。また、売買時の手数料以外にも信託報酬(運用手数料に相当)が毎日発生するので、運用期間が長引くと手数料が増える点にも注意が必要です。

■NISA

投資信託では、売却したときに生じる「譲渡益」と商品自体の収益の一部として還元される「分配金」の2つの利益が得られる可能性があります。これらの利益は課税対象で、20.315%の税率が適用されます。例えば、利益が100万円であれば、実際に受け取れる金額は80万円以下です。

投資信託による利益を最大化するためにも、NISAなどの非課税制度を利用しましょう。非課税制度とは、その名の通り、利益に対して課税されない制度です。NISAの枠内で運用している資金に関しては利益が非課税となるため、全額、例えば100万円であれば100万円を受け取れます。

2023年12月までの旧NISA制度は2024年1月にリニューアルされ、2024年1月から新NISA制度がスタートしました。新NISA制度では、非課税で保有できる期間が恒久化されるので、長期的に資産を預けておく口座としても活用できます。

旧NISA制度の「つみたてNISA」は「つみたて投資枠」へ、「一般NISA」は「成長投資枠」へその機能が引き継がれ、「ジュニアNISA」は2023年12月で廃止されました。(※)それぞれの制度の主な特徴については、以下の表をご確認ください。

※旧NISA制度のジュニアNISAでは、お子様が18歳になるまで引き出し制限が設けられていますが、2024年以降は年齢に関わらずいつでも払い出しが可能になります。現在ジュニアNISAで保有している商品の非課税期間(5年)終了後には、商品が自動的に継続管理勘定へ移管され、お子様が18歳になるまで非課税で保有し続けることができます。

参考:金融庁「NISAとは?」

■つみたて投資枠

つみたて投資枠では、金融庁が指定した長期の積立・分散投資に適する一定の投資信託を購入することができます。年間投資枠は120万円、非課税保有限度額は最大1800万円まで利用可能です。

■成長投資枠

成長投資枠では、上場株式・ETF・投資信託を購入することができます。年間投資枠は240万円、非課税保有限度額は1200万円まで利用可能です。(※)

※非課税保有限度額はつみたて投資枠と合わせて1800万円までであり、そのうち成長投資枠は内数で1200万円まで利用可能。

「NISAを使って資産運用を始めたい!」そんな方へ

NISA(少額投資非課税制度)のしくみや活用のコツ、実際の活用例などをまとめたハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

■iDeCo

iDeCoは20歳以上の方が利用できる非課税制度で、定期預金や積立投信などを運用し、原則として60歳以降に受け取ります。NISAのようにいつでも運用商品を売却して現金の払い戻しを受けられないので、老後資金を貯める方法の1つとして利用しましょう。

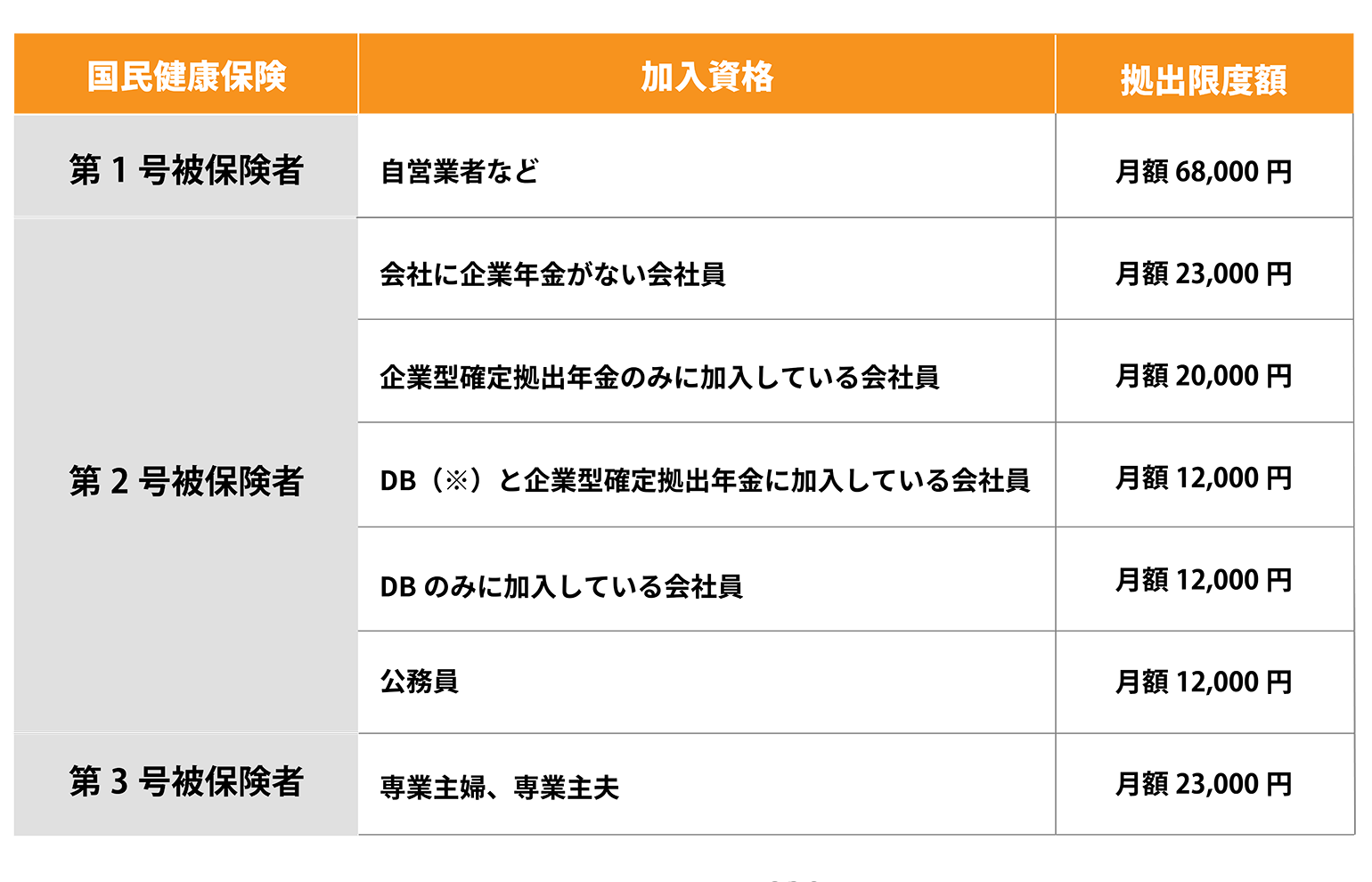

iDeCoでの運用額(拠出限度額)は、加入している社会保険や企業年金などによって異なります。以下をご覧ください。

※企業型DCとは、企業型確定拠出年金のことをいう。

※DBとは、確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済をいう。

※企業型確定拠出年金(企業型DC)のみに加入する場合 月額5.5万円-各月の企業型DCの事業主掛金額(ただし、月額2万円を上限)

※企業型DCとDB等の他制度に加入する場合 月額2.75万円-各月の企業型DCの事業主掛金額(ただし、月額1.2万円を上限)

iDeCoはNISAとの併用が可能です。iDeCoは毎月の掛金が全額税額控除となるだけでなく、運用益が全額税額控除となります。また、年金として受け取るときは「公的年金等控除」、一時金として受け取るときは「退職所得控除」の対象となるため、拠出時・運用時・受取時の3回、節税に活かせます。

株式投資

500万円の運用方法として、株式投資も検討できます。ハイリスクといわれることがありますが、配当金を得ることで長期的な利益を生み出すことも期待できます。

株式は投資信託と同様、NISAで運用できます。(なお、上場株式の購入は成長投資枠のみ可能です。)年間投資可能額の範囲で運用しているなら、どんなに多額の利益が生じても全額非課税となるため、効率性の高い運用を実現できます。価格変動が激しい銘柄を運用するときは、ぜひNISAを利用しましょう。

債券投資

相対的にリスクが低く、安定した運用を検討している方は、国債や社債などの債券への投資という方法があります。債券は固定金利の場合、購入の際にあらかじめ支払われる利子が決められているため、償還日まで運用した場合の収益額が明確で、計画的に運用することが可能です。

ただし、債券の発行体が破たんしたときは、購入時に提示された利回り通りの利益が得られるとは限りません。また、外国債券を運用するときは、為替レートによっては受取額が減る可能性があります。

不動産投資

収益物件を所有し、家賃収入を得る方法も検討できます。空室になりにくい好条件の物件であれば、安定した家賃収入が得られる可能性が高まるでしょう。

なお、500万円の元手では、購入できる物件は限られます。運用したい物件が500万円を超えるときは、金融機関から融資を受けることも考えてみましょう。ローン返済中は実質利回りが下がりますが、完済後は効率良く収益を上げやすくなり、なおかつ確実に物件が自分の財産となります。

「資産運用を体系的に学びたい!」そんな方へ

私たち「投資信託相談プラザ」は、毎月全国各地・オンラインにて資産運用セミナーを開催しています。(参加費無料)

参加者数は延べ80,000人超(※)。ぜひお気軽にご参加ください!

※2017年10月~2026年1月 Fan調べ

\ SBI証券 共催・楽天証券 協賛 /

500万円で投資を始めるときのおすすめポートフォリオ

資産運用において大切なことの1つに、資産を分散することが挙げられます。どんなに高収益を見込める投資対象があっても、確実に収益が見込めるわけではありません。資産をいくつかの投資対象に分散し、万が一のときにリスクを軽減できるようにしておきましょう。

500万円で投資を始めるときにおすすめのポートフォリオとしては、次の3つが挙げられます。

- 非課税制度を活用した投資信託中心型

- ローリスクな公社債中心型

- 安定した副業収入を目指す不動産投資中心型

それぞれのポートフォリオについて具体的に見ていきましょう。

非課税制度を活用した投資信託中心型

投資信託は高い利回りを期待できる金融商品ですが、値下がりリスクもあり、慎重な投資が求められます。非課税制度を活用して利益が課税されないようにしておくことで、効率性の高い運用を実現しましょう。

NISAやiDeCoは、いずれも年間に運用できる金額は決まっていますが、利益全額を非課税にできる制度です。どちらも投資信託に対応しているので、投資信託中心型のポートフォリオにも組み込めます。

投資信託を中心に運用する場合は、次のようなポートフォリオが組み立てられます。

【投資信託中心型ポートフォリオ 合計500万円の場合】

- つみたて投資枠で1年間かけて120万円の積立投信を購入

- 成長投資枠で240万円の投資信託を購入

- 140万円分の国内株式を購入(2つ以上の銘柄に分散)

この際、つみたて投資枠や成長投資枠で購入する銘柄に、外国株式や外国債券が投資対象のものを選ぶことで、投資する通貨や対象の分散を図ることができるでしょう。

ローリスクな公社債中心型

債券を中心としてポートフォリオを組み立てると、リスクの軽減に繋がります。発行体が破たんしにくく、なおかつ国内のものを選べば、さらにリスクを抑えた運用が可能です。

【公社債中心型ポートフォリオ】

- 個人向け国債170万円

- 国内社債300万円(2つ以上の企業に分散)

- iDeCoで年間27.6万円(月2.3万円)の積立投信を運用

債券を運用するときは、償還日に注意しましょう。償還日までに売却すると額面額よりも低い価格がつくこともあります。

安定した副業収入を目指す不動産投資中心型

毎月一定金額の収入を得られるようにしたい場合、不動産投資がおすすめです。また、物件が古くなり家賃収入が得られなくなったときでも、資産が残るというメリットがあります。

【不動産投資中心型ポートフォリオ】

- 物件購入時の頭金として300万円

- 物件購入・運営時の諸経費として170万円

- iDeCoで年間27.6万円(月2.3万円)の積立投信を運用

年収500万円で資産1億円を目指す!運用のポイントは?

現在の資産が500万円に満たない場合でも、年収が500万円あれば、時間をかけて投資に取り組むことで、資産1億円を達成することは夢のような話ではありません。1億円を目指すためのポイントを紹介します。

- 毎月の支出と投資資金を概算する

- ボーナスは全額資産運用に回す

- 年収が増えたら運用額も増やす

それぞれのポイントについて見ていきましょう。

毎月の支出と投資資金を概算する

年収500万円で1億円の資産を形成するためには、投資に回す金額も相応に高くなります。「余裕のある月だけ投資額を増やしたい」「NISAとiDeCoをしているから安心」といった考え方では、1億円を実現するのは難しいでしょう。

まずは毎月の手取り額から支出を差し引き、運用額を決めます。ただし、急な支出に備えるためにも、手取り額から支出を差し引いた全額を投資資金にするのではなく、一部は預金のようにすぐに引き出せる状態にしておきましょう。

ボーナスは全額資産運用に回す

ボーナスは全額資産運用に回す程度でないと、1億円を貯めるのは難しいと考えられます。少ない運用額で1億円を目指すと、ハイリスクな投資方法を選択しなくてはいけなくなり、損失が生じる可能性も増えるのでおすすめできません。

なお、ボーナスが少ない、あるいは基本的に支給されない企業に勤務している場合は、毎月の手取りから投資資金を全額捻出することになります。家計簿をつけて収入と支出を正確に把握し、無駄のない家計を構築しましょう。

年収が増えたら運用額も増やす

現在の年収が500万円でも、この先ずっと変わらないわけではありません。通常は勤続年数が増え、職位が上がると、年収も相応に増えるはずです。

ただし、「年収が増えたら家計に余裕ができる」といった考え方では、1億円の資産を形成するのは困難です。年収が増えたら運用額も増やし、目標に向かって家計を引き締めていきましょう。

「ネット証券での資産運用を相談したい!」そんな方へ

私たち「投資信託相談プラザ」はSBI証券・楽天証券と提携しており、仲介口座数は延べ60,000口座、仲介する預かり資産残高は4,500億円超の実績があります。(※)

全国各地の店舗・またはオンラインで無料相談できます。お気軽にご利用ください!

※令和7年12月時点

\ SBI証券・楽天証券 提携窓口 /

投資による資産運用を始める前に知っておきたいこと

投資によって資産運用を始めるときは、次の3つのポイントを理解しておくことが必要です。

- 投資資金は多すぎても少なすぎても問題が生じる

- 100%元本保証される投資方法は存在しない

- 資産を複数の方法で投資する

それぞれのポイントについて見ていきましょう。

投資資金は多すぎても少なすぎても問題が生じる

投資資金が多すぎるときは、損失額も多大になる可能性があります。また、手元資金が少なくなるため、マイホーム計画や子どもの進学などにも影響が及び、ライフプランにも支障が生じるかもしれません。

反対に投資資金が少なすぎるときは、資産を増やすことは困難です。例えば、iDeCoは加入している社会保険などによって毎月の拠出限度額が決まっているため、思うような金額を運用できない可能性があります。他の投資方法も併用し、運用額を増やしましょう。

適正な投資資金を決めるためにも、運用を始める前に実現可能な目標額を定めることが必要です。家計を把握して毎月の運用額を割り出し、無理のない範囲で資産運用を進めるようにしましょう。

100%元本保証される投資方法は存在しない

実際のところ、100%元本保証されている投資方法というものは存在しません。例えば、預金は元本保証とされていますが、金融機関が破たんするリスクがあります。

金融機関が破たんすると、1,000万円を超える金額を預けていた場合は、一部が預金保険制度の対象とならず返還されない可能性があります。1,000万円を超える資産を預金として預ける場合は、2箇所以上の金融機関に分けるなどの対策を取っておくことが必要です。

また、債券も同様です。ローリスクといわれることがありますが、発行体が破たんすると、額面通りの金額で償還できないことや利子がつかない可能性があります。複数の発行体に分けて債券を保有するなど、リスクを低減するための対策が不可欠です。

資産を複数の方法で投資する

複数の運用方法を利用することでも、投資のリスクを軽減できます。例えば、「株式に500万円全額を投入する」「不動産投資以外の投資は実施しない」などの偏った運用方法では、その投資方法が自分に合わないときに大きなリスクを抱えることになってしまいます。

まずは複数の運用方法を併用し、リスク分散をすることが必要です。経験を積み重ね、自分に合う方法が見つかったときは、1つの運用方法に絞るのもよいでしょう。ただし、運用方法を絞るときでも投資対象は複数に分け、リスク分散を図ることが大切です。

投資について専門家に相談してみよう

500万円で投資を始めるときは、非課税制度を上手に組み入れ、効率性の高い運用を目指すことがポイントとなります。投資手法やポートフォリオなどのお悩みは、投資のプロに相談してみてはいかがでしょうか。

「これから資産運用を始めたい!」そんな方へ

資産運用の基本や運用のコツ、活用したい制度や実践方法など、資産運用の基礎をまるごと学べるハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

※NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からのNISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からのNISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

・その他、2024年からのNISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。