- 投資信託にかかる手数料って何があるの?

- 今まで投資信託にかかる費用を意識したことがなかった

- ノーロードってどういう意味?

こういったお悩みに本記事では答えていきます。

人生100年時代、老後2,000万円問題など。将来を見据えた資産運用法として、NISAやiDeCo(個人型確定拠出年金)を利用した投資信託を選択する方が増えてきました。

今回はこの投資信託にかかる費用、手数料について解説します!また、最近よく耳にされるであろう「ノーロード」についても紹介していきます。

▼ライフプランに合わせた資産運用をIFAがご提案!

資産運用の相談をする(ご相談無料)

▼延べ65,000人(※)が参加!全国各地・オンラインで開催中

セミナーに参加する(参加費無料)

※2015年12月~2025年3月末までの実績

あわせて読みたい

投資信託にかかる3つの手数料(コスト)

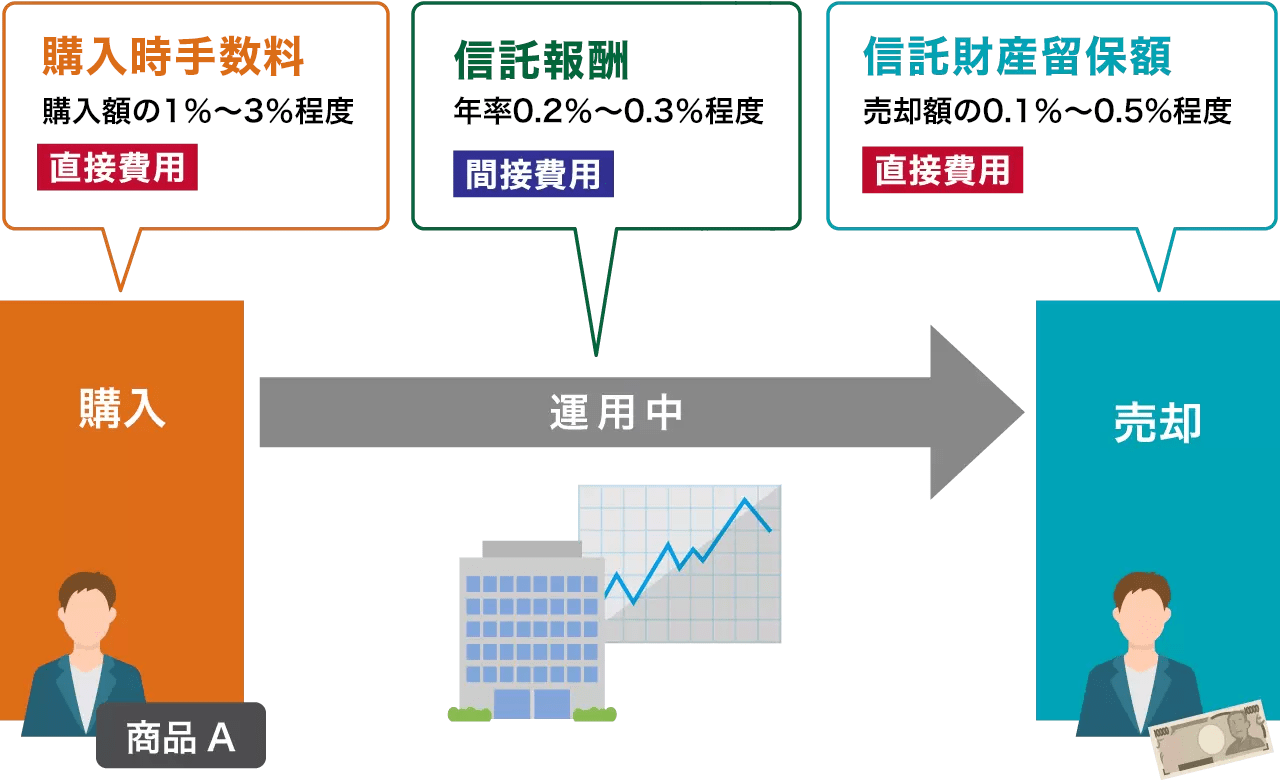

投資信託には主に3つの手数料(コスト)がかかります。

購入時にかかる「購入手数料」、売却時にかかる「信託財産留保額(解約手数料)」、保有中にかかる「信託報酬」の3つです。

出典:各種公表データをもとに株式会社Fanが作成

※投資信託へのご投資には、所属金融商品取引業者等および銘柄ごとに設定された販売手数料および信託報酬等の諸経費等をご負担いただく場合があります。(手数料等の具体的上限額および計算方法の概要は所属金融商品取引業者等ごとに異なるため本書面では表示することができません。)各商品のお取引にあたっては、当該商品の目論見書をお渡ししますので必ず内容をご確認のうえ、ご自身でご判断ください。・ご投資にあたっては、各金融商品取引業者のWEBサイトの当該商品等のページ、金融商品取引法に係る表示または目論見書(目論見書保管書面)等をご確認ください。

購入時と売却時にかかるコストについてはイメージしやすいかと思います。ですが保有中にかかる手数料(コスト)である「信託報酬」については知らない方も多いのではないでしょうか。投資信託を購入してから売却するまでの間、毎日支払い続けるもの、それが信託報酬なのです。

これら3つのコストは銘柄によって異なります。例えば購入手数料では1~3%程度が一般的です。

▼これから資産運用をはじめる方へ!

無料お役立ち資料「いまからはじめる!NISAハンドブック」をダウンロードする

ノーロードが主流に

投資信託には3つの手数料(コスト)がかかることを上記でご紹介しました。

これらの手数料(コスト)は少し前と比べるとだいぶ下がってきています。手数料に敏感になる投資家が増えていることを踏まえると、傾向としては今後も下がっていくと考えられます。投資家からすれば嬉しい限りですね。

投資信託は、運用(管理)している人がいるため保有中にかかる信託報酬は少なからず発生します。

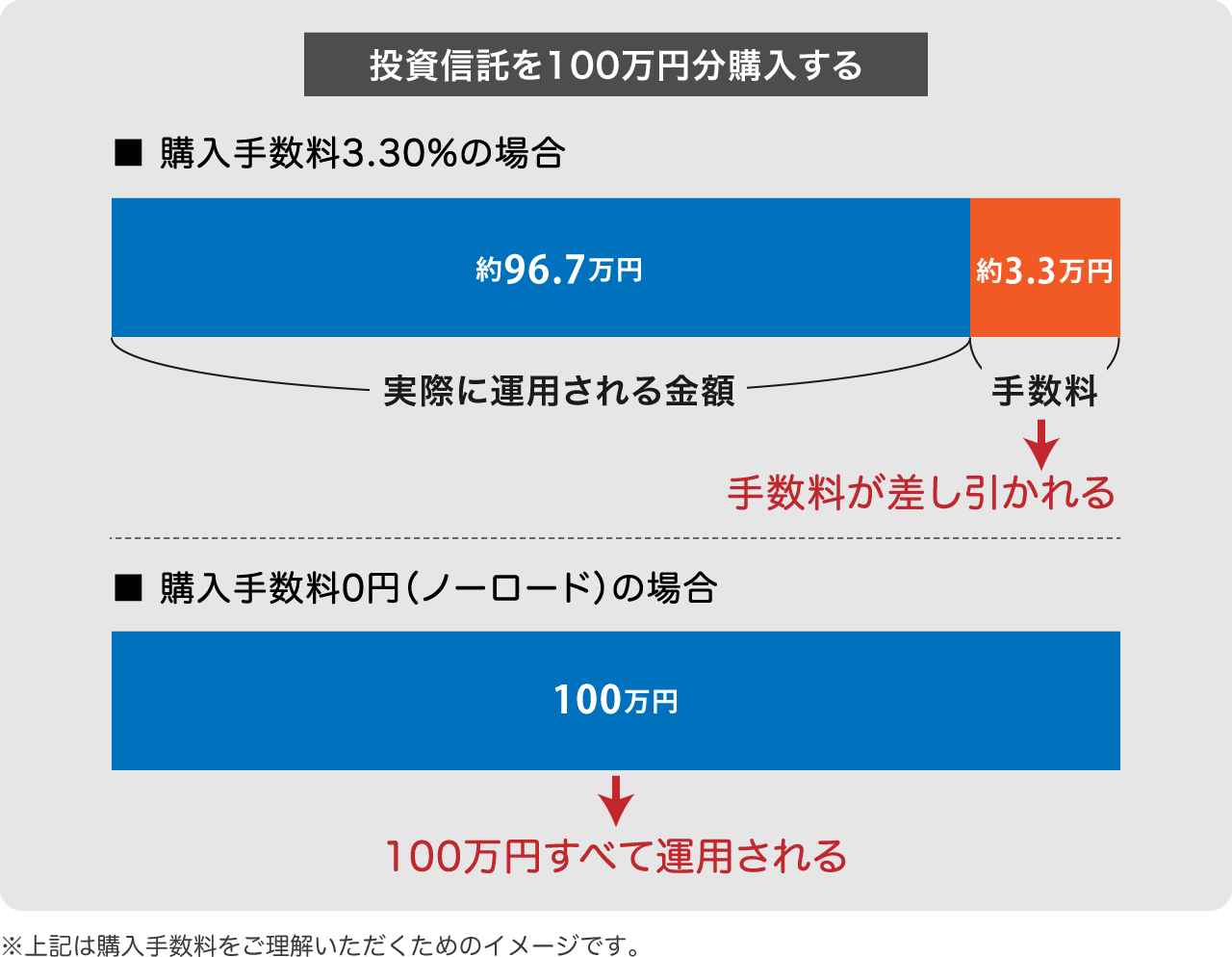

ですが、その他の2つのコスト(購入手数料、信託財産留保額)については無料という投資信託が増えてきています。購入手数料が無料のものを「ノーロード投資信託」と呼びます。

購入手数料については、同じ商品でも金融機関によって手数料に差がありますので、なるべく安いところを選びたいものです。購入や解約にかかるコストが無料であれば、あとは信託報酬の多寡がパフォーマンスに大きく影響してきます。

インデックス運用の投資信託であれば0.1%~、アクティブ運用の投資信託であれば1%~が一般的です。仮に全く運用をしていない投資信託が2つあれば、コストの分だけ最終的なパフォーマンスに差が出る形です。

インデックス運用とアクティブ運用

ここでは先程出てきましたインデックス運用とアクティブ運用についてご説明します。

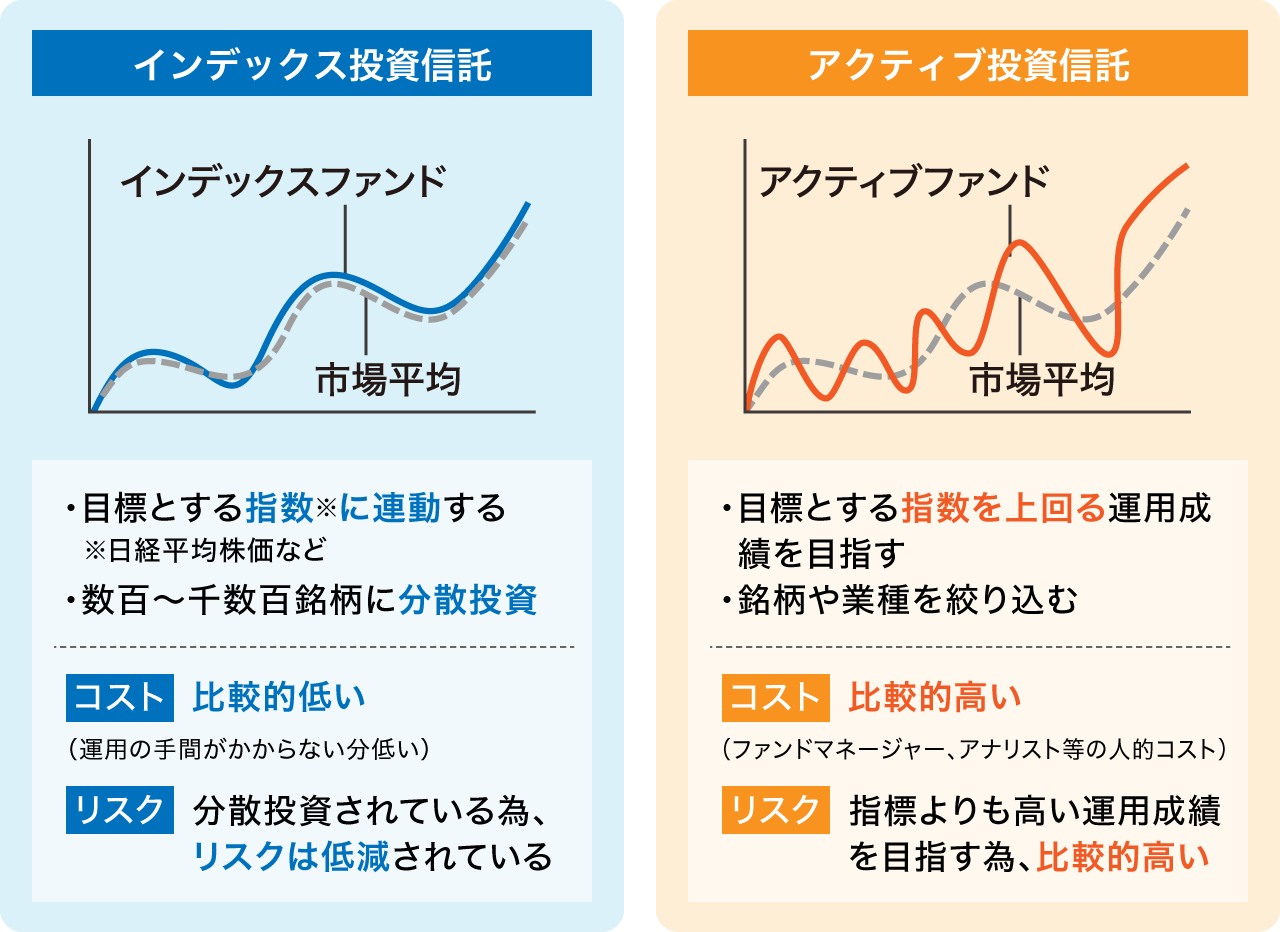

インデックス運用とは、日経平均やTOPIXなど何かの指数に連動する(同じように動く)運用のことです。

インデックス運用では目安とする指数と同じように動きますので、それを大きく上回ることも下回ることも基本的にはありません。インデックス運用は平均的なパフォーマンスを目指す無難な運用と言えるでしょう。

アクティブ運用とは、目安とした指数を上回るパフォーマンスを目指す運用のことをいいます。

お金をプロに託して上手く運用してくれるのが投資信託と考えている方が多いと思います。そのような考えに近いのがアクティブ運用の投資信託だと言えます。

投資信託の選び方のポイントは?

それでは実際に投資信託を選ぶ際には、どのような点に注意して選べばよいのでしょうか。

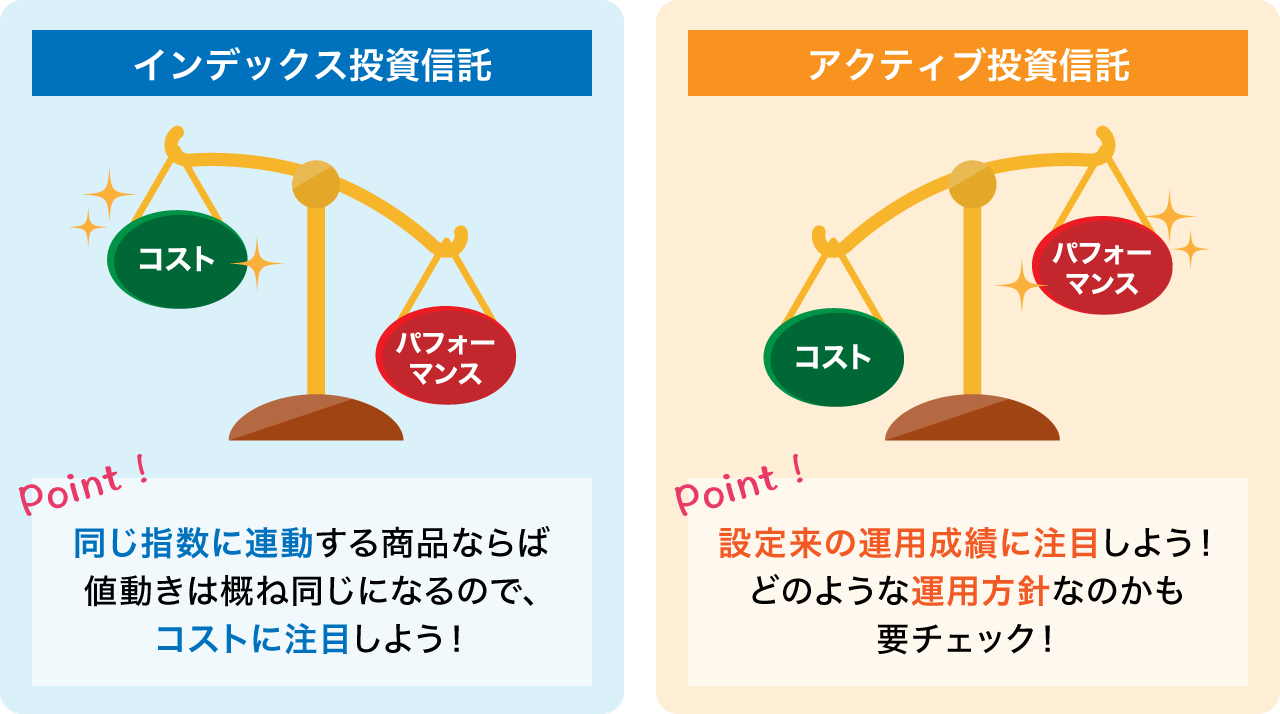

コストでしょうか。それとも過去のパフォーマンスでしょうか。先程述べたインデックス投資信託なのか、アクティブ投資信託なのかによっても考え方が変わってきます。

- インデックス投資信託で気にするべきは、少しオーバーですが“コストだけ”と言ってもいいでしょう!

もちろん、どの指数に連動する投資信託を選ぶのかを考えるのは重要です。日経平均株価と米国のS&P500のパフォーマンスは当然大きく異なります。しかし、同じ日経平均に連動する投資信託であれば、動きは当然同じになりますので、最終的なパフォーマンスの差はコストだけになります。ゆえにコストだけ見て選んでもらえれば問題ないでしょう。

それでは、アクティブ投資信託の場合はどうでしょうか。

- コストは当然大事ですが、コスト以上にパフォーマンスが大事と言っていいでしょう!

投資家からしたら、高い手数料でも大きなリターンが得られれば問題ないわけです。

ゆえに投資信託が設定されてから(作られてから)それなりに時間が経っており、実績があるもの(上手く運用をしているもの)を選ぶのが無難な選択肢となります。

設定されて間もない投資信託が必ずしも悪いというわけではありませんが、新しいものを選ぶ場合は、どのような運用方針なのかということを充分に確認する必要があるでしょう。その時々の旬のテーマで作られるものが多いので、そのような流行り廃りがあるものは避けた方がよいでしょう。

あわせて読みたい

このコラムの執筆者

小須田 徹

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

プライマリー・プライベートバンカー(日本証券アナリスト協会認定) 関西学院大学卒。政府系金融機関勤務を経てIFAに転身。東京丸の内店に在籍。日本人の金融リテラシー向上に寄与すべく活動中。投資初心者の若い世代から退職世代の方まで、幅広い年齢層のお客様の金融コンサルティングを行う。