株式投資で資産を増やすために重要になるのが損切りです。損切りラインの適切な設定によって確実に実行できれば、損失が減り、最終的に利益が残ります。

こちらの記事では、損切りラインの決め方や実際に損切りをする際の注意点を解説していきます。

上記のような注意点を理解した上で、株の売買を行うようにしていきましょう。

資産運用についてお悩みの方へ

資産運用には、時間が必要です。

あとから焦って始めるよりも、早めに相談して「今すべきこと」を知っておきませんか?

わたしたちは、お客様から相談料は一切頂戴しません。最初は無料で後から有料、ということもありません。

まずはお気軽にご相談いただければ幸いです。

▼「まずは勉強から始めたい!」という方はこちら

①延べ65,000人(※)が参加!全国各地・オンラインで開催中

→ 資産運用セミナーに参加する(無料)

※2015年12月~2025年3月末までの実績

②メールに届いてすぐ学べる!無料お役立ち資料

→ 「NISAハンドブック」を読む

→ 「外国債券ハンドブック」を読む

→ 「IFAとは?」資料を読む

あわせて読みたい

INDEX

株式投資でポイントになる「損切り」とは

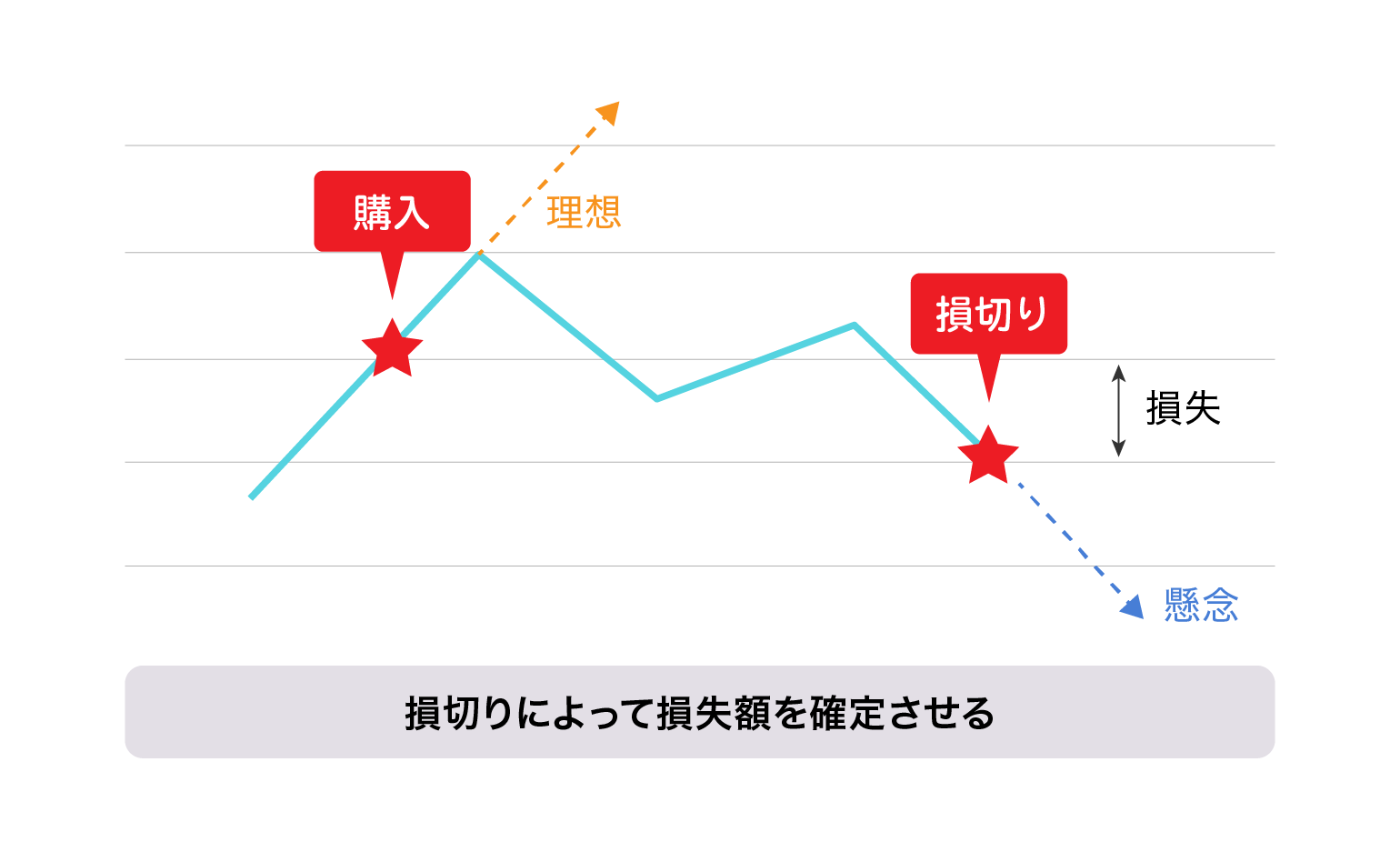

損切りとは保有している株を売却して損失を確定させることです。株式投資では利益をいかに出すかに意識がいきがちですが、予想と異なる値動きによって損失が出た場合に適切な対応ができるかという点も株式投資では大事なポイントになります。

仮にある取引で利益が出ても、損失をうまくコントロールできず別の取引で大損失を出せば最終的に手元には利益が残りません。

つまり株式投資で成功するために重要になるのが損切りなのです。

損切りは株を売却して損失を確定させる行為

損切りとは損失が出たときに株を売却して損失を確定させる行為です。

たとえば保有している株の価格が下落して損失が出たとき、さらに下落して損失が拡大する可能性がある場合は、早めに保有株を売却して損切りを行います。

損切りはロスカットとも呼ばれ、利益が出た場合に株を売却して利益を確定させる利食いと対をなす用語です。

株式投資では損失のコントロールが重要

株式投資の基本は、損失が出るケースが生じることを前提としつつ、損失はできる限り小さくなるようにコントロールし、利益はできる限り大きくする「損小利大」になるよう取引することです。

そもそも株式投資の世界では、何度も株の売買を行う中で、利益が出る取引・損失が出る取引いずれも経験することになります。

経験を積んで勝率を上げられても、将来を100%の的中率で完璧に予想することはできません。損失が出る取引は上級者であっても少なからず発生します。

しかし、人間は心理的に損大利小になる行動を取りやすいことがプロスペクト理論として証明されています。よく考えず意識せずに取引をすると、自分でも気付かぬうちに損失を大きくする行動を取ることになりかねません。

そのため株式投資では、損失額を少しでも減らすように意識的に取り組み、損失をしっかりとコントロールできるかが重要になります。

株の初心者にとって損切りが難しい2つの理由

損切りが重要だとわかっていても、損失を確定させることに抵抗があるなど、いつか戻るはずという根拠のない考えが頭をめぐるため、株の初心者には損切りが難しいのが実情でしょう。

しかし、損切りは投資をする上では避けられない選択です。損切りができるようになり安定して利益を積み上げるためには、まずは株の初心者にとってなぜ損切りが難しいのか、なぜ損失を拡大させやすいのか、その理由を理解することが大切です。

1.損失を確定させること自体に抵抗感がある

株の初心者にとって損切りが難しい理由の1つ目が、損失を確定させること自体に抵抗感を覚えるためです。

保有している株を売却すれば損失額が確定するため、人によっては損失を確定させること自体に抵抗感を覚えて損切りを躊躇してしまいます。

そもそも普段の生活で損失を出す行為を経験する機会は多くなく、株初心者の中には慣れていない人も多いことも一因でしょう。

また、利益を出すために株式投資を始めたという意識が強いと、損失を出すことが悪いことのように感じて損切りを躊躇する場合があります。

しかし、株式投資で大事なのは、あくまで勝ち負けを繰り返しながら最終的に利益を残すことです。

すべての取引で利益を出す前提でいる必要はなく、トータルでいかに利益を残すかを考える必要があります。

2.いつかは戻るはずと根拠なく考えてしまう

損切りが難しい理由の2つ目として、初心者は株価がいつかは戻るだろうと根拠なく考えてしまいがちなことが挙げられます。

株価が大きく下がって含み損を抱えた場合、「これだけ下がればさすがに少しは戻るだろう」「いつかは間違いなく戻るはずだ」などと根拠なく考えてしまい、損切りを躊躇する人がいます。

しかし、根拠がないだけに株価が上昇に転じないことも多く、塩漬けになるケースや株価がさらに下がって損失が拡大するケースも少なくありません。「損切りを早めにしておけば良かった」と後悔することも多いです。

含み損を抱えている状態では冷静な判断が難しくなり、どうしても自分の都合の良いように考えがちになります。

「もしも株価が回復したら損失額が減るのに」「もしかしたら株価がこの後に上がって損失額が減るかもしれない」と思った場合でも、その考えに根拠があるのかどうか、冷静に考えるようにしましょう。

損切りをせず塩漬けにする3つのデメリット

損切りをせずに塩漬けにしてしまうと、損失が拡大したりメンタルが崩壊したりと、多くのデメリットが生じます。

塩漬けとは、株を購入して以来、株価が下落し続けているにもかかわらず保有し続けることで含み損を抱える状態のことです。

チャート分析などを行って株価が上昇に転じる根拠がある場合は別ですが、含み損を抱えてその後株価がどう動くのか予想できなければ迷わず損切りするのがおすすめです。

運よく株価が回復する可能性もありますが、運任せのトレードでは単なる博打になってしまいます。

ここでは損切りをせず塩漬けにすることの3つのデメリットを解説します。

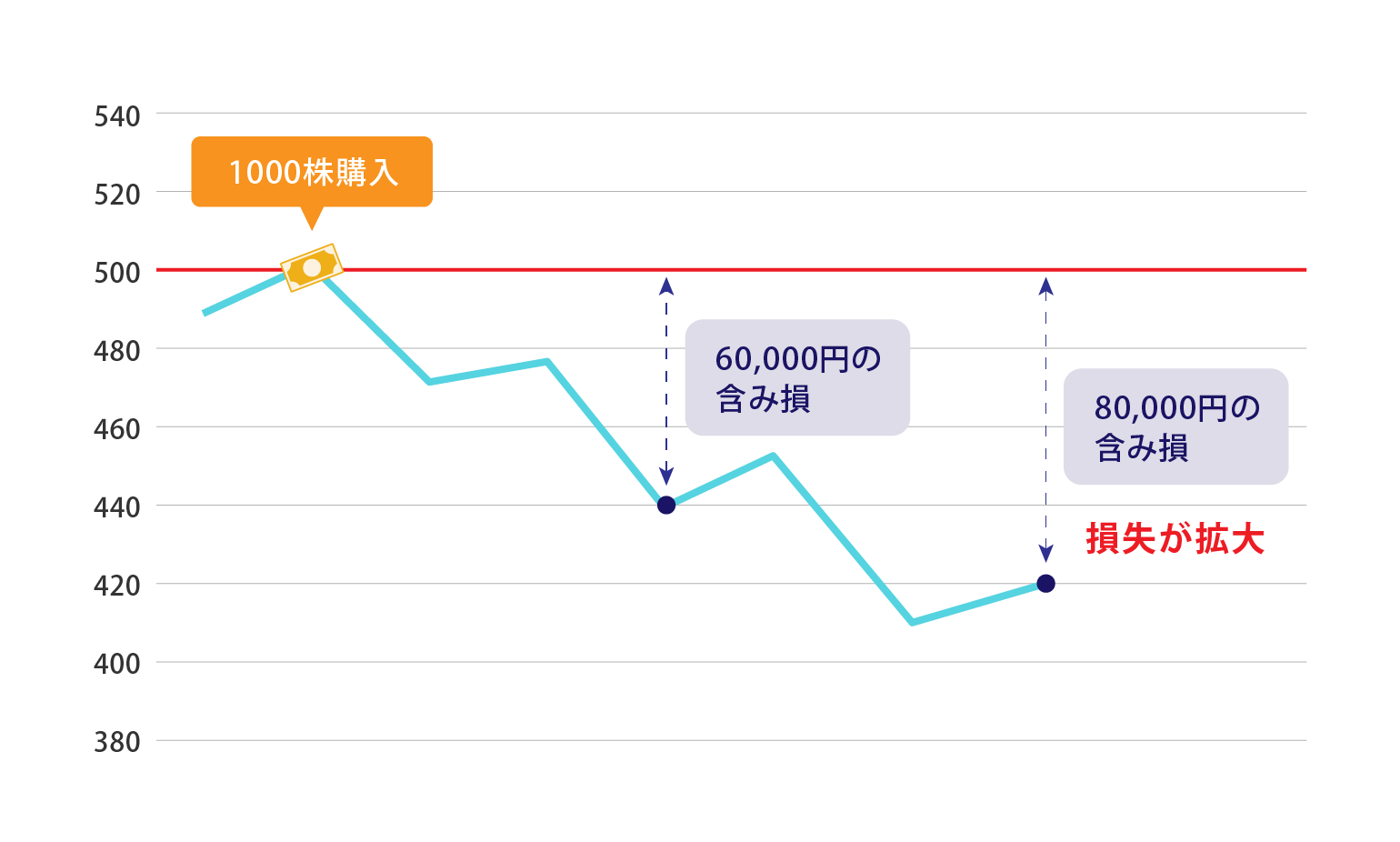

1.早めに損切りをした場合より損失が増える

デメリットの1つ目は、損切りができず何となく株を持ち続けてしまうと、さらに株価が下がって損失が拡大するリスクがあることです。「早めに損切りをしておけば良かった…」と後悔することになり、資金面でも精神面でも痛手を被ることになりかねません。

たとえば株価が下降局面に入った段階で早めに損切りをすれば損失が小さく済んだものの、損切りを躊躇したために損失が大きくなるケースがあります。

株価が少し下がったのを見て「下がったから上がるだろう」と考えた場合でも、その後に売りが売りを呼んで逆に株価の下落が加速して、大損失につながることもあり得るのです。

2.資金が拘束されて他銘柄への投資機会を逃す

デメリットの2つ目は、株価が下がって損失が出ている銘柄を保有し続けると、実は損切りを早く実行していれば他の有望な銘柄に投資できた可能性があり、投資機会を逃す可能性があることです。

そもそも含み損が出ている銘柄とは株価が下がった又は下がっている銘柄であり、投資対象として適切なのかどうかを考える必要があります。

投資すべき銘柄でないのであれば、わざわざその企業の株を保有し続ける意味はありません。

株式市場では、ほかにもさまざまな企業の株が取引されています。株価が上昇局面にあって利益を出せる可能性が高い銘柄に、資金をシフトするのも選択肢のひとつです。逆にいつまでも損切りできずにいると、ほかの有望な株への投資機会を逃してしまいます。

3.いつまでも落ち着かず冷静に取引できない

デメリットの3つ目は、損切りができず塩漬けにしてしまうとメンタルが崩壊する可能性があることです。

損失額が確定せず含み損を抱えていると、いつまで経っても落ち着かず冷静な取引ができません。株式投資ではメンタルも重要な要素のひとつであり、冷静さを失えば他銘柄の取引でミスが増えてさらに損失を出す可能性があります。

メンタルが崩れて損失を出すと、焦って取り返そうとして無理なトレードが増え、さらに損失を出す悪循環に陥りかねません。含み損を抱えている銘柄を早めに損切りしておけば、このような悪循環を起こさずに済みます。

ナンピン買いをおすすめできない理由2つ

株価が下落したタイミングで株を買い足す「ナンピン買い」を使いこなすのは難しく、損失が拡大するリスクもあるため、株式投資を始めたばかりの人にはあまりおすすめできない手法です。

よく考えずに買い足すと後から後悔するケースも多いです。

株初心者の場合は、保有銘柄の株価が下がって損失が出たら、素直に損切りして手仕舞いすることをおすすめします。

損失がさらに拡大するリスクがある

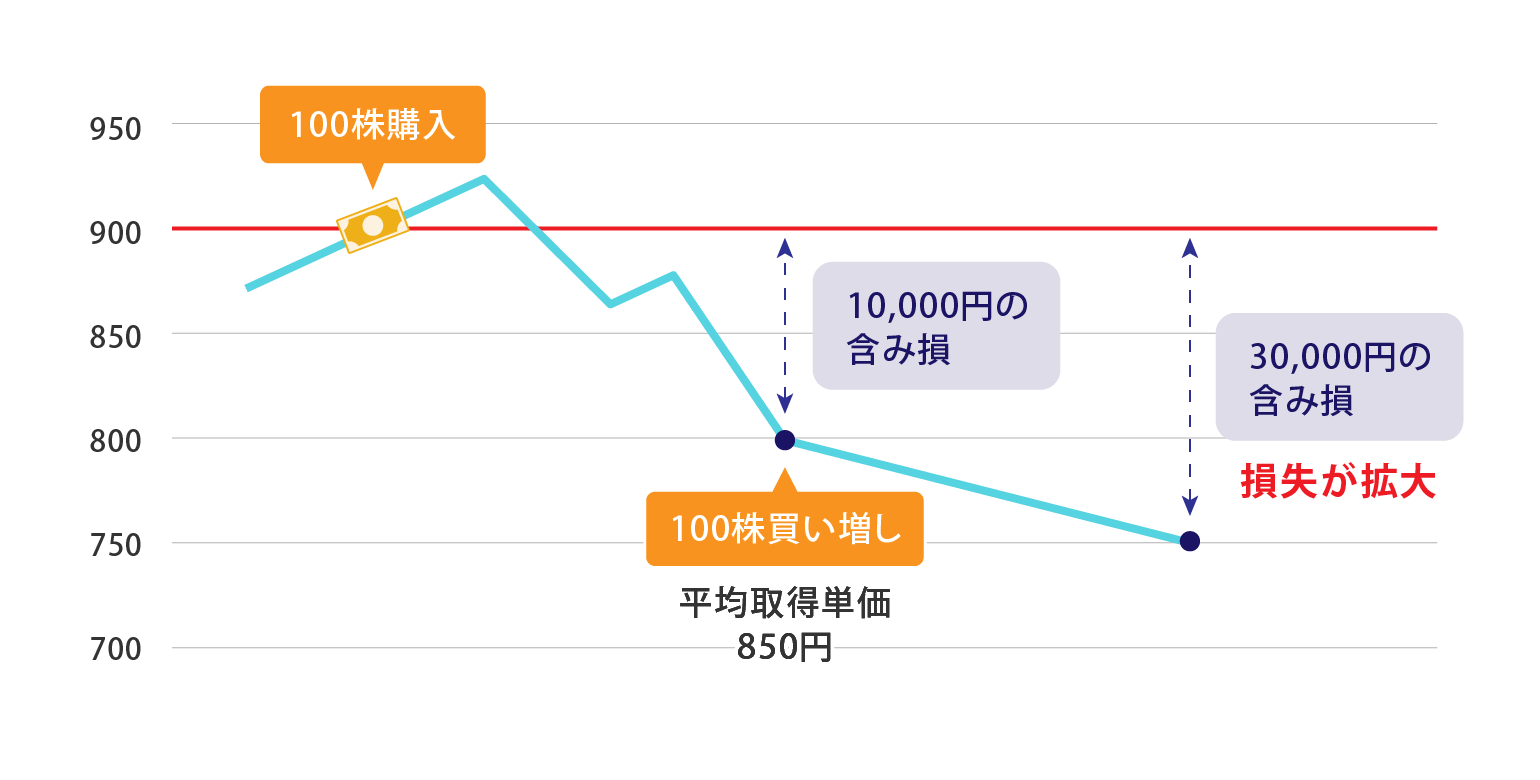

買い足した後に株価がさらに下がると、ナンピン買いをしなかった場合より損失が大きくなることが、おすすめできない理由の1つ目です。

たとえば株価900円で100株購入した銘柄が800円に下がったときに100株買い増した場合、200株あわせた平均取得単価は850円になります。

ナンピン買いをしない場合は株価が900円に戻らないと含み損はなくなりませんが、買い足したことで株価が850円になれば含み損がなくなり、損益分岐点の価格を下げられる点は確かにメリットです。

株価が800円から上昇した場合、900円ではなく850円まで上がれば含み損がなくなり、少しの株価上昇で含み損を取り戻せます。

しかし、これはあくまで株価が再度上昇に転じた場合の話であり、そもそも株価が上がるとは限りません。仮に株価がさらに下がって750円になった場合、買い足して100株から200株に保有株数を増やしていれば損失が拡大してしまいます。

「あのときに株を買い足すようなことはせず、逆に損切りしておけば良かった…」と後悔することになりかねません。

ナンピン買いは、買い足す株数が多いほど平均取得単価が下がり、損失を取り返しやすくなったように感じる人がいますが、株数が増えればリスクも高まる点には注意が必要です。

株初心者がナンピンを使いこなすのは難しい

株価が下がっている最中に、反転するタイミングを見極めるのは簡単ではなく、株初心者が使いこなすのはそもそも難しいことも、ナンピン買いをおすすめできない理由のひとつです。投資の世界ではよく「落ちてくるナイフをつかむのは難しい」と例えられます。

無理に落ちてくるナイフをつかもうとすれば怪我をするように、株価が下がっている途中で飛び付いて買い足すと、さらに下がって損失を拡大させることになりかねません。

また、損失が拡大する中で冷静さを失うと、何度も買い足してしまい損失が雪だるま式に拡大する悪循環に陥るケースもあるので注意が必要です。

下落から上昇に転じるタイミングを見極めるのは初心者にとって難しいので、ナンピン買いで保有株数を増やすのではなく、売却して手仕舞いしたほうが良いでしょう。

株式投資における損切りライン、3つの考え方

損切りラインには絶対的な基準はなく、損失率や損失額、トレードの根拠などをもとに基準を決めるといいでしょう。

そもそも利益を出しやすい・使いやすいと感じるトレードルールは人によって異なるため、基準の設定の仕方について何が正しいと一概にいえるわけではありません。

学習と経験を積みながら自分にあった投資手法を探し、試行錯誤を繰り返す中で自分にとって最も利益を出しやすいと感じる投資スタイルを確立していくのが株式投資の世界です。

どのようなルールで取引をすると利益を出しやすいかは人によって異なりますが、ここでは損切りラインを決めるときの3つの考え方について紹介します。

1.損失率や損失額で損切りラインを決める

損切りラインの決め方の1つ目が、損失率や損失額を基準にする考え方です。「購入時点の株価から〇%下落したら損切りする」「損失額が〇円になったら損切りする」と決めておけば、損切りをする株価が明確になります。

ただし、銘柄によって値動きが激しいものもあれば緩慢な値動きをするものもあるため、損失率や損失額の基準として何%や何円が良いと一概にいえるわけではありません。

たとえば、すべての銘柄に一律に同じ基準で損切りラインを設定すると、値動きが激しい銘柄ではすぐに損切りをする羽目になり、逆に値動きが緩慢な銘柄ではいつまでも損切りラインにかからず、損切りの基準を設定した意味がなくなる可能性があります。

価格変動幅がどれくらいの銘柄であれば損切り基準を何%または何円にすべきなのか、損失を適切にコントロールするための妥当な損切り基準を設定できるようになるには、実際の株取引を通じて感覚をつかむ必要があり経験がどうしても必要です。

そのため、まずは損切り基準として実際にいくつかのパターンを試してみて、損失率や損失額として何%や何円を基準にすると、全体として損失コントロールがうまくいき最終的に利益が手元に残るようになるのか、試してみると良いでしょう。

2.トレードの根拠が失われたら損切りする

損切りラインの決め方の2つ目が、トレード根拠をもとにする考え方です。テクニカル分析やファンダメンタル分析を行った結果、株価が上がると予想して株を購入した場合、株価が上がる根拠が崩れたときに損切りします。

たとえばテクニカル分析を行って移動平均線に沿って株価が上昇傾向にあると判断したのであれば、移動平均線を株価が割り込んだときが損切りを実行するタイミングです。

またファンダメンタル分析を行って事業内容に成長性があると考えて株を購入した場合は、業績の悪化が発表されるなど成長が見込めなくなったタイミングで株を売却します。

3.保有商品を見直すタイミングを設ける

損切りラインの決め方の3つ目が、定期的に市場分析や注目銘柄の確認を行うタイミングを設けて、利益を出しやすそうな銘柄が見つかった場合に、損切りをするかどうか迷っている保有銘柄と入れ替える方法です。

そもそも注目を集めて投資資金が流入する業種や、株価の上昇が見込まれる有望な銘柄は時期によって変わります。その時々の最適な投資対象銘柄を探して保有商品を入れ替えれば利益が出やすくなるので、定期的に保有商品を見直すタイミングを設けるのもひとつの方法です。

たとえば2ヶ月や3ヶ月に1度、定期的に市場の分析や注目銘柄の確認を行って保有商品を入れ替えれば、市場の動向や最新情報を把握できて投資機会を逃さずに済みます。

株価が上がる理由を解説!上昇タイミングを見極めるコツを理解しよう

株取引で損切りをするときの注意点2つ

事前に自分なりの損切りラインを設定していてもルールどおりに実行するのが難しいのが損切りであり、実際に株取引で損切りをするときには注意すべき点があります。

単に損切りルールを決めるだけだと実際には実行できず結果的に損失が拡大したり塩漬けになったりすることがあるため、以下で紹介する点も意識して取引に臨むようにしましょう。

1.事前に決めた損切りルールは必ず守る

事前に決めた損切りルールは必ず守ることが大切です。たとえば損切りラインが近付いたときに、「元々の基準が厳しかった可能性があるから少し緩めても良いかも…」「今回だけは何か違う気がするから例外扱いで基準を緩くしよう」などと基準を変更するのは良くありません。

事前に決めたルールを破る癖がつくと損切りができなくなってしまうため、実際に株取引を行う際、損切りルールは絶対に緩めないという強い意識を持つようにしましょう。

2.慣れるまでは逆指値注文を活用すると良い

あらかじめ自分で決めた損切りラインはしっかりと守るべきですが、どうしても難しい場合は逆指値注文を活用すると良いでしょう。

逆指値注文は「価格が上昇して指定した値段以上になったら買う」「価格が下落して指定した値段以下になったら売る」という注文方法です。

損切り基準にあたる株価まで下がったら売却するように逆指値注文を入れておけば、その価格に達した時点で注文が発注されるので迷う必要がなくなります。この考えは利益確定時にも使えます。

株で利益を残すためには損切りが重要なポイント!

株式投資では利益が出る取引でいかに利益額を増やすかだけでなく、損失が出る取引において適切に損切りを行い、いかに損失をコントロールできるかも重要なポイントです。

株式投資で安定して利益を積み上げるためにも、損切りはしっかりと習得しましょう。

逆に損切りがうまくできるようにならないと、損失が拡大したり塩漬けになって他の銘柄への投資機会を失ったりと、さまざまなデメリットが生じます。

あらかじめ損切りラインを適切に設定して、万が一株価が予想と違う値動きをして損切りラインに達したら、確実に損切りを実行して損失の拡大を抑えることが大切です。

あわせて読みたい

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。