ファンダメンタル分析とは、企業の価値と株価とを比較検討することで株式相場を分析する手法です。

「ファンダメンタル」とは経済指標を表しており、決算や成長率、収益率など、さまざまな指標を基にして検討します。

こちらの記事では、ファンダメンタル分析の方法やメリット・デメリットを解説します。

INDEX

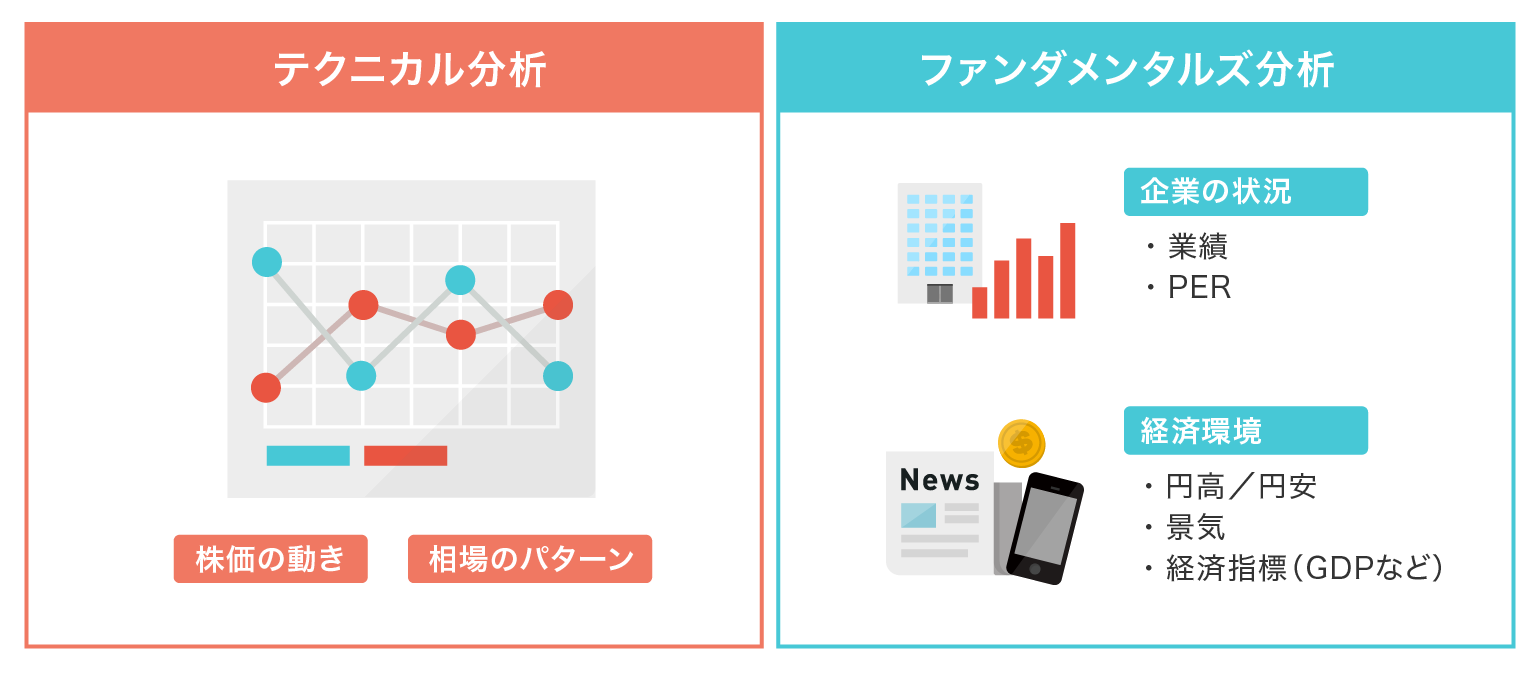

株式投資の分析には主に2つの方法がある

株式投資の分析には、大きくわけてファンダメンタル分析とテクニカル分析という2種類の方法があります。

2つの分析方法は適している使用シーンが異なるため、特徴を理解した上で、投資スタイルにあった方法を選択することが必要です。

それぞれの分析方法が、どのような場面に向いているのか、どのような使い方をするのがいいのか、詳しく解説します。

ファンダメンタル分析は「何を買うか」に適した方法

ファンダメンタル分析は、どの企業の株を買うかの選択に適した方法です。基本的には、企業の価値をさまざまな指標をベースにして分析します。

指標となるのは企業の業績や財務状況のデータ、株価収益率、株価純資産倍率などです。

この他にも政策や経済状況など、さまざまな観点から企業の価値を算出し、現在の株価と比較して購入に値する企業かどうかを検討します。

テクニカル分析は「いつ買うか」に適した方法

テクニカル分析は企業の株をどのタイミングで売買するかを判断するのに適した方法です。

データや経験則をもとに、ローソク足や移動平均線、ボリンジャーバンドなどの「テクニカル指標」と呼ばれる指標を使って分析します。

テクニカル分析は分析結果が早い段階で株式市場に反映されるため、短期的なトレードに向いている手法と言えるでしょう。

ファンダメンタル分析の基本は企業の決算発表

ファンダメンタル分析の基本となるデータは、企業が発表する決算発表です。

決算とは企業の1年間の成績表のようなものと言えるでしょう。決算の期間は企業によって違いますが、4月から翌年の3月までが一般的です。

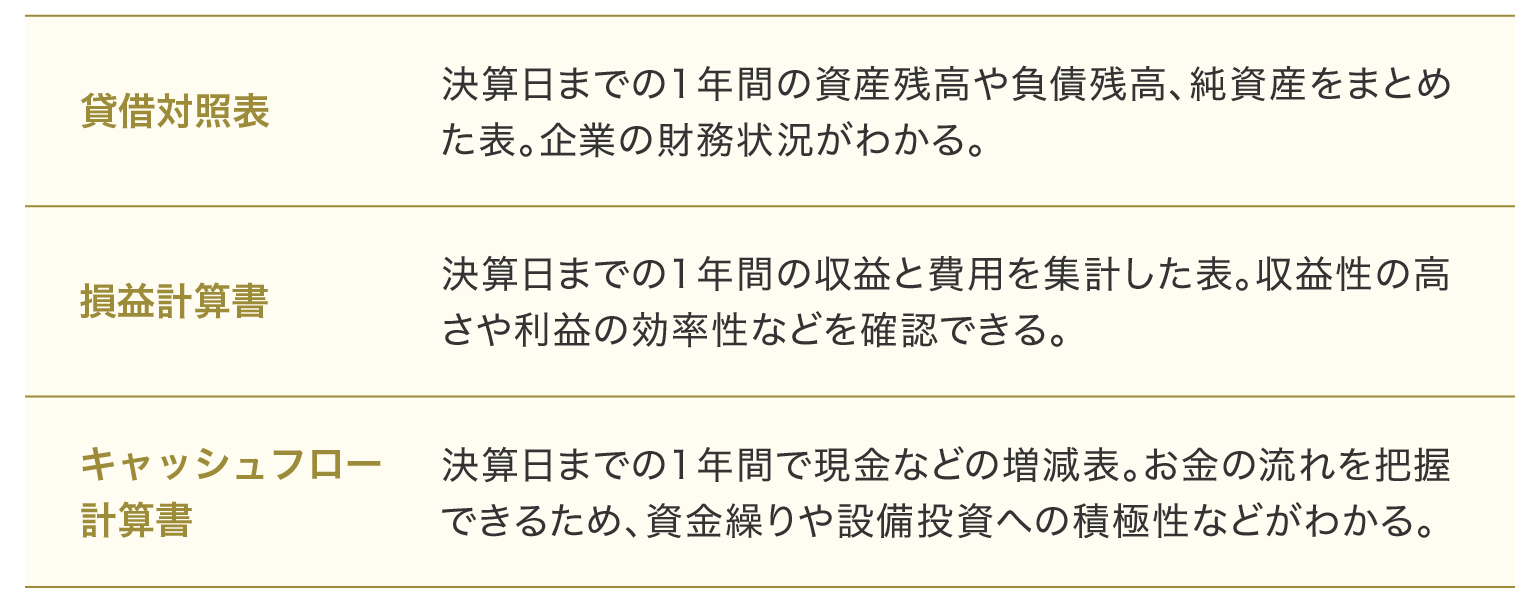

決算時に発表される貸借対照表や損益計算書、キャッシュフロー計算書などから企業の業績や財務状況を判断して、分析材料とします。

決算発表の資料の内容

決算発表の資料には、貸借対照表・損益計算書・キャッシュフロー計算書などがあり、それぞれの資料から財務状況や収益性、現金の流れを確認できます。

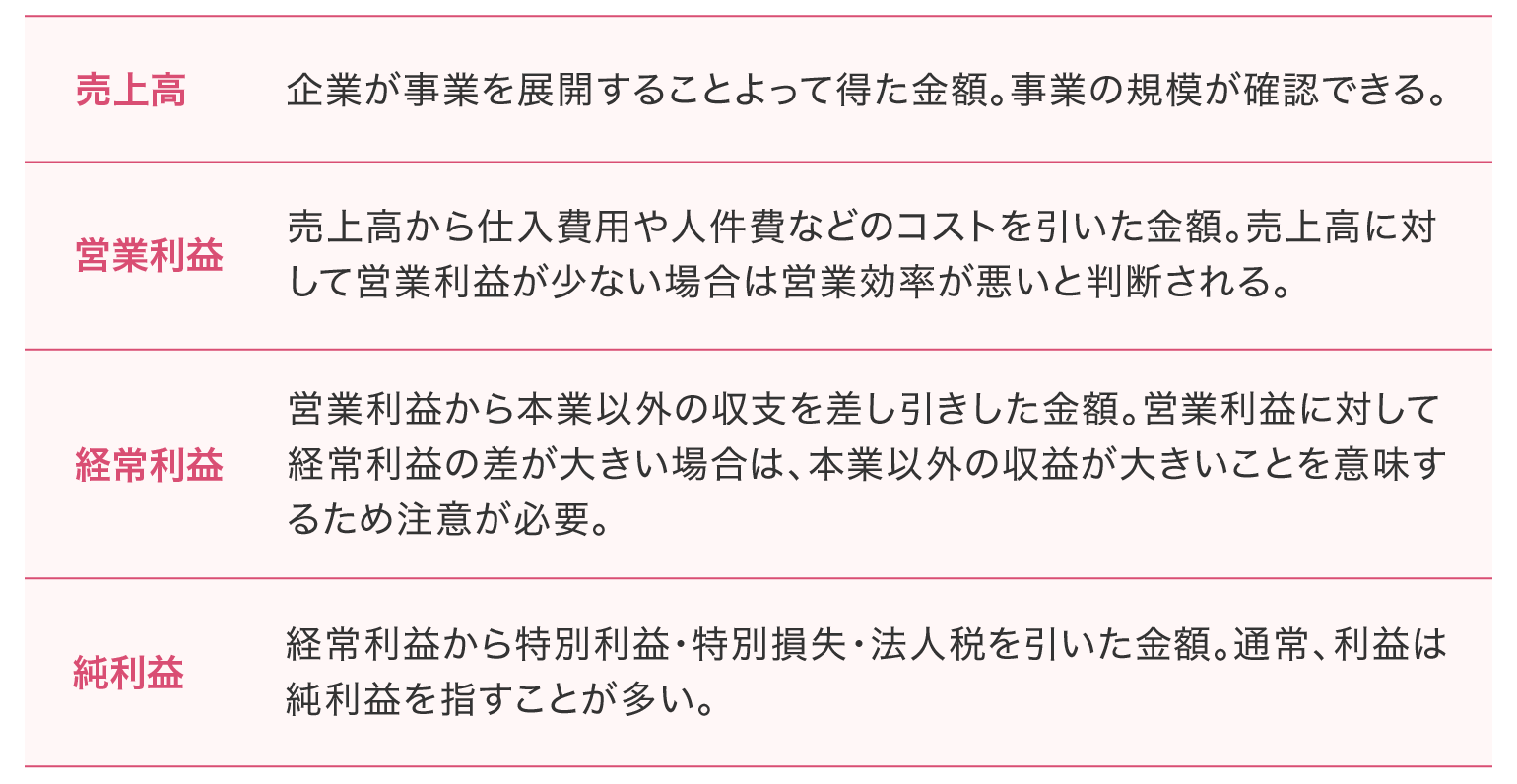

決算書(財務諸表)のチェックポイント

決算書(財務諸表)を読み解くうえで、確認しておきたいチェックポイントは以下の4つです。

ファンダメンタル分析で企業価値を計る2つの指標

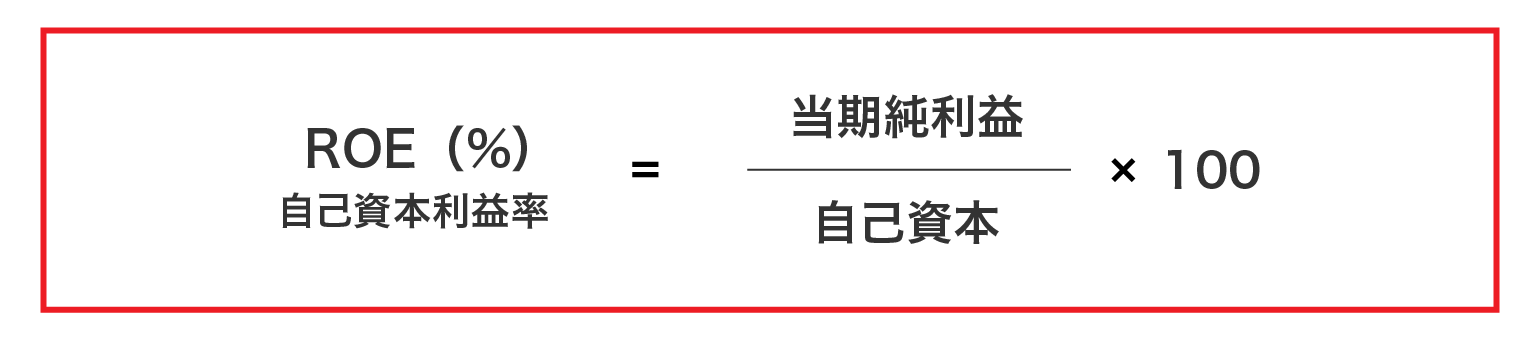

ファンダメンタル分析で企業価値を計る指標の代表的なものがEPS(1株あたり純利益)と自己資本利益率の2つです。自己資本利益率は株式資本利益率、ROEと呼ばれることもあります。

どちらも企業の成長性や収益性を表す重要な指標のひとつなので、株式投資をする際の判断材料として活用しましょう。ここではEPSと自己資本利益率について解説します。

1.企業の成長性をEPS(1株あたり純利益)で確認

企業の成長性はEPSによって確認することができます。EPSとは1株あたりにおける利益がどれくらいであるかを表す指標です。純利益を総発行株数で割ることによって算出できます。

注意すべきなのは短期間ではなく、数年間の推移に注目する必要があることです。EPSの値が順調に上昇している企業は成長中の企業と判断することができます。

2.企業の収益性を自己資本利益率(株主資本利益率)で確認

企業の収益性は自己資本利益率によって確認することができます。自己資本利益率は株主資本利益率、ROEとも呼ばれており、自己資本でどれくらい効率的に利益を生み出したかを判断する指標です。値が高いほど業績が良いと判断できます。

ただし土地の売却などで一時的に利益が増え、値が上昇する場合もあるので注意が必要です。(※保有資産等)

ファンダメンタル分析では株価との比較も重要

ファンダメンタル分析では、企業の価値を株価と比較することも重要になります。企業の価値に対して株価が安いと判断した株を購入すれば、将来的に売却益を手にする可能性が高くなるからです。

ここでは企業価値と株価とを比較する上で有効と思われるPER(株価収益率)とPBR(株価純資産倍率)という2つの指標について解説します。

PER(株価収益率)で割高か割安かを確認

企業価値に対して、株価が割高か割安かを判断する指標として、まずあげられるのがPERです。わかりやすく明解であるため、多くの投資家が活用しています。

現在の株価を1株あたり純利益(EPS)で割ったものがPERです。

基本的にはPERの数値が低いほど株価は割安であり、PERの数値が高いほど割高であると判断されます。

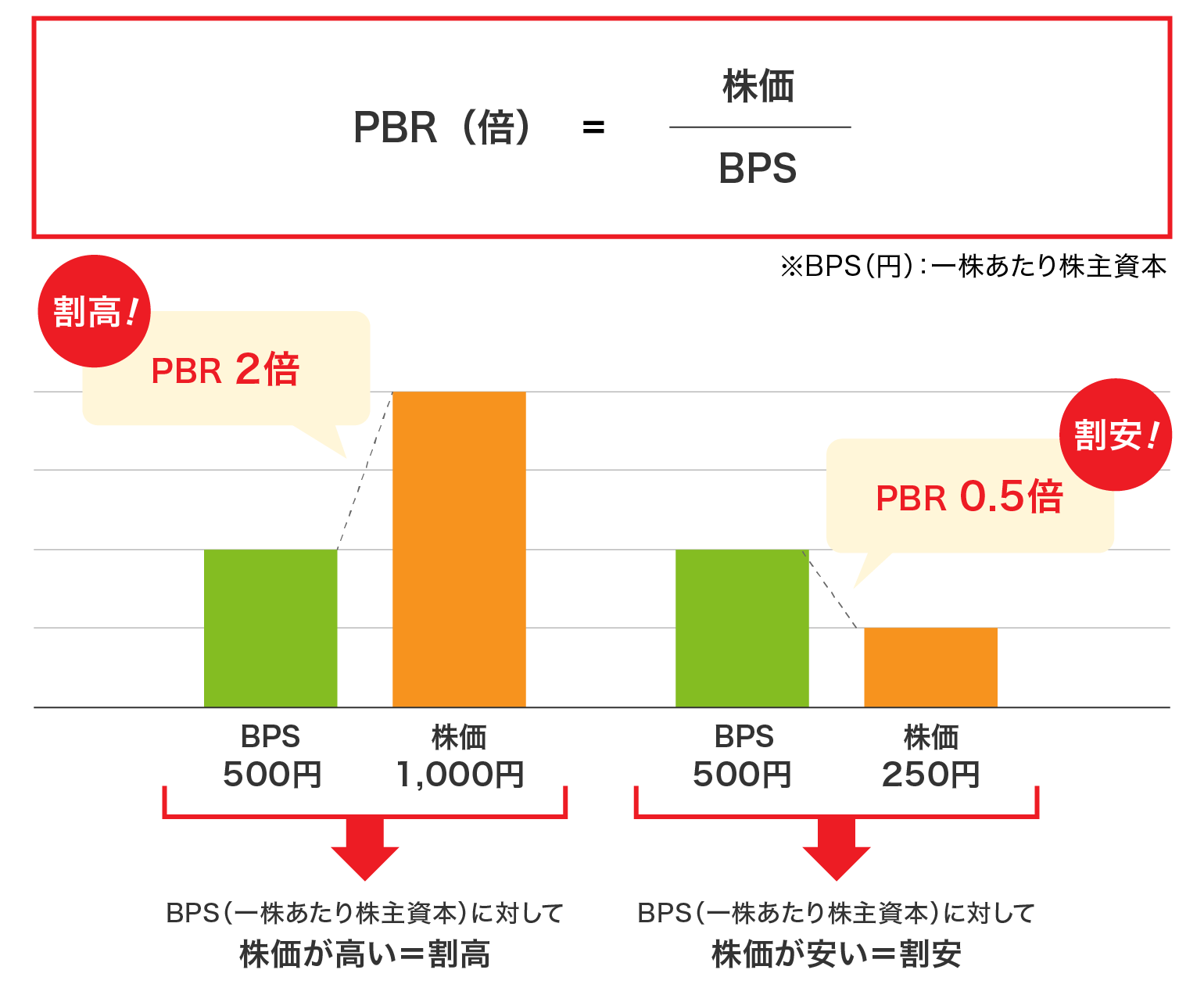

PBR(株価純資産倍率)で企業価値を探る

PBRは企業の資産に着目して、株価が割安か割高かを判断する指標です。PERと並んで多くの投資家が活用しています。現在の株価を1株あたり株主資本(BPS)で割ることによって求められます。

PBRの値が低いほど株価は割安であると判断されるのが一般的です。株価がどの水準まで下がるかの1つの目安としても使われています。

ファンダメンタル分析の3つのメリット

ファンダメンタル分析は企業の価値を表す多くの指標を用いて分析・検討するため、長期的な視野に立って株式投資を考える際に有効な手法です。

価格変動が起きそうな時期を把握できる、短期的な株の値動きに左右されない、長期的に大きな利益を期待できるなどが主なメリットと言えるでしょう。それぞれのメリットについて解説します。

1.価格変動が起きそうな時期を把握できる

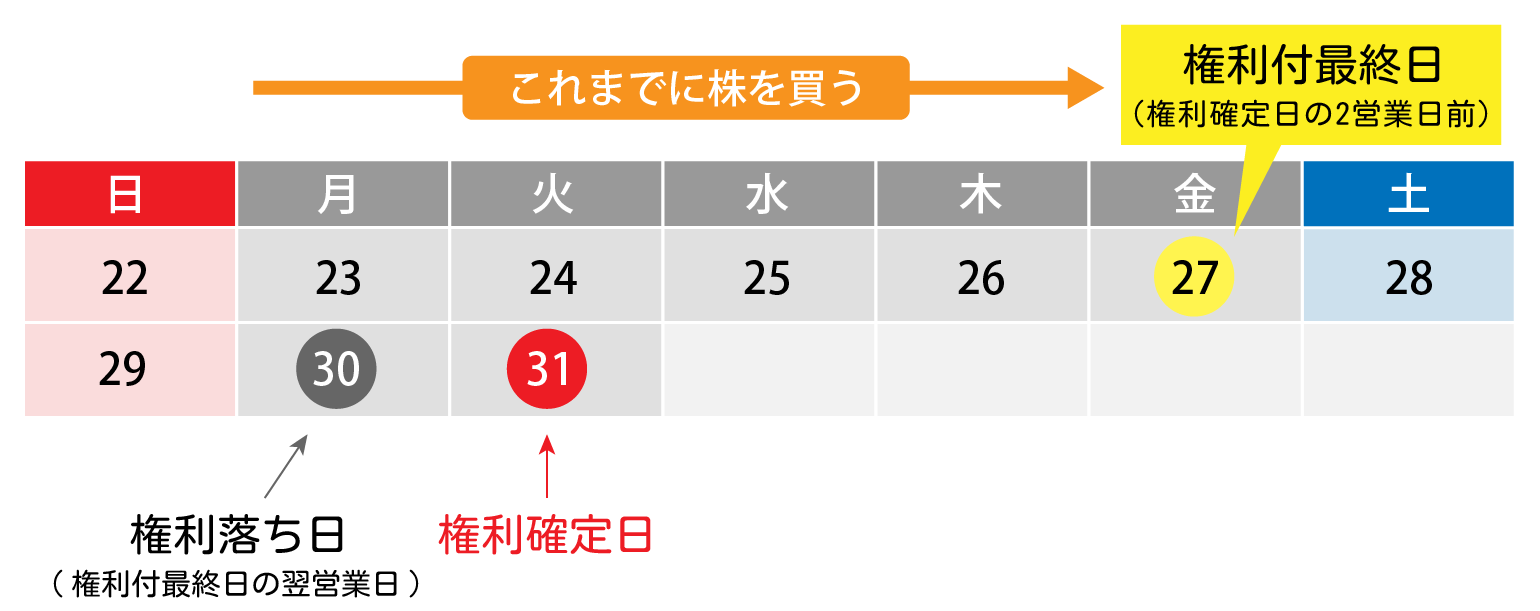

メリットとしてまず挙げられるのが、価格変動が起こりそうな時期を把握できることでしょう。一般的に企業の決算日の前後には、株価が大きく動く傾向があります。

配当金や株主優待の権利を得るためには権利確定日に株を保有していることが条件となっています。

つまり、権利確定日の2営業日前にあたる権利付き最終日に株を購入している必要があるのです。日程の具体例は下図のようになります。

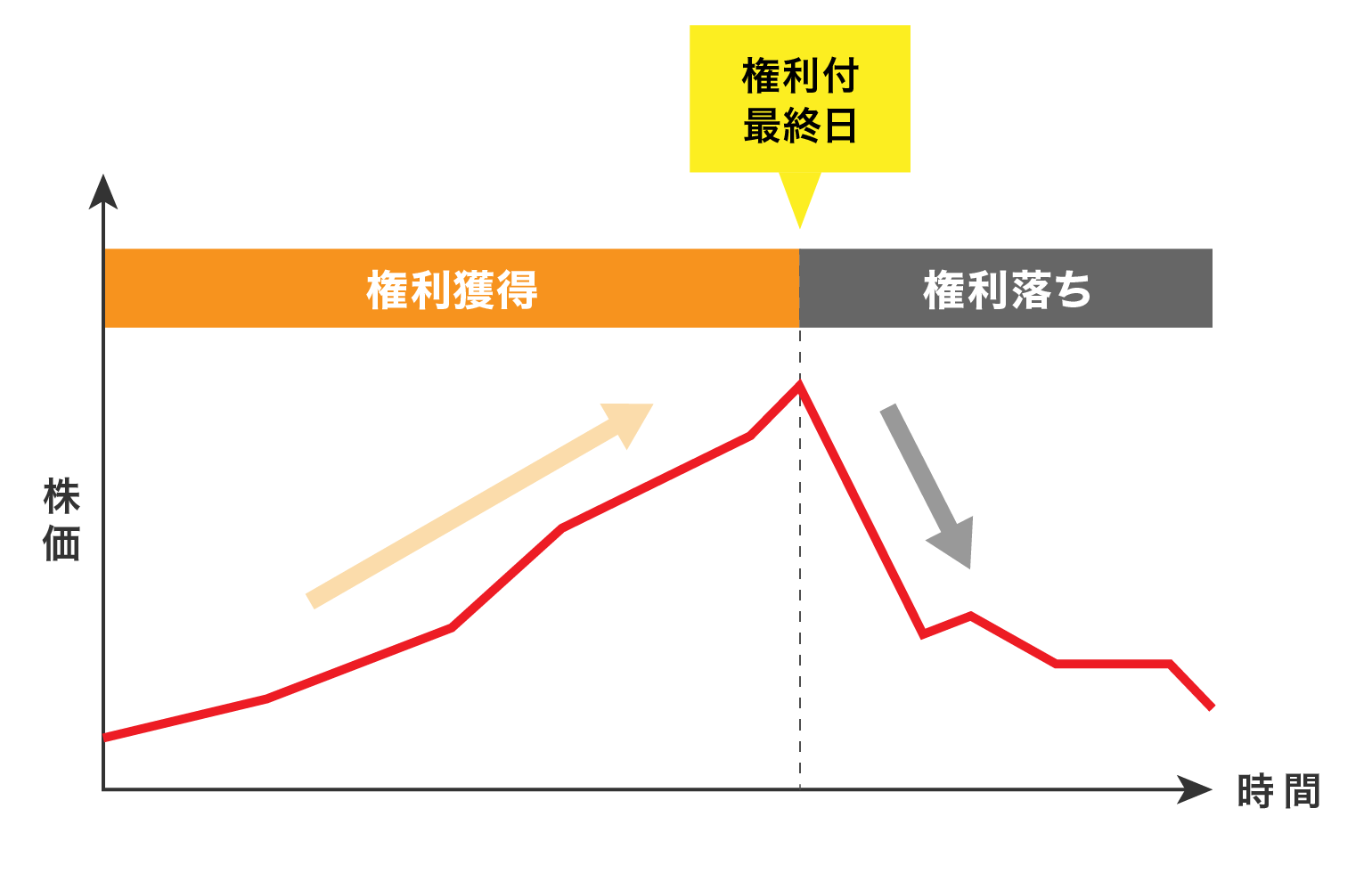

なお権利付き最終日前後の株価動向のイメージは下図のようになります。ただし、株価の動きはさまざまな要素で変わるため、あくまでも参考例であることをご了解ください。

株価の変動幅が増える可能性が高くなるのは、配当金や株主優待を目的として権利確定日の直前に株を購入する、権利確定日の直後に株を売却するといったケースが考えられるからです。ファンダメンタル分析ではそうした要素も想定しての分析が可能になります。

2.短期的な株の値動きに左右されない

ファンダメンタル分析は長期的な投資に向いた手法なので、短期的な株の値動きに左右されることがありません。これは大きなメリットと言えるでしょう。

株価が一時的に急落しても、長期的な投資を視野に入れて余裕のある資金の運用をしていれば、「上昇するまで待とう」という選択が可能です。

保有し続ける限り、倒産などの例外を除き、損失が確定することはありません。一時的な株価の変動に影響されることなく、冷静に判断できます。

3.長期投資で大きな利益を期待できる

ファンダメンタル分析は投資する際の判断材料に、企業の成長率や将来性が入っているため、長期的な投資をすることで大きな利益を期待できるというメリットがあります。

今後大きく成長すると期待して株を購入した企業が、数年後にめざましい成長を遂げて株価が何倍にも上昇するケースもあることが、ファンダメンタル分析のメリットと言えるでしょう。

ファンダメンタル分析の3つのデメリット

ファンダメンタル分析は長期投資に向いた手法ですが、裏を返すと結果が出るまでに時間がかかるということであり、デメリットにもなり得ます。

主なデメリットとして考えられるのは分析に時間と労力がかかる、業績が株価に反映されるとは限らない、情報格差が生じる場合があるなどです。3つのデメリットについて詳しく解説します。

1.分析に時間と労力がかかる

ファンダメンタル分析はさまざまな指標を用いるため、分析に時間と労力がかかります。まず企業の業績や財務に関する情報収集をする必要があるからです。

株価との比較も入念にしなければなりません。さらには国の政策や経済情勢なども考慮する必要があります。

さらに、時間をかけて分析して購入した株が見込みと違う結果になることも考えられます。精度の高い分析をするためには、ある程度の経験が必要であると言えるでしょう。

2.業績の良さが株価に反映されるとは限らない

分析が正しかったとしても、利益につながるとは限らないのがファンダメンタル分析の大きなデメリットです。分析の指標はあくまでも過去の結果だからです。

一般的に株価は将来の予測によって変動するため、過去の結果が影響しないケースも考えられます。

企業の業績の良さが特殊な要因によるものであり、市場から一過性のものと判断された場合にも株価への反映は期待できません。

3.機関投資家との間に情報格差が生じる

機関投資家との間に情報格差が生じていることも、ファンダメンタル分析における大きなデメリットと言えるでしょう。

なぜなら、どれだけ有用な情報を数多く入手できるかが、分析の精度につながるからです。

機関投資家は迅速に情報を入手し、すばやく投資を行います。個人投資家が情報を入手するころには既に株価に反映されていることも多く、割安なつもりで購入したが実際は割高だったということにもなりかねません。

この格差をデメリットとしないためには、情報収集ルートを確保するなどの工夫も必要となるでしょう。

投資スタイルに合わせてファンダメンタル分析を活用しよう

株式投資には2種類の分析手法があります。ファンダメンタル分析は長期的な投資、テクニカル分析は短期的な投資に向いた手法と言えるでしょう。

ファンダメンタル分析では企業の安定性、将来性、成長率などから企業価値を導き出して、株価と比較して購入する株を決定します。

情報収集と分析には労力と時間がかかりますが、その分だけ株式投資の知識が身に付くため、長期的な視野に立った冷静な判断ができるようになるでしょう。

株式投資は自分の投資スタイルにあった分析手法を使うことが重要です。特徴やメリット・デメリットを理解した上で、株式投資に活用してください。

あわせて読みたい

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。