こちらの記事では、預貯金についてスポットを当ててお話していきます。

2人以上の世帯における平均金融資産保有額は1,436万円で、そのうち預貯金は678万円と5割弱を占めます。(2020年時点)

世帯主の年代が変わると平均はどう変わるのか、また金額は年々どのように変化してきているのかについてまとめました。

また、預貯金を増やす方法についても紹介するので、ぜひ参考にしてください。

▼ライフプランに合わせた資産運用をIFAがご提案!

資産運用の相談をする(ご相談無料)

▼延べ65,000人(※)が参加!全国各地・オンラインで開催中

セミナーに参加する(参加費無料)

※2015年12月~2025年3月末までの実績

INDEX

預貯金平均額は678万円、金融資産の中央値は650万円

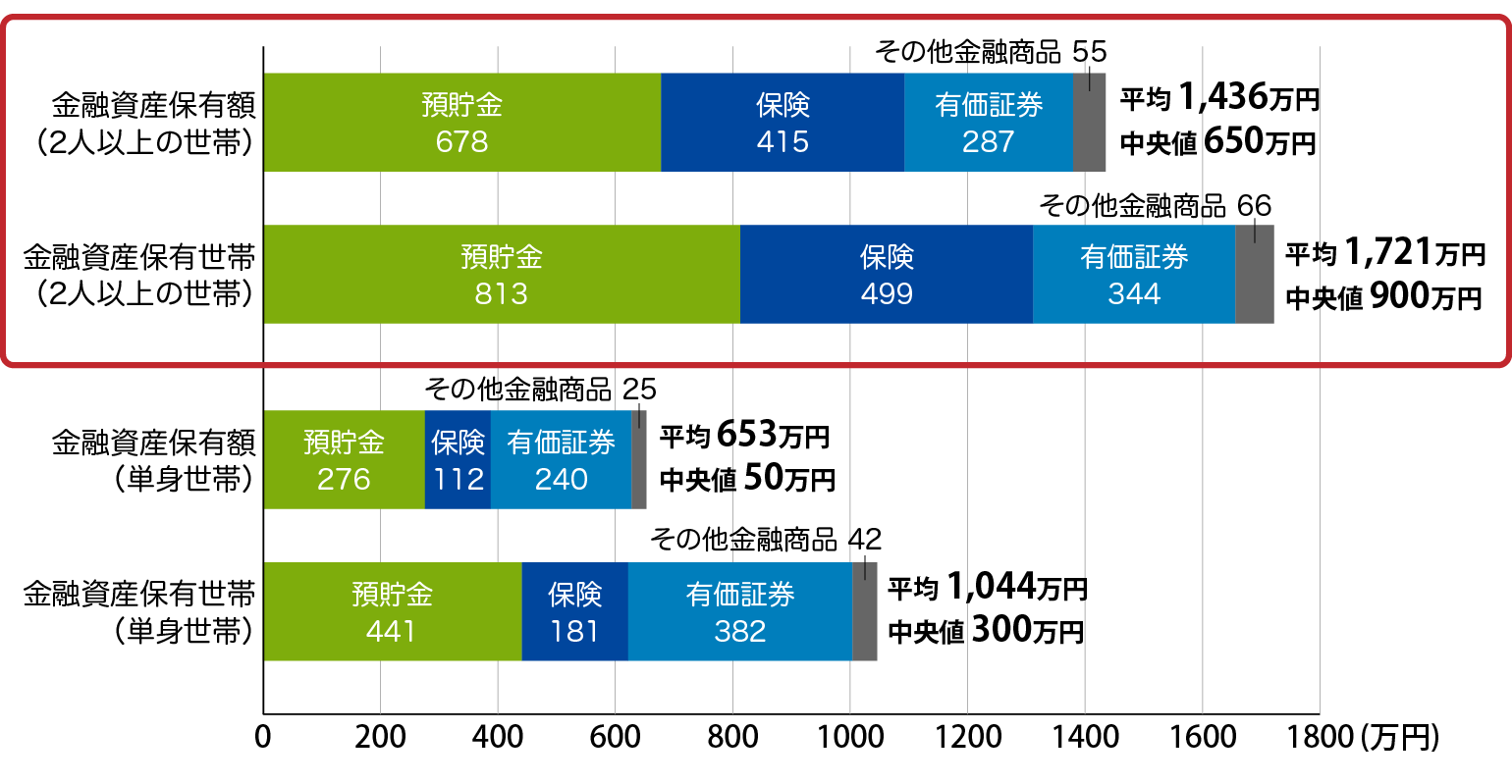

金融広報中央委員会の調査によれば、2人以上の世帯における預貯金平均額は678万円(2020年時点)でした。ただし、この金額はすべての世帯を対象としているため、金融資産がない世帯も含まれています。

2020年時点で金融資産が一切ない世帯は1.5%です。これらの世帯を除き、金融資産がある世帯のみの預貯金平均額は813万円、金融資産全体は1,721万円でした。

なお、金融資産の平均額は一部の富裕層が押し上げています。そのため、実際には平均額よりも中央値(金額順に並べた真ん中の人の預貯金額)が参考になるでしょう。

2人以上の世帯における金融資産の中央値は650万円で、預貯金の中央値はさらに下がると予測されます。

また、金融資産がある世帯のみを対象とした場合の中央値は900万円で、預貯金の中央値もさらに下がると考えられるでしょう。

参考:金融広報中央委員会「家計の金融行動に関する世論調査(2人以上世帯調査)2020年」よりFan編集

単身世帯の平均額は276万円、金融資産の中央値は50万円

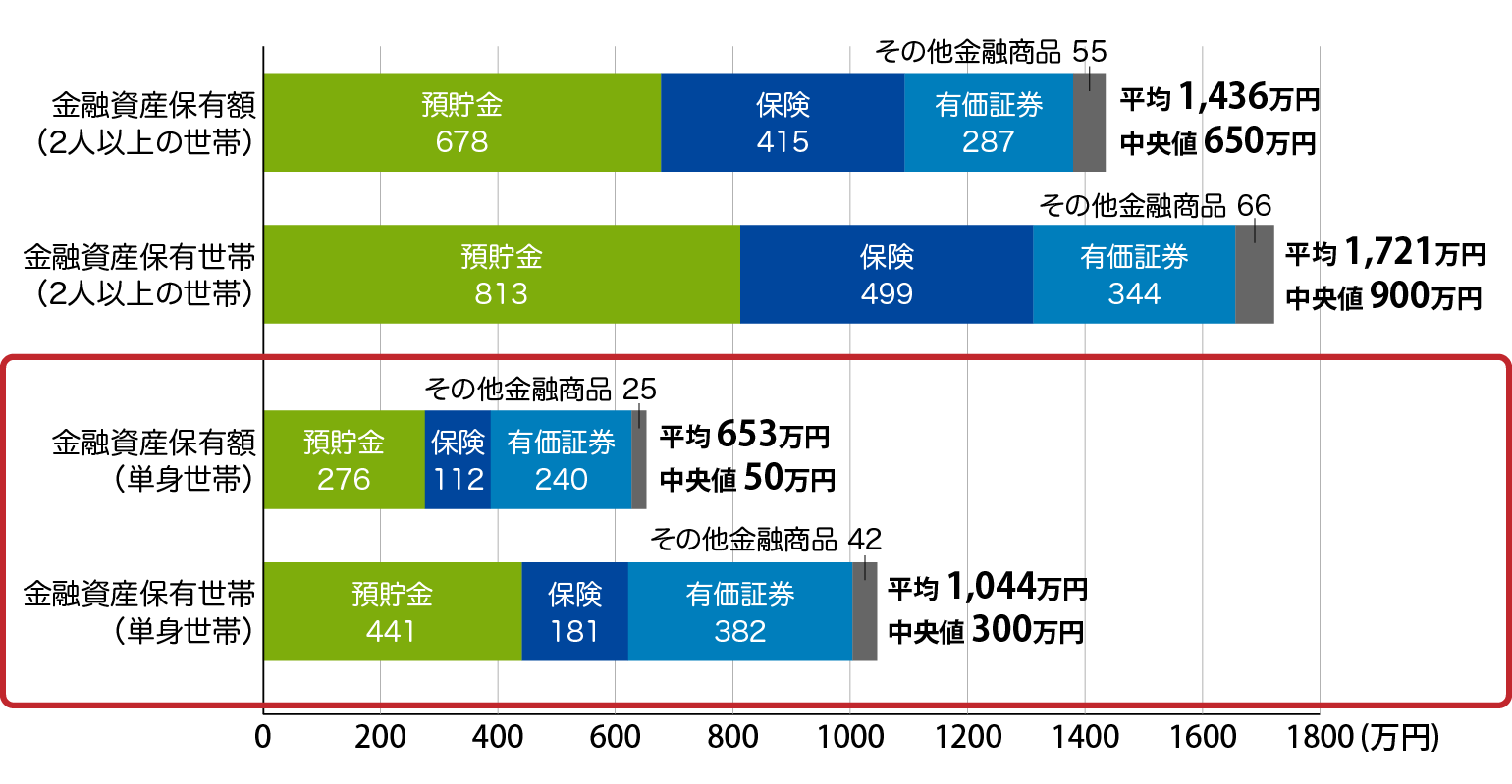

単身世帯を対象とした調査によれば、預貯金平均額は276万円(2020年時点)で、金融資産全体については653万円でした。金融資産が一切ない5.1%の世帯を除くと、預貯金平均額は441万円、金融資産全体は1,044万円と跳ねあがります。

なお、単身世帯においても、金融資産の平均額は一部の富裕層が押し上げています。そのため、実際のところは平均額よりも中央値が実感のある数字に近いでしょう。

単身世帯における金融資産の中央値は50万円で、預貯金の中央値はさらに少なくなると予測されます。

また、金融資産がある世帯のみを対象とした場合の中央値は300万円です。預貯金の中央値はこれよりも少額と考えられるので、2人世帯よりもはるかに少ないと予想されるでしょう。

参考:金融広報中央委員会「家計の金融行動に関する世論調査(単身世帯調査)2020年」よりFan編集

金融資産の約半分は預貯金

2人以上の世帯においても単身世帯においても、平均値で比較すると、金融資産の約半分は預貯金から成り立っています。そのため金融資産のうちのもっとも多いものが預貯金です。

しかし、金融資産のうち2番目に多いものは2人以上の世帯と単身世帯では異なります。2人以上の世帯においては保険が2番目に多い金融資産で、2020年時点では約3割を占めていました。

一方、単身世帯においては有価証券が2番目に多い金融資産で、2020年時点では4割弱を占めています。

参考:金融広報中央委員会「家計の金融行動に関する世論調査(2人以上世帯調査)2020年」

▼これから資産運用をはじめる方へ!

無料お役立ち資料「いまからはじめる!NISAハンドブック」をダウンロードする

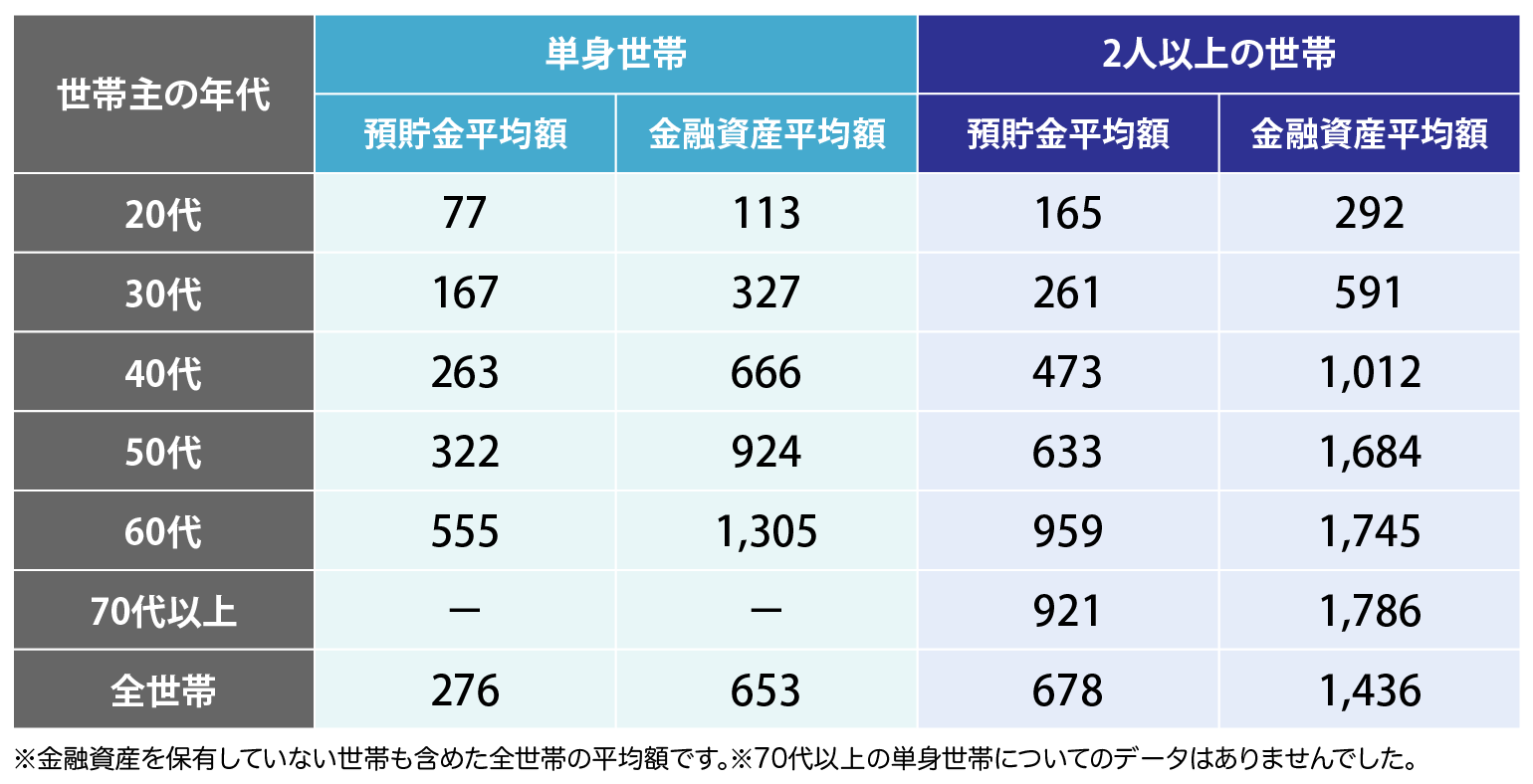

年代別に預貯金平均額を紹介

平均預貯金額と平均金融資産額を年代別にまとめました。これらのデータより、世帯主の年代が高くなればなるほど金融資産全体も預貯金額も増えていることが分かります。

参考1:金融広報中央委員会「家計の金融行動に関する世論調査(単身世帯調査)令和2年」

参考2:金融広報中央委員会「家計の金融行動に関する世論調査(2人以上世帯調査)令和2年」

金融資産の平均値・中央値は増加している

2020年の調査によれば、2人以上の世帯における預貯金平均額は678万円で、金融資産平均額は1,436万円でした。

2019年の預貯金平均額は487万円、金融資産平均額は1,139万円と比べるといずれも増加しており、また、金融資産の中央値も419万円から650万円と大きく増加しています。

また、単身世帯においてもおおよそ同様の結果が見られました。2019年の調査では預貯金平均額は285万円、金融資産平均額は645万円でしたが、2020年の調査では預貯金平均額は276万円とやや減ったものの、金融資産全体の平均額は653万円増えており、中央値も同様に45万円から50万円と増加しています。

これらのことから、富裕層の資産が増えただけでなく、平均的な資産を保有するマス層(一般層)の資産も2019年から2020年の1年間で増えたと考えることができるでしょう。

理由としては次の4つが考えられます。

- 投資をする人が増えているから

- 保険で備える人も増えているから

- 外出の自粛により支出が減ったから

- 高齢化が進んだから

投資をする人が増えているから

2人以上の世帯において、金融資産の内訳を占める「有価証券」や「その他金融商品」が2019年から2020年の1年間で増加しています。このことから、投資をする人が増えてきていることが読み取れるでしょう。

資産運用として、あるいは趣味として投資を始める人も少なくなく、結果として金融資産を増加させることに繋がっていると考えられます。

保険で備える人も増えているから

2人以上の世帯だけでなく単身世帯においても、2019年から2020年の1年間で保険商品にかける金額が増えました。このことも金融資産全体の金額を押し上げることに繋がっています。

特に単身世帯では、個人年金保険と損害保険にかける金額の増加が顕著です。

2019年においては金融資産全体における個人年金保険の金額は7.7%、損害保険は0.8%でしたが、2020年ではそれぞれ7.9%、1.0%と増加を見せています。

外出の自粛により支出が減ったから

新型コロナウイルスの流行に伴い、2020年から断続的に緊急事態宣言やまん延防止等重点措置などが発令され、外出の自粛を余儀なくされました。

また、人が大勢いる場所に行くことも自粛せざるを得なくなり、外食や実店舗でのショッピングの機会も大幅に減っています。

これらの自粛により支出が減り、自然と預貯金が増えたというケースもあるでしょう。

実際に統計局の家計調査報告によれば、2人以上の世帯における2020年の支出は前年比5.3%も減少しており、各家庭において余剰金が増加したことが予想されます。

参考:総務省統計局「家計調査(二人以上の世帯)2021年(令和3年)6月分」

高齢化が進んだから

日本は高齢化が進む高齢化社会です。預貯金や金融資産全体は年代が高くなるほど高額になる傾向にあるため、社会を構成する高齢者層の割合が増加することで平均額も高くなると見ることができるでしょう。

なお、2000年時点の日本の平均年齢は41.4歳でしたが、2010年は44.6歳、2020年は47.2歳と毎年着実に増えています。

2050年には51.3歳に増加すると予測されるため、ますます金融資産の平均額も増加すると推測されるでしょう。

預貯金を増やすための7つのポイント

日本全体の預貯金平均が増えたところで、個人の預貯金額が増えるわけではありません。将来に備えるためにも、預貯金を増やしたいと考えている人も多いでしょう。

預貯金を増やすための7つの方法を紹介しますので、ぜひ参考にしてください。

- 家計を見直し無駄な支出を減らす

- 資産を分類して管理する

- 副業などで収入を増やす

- 預貯金の目標額を決める

- 財形貯蓄制度や確定拠出型年金制度を活用する

- 支払い方法を減らして支出を管理する

- 投資を行う

家計を見直し無駄な支出を減らす

預貯金を増やすもっともシンプルな方法は、支出を減らすことです。入ってくるお金が増えなくても出ていくお金が減れば、手元に残る金額は増えるので預貯金額も増えるでしょう。

支出を管理するためには、家計を見直すことが必要です。家計簿をつけ、何にいくら使っているのか分かる状態にしておきましょう。

最近ではレシートをスマホのカメラで読み取ったり銀行口座やクレジットカードと連携したりすることで、自動的に家計簿を付けられる家計簿アプリも増えています。

手で記録するのが面倒な人でも簡単に家計を管理する方法はたくさんあるので、利用してみましょう。

家計簿で家計を見える化すると、無駄な支出が見えてきます。余分なものにはお金を使わないように管理し、無駄を省いて支出を抑えていきましょう。

資産を分類して管理する

支出よりも収入が明らかに多い場合は、特に意識をしなくても給料が振り込まれる口座に預貯金がどんどん貯まっていくでしょう。

しかし、支出と収入のバランスを常に考える必要がある場合には、「預貯金をする」という意識が低いと口座は常に寂しい状態になるかもしれません。

給料が入金されたら無条件で10%を定期預金用の口座に移すなど、資産を分類して管理することで計画的に預貯金を増やしていけます。

また、「住宅ローンの頭金」や「子どもの学資」など目的別に預貯金を分けることで、さらに管理しやすくなるでしょう。

副業などで収入を増やす

家計簿をつけて家計を管理したところ、支出に無駄がなく、今以上に支出を減らせないということが判明したとしましょう。

また、支出に無駄はあるけれども、大幅な貯蓄増に繋がるほどの無駄はないというケースもあります。

そのようなときは、収入を増やすことを検討しましょう。土日にアルバイトをしたり、アウトソーシングサイトに登録して夜間に少し働いたりすることで、副収入を得られるかもしれません。

ただし、本業の勤務先で副業を禁じているときには別の方法を検討してください。例えば投資であれば基本的には副業とはみなされないので、本業をしながら収入増に繋げられます。

副業禁止の会社員でも不動産投資はOK?!|資産形成としての不動産投資

預貯金の目標額を決める

漠然と預貯金をしているだけでは、積極的に増やそうという気持ちを維持することは難しいでしょう。預貯金をするときは目標額を決め、計画的に増やすことが大切です。

例えば「住宅ローンの頭金として2,000万円貯めたい」のように、目的と目標額を設定しておくとモチベーションアップに繋がります。

目標を達成したときには、預貯金を減らさない程度に少しだけご褒美を買うのもモチベーションアップに繋がるかもしれません。

財形貯蓄制度や確定拠出型年金制度を活用する

お金があるとつい使ってしまうという人は、財形貯蓄制度や確定拠出型年金制度のように給料から天引きで積み立てされる制度を利用してはいかがでしょうか。

一定期間は解約できないなどのルールもあるため、意思が弱い人も着実に預貯金を増やすことが可能です。

また、いずれも節税に繋がる制度なので、お金を貯めながら支出を減らせるというメリットもあります。

支払い方法を減らして支出を管理する

お金が出ていくところを減らすことで、支出は管理しやすくなります。

現金を使わずクレジットカードやデビットカードなどで支払うようにすれば、カードの利用明細だけで支出を管理でき、無駄な支出を発見しやすくなるでしょう。

また、クレジットカードなどのポイントが貯まりやすくなることも、支払いをまとめるメリットです。

投資を行う

投資を行うことで、預貯金を増やすことができる可能性もあります。とはいえ、ほとんどの投資は元本が保証されていないため、複数の金融商品に資産を分散してリスクを軽減することが必要といえるでしょう。

「資産・銘柄の分散」や、「地域の分散」のほか、投資する時間をずらす「時間の分散」という考え方があります。

分散投資をはじめ、投資初心者の方が資産運用を始めるにあたって、押さえておきたいポイントを投資信託相談プラザのオンライン資産運用セミナーで解説しています。

参加無料、ご自宅から視聴できますので、お気軽にご参加ください。

計画的に資産を増やしていこう

予測できない将来に備えるためにも、預貯金を行い、計画的に資産を増やしていくことが必要です。

支出を減らしたり副業を始めたりすることでも預貯金を増やせますが、限界があるだけでなく、勤務先によっては副業ができないなどの事情もあるでしょう。

資産を増やす手段のひとつとして、投資を検討することもできます。

また、投資信託相談プラザでは一人一人にあったゴールベースの資産運用方法をご提案させていただいております。

資産運用をこれから始める方、退職後の資産運用について相談されたい方。各年代にあった投資商品をIFAという中立的な立場から選定しております。

ぜひ、これを機会にIFAに相談してみるという選択肢を持っていただけたら幸いです。

あわせて読みたい

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。