これから資産運用を始めようというとき、真っ先に思い浮かぶのは「投資信託」や「株式投資」かもしれません。どちらも運用方法の代表格といえますが、これらには運用方法に大きな違いがあり、利益を得るしくみも異なります。大切な資金を投資するのですから、自分の目的に合った方法を選ぶことが大切です。

この記事では、投資信託と株式投資のしくみと、投資手法としての違い、新NISAによる資産運用について解説します。

合わせて読みたい

投資信託とは

投資信託とは、資産運用の専門家である運用会社が設立したファンドを投資家へ販売し、そこで調達した資金を運用し利益を出す金融商品をいいます。投資信託の主な特徴は次の通りです。

- 株式を含むさまざまな投資対象へ投資できる

- 資金を状況に合わせて分散投資できる

- 資産運用をプロに任せられる

- 比較的少ない資金でも始められる

投資家は運用会社に資金を託し、運用で得た利益や損失は、投資家が保有する投資信託の口数に応じて分配されます。

投資信託における投資対象はさまざまです。国内外の債券や不動産、金、株式に投資する投資信託もあります。ただ、投資家はどの投資対象へも直接出資するわけではないため、原則として出資にまつわる権利は得られません。

株式投資とは

株式は、企業が出資者を募り資金を調達するために発行します。株式投資は、株式を購入した投資家が企業のオーナー(株主)となり、さまざまな権利を得る投資手法です。株式投資には次のような特徴があります。

- 短期間でも利益を出せる可能性がある

- 自分で投資する株式を選ばなくてはならない

- 相場の状況等によっていは大きな損益が生じることもある

- 配当金や株主優待が受けられる場合がある

株式投資で利益を上げるには「安く買って、高く売る」のが基本です。そのためデイトレードのように1日だけでも、安く買って高く売ることができれば大きな利益が得られます。また年単位で保有しておけば、銘柄によっては配当金が得られたり、株主でいることの特典でもある株主優待も受けられたりできるため、企業に対する「支援者」として投資する場合もあるようです。

投資信託と株式投資の主な違い10選

投資信託と株式投資は、どちらも資産を運用する手段ですが、次の表の通りそれぞれ異なる特徴を持っています。

このような違いは、これからの投資手法を選ぶにあたり、正しく把握しておくことが大切です。ここでは投資信託と株式投資の主な違いを10に分けて解説します。

1.運用方法

株式投資では、投資先の銘柄を自分で選び、投資する資金の量も自分で決められるという「自分の資金を自由に投資できる」メリットがあります。しかし株式投資は株価の上下が運用実績にダイレクトに影響するため、大きな利益を得ることもありますが、逆に損失を被る場合もあるハイリスク、ハイリターンな手法といえるでしょう。また売却や買い増しについてもすべて自分で判断しなくてはならないため状況を監視し、関連する情報を収集する必要もあります。

投資信託の場合、まず投資信託の運用会社を選び、用意されている投資商品のうち自分に合ったものを選んで投資が可能です。運用会社は投資方針に決められた資金の配分や銘柄の選択に沿って、売買注文までの手続きすべてを代行してくれます。原則として投資先を分散するため、そのうち1つの価値が下落しても、他の銘柄でカバーするように投資しているためリスクが低い一方、短期間で大きなリターンは得られにくい傾向にあります。

2.銘柄の豊富さ

株式投資での投資先銘柄は、東京証券取引所のプライム市場、スタンダード市場、グロース市場という各取引所に上場している銘柄が中心です。さらに名古屋や札幌、福岡の各取引所だけに単独上場している銘柄を合わせると、およそ4,200種類となります。

投資信託にある投資先銘柄は、すべて合わせると約6,000にもおよびますが、証券会社によって取引銘柄が異なり、比較的多い証券会社でも約2,600銘柄程度です。すべての投資信託を検討する場合は、自ずと複数の証券会社との取引が必要になります。

3.購入に必要な最低金額

株式投資に必要な最低金額は一般に、単元と呼ばれる100株分とされています。そのため必要金額は、株価が20円なら2,000円から、20万円なら2,000万円からと株価によって大きく変わります。

投資信託では一括で買う場合と積み立てて買う場合で、必要な最低金額が異なります。一括で買う「スポット購入」では多くの銘柄が1万円前後で購入可能です。一方積み立てでは、月々100円や1,000円といったごく少額から投資できます。その分得られる運用成果も小さくなってしまいますが、これから始めるにはハードルがかなり低いといえるでしょう。

4.取引時の手数料

株式投資において発生する手数料は、売買手数料のみです。株式をただ保有しているだけなら通常、手数料はかかりません。売買手数料は証券会社によって異なり、なかには「最低0円」という証券会社もあります。

投資信託での取引にかかる手数料は、購入時の手数料と、投資信託を保有している期間ごとに発生する信託報酬です。投資信託の手数料も証券会社によって異なり、たとえば購入手数料は多くのネット証券で0円とされています。信託報酬は運用会社によって異なり、なかには売却するとき「信託財産留保額」が必要な場合もあるため注意が必要です。

5.見込める利益

株式投資で見込める利益は、株式の運用結果次第です。安く買えて高く売れれば、大きな利益が得られます。株価が10倍以上になる銘柄「テンバガー」であれば大きな利益も見込めますが、簡単には見つからないのが現状です。さまざまな企業を研究・分析する手間もかかります。

投資信託は投資先銘柄を分散しているため、どれか1つの銘柄が高騰しても他の銘柄の値動きと相殺されてしまい、あまり大きな利益は見込めません。ただ1年あたりの利率が数%でも、長い時間をかければ大きな利益を得られる可能性があります。たとえば年率7%で10年運用すれば倍以上の資金に増やすのは可能です。短期間での運用成果が必要でなければ、投資信託はより増やせる可能性の高い手法といえるでしょう。

6.銘柄を購入できる場所

株式投資における銘柄は、証券会社でのみ購入できます。証券会社なら原則として東京証券取引所への上場銘柄は購入できますが、名古屋や札幌、福岡の証券取引所に単独上場している銘柄は取り扱いのある証券会社との取引が必要です。

投資信託は証券会社のほか、銀行や投資信託会社でも購入できます。ただし会社によって取り扱う銘柄が異なるため、とくに狙っている銘柄がなければまずは取扱銘柄数の多い証券会社と取引を始めるとよいでしょう。

7.インカムにかかる税金

株式投資のインカムには、値上がりによる利益と配当金があります。どちらも課税されますがその金額は、値上がり益であれば申告分離課税、配当金であれば原則総合課税として計算されます。

投資信託でも値上がり益にかかる税金の区分は申告分離課税です。その他の2つの分配金については、特別分配金は非課税、普通分配金は原則総合課税として計算されます。

8.償還の可否

償還とは、期限付きの投資が満期を迎えたとき、投資家へ資金を返金することです。株式投資では期限を設けないため、償還はありません。

投資信託では、一部の銘柄には償還がある一方、ない銘柄もあります。ただ投資信託は長期間にわたって着実に運用成果を得るための手法です。償還のある投資信託を選ぶと満期時に返金されてしまい、そこで運用は終わってしまいます。続ければまだ成果が得られるかもしれませんが、運用は満期をもって終了です。

より長期間にわたって運用したい場合は、投資信託のなかでも償還のない銘柄を選ぶことをおすすめします。

9.優待の有無

特定の企業の株主になると、株主優待を受けられる場合があります。ただ株主優待は文字通り「株主に対して」設けられている制度であるため、株式投資であれば受けられますが、株式への直接投資ではない投資信託を購入しても、株主優待は受けられません。

株主優待にはモノやサービスなどが用いられます。なかには株主優待で生活費の一部を賄う場合もあるようです。

10.純資産額の概念

純資産額とはもともと投資信託に組み入れられている株式などの銘柄の時価総額、つまり投資信託の商品規模を表しています。そのため株式投資には純資産額という概念そのものがありません。

投資信託では投資先銘柄の価格の下落や、投資家の解約にともなう純資産の減少により、基準価格は下落するリスクがあります。純資産額は分配金が支払われることでも減少するため、一時的な場合がほとんどです。直前に多額の分配金の支払いがないか確認してみましょう。

【状況別】株式投資と投資信託のどちらがおすすめ?

投資信託と株式投資にはさまざまな点で違いがあります。そのため投資を始めるときは、投資家の意向に沿ったものを選ぶことが大切です。

ここでは投資家の意向を4つのタイプに分けてみました。

- リスクを減らして投資を行いたい場合

- 少ない金額で投資を始めたい場合

- 高リスクであっても大きな利益を得たい・短期で利益を得たい場合

- 配当金や株主優待を受けたい場合

タイプごとにどちらがおすすめできるか、理由と選ぶポイントをみていきましょう。

1.リスクを減らして投資を行いたい場合

とくに投資にあまり慣れていない投資家は、購入後の値動きが気になって他のことが手につかなくなるかもしれません。どれほど慎重に検討・選択しても、大切な資産だからこそ心配するのは当然です。そのような投資家には、投資対象を分散し、リスクを低く抑えられる投資信託がおすすめです。

ただ投資にリスクはつきものだと考えれば、完全にゼロにすることは難しいこともあります。これからも投資を続けていくなら、「リスクのない銘柄だけに投資する」のではなく、「リスクを分散しトータルで低く抑えられるよう分散して投資する」ことが重要です。

2.少ない金額で投資を始めたい場合

一般に、株式投資を始めるにはある程度まとまった資金が必要です。しかしなかには手持ち資金はなくても投資を始めたい、少ない金額であれば毎月積み立てて投資資金としたいという人もいるでしょう。そのような投資家は、投資信託の銘柄の中から選ぶことをおすすめします。投資信託のなかには100円から始められるものもあるため、株式投資よりずっと少ない資金でも投資し始めることは可能です。

積立投資では、定期的に一定金額で購入していくことになります。相場は変動していますので、高いこともあれば、低くなっていることもあるでしょう。価格が高いときには購入できる口数は少なくなり、低いときには多くの口数を購入することが可能となります。購入するタイミングを分散することによって、高値掴みのリスクを軽減することができます。

3.高リスクであっても大きな利益を得たい・短期で利益を得たい場合

投資によって短期間に、より大きな利益を得たい投資家には、株式投資がおすすめです。株式投資は一般に、銘柄当たり100株単位の高額な資金が必要なため、わずかな株価の値上がりでも売却して大きな利益が得られることもあります。また株価が大きく値上がりすれば、短期間でも大きな利益を上げることも可能です。

1日の値動きを見て、または企業の財務やチャートを分析して将来の値上がり銘柄を、自身で見つける楽しみは投資信託ではなかなか楽しむことはできないかもしれません。さらに発展させ、投資へ自分の分析力を生かしたい、テンバガー銘柄を見つけて投資し大きな利益を目指したい投資家はとくに、株式投資が向いているといえます。

4.配当金や株主優待を受けたい場合

配当金は、企業に出資するいわば企業のサポーターに対する、利益の「分け前」といえます。これは出資によって企業活動に参加し、ともに社会貢献や利益の追求という同じ目標を目指し、達成した「報酬」でもあります。特定の企業の活動に賛同し、応援するような気持ちで投資するのであれば、やはり株式投資がおすすめです。

また株主優待も、利益の分け前の1つといえるでしょう。株主優待で得られるモノ・コトは企業によってさまざまですが、株式投資でしか得られません。

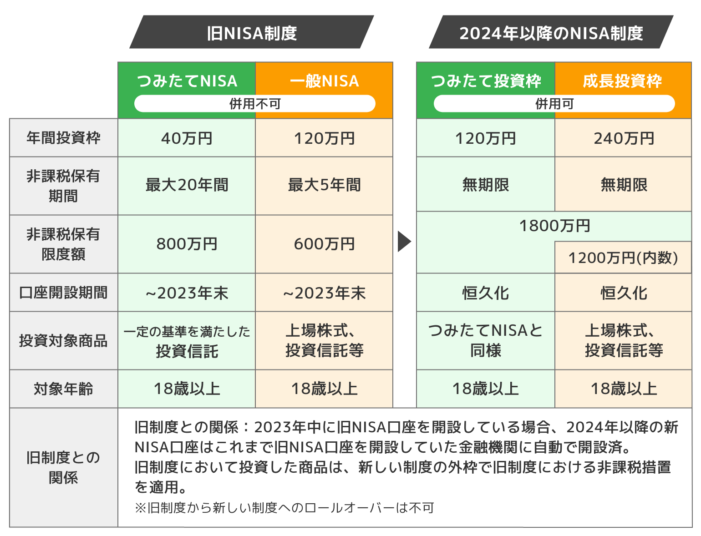

新NISAにおける投資信託と株式投資

2024年1月からは「新NISA」が始まりました。新NISAには、従来のNISAとは異なる点もいくつかありますが、大切なポイントは「つみたて投資枠」と「成長投資枠」が併用できることです。双方これらの枠にはそれぞれ次のような特徴があります。

出典:金融庁「新しいNISA」をもとに株式会社Fan作成

これまでは双方の枠の併用はできませんでした。また、買い付け残高を売却することで枠の再利用が可能です。(翌年に売却分の簿価金額分が復活します。)

新NISA制度は2023年12月までの旧制度と比較して、利用者にとって使いやすい制度にリニューアルしました。制度を正しく知って運用することで、さらにメリットを享受できるでしょう。

つみたて投資枠では金融庁へ届出された投資信託のみ

つみたて投資枠は、従来のNISAの「つみたてNISA」と同じように、長期にわたって資産を形成するための投資枠で、対象となるのは金融庁に届出され、規定を満たしている長期の積立や分散投資に適した投資信託のみです。

金融庁の規定は厳しく、たとえば公募株式投資信託であれば次のすべての要件を満たさなくてはなりません。

- 販売手数料がない

- 分配の頻度が毎月ではない

- 運用管理費用が一定水準以下(国内株式のインデックス投信であれば0.5%以下)

- 信託契約期間が20年以上または無期限

- 一定のデリバティブ取引による運用を行っていない(ヘッジ目的の場合等を除く)

- 顧客に対して個別に、過去1年間に負担した運用管理費用の概算金額を通知する

新NISAのつみたて投資枠は、少額から投資が可能で、資産の分散や投資タイミングの分散が可能なので、比較的ローリスクな運用といえるでしょう。

成長投資枠では上場株式にも投資できる

成長投資枠は従来のNISAにおける一般NISAの役割を踏襲しています。成長投資枠はつみたて投資枠より投資対象が多いのが特徴です。投資信託のほか、上場株式も含まれるため、値動きの激しい投資対象によるハイリスク・ハイリターンな運用も可能です。

成長投資枠は、銘柄によっては大きなリターンを狙えることもあるでしょう。成長投資枠とつみたて投資枠は併用可能であり、ローリスクな投資信託と比較的リスクの高い株式投資を組み合わせて投資することも可能です。投資対象を複数に分けることで、分散投資も可能です。

違いを理解してから資産運用の方法を選ぼう

投資を始めるにあたって、投資初心者の方が興味を持ちやすい対象として最初に検討するのは、投資信託や株式投資であることが多いでしょう。どちらも投資ではありますが、性質はかなり異なります。それぞれの投資家が持つ目的や投資スタイルにあったものを選ぶことが大切です。

2024年1月から新NISAが始まりましたが、新NISAに設けられている「つみたて投資枠」は投資信託を中心としたローリスクな運用枠であり、「成長投資枠」は株式投資も可能で、より高いリターンを狙えます。

また、従来のNISA制度と違い、二つの枠は併用できるため目的に合わせた以前よりハイリスク・ハイリターンな投資も可能です。

大切な資金を運用するのだと考えれば、できるだけ確かで、信頼できる運用方法を選びたいのが本音でしょう。資産運用の相談には投資信託相談プラザのオンライン相談の利用がおすすめです。相談料は無料となっております。さまざまな情報を元に、納得できる投資先探しにぜひ利用してください。

NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からの新NISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からの新NISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

※ その他、2024年からの新NISA に関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。