2026年の税制改正において、2023年末に廃止されたジュニアNISAの後継として、2026年以降に新たに「こどもNISA」の創設が検討されています。 お子さまの非課税投資を検討されているご家庭にとって、大きな転機となる見通しです。 制度の詳細が正式に決定し次第、本記事を更新いたしますので、今後の動向にご注目ください。

この記事のポイント

- NISAは18歳以上から利用可能。

- できるだけ若いうちから始めることで、複利効果が最大化され、長期投資でリスク分散ができる。

- 10・20代は年齢のアドバンテージを活かして、早めに運用を開始するのがおすすめ。

- 30・40代は目的に応じて運用するのがおすすめ。

- 50代以降は資産を大きく減らさないように意識することが大切。

NISAは2024年1月から内容が大きくリニューアルされました。非課税保有期間の無期限化や、口座開設期間の恒久化がなされ、旧NISAよりも使いやすい制度になりました。

しかし、NISAを使って投資をするにあたって、何歳から始めることができるのか、同年代の人はどのように利用しているのか気になっている方もいるでしょう。本記事では、NISAを使った投資を何歳から始めることができるのか、また積立投資をする際の運用方法や始めるときのポイントについて年代別に解説します。

資産運用についてお悩みの方へ

資産運用には時間が必要です。

後から焦って始めるよりも、早めに相談して「今すべきこと」を知っておきませんか?

中立的な立場のIFA(独立系ファイナンシャル・アドバイザー)が、お客様のご状況やライフプランに合わせた資産運用をご支援します。まずはお気軽にご相談ください。

▼「まずは勉強から始めたい!」という方はこちら

①延べ70,000人(※)が参加!全国各地・オンラインで開催中

→ 資産運用セミナーに参加する(無料)

※2015年12月~2025年7月末までの実績

②メールで届いてすぐ学べる!無料お役立ち資料

「NISAハンドブック」を読む

「外国債券ハンドブック」を読む

「IFAとは?」資料を読む

あわせて読みたい

INDEX

NISAの対象年齢は18歳以上

NISA制度の対象年齢は18歳以上となっていますが、満年齢ではなく、その年の1月1日時点での年齢が基準となるため注意しましょう。

中でもNISAのつみたて投資枠は、特に少額での長期・積立・分散投資を支援するための制度として作られた制度です。NISAは長期投資が推奨されているため、少しでも早くスタートする方が有利です。

※ジュニアNISAは2023年12月末で廃止され、2024年1月1日以降ジュニアNISAの制度を利用した新規取引はできなくなりました。

若いうちから投資を始めるのがおすすめな4つの理由

ここからは、NISAを使って投資を行うなら、できるだけ若いうちから始めることをおすすめする理由について解説します。

理由1:投資期間が長くなるほど複利効果が高くなるから

NISAでは非課税で受け取った利益をNISA口座で非課税で再投資できるため、複利効果を最大化することが可能です。

複利とは一定の期間ごとに利子を元本に組み入れて、その総額に対してさらに利子を計算していく方法です。一般的には運用期間が長ければ長いほど複利の効果は大きくなるため、上手に活用するとよいでしょう。

そのため、できるだけ早く投資を始め、長く運用するのがおすすめです。

理由2:投資で得た利益が課税されないから

通常、投資は獲得した利益に20.315%の税金がかかりますが、NISAを使って投資を行えば利益に対して課税されません。

例えば、5万円の譲渡益が発生した場合、一般口座や特定口座であれば、以下の計算のとおり課税されます。

5万円×20.315%=10.158円

しかし、NISAを利用して投資を行う場合、5万円の利益をそのまま受け取ることが可能です。

長期運用をすれば、投資額によっては数百万円から数千万円の運用益を生み出すこともあり、その利益を非課税で受け取れたとしたら、効率よく資産を増やしていけるでしょう。

理由3:長期投資をすることでリスク分散につなげられるから

長期投資をすることで、リスク分散が可能です。株式などの株価は常に動いており、日々刻々と価格が変動しており、市況の悪化等の要因により暴落することや急騰することもあります。

ここでおすすめしたいのはドル・コスト平均法を用いた投資です。

ドル・コスト平均法とは投資資金を一度に全額買付資金に充当するのではなく、複数回に分けて一定の金額で一定期間継続して購入する方法のことで、価格が高いときにも低いときにも購入します。投資したコストを平均化させ、値動きによるリスクを軽減させることが可能です。

あわせて読みたい

理由4:投資初心者でも安心して始められる制度だから

NISAは、投資初心者に適した制度です。例えば、NISAのつみたて投資枠の商品は、金融庁が少額からの長期・積立・分散運用に適していると判断した商品に限定されており、ハイリスク・ハイリターンの商品や手数料の高い商品は除外されています。

また、投資信託を購入する場合は100円という少額から始めることができます。初心者でも安心して投資を始められるでしょう。

資産運用についてお悩みの方へ

資産運用には時間が必要です。

後から焦って始めるよりも、早めに相談して「今すべきこと」を知っておきませんか?

中立的な立場のIFA(独立系ファイナンシャル・アドバイザー)が、お客様のご状況やライフプランに合わせた資産運用をご支援します。まずはお気軽にご相談ください。

▼「まずは勉強から始めたい!」という方はこちら

①延べ70,000人(※)が参加!全国各地・オンラインで開催中

→ 資産運用セミナーに参加する(無料)

※2015年12月~2025年7月末までの実績

②メールで届いてすぐ学べる!無料お役立ち資料

「NISAハンドブック」を読む

「外国債券ハンドブック」を読む

「IFAとは?」資料を読む

NISAを使った積立投資の運用方針を年代別に解説

NISAを活用した投資を行うにあたって、その運用方針は、年代によって異なります。

ここからは、積立投資をする際の運用方針を年代別に解説します。

- 10代・20代の場合

- 30代・40代の場合

- 50代以降の場合

10代・20代の場合

10代・20代は、長期的な運用による複利効果を意識した運用方針がおすすめです。

10代や20代は他の世代よりも長期的な運用ができ、60歳まで運用するならば30年から40年もの運用期間があります。

ここで、毎月1万円を年利3%で30年間積み立てした場合をシミュレーションしてみましょう(※)。積立元本は30年間で360万円となり、運用収益は222.7万円となるので、最終積立金額は582.7万円となります。

長期間の運用は、元本割れなどのリスクを軽減させられるうえに、複利効果が期待できるため、将来的に大きな利益が発生する可能性も考えられます。10代や20代は年齢のアドバンテージを活かして、早めに運用を開始するのがおすすめです。

30代・40代の場合

30代・40代は年金受給可能年齢まで運用することを想定した場合、20〜30年の運用期間を確保できます。また、20代に比べると収入が安定する年代でもありますが、子どもの教育資金やマイホームの購入などのライフイベントも多く、支出が多くなる年代でもあります。

予定外にまとまった費用が必要な場合には柔軟に払い出しができるため、目的に応じて運用するのがおすすめです。老後資金を準備したいなら、すぐに必要になるお金は手元に置いておきながら、NISAのつみたて投資枠を使って、複利効果を得ながら運用するのがおすすめです。

ただし、払い出しができるからといって多額の金額を投資に回すことはおすすめしません。投資をする金額は、家計の負担にならない程度にしておくのが安心です。

50代以降の場合

50代以降からNISAを使って投資を始めるとすれば、年金受給年齢までを新規資金での買付可能期間と想定します。20〜40代に比べると、期間が短いため、投資計画において資産を大きく減らさないように意識することが大切です。

たとえば、投資信託を購入した後に基準価額が下落したとしても、長期的なスパンで見た場合に元の基準価額に戻る可能性もありますが、短期間での回復は難しいかもしれません。

とくにリタイア後は収入が減っていくことが見込まれ、老後の資産が目減りしてしまう恐れがあるため、十分に気をつけなければなりません。

50代以降で運用をスタートさせる場合には、値動きが少なく、リスクが比較的低い先進国債券などへの投資を選択肢に入れておきましょう。

NISAを使って積立投資を始めるときの6つのポイント

いざNISAを使って投資を始めようと思っても、自分に合った運用につなげられるのか心配な方もいるでしょう。NISAを使って投資を行うには、以下の6つのポイントを意識することが大切です。

- 最初に投資を行う目的と目標額を決める

- 長期的な投資・分散投資でリスクを減らす

- 初心者のうちは少額で投資を行う

- 価格変動には振り回されずコツコツと積立を行う

- ライフイベントに合わせて柔軟に運用を行う

- 自分ひとりでの判断が難しいときは専門家に相談する

それぞれのポイントを解説します。

ポイント1:最初に投資を行う目的と目標額を決める

資産運用を始める際には、ただ漠然と「お金を貯めたい」「余ったお金を貯めよう」と思っていてもなかなか貯まりません。

自分の年齢や家族の状況、今後のライフイベントなどを想定して、投資を行う目的と目標額、いつまでに達成したいという運用期間を決めておくことが大切です。

たとえば、金融庁により老後は1人あたり2,000万円が不足するといわれているため、「退職後の生活費のために60歳までに2,000万円を貯めたい」などのように、より明確な目的や目標、運用期間を計画することをおすすめします。

また、誰しも突然の病気やけがによって、安定した収入が得られなくなってしまうことがあります。そうなった場合、貯蓄から取り崩さなければならないこともあるでしょう。日常生活にも支障が出てしまい、投資をする余裕がなくなってしまう可能性もあります。

しかし、いつまでにいくら貯めたいという投資の目的や目標金額が決まっていれば、このようなどうしても貯蓄を切り崩さなければならない場面でも、「いつまでなら投資を中断できるか」「いくらまでなら貯蓄を取り崩せるか」の判断も可能になります。

ポイント2:長期的な投資・分散投資でリスクを減らす

投資は、一般的に投資期間が長ければ長いほど、元本が収益を積み上げられる期間が長くなるため、元本割れするリスクを軽減する効果が期待できるといわれています。

投資の世界においての長期的な運用とは、10年以上の運用期間を指すことが多いため、運用期間を10年以上確保するのが1つの目安となっています。

利用する証券会社や金融機関によってサービス名称は異なりますが、積立投信サービスなどの機能を活用することで、簡単に行うことが可能です。一度積立日や金額を設定しておけば、自動的に口座などから引き落とされるといった資産形成に便利なサービスです。

投資する日程や金額は設定したあとからいつでも変更が可能であり、毎月必ず投資しなければならないわけでもありません。

また、長期投資の効果がまだ発揮されていない運用初期は、含み損を抱えて投資に挫折してしまう方が多い傾向にあります。

例えば、一般的には運用初期において投資信託の基準価額が下落したときに、積立投資は一括投資よりも含み損が小さくなる傾向が見られ、また下落時は今後長い目で見れば安く買えるチャンスと捉えることもできるでしょう。

ここで重要なことは、1つの投資対象に集中して投資した場合、もし下落してしまったら保有している資産全体に及ぼすダメージが大きくなってしまうことです。

NISAの投資枠で購入できる商品の中には1つのファンドでさまざまな国や資産に投資できる商品もあります。

こういったバランス型の商品であれば1つの商品に投資しただけでも、実質的な分散投資が可能です。上手に組み合わせて運用をすることをおすすめします。

ポイント3:初心者のうちは少額で投資を行う

初心者のうちは少額で投資を行うのがおすすめです。

少額であってもコツコツと長い期間投資を続けることで、複利効果によって雪だるま式に資産を増やすことが期待できます。

たとえば、月1万円の積立投資を10年間続けた場合、年利3%で約139万円、年利5%で約155万円になります。

同じ金額で20年間投資を続けた場合には、年利3%で約328万円、年利5%で約411万円のまとまった資産を作ることが可能です。少額投資に慣れてきて、資金に余裕が出てきた際は、積立金額を増やしてみるのもよいでしょう。

ポイント4:価格変動には振り回されずコツコツと積立を行う

運用している資産は常に上昇と下落を繰り返しており、時には急騰したり暴落したりすることもあります。

万一相場が暴落した場合には、元本割れが生じる可能性もあります。このような資産の目減りには、動揺して解約してしまう方もいるでしょう。

しかし、あらかじめ投資を始める際に、自分の運用している資産は日々変動しているものだと認識しておけば、このような価格変動が起きても一喜一憂することなく、投資を続けられます。

価格変動が起きても焦らず、コツコツと積立を続けられるようにしておくことが大切です。

ポイント5:ライフイベントに合わせて柔軟に運用を行う

2024年1月からのNISAのポイントは以下の3つです。これによって生涯にわたって活用できるようになりました。

NISAのポイント

- 非課税保有期間が無期限

- 2023年までのNISAは時限的な制度だったが、2024年からのNISAは恒久的な制度に

- 非課税投資枠の再利用ができる

長期投資はリスクを軽減させるために大切ですが、子どもの教育費やマイホーム購入費などで一時的に費用が必要になることもあります。その場合には、一旦売却し、その後投資を再開するなどライフイベントに合わせて柔軟に運用を行いましょう。

ただし、途中で売却した場合は本来長期運用で得られるはずだった複利効果がなくなってしまうため、できる限り積立投資を中断させることなく、効率的に資産を増やしていくことをおすすめします。

ポイント6:自分ひとりでの判断が難しいときは専門家に相談する

投資初心者の場合は、「どのような銘柄に投資したらいいのか」「いつ売却したらいいのか」などの判断が難しく、投資に関する悩みや不安を抱えている方も多くいると考えられます。

そのようなときには自分ひとりで悩まず、投資信託相談プラザのIFAに相談するのがおすすめです。

NISAで積立投資を始めるための4ステップ

ここからは、NISAを始めるための4つのステップについて解説します。

ステップ1:投資する商品を選ぶ

まずは投資する商品を選びましょう。NISAの対象商品であれば、1つだけでなく、複数の商品を選択しても問題ありません。

NISAのつみたて投資枠を使って投資できる商品は、金融庁が長期・積立・分散投資に適していると認めた商品のみに制限されていますが、商品選択の際はどの商品に投資するか慎重に検討しましょう。

ステップ2:口座を開設する金融機関を選ぶ

次に、NISA口座を開設する金融機関を選びましょう。NISAは銀行、証券会社などの金融機関から口座を開設することが可能です。ただし、NISA口座は1人につき1口座までしか開設できないため、ご注意ください。

1年に1回を限度として途中で他の金融機関へ変更することも可能ですが、その年にNISA口座で買い付けを行っていないという条件があるうえに、移管手続きに時間と手間がかかるため、金融機関選びは慎重に行うのがおすすめです。

金融機関によって取り扱っている銘柄や最低投資金額、手数料、ポイントサービスなどが異なります。自分のニーズに合った金融機関を選択しましょう。

ステップ3:口座開設の手続きを行う

どこでNISA口座を開設するか決めたあとは、口座開設手続きを行いましょう。以下の方法で開設が可能です。

- 窓口

- 郵送

- インターネット・アプリ

スピーディーに手続きできるのは、インターネットやアプリを使用する方法です。

住所や氏名、電話番号などの必要事項を入力したら、本人確認書類とマイナンバーを確認できる書類をスマートフォンで撮影してアップロードしましょう。

本人確認書類は健康保険証や運転免許証など、マイナンバーを確認できる書類はマイナンバーカードや通知カードなどがあげられます。

手続き自体は20分程度で完了し、後日税務署によって他の金融機関で開設済みのNISA口座がないか、書類に不備がないかの審査が行われます。すでにNISA口座を開設していたり、不備があったりした場合には、手続きに時間がかかってしまうため注意しましょう。

ステップ4:積立金額を設定し購入する

投資する商品を選んで、積立金額を設定しましょう。設定できるバリエーションは金融機関によって異なりますが、主要なネット証券であれば「毎月」「毎日」で積立が可能です。ここで設定しておけば、設定した日程で自動的に積立を行ってくれます。

主な引き落とし先である銀行口座を登録した場合は、積立日に設定した金額が引き落とされます。ネット証券であれば、クレジットカードでの積立に対応しているところもあり、クレジットカードで積立を決済できるためポイントも貯められて便利です。

【NISAを始めるならチェック】おすすめの証券会社

金融機関によって取り扱っている銘柄数、最低投資金額、購入手数料と引き出し手数料など、さまざまな点で異なります。

とくに自分が投資したいと思っていても、取り扱っていない銘柄があれば投資はできないため、自分のニーズに合った金融機関を注意深く選ぶことが大切です。

NISAを使った投資を始めるときにおすすめの証券会社は、「SBI証券」「楽天証券」の2つです。ここからは、それぞれの証券会社の特徴について解説します。

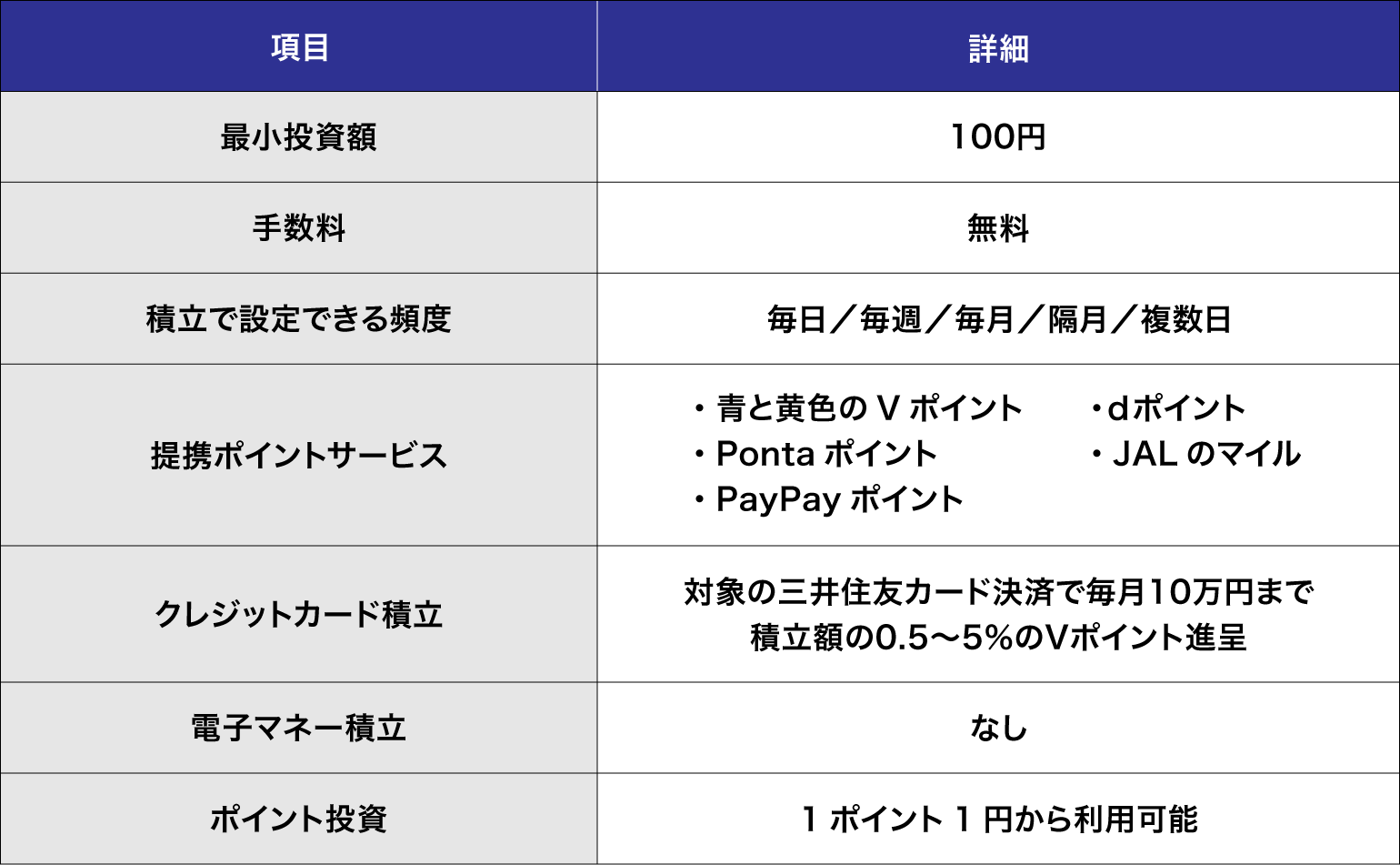

SBI証券

SBI証券の特徴は、以下のとおりです。

※2024年4月22日現在

※投資信託取引手数料無料についてインターネットコースのみ対象。信託報酬は銘柄ごとに異なりますので、銘柄の詳細ページにてご確認ください。信託財産留保額が掛かる場合がございます。

※2024年以降のNISAにおける売買手数料の詳細はこちら

※なお、11月買付分よりポイント付与率の変更が予定されております。詳細はこちら

SBI証券は、主要なネット証券の中でも人気の高い証券会社です。SBI証券が人気の理由は、3つ考えられます。

- 取り扱い銘柄数の多さ

- ポイント還元率の高さ

- 積立頻度の選択肢の多さ

1つ目の理由は、取り扱い銘柄数の多さです。SBI証券はつみたて投資枠、成長投資枠ともに銘柄数が多いのが特徴です。

取り扱い商品数が多ければ多いほど、選択肢が広がります。また、SBI証券は成長投資枠において、1株投資できる銘柄数が他の証券会社に比べて非常に多いのも魅力です。

2つ目の理由は、ポイント還元率の高さです。SBI証券は、青と黄色のVポイント・dポイント・Pontaポイント・JALのマイル・PayPayポイントと、対応しているポイントサービスが他の証券会社に比べて非常に多く、利用しやすくなっています。貯めたポイントも再投資に回せるため、効率よく投資することが可能です。

3つ目の理由は、積立頻度の選択肢の多さです。SBI証券の積立頻度は「毎日」「毎週」「毎月」から設定が可能で、他の証券会社に比べて細かく設定できます。

参照:SBI証券

参照:SBI証券 新しいNISAにおける取引手数料

※SBI証券の口座開設料・管理料は無料です

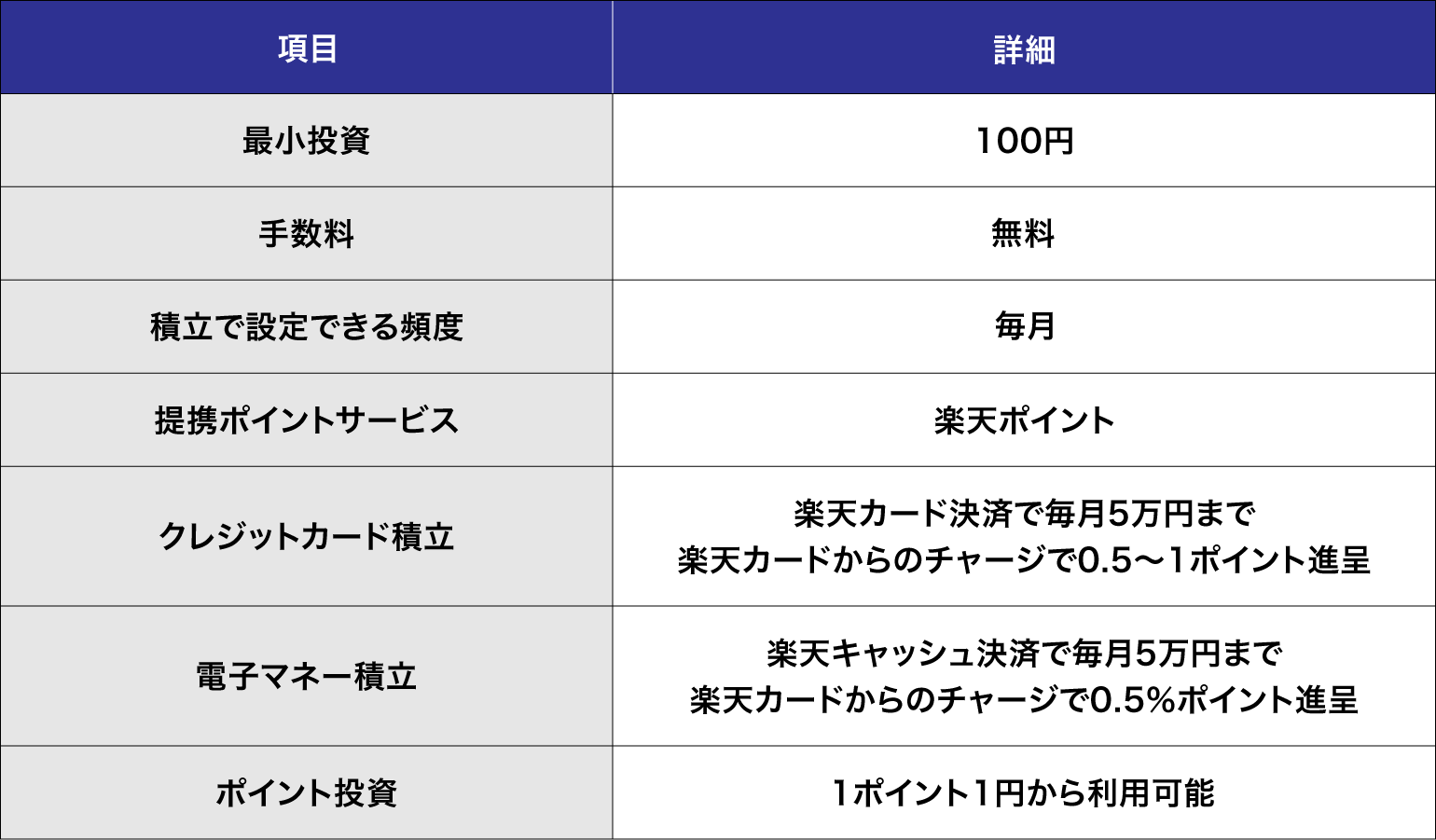

楽天証券

楽天証券の特徴は、以下のとおりです。

※2024年4月12日現在

※かぶミニ®は手数料と別にスプレッドがあります。国内株式・ETF、米国株式、海外ETFは注文の時点で本来の手数料コースでかかる手数料分を含めた資金を仮拘束します。約定後のメンテナンス時に拘束を解除し、買付余力にお戻しします。

※カスタマーサービスのオペレーター取り次ぎによる取引は手数料無料の適用外となります。

※金融商品仲介業者(IFA)とご契約のお客様は手数料体系が異なります。詳細はIFA担当者へお尋ねください。

楽天証券も人気の高い証券会社です。楽天証券が人気の理由は、2つ考えられます。

- 取り扱い銘柄数の多さ

- 楽天グループとの連携

1つ目の理由は、SBI証券と同じく取り扱い銘柄数の多さです。取り扱っている銘柄数は、SBI証券とほとんど変わりません。

2つ目の理由は、楽天グループとの連携です。楽天証券では楽天ポイントを効率よく貯められるため、日頃から楽天グループをよく利用している方におすすめです。

参照:楽天証券

参照:楽天証券 日米株式の取引手数料が無料

NISAは18歳から利用可能!なるべく早めに始めよう

最後に、この記事のポイントをおさらいしましょう。

- NISAは18歳以上から利用可能

- できるだけ若いうちから始めることで、複利効果が最大化され、長期投資でリスク分散ができる

- 10・20代は年齢のアドバンテージを活かして、早めに運用を開始するのがおすすめ

- 30・40代は目的に応じて運用するのがおすすめ

- 50代以降は資産を大きく減らさないように意識することが大切

NISAのつみたて投資枠を使った積立投資については、長期的な運用を推奨されています。年齢にかかわらず思い立ったときに始めましょう。

投資信託相談プラザでは、投資初心者向けのセミナーを随時開催しています。

資産運用アドバイスの専門家が投資信託の運用相談にのってくれるため、NISAを活用した投資について不明点がある方におすすめです。NISAを利用して資産運用を始めようとしている方は、ぜひご利用ください。

商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からの新NISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からの新NISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

※ その他、NISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。