こちらの記事では、このようなお悩みにお答えしていきます。

- 一括投資ってなんとなく危険な気がする

- 一括投資のメリットを教えてほしい

- 一括投資の具体的な事例が知りたい

一括投資と聞くとリスクがあるようなイメージを持たれる方も多いのではないでしょうか?一般的に、積立投資という言葉の方が、資産運用において馴染みがありますよね。

しかし、一括投資も2つのポイントを抑えることで、積立投資同様に投資効果を出すことが可能です。

本記事では、一括投資における大切な2つのポイントを積立投資との違いや具体的な事例をまじえて紹介していきます。

INDEX

一括投資とは?積立投資との違いを解説

まずは、一括投資と積立投資の違いについて整理していきましょう。

投資には一括投資・積立投資の大きく2種類がある

金融商品へ投資する方法には、以下の2種類があります。

- 一括投資:一回でまとまった金額を投資する方法

- 積立投資:定期的に少額ずつ投資する方法

それぞれにメリットがありますので、「どちらが優れた方法である」というものはありません。そのため、それぞれの良さを活かして投資に取り組むことが効果的であると言えるでしょう。

一括投資というネーミングからは、「リスクが高いのでは?」と疑問に感じる方もいらっしゃるかもしれません。しかし、「ローリスク&ローリターン」のポイントをおさえることで堅実な投資も可能です。

一方で積立投資は定期的に少額を投資していく方法になります。時間を分散させながら投資することによって、価格の変動リスクを抑えて中長期的な運用をすることで効果を発揮します。

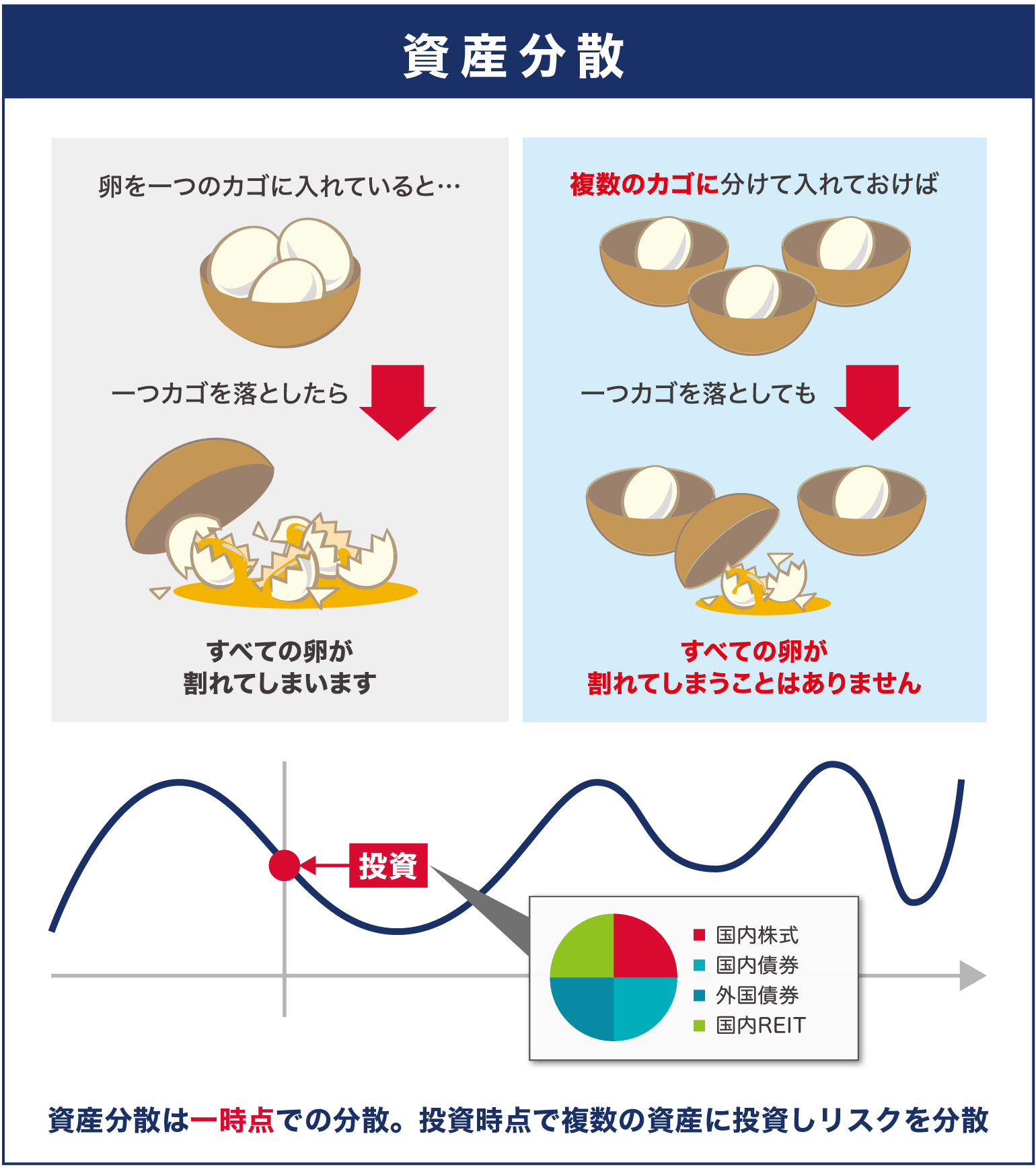

一括投資は「資産分散」の考え方

一括投資と積立投資の考え方の違いを図を使ってわかりやすく説明していきましょう。

まずは、一括投資から説明していきます。一括投資で用いられる資産分散の考え方は、まとまった資産をできる限りリスクを抑えながら、運用成果をあげていこうとするものです。

たとえば、一つのカゴの中にたくさんの卵を入れている場合、そのカゴをひっくり返してしまうと、すべての卵が割れてしまいます。しかし、いくつものカゴに分けて入れておけば、仮に一つのカゴをひっくり返しても、多くの卵を残しておくことができます。

このように資産分散においては、まとまった資産を「国内株式」「国内債券」「外国債券」「国内REIT」などといった金融商品に投資し、リスクを分散させていくのです。

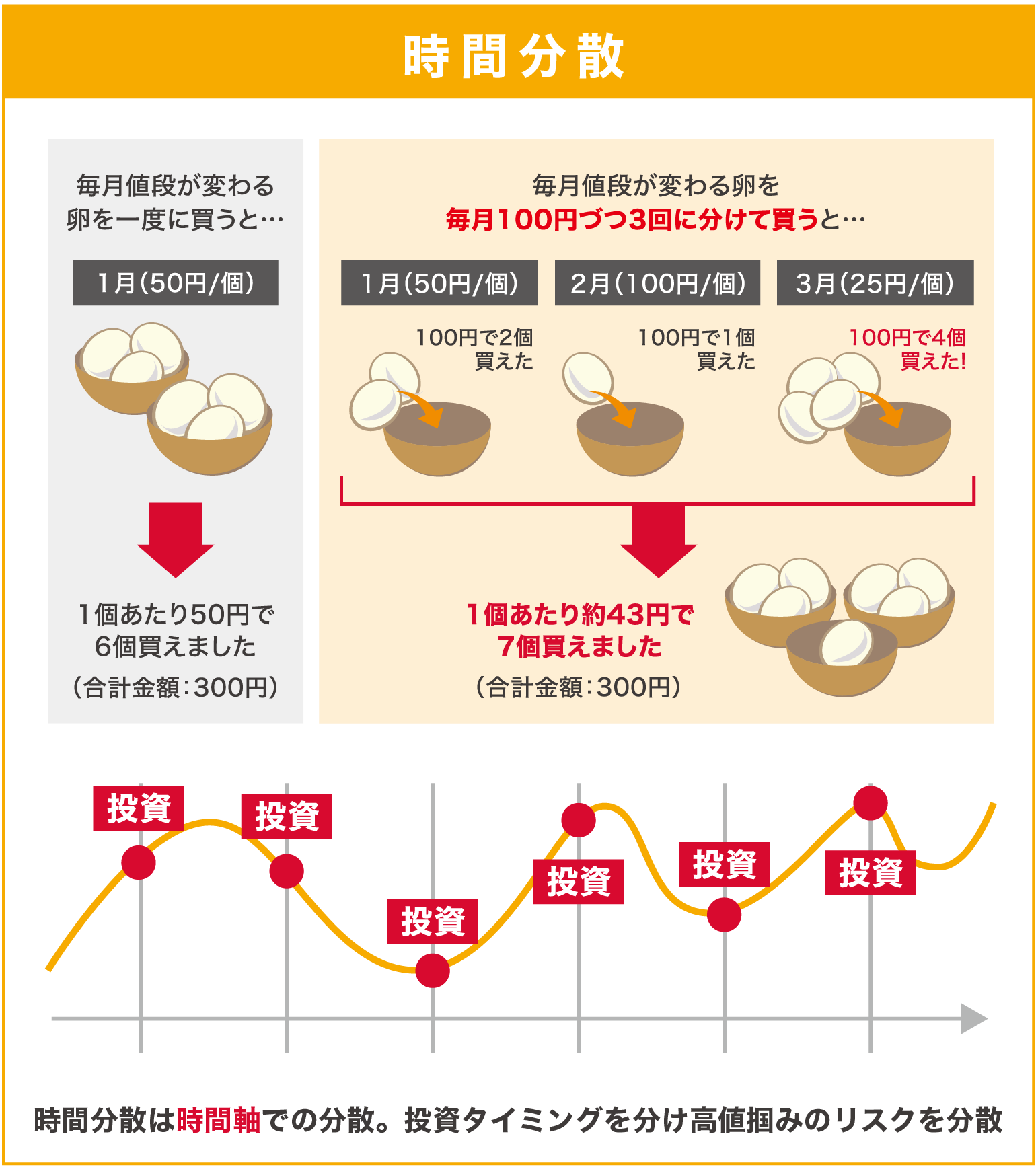

積立投資は「時間分散」の考え方

積立投資においては時間分散によって投資に取り組んでいきます。

たとえば、毎月値段が変わる卵を購入する場合、1個50円の月に300円分の卵を購入したいのであれば、一度に6個購入することができます。しかし、毎月100円ずつ3回に分けて購入する場合、50円の月には2個、100円の月には1個、25円の月には4個購入することができ、3か月で7個購入することができました。

時間分散においては、このように金融商品に時間を分けて投資していきます。

基準価額が低い時には多い口数を投資し、高い時には口数を投資していくことになり、中長期でハイリターンを目指していくのです。

ドルコスト平均法とは?「ハイリスクとハイリターンを目指した運用」

一括投資で投資シミュレーションをしてみました

一括投資と積立投資の違い、それぞれの考え方をご理解いただけましたでしょうか?

一括投資において、投資信託相談プラザがおすすめしたいのは、ローリスク&ローリターンを目指す投資方法です。ここでは実際に一括投資に取り組んだ際に、どのような結果を目指すことができるのかシミュレーションしていきます。

資産100万円を一括投資した結果

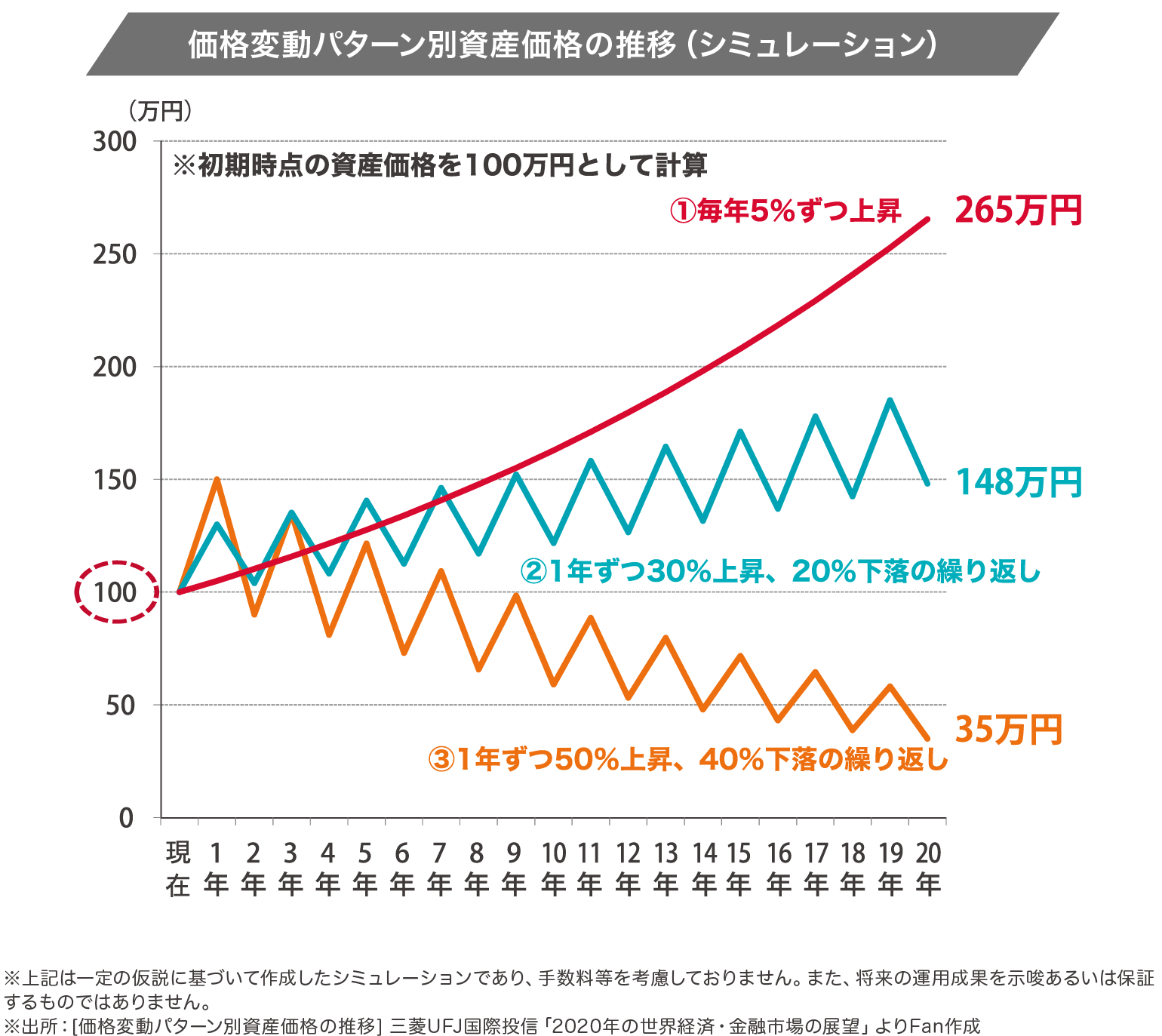

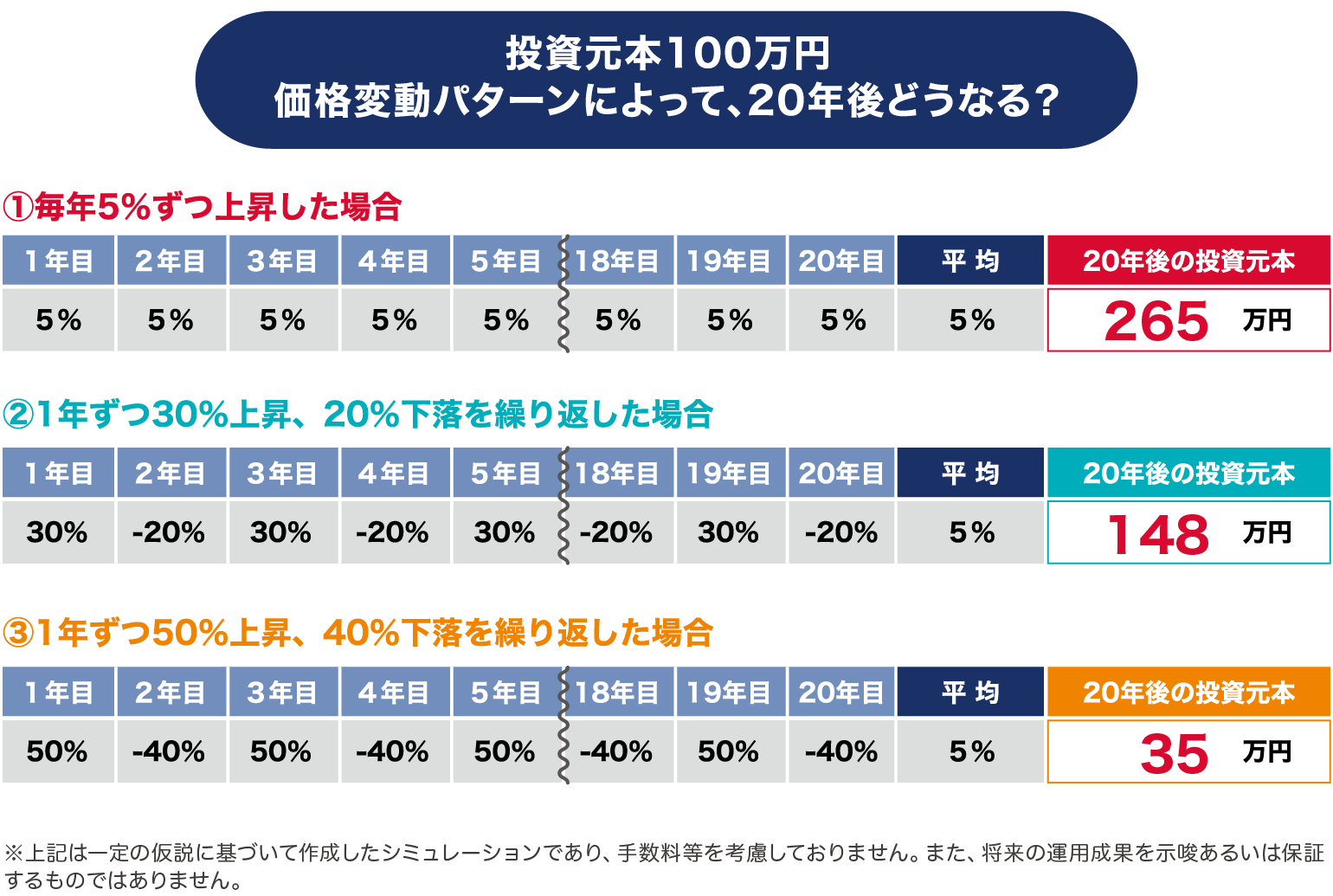

資産100万円を投資元本として一括投資に取り組んでいくことを想定してみましょう。

さまざまな金融商品に分散投資を行い、毎年平均5%ずつ上昇した場合、20年後の投資元本は「265万円」となります。ローリスクで運用する分、もちろんリターンも少なくなります。

毎年5%の上昇ということであれば、最初の1年間においては100万円を運用しても105万円のリターンしか効果が出ません。

しかし、この運用の結果を積み上げていけば、20年で265万円(元本+165万円)にまで運用効果を得ることができることが可能です。

価格変動を抑えた運用の重要性

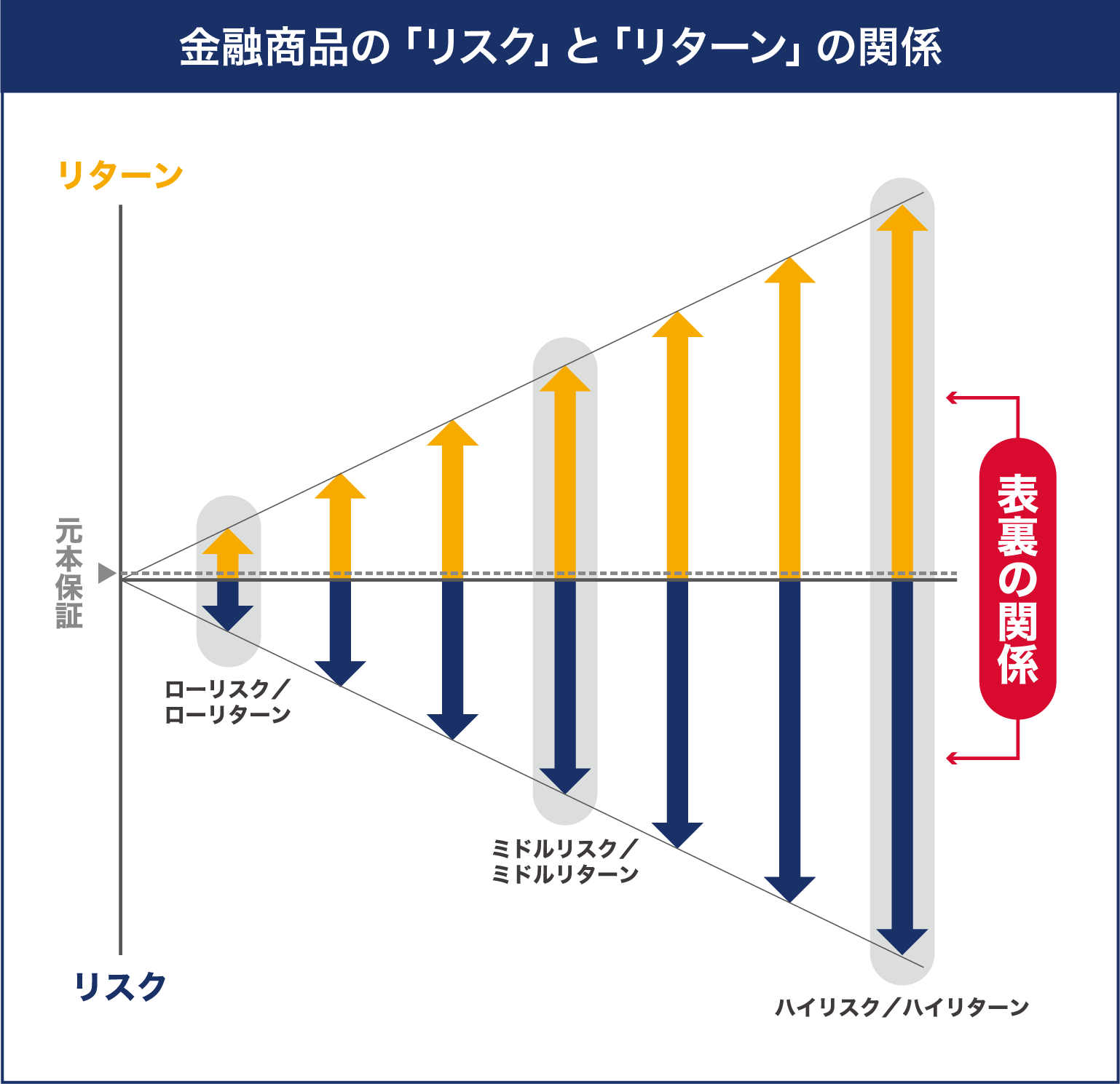

投資の上でリスクとリターンは、いつも表裏一体の関係であることを覚えていただきたいです。

先ほど上記のシミュレーションでは毎年5%ずつの上昇で、100万円の資産が20年で265万円になるとご説明いたしました。

仮に1年ずつ30%上昇、20%下落を繰り返しているような変動が大きい場合、同じように100万円の資産を運用すれば、投資元本は20年間で「148万円」になる計算になります。

また1年ずつ50%上昇、40%下落している場合であれば、20年間でなんと「35万円」にまで減少してしまうのです。

つまり、一括投資においては「価格変動をいかに抑えるか?」という考え方が極めて重要なポイントになります。そして、中長期的に続けることで着実に資産を増やすことが可能になってくるのです。

ご相談&ご提案事例

相談者は45歳のご夫婦であり、老後資金として考えていた定期預金が満期になったことをきっかけに資産運用を検討されています。できる限り価格変動のリスクを抑えて運用することを希望されており、利回りを毎年4~5%を理想として考えておられます。

このご相談に対して一括投資と積立投資を併用して運用することをご提案しています。

一括投資では、リスクを抑えるために流動性の高い投資信託によってバランス型、債券型などを中心としたポートフォリオにしています。積立投資では株式型を中心にご提案しています。

具体的なご提案内容

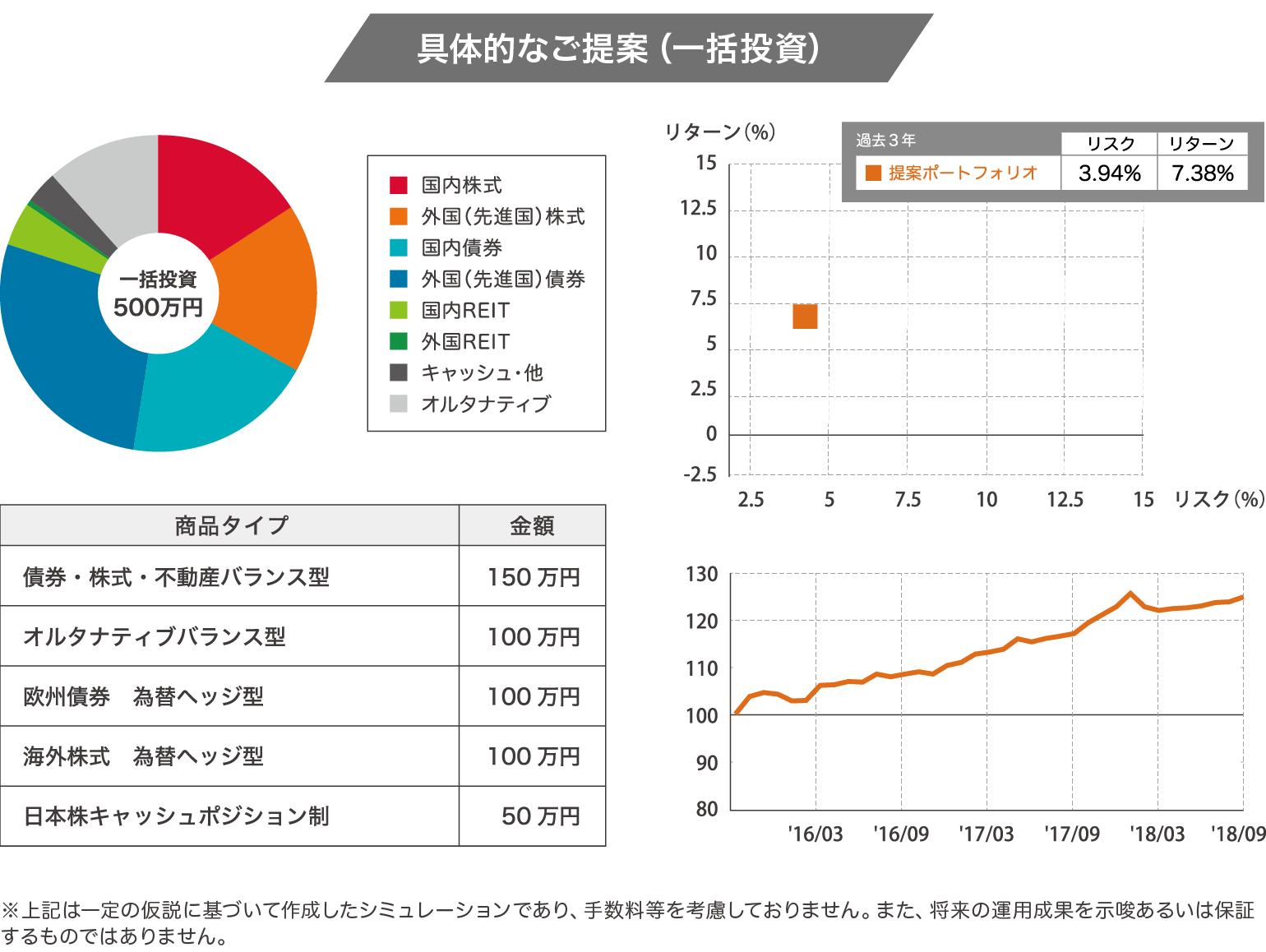

今回の事例においては一括投資で500万円の運用を想定しており、上記のようなポートフォリオを具体的にご提案することになりました。

国内株式、外国(先進国)株式、国内債券、外国(先進国)債券、国内REIT、外国REIT、キャッシュ・他、オルタナティブをバランスよく分散して投資していきます。

ご提案のポートフォリオの過去3年間のリスクとリターンを調べてみると、リスクが3.94%、リターンが7.38%となっていました。

このご提案によって資産運用を行う場合、3年後の効果については資産を120%超にまで運用できることが期待できると分かりました。

500万円を運用するおすすめの方法は?投資の種類や注意点を解説

一括投資における2つのポイント

今回の記事では一括投資についてお伝えしました。

一括投資において、投資信託相談プラザでは「ローリスク&ローリターン」「価格変動をおさえる」の2つのポイントをおさえた運用方法を提案しております。

ローリスク&ローリターンを優先する

一括投資では「ローリスク&ローリターン」を優先しましょう。この考え方は、長期的かつ堅実に資産を増やしたい方におすすめです。

投資においては、いつでもリスクとリターンが表裏一体の関係になっており、大きなリターンを期待すると、どうしてもリスクも大きくなります。

しかし、一括投資においては、長期的な運用を意識したローリターンを期待するために、リスクも小さく抑えることが可能です。

価格変動をおさえる

また、一括投資においては資産を分割して運用することによって、価格変動のリスクをおさえることができます。価格変動をおさえることによって、長期的に投資においては効果的な運用に繋げることができるのです。

上記3つの条件で元本100万円を運用した場合には、一見すると「毎年5%ずつ…」という条件が一番不利なように感じるかもしれません。

しかし、20年間のシミュレーション結果を見てください。一番効果的に資産を増やせていることがわかりますよね?

年間5%の上昇の継続を目指すことは、現実的に十分可能な数字です。ぜひ、一括投資をご検討されている方は「価格変動」についても意識してみてください。

投資信託相談プラザが提案する資産運用

「一括投資の経験がなくて不安・・・」といった方もいらっしゃると思います。そう思われた方もご安心ください。ご相談いただく方のほとんどの方が、一括投資のご経験がございません。

私たちIFAが、公正中立的な立場から証券会社選びから商品選び、アフターフォローまでサポートさせていただきます。

また、投資信託相談プラザでは、参加費無料の資産運用オンラインセミナーを開催しております。本記事でご紹介した一括投資の説明や具体的な相談事例もわかりやすく説明させていただいております。

「まずはじっくりと資産運用の勉強をしてみたい」という方におすすめです。お気軽にご参加ください。最後まで、読んでいただきありがとうございました。

あわせて読みたい

このコラムの執筆者

平石 康徳

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

準大手証券会社にて約10年間勤務。社内表彰多数。 セールスとしてではなく、中立的な立場で真摯にお客様と向き合いたい!という思いから転職を決意。 現在、多くのお客様の資産コンサルティングを行いながら、IFAの認知度向上を目指し各地でセミナーを企画。顧客にとって真の資産運用アドバイスを実現するため、幅広い知識習得や情報の提供にも努めている。