テクニカル分析とは株の分析手法のひとつで、過去の株価の値動きをもとに分析を行い、今後の値動きを予測する手法のことです。

株価チャートで視覚的に動きを捉えるため、投資初心者にとっては使いやすい分析手法と言えるでしょう。テクニカル分析の概要やメリット・デメリットを解説します。

あわせて読みたい

INDEX

テクニカル分析とは株の分析手法のひとつ

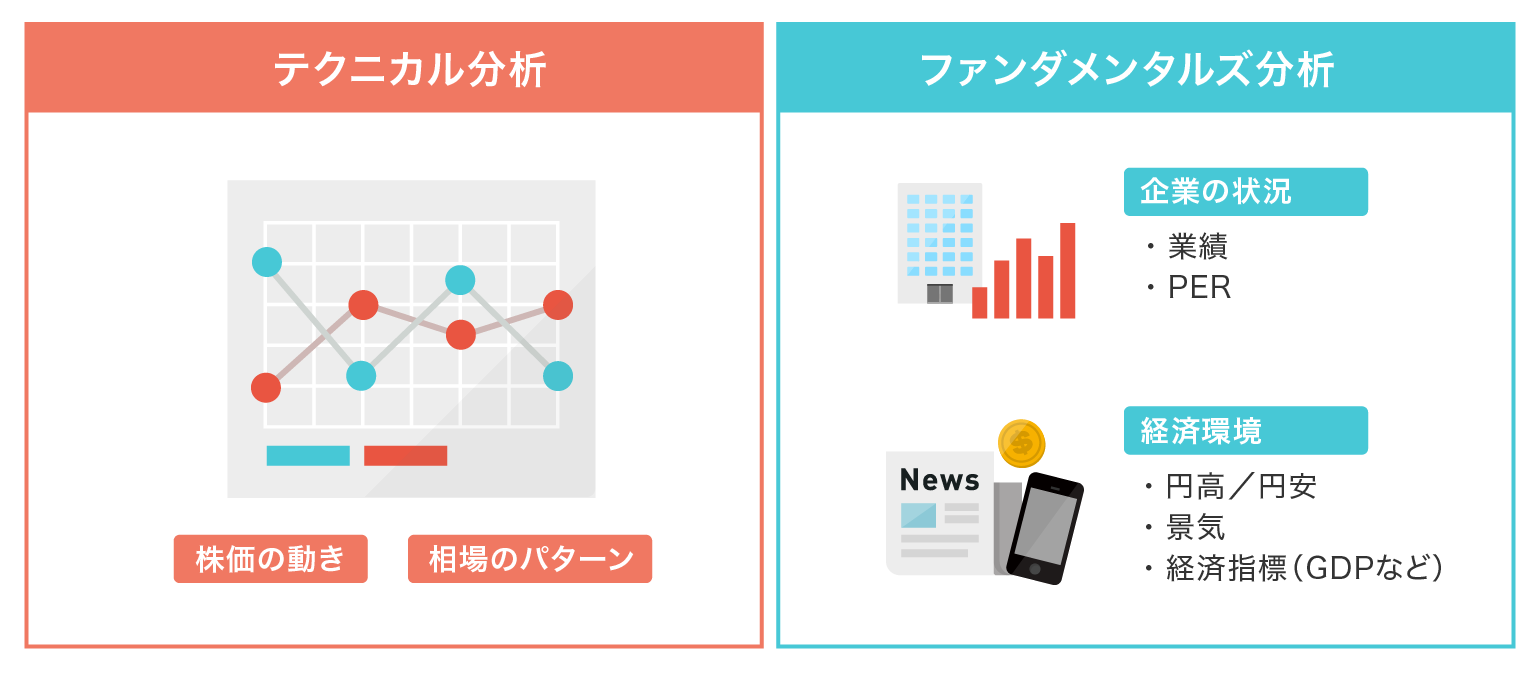

株の分析手法にはテクニカル分析とファンダメンタルズ分析の2種類があります。過去の値動きから考えるのがテクニカル分析、企業業績等を使って分析するのがファンダメンタルズ分析です。

株の分析手法にはテクニカル分析とファンダメンタルズ分析の2種類があります。過去の値動きから考えるのがテクニカル分析、企業業績等を使って分析するのがファンダメンタルズ分析です。

株式投資をする上で、最初に自分が使う分析手法や指標を決めておくことは重要なポイントです。まずはテクニカル分析とファンダメンタルズ分析がそれぞれどのような分析手法なのか見ていきましょう。

テクニカル分析は過去の値動きから考える

テクニカル分析とは株価の過去の値動きをもとに分析する方法で、パターンを把握して今後の株価の値動きを予測する分析手法です。現在の株価の値動きと似たパターンが過去にあった場合に、同様の動きをする可能性があると考えて投資判断を行います。

そもそも株価の値動きとは、株を買いたい又は売りたいと思う投資家の心理を反映したものです。時代が変化しても人間は似たような投資行動を取ることがあり、投資家心理によって変動する株価も過去と似たような動きをするケースが少なくありません。

もちろん過去と違う値動きをすることもありますが、テクニカル分析を使えば株価が上昇する確率が高いタイミングを見極めやすくなり、利益を出せる確率を上げることができます。

ファンダメンタルズ分析は企業業績等を使う

ファンダメンタルズ分析とは経済活動の状況を表す要因をもとに分析する方法で、国の経済成長率や物価上昇率、企業の業績や財務状況などを使って株価の値動きを予測します。

その時々の株価の値動きを見て過去のパターンと比較するテクニカル分析よりも、長い時間軸など大きな視点に立って分析を行うファンダメンタルズ分析は、中長期で投資をする場合に適した分析手法です。

テクニカル分析では投資家心理やそれに基づいて形成される株価の短期的な値動きを主な分析対象としますが、ファンダメンタルズ分析では国の経済状況や企業の業績に着目するため、企業やその企業の1株あたりの本質的価値を分析できます。

テクニカル分析で使う指標には2種類ある

テクニカル分析で使う指標にはトレンド系とオシレーター系の2種類あり、相場の流れや方向性を判断するために使うのがトレンド系テクニカル指標、買われ過ぎや売られ過ぎを判断するために使うのがオシレーター系テクニカル指標です。

トレンド系・オシレーター系いずれにもいくつかのテクニカル指標があるため、テクニカル分析を行うときにはどの指標を使うか決める必要があります。

1.トレンド系テクニカル指標

相場の流れや方向性を判断するトレンド系テクニカル指標にはいくつかあり、その中でも実際に使われることが多いのが移動平均線・一目均衡表・ボリンジャーバンドの3つです。

このほかにもトレンド系テクニカル指標と呼ばれる指標はありますが、どの指標を使うか迷った場合にはまずはこの3つを試しに使ってみて、自分が使いやすい指標を見つけると良いでしょう。

■移動平均線

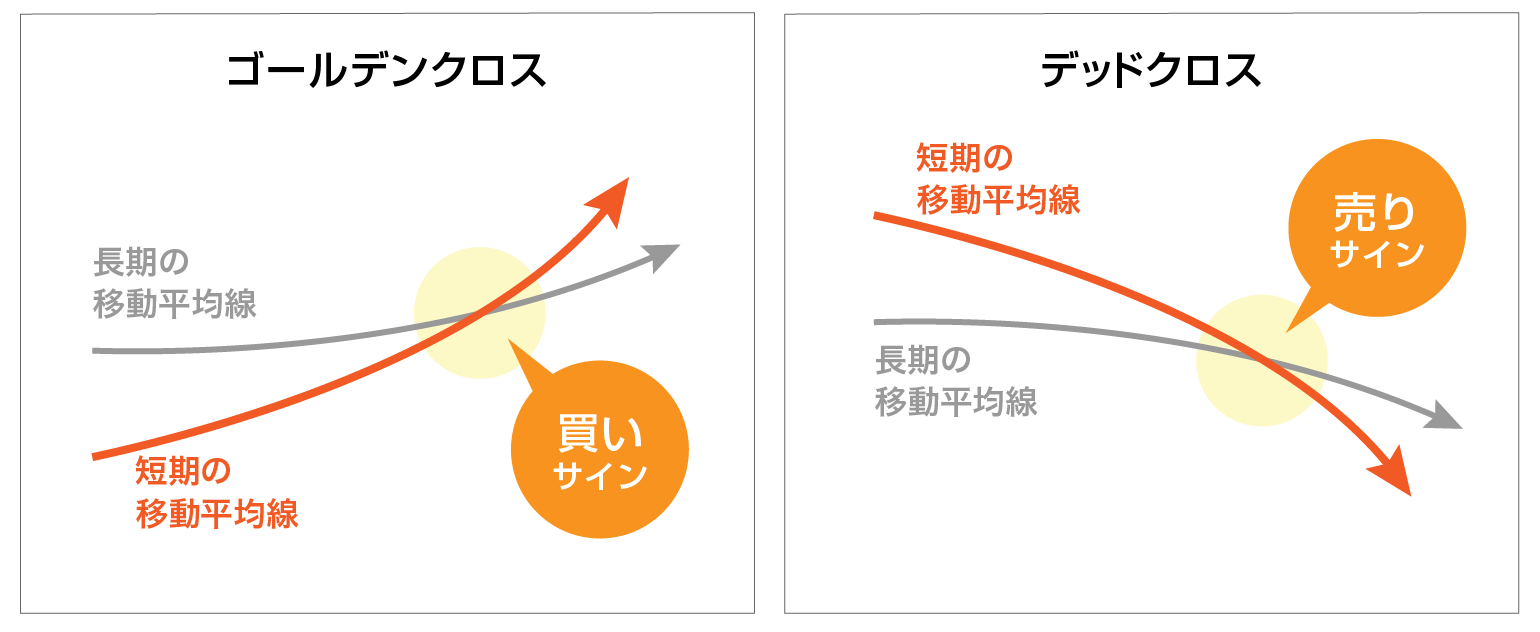

移動平均線は、過去の一定期間の株価(終値)の平均値をつなぎ合わせた折れ線グラフで、線が右肩上がりであれば上昇トレンド、右肩下がりであれば下降トレンドです。

5日移動平均線や25日移動平均線、75日移動平均線など、株価の平均値を計算する際の日数に応じて短期や長期の移動平均線があります。

短期移動平均線が長期移動平均線を下から上に突き抜けることをゴールデンクロス、逆に短期移動平均線が長期移動平均線を上から下に突き抜けるのがデッドクロスです。一般的にゴールデンクロスは買いサイン、デッドクロスは売りサインと見なされます。

■一目均衡表

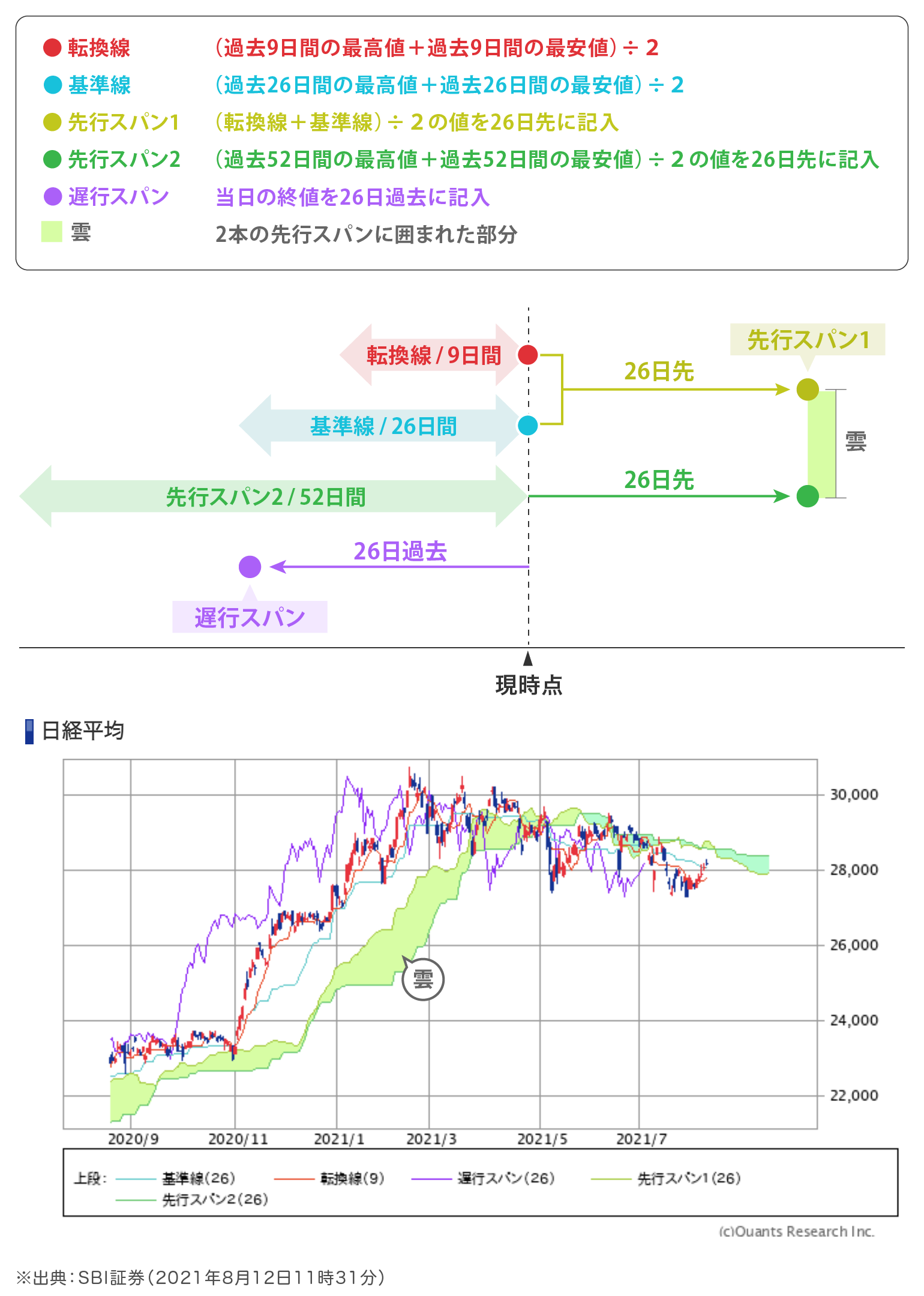

一目均衡表とは、相場が買い方と売り方の均衡が崩れたときに大きく動くことに着目して、どちらが優勢なのか均衡関係を一目でわかるようにしたテクニカル指標です。

一目均衡表はローソク足と基準線・転換線・先行スパン1・先行スパン2・遅行スパンの5つの線で形成されます。

ローソク足と5つの線の見方にはいくつかの方法があり、たとえば「転換線が基準線より上」「ローソク足が雲より上」「遅行線がローソク足より上」の3つの条件が揃った状態は三役好転と呼ばれ強い買いシグナルです。逆にすべての条件が逆になった場合は三役逆転と呼ばれ、強い売りシグナルと見なされます。

■ボリンジャーバンド

ボリンジャーバンドとは移動平均線とその上下に値動きを表す線(標準偏差からなる線)を加えたもので、価格の大半がこの帯(バンド、線と線で囲まれたエリア)の中に収まるという統計学的な視点に立って分析するテクニカル指標です。

統計学上は、価格が±2σの範囲内に収まる確率は約95.4%、±1σの範囲内に収まる確率は約68.3%で、株価がその範囲内で動く確率が高いと予測して投資判断を行います。

2.オシレーター系テクニカル指標

買われ過ぎや売られ過ぎを判断するオシレーター系テクニカル指標にはいくつかあり、その中でも実際に使われることが多いのがMACD・RSI・ストキャスティックスの3つです。

オシレーター系指標に分類される指標はほかにもいくつかありますが、どの指標を使うか迷った場合には、まずはこの3つを試しに使ってみてから、自分が使いやすい指標を探すと良いでしょう。

■MACD

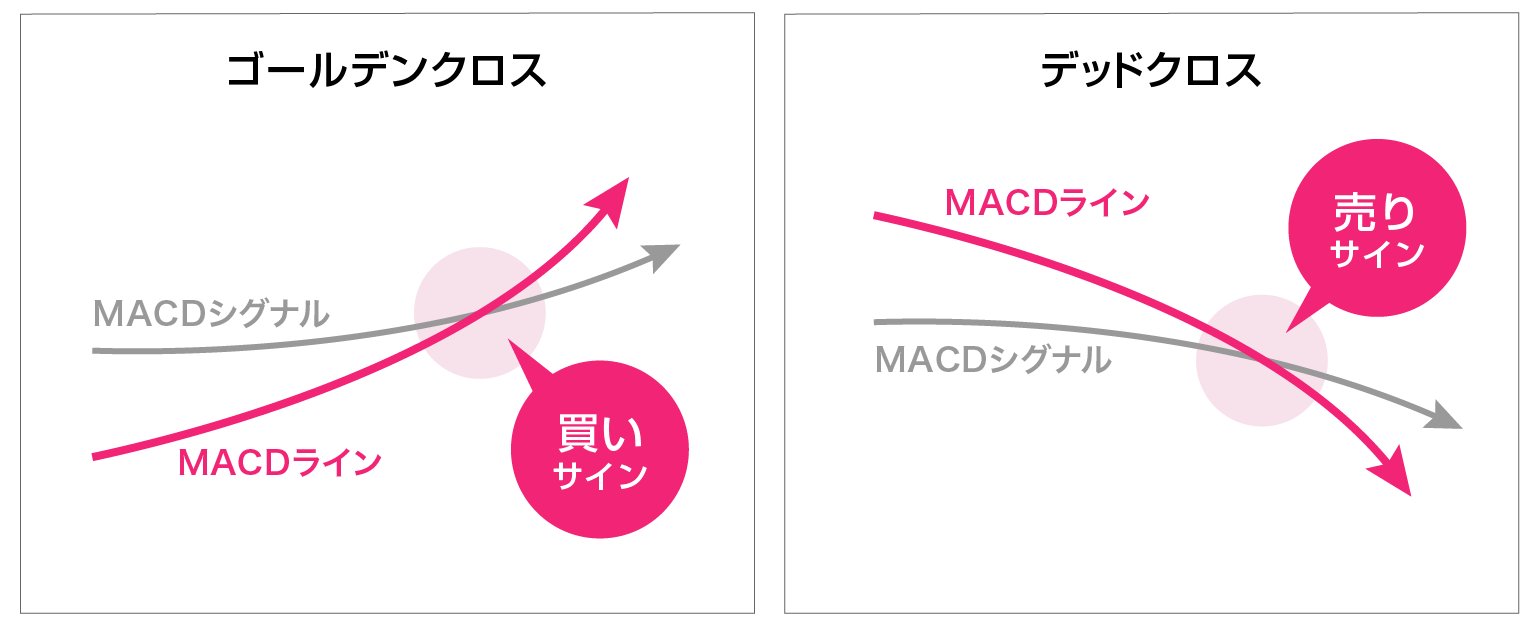

MACDは移動平均線を応用したテクニカル指標で、MACDラインとシグナルラインの2本の線を使って相場を分析する手法です。もみあい相場よりもトレンド発生時に使いやすい指標で、2本の線の交錯を売買タイミングとして捉えます。

一般的にMACDラインがMACDシグナルを下から上へ抜けるのが買いサイン、上から下へ抜けるのが売りサインです。2本の線のみで表されるためシンプルで使いやすく、売買のタイミングをつかみやすいチャートと言えるでしょう。

■RSI

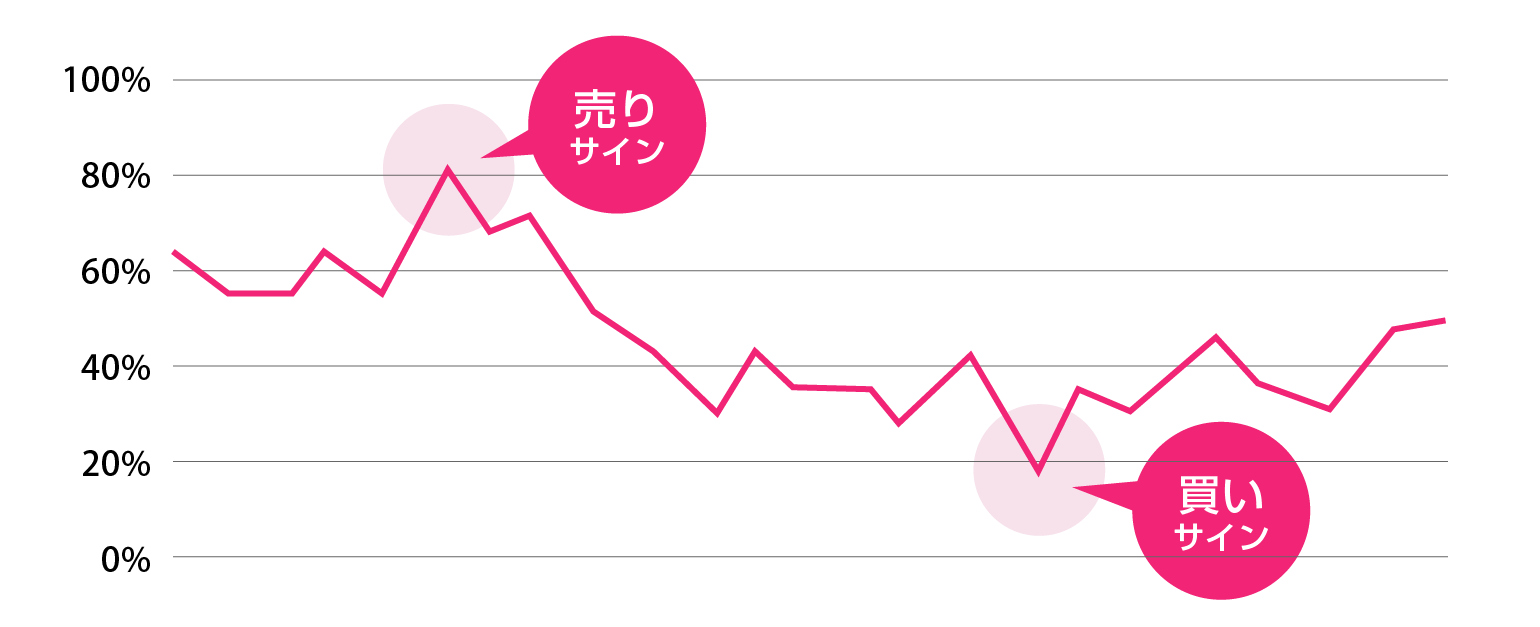

RSIとは買われ過ぎや売られ過ぎを判断するための指標で、一般的に70~80%を超えると買われ過ぎ、20~30%を下回ると売られ過ぎと判断します。

過去の一定期間の上げ幅の合計を、その期間の上げ幅の合計と下げ幅の合計を足した数字で割って100を掛けるとRSIを求めることができ、1本の線で表されるためシンプルでわかりやすいテクニカル指標です。

■ストキャスティックス

ストキャスティックスはRSIと同じく買われ過ぎや売られ過ぎを判断するための指標で、一般的に70~80%を超えると買われ過ぎ、20~30%を下回ると売られ過ぎと判断します。

ストキャスティックスには2種類あり、短期投資に向いているのがファストストキャスティックス、中長期投資に向いているのがスローストキャスティックスです。

テクニカル分析3つのメリット

テクニカル分析の主なメリットを挙げると次の3つです。

- 株価チャートは視覚的で分かりやすく分析しやすい

- 経済や財務諸表の知識がなくても分析できる

- プロと個人投資家で情報量の差が小さい

株価チャートを使うテクニカル分析は視覚的で分かりやすいため分析がしやすく、ファンダメンタルズ分析で使うような経済や財務諸表に関する知識がなくても分析ができます。テクニカル分析のメリットを詳しく解説します。

1.株価チャートは視覚的で分かりやすく分析しやすい

テクニカル分析のメリットの1つ目は、株価チャートを使うため視覚的で分かりやすく分析がしやすいことです。証券会社の中には独自の株価分析ツールを提供しているケースが多く、株価チャートを開けば株価の値動きを視覚的に捉えられます。

株価チャート上に表示できるテクニカル指標は証券会社が提供するツールごとに異なりますが、移動平均線をはじめとしたメジャーなテクニカル指標であればチャート上に表示できるのが一般的です。自分がよく使うテクニカル指標をチャート上に表示しておくと、株価の分析や銘柄選びがしやすくなります。

2.経済や財務諸表の知識がなくても分析できる

テクニカル分析のメリットの2つ目は、経済や財務諸表の知識がなくても分析できることです。ファンダメンタルズ分析の場合は、経済に関する統計データや企業の財務諸表を読み解くために各指標の意味や見方を勉強する必要がありますが、テクニカル分析ではそのような知識は基本的に必要ありません。

テクニカル分析は株価チャートだけで分析ができるため、ファンダメンタルズ分析に比べると手軽な手法であると言えるでしょう。

3.プロと個人投資家で情報量の差が小さい

テクニカル分析のメリットの3つ目は、プロと個人投資家で情報量の差が小さいことです。情報の差が小さいということは、個人投資家でも機関投資家をはじめとしたプロの投資家と同じ土俵で勝負ができることです。

機関投資家とは銀行や生命保険会社など、巨額の資金を使って株式の売買を行う大口投資家を指します。さまざまな情報網を持つ機関投資家は、企業の経営や財務に関する情報を手に入れるスピードが早いです。

特に、ファンダメンタルズ分析では差が出やすく、情報量や情報を手にするまでの速度が違うため、個人投資家がどうしても不利になりがちです。

しかしテクニカル分析の場合は株価チャートを使って分析するため、プロでも個人投資家でも、株価チャートを見るタイミングや内容は基本的に変わりません。ファンダメンタルズ分析と違って情報量の差が小さい点がテクニカル分析のメリットのひとつです。

テクニカル分析3つのデメリット

テクニカル分析の主なデメリットとして、以下の3つが挙げられます。株価の急落など突発的な

- 事象に対応できない

- 複数の指標で違うシグナルが出る場合がある

- 分析結果が常に正しいとは限らない

テクニカル分析をうまく活用すれば利益を出せる確率を上げられますが、すべての株取引で利益を出せるようになるわけではありません。テクニカル分析を行っても常に正しいとは限らず、分析結果を踏まえた予想とは違う方向に株価が動くこともあるため注意が必要です。

1.株価の急落など突発的な事象に対応できない

テクニカル分析のデメリットの1つ目は、過去の株価の値動きをもとに判断する分析手法のため、過去には見られなかった突発的な事象が起きると対応できないことです。

例えば企業の不祥事に関するニュースが流れると、株価が急落する場合があります。テクニカル分析を行った結果、通常であれば株価が下げ止まって反転上昇する確率が高いと思われるポイントがあっても、企業の不祥事を受けた株価暴落の場合は、反転せずに突き抜けて下落し続けるケースも珍しくありません。

そのためテクニカル分析を行って売買のタイミングを決める際には、経済や企業に関するニュースをチェックして、テクニカル分析が機能しなくなるような突発的な出来事が起きていないか確認することが大切です。

2.複数の指標で違うシグナルが出る場合がある

テクニカル分析のデメリットの2つ目は、さまざまな指標があるため指標によって違う分析結果が出るケースがあり、判断に迷う場合があることです。同じタイミングで分析を行っても違うシグナルが出てしまい、あるテクニカル指標では買い判断、別のテクニカル指標では売り判断となる場合があります。

ケースによって適している分析方法が違うため、同じ事象であってもテクニカル指標ごとに分析結果が異なります。また、テクニカル指標を使いこなしたり、複数のテクニカル指標をうまく使い分けたりするには、ある程度の経験も必要です。

複数の指標で違うシグナルが出た場合、売買をしないほうが良いのか、それとも特定の指標の分析結果を優先して売買をするほうが利益を出せる確率が高いのか、株式投資を始めたばかりのうちは判断に迷うことも少なくありません。

テクニカル分析を繰り返し行って経験を積む中で各テクニカル指標の特徴をつかみ、利益を出せる確率が高いと考えられるテクニカル指標の使い方を見つけるようにしましょう。

3.分析結果が常に正しいとは限らない

テクニカル分析のデメリットの3つ目は、分析結果が常に正しいとは限らず予想が外れて損をするケースもあることです。

そもそも100%予想が当たってすべての株取引で利益を出せるような方法は存在しません。経験を積んでトレードスキルを身に付けたとしても、損失を出す可能性をゼロにすることも難しいでしょう。テクニカル分析は万能ではなく、損失を出す可能性がある点に留意して使うことが大切です。

テクニカル分析を実際に使う場合の注意点

テクニカル分析を使う場合には、分析結果通りに株価が動かず損失が出てしまったら、素早く損切りをすることが大切です。

テクニカル分析を信じ過ぎて損切りをいつまでもしなかったり、分析結果が外れたことを素直に認められずその銘柄を保有し続けたりすると、損失が拡大してしまい、1回の取引だけで大損失を被ることになりかねません。

テクニカル分析をうまく使って利益を上げるためにも、メリットだけでなくデメリットがあることをしっかりと理解した上で実際の株取引で使うようにしましょう。

テクニカル分析を活用して投資銘柄を探そう

テクニカル分析は株価チャートを使うため、視覚的で分かりやすい分析方法です。経済や財務諸表に関する知識がなくても分析ができるため、株式投資初心者でも比較的使いやすいでしょう。

さまざまなテクニカル指標があるため、どの指標を使うか最初は戸惑うことも少なくありません。まずはいくつかのテクニカル指標を使ってみて、自分が使いやすいと感じる指標を探してみましょう。

実際にテクニカル分析を行って投資銘柄を探し経験を積んで分析スキルを磨くことが、利益を出せる確率の向上につながります。

あわせて読みたい

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。