賃貸住宅に住んでいるけど、そろそろ持ち家にするべきかと考えている方も多いのではないでしょうか。持ち家と賃貸にはそれぞれ良いところ・不都合なところがあり、どちらが向いているかは人により異なります。

本記事では持ち家と賃貸を比較し、老後の暮らしに安心なのはどちらかについても解説します。

あわせて読みたい

INDEX

持ち家と賃貸、どちらがお得?

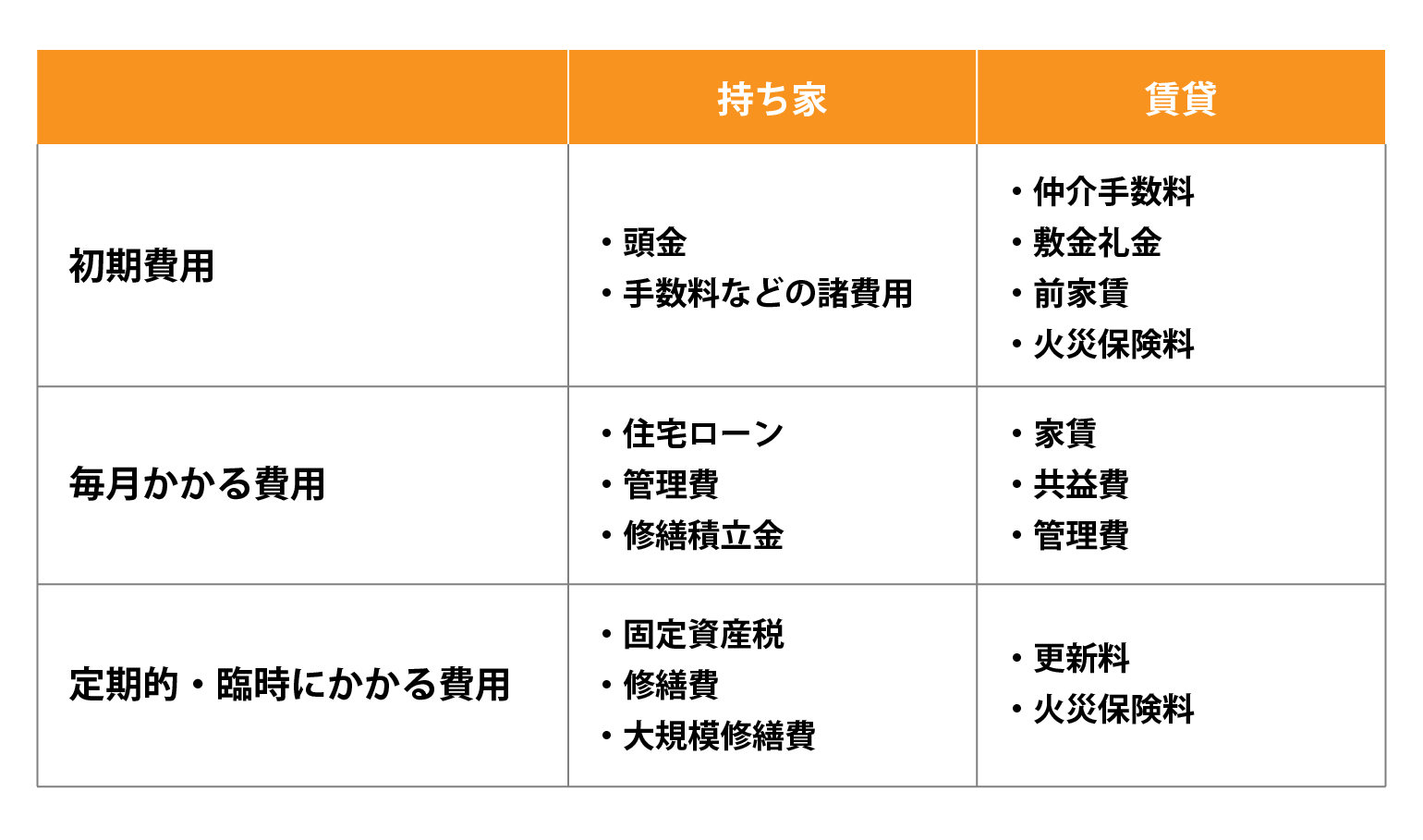

持ち家と賃貸では、かかる費用が異なります。それぞれに必要になる費用について、比較表にしました。

持ち家と賃貸でどちらが得かは、単純に比較できません。建物の価格・賃貸の金額で、それぞれにかかる総合的な金額は変わってきます。持ち家は家族の人数や住宅ローンの借入額・金利で金額が変わり、賃貸は住み替えの頻度や引越し費用などによってもコストは異なります。どちらが得かコストを考えるより、どのような費用がかかるのかを把握しておくことが大切です。

持ち家と賃貸、それぞれにかかる費用について解説します。

持ち家を購入した場合にかかる費用

持ち家を購入する場合、一戸建てか分譲マンションか、新築か中古かで価格は異なります。いずれの場合も数千万単位と高額であるため、住宅ローンを利用するケースがほとんどです。

購入の際には頭金と諸費用などの初期費用がかかり、月々の支払いではローンや管理費がかかります。また、年1回の固定資産税支払いが必要です。

さらに詳しくみてみましょう。

■初期費用

初期費用としてかかるのは主に頭金と諸費用で、物件価格の3〜10%が目安となります。

頭金は物件価格の支払いに占める自己資金のことで、相場は物件価格の1〜2割程度です。頭金が多いほど住宅ローンの負担を減らし、支払う金利を抑えます。頭金ゼロでもローンを組むことは可能ですが、借入額が高額になって毎月の支払額や金利が増えるでしょう。

住宅を購入する際は、頭金のほかにも以下のような諸費用が発生します。

- 手付金

- 仲介手数料

- 税金(不動産取得税・印紙税)

- 登記費用

- 住宅ローン関連費

- 保険料

- 工事準備費

仲介手数料の上限は物件の価格により定められており、400万円を超える場合、以下の計算のとおりです。

物件価格×3%+6万円+消費税

例えば、5,000万円の中古物件を購入すると仲介手数料は約171万6,000円程度となり、初期費用の中でも大部分を占める支出になります。また、中古物件を購入する場合は、固定資産税・都市計画税を日割り計算して支払う必要があります。印紙税以外の税金は固定資産税評価額によって課税額が異なり、そのうち固定資産税は毎年支払いが必要です。

また、不動産を購入すると、所有権移転登記や保存登記を行わなければなりません。登録免許税がかかるほか、司法書士に委託する場合は報酬が発生します。住宅ローンを組む場合は、融資手数料や火災保険料が必要です。融資を受ける際は抵当権設定登記も必要で、その費用もかかります。

工事準備費は、注文住宅などを建設する場合に発生する費用です。分譲住宅・マンションを購入する場合は含まれません。地盤調査代や地鎮祭代など、土地の状態や地域の慣習などによりコストが発生します。

■その他の費用

持ち家をローンで購入した場合、毎月ローンの支払いが必要です。そのほか、マンションであれば管理費・修繕積立金を毎月支払います。修繕積立金は共用スペースの管理・修理のための積立金で、金額は占有面積などで異なります。

また、毎年1月1日時点における不動産の所有者には固定資産税と都市計画税がかかり、持ち家を所有している限り毎年支払わなければなりません。

持ち家の場合、水回りや住宅設備の故障・経年劣化にも対応しなければならず、設備の修理・交換のコストが発生します。ライフスタイルの変化で収納や間取りを変更したくなることもあり、その際は内装リフォームの費用もかかるでしょう。

賃貸をした場合にかかる費用

賃貸にも、初期費用と月々に支払う費用が発生します。初期費用は持ち家ほど大きな支出ではなく、税金や修繕・メンテナンスなどの費用も基本的には発生しません。

ここからは、賃貸にかかる費用をみてみましょう。

■初期費用

賃貸の場合、初期費用として以下の支払いが必要です。

- 敷金・礼金

- 仲介手数料

- 前家賃

- 火災保険料

敷金・礼金の金額は物件ごとに異なりますが、それぞれ家賃1ヶ月分が一般的です。敷金は契約を終えて部屋を退去するときの原状回復費用にあてられ、残った分が退去の際に戻ります。礼金はオーナーに対してお礼の意味を込めて支払う費用で、敷金と異なり退去時に返還されません。

前家賃は、入居する月の家賃を前払いで支払う費用です。例えば3月に契約して4月から住む場合、4月分の家賃を初期費用として支払います。月の途中から入居する際は、日割り家賃の支払いが必要です。火災や水漏れなどに備えて火災保険の加入も必要で、契約期間の分を支払います。

■その他の費用

賃貸では、毎月賃貸料と共益費・管理費を支払います。共益費・管理費は共用部分の維持・管理やセキュリティ確保などに使われる費用です。使い道に明確な基準はなく、一般的にどちらか一方のみが設定されています。管理費や共益費を家賃に含め、別途請求していない物件もあります。

また、賃貸では契約の更新時に更新料の支払いが必要です。更新料はオーナーが自由に設定でき、2年更新で更新料は賃貸料の1ヶ月分というパターンが一般的です。更新の際は火災保険の更新と保険料の支払いも必要であり、不動産会社が仲介している契約ではその手数料も発生します。

持ち家のメリット・デメリット

持ち家・賃貸にはそれぞれメリット・デメリットがあります。比較検討する際は、コストだけでなくそれぞれの内容を確認し、自分に合うのはどちらかを考えましょう。

ここでは、持ち家のメリット・デメリットを紹介します。

持ち家のメリット

持ち家の主なメリットは、以下のとおりです。

- 内装や設備のグレードが高い

- 賃貸よりもファミリー層向けの物件が豊富

- 間取り変更やリフォームが自由にできる

- 退職までに完済すれば老後の負担が減る

- 資産として残せる

- 団体信用保険に加入できる

- 住宅ローン控除を利用できる

分譲住宅・マンションは、同じ広さの賃貸住宅と比較して内装や設備のグレードが高いことが一般的です。ファミリー向けの物件が豊富で、建具や内装材、キッチンなどを選べるケースもあります。注文住宅の場合は、予算の範囲で好みに合った内装や設備にできます。中古住宅・マンションであれば、内装リフォームや間取り変更なども自由です。

持ち家をローンで購入して退職までに完済すれば、老後の負担が減ります。資産となり、子どもに残すこともできます。

ローンの利用では、団体信用生命保険(団信)に加入できるのもメリットです。団体信用生命保険とは、住宅ローン返済中に契約者に万が一のことがあったとき、住宅ローン残高がゼロになる保険です。ローン契約者が亡くなるなどした場合、生命保険会社が住宅ローン残高に相当する保険金を銀行に支払い、債務の返済にあてる仕組みになっています。万一の場合でも家族は住宅ローンの返済の心配をすることなく、住み続けることができます。

ローンを利用する場合、条件に該当すれば住宅ローン控除を利用できるのもメリットです。10年以上の住宅ローンを利用した住宅購入またはリフォームが対象で、年末時点の住宅ローン残高の0.7%相当額を所得税から控除できます。

持ち家のデメリット

持ち家にはデメリットな側面もあります。

- 簡単に住み替えができない

- メンテナンスにお金がかかる

- 固定資産税などの税金がかかる

- マンションの場合は管理費・駐車場代・修繕積立金がかかる

一度持ち家を所有すると、簡単に住み替えできないのがデメリットです。転勤やほかの場所で住みたくなったときなどに、気軽に引っ越すというわけにはいきません。住み替えの可能性を考慮するのであれば、駅から近い物件など、売りやすく貸しやすい物件を選ぶとよいでしょう。

また、持ち家はメンテナンスにお金がかかります。新築の場合は住み始めてから10〜15年前後で必要になり、特に外壁や屋根の修繕は高額な費用が必要です。災害などで突然の出費が必要になる可能性もあるでしょう。毎年固定資産税の支払いがあるのも負担です。

さらに、マンションの場合は管理費・駐車場代・修繕積立金がかかることも負担になるでしょう。

賃貸のメリット・デメリット

賃貸にも、持ち家とは違ったメリット・デメリットがあります。詳しくみていきましょう。

賃貸のメリット

賃貸のメリットは、以下のとおりです。

- 住み替えが気軽にできる

- 初期費用が比較的かからない

- 収入に合わせて家賃を調整できる

- メンテナンスに費用がかからない

賃貸の最大のメリットは、気軽に住み替えができることです。ライフスタイルの変化や転勤、気分転換などさまざまな理由で手軽に住まいを変えることができます。

初期費用も持ち家ほど高額にならず、ローンの負担もありません。収入の増減に合わせて住まいを変え、毎月の支出を調整することも可能です。

賃貸は基本的に、家賃の支払い以外に大きな支出はありません。設備の故障や老朽化、災害で損壊した場合など修繕にかかる費用はオーナーが支払います。固定資産税の支払いがないこともメリットといえるでしょう。

賃貸のデメリット

賃貸で考えられるデメリットには、以下のようなものがあげられます。

- 資産にならない

- 老後は賃貸契約を断られる可能性がある

- 物件の選択肢が持ち家よりも少ない

- 間取りや設備のグレードが持ち家よりも低め

- リフォームを自由にできない

賃貸はいくら家賃を支払っても、自分の資産にはなりません。老後は身元保証人が求められるケースも多く、依頼できる人がいなければ更新を断られる場合もあります。オーナーの都合や建物の建て替えなどで退去を求められることもあり、新しい物件を探さなければならないなど、あまり安定性がありません。

物件の選択肢は持ち家より少なく、好みの住居に住めない可能性もあります。持ち家ほどのグレードも期待できません。リフォームは自由にできず、オーナーの許可が必要です。退去時には原状回復を求められる場合もあります。

老後の暮らしに安心なのはどちら?

持ち家と賃貸の比較検討では、老後の暮らしについても考えておかなければなりません。老後を考えた場合、安心して暮らせるのは持ち家と賃貸のどちらなのか、みていきましょう。

持ち家は資産として利用できる

ローンを払い終えた持ち家は資産となり、管理費等の支払いを除いては月々の負担がなくなります。資産があるということは、老後の暮らしに安心感を与えます。

賃貸物件として他人に貸し出すことで収益を得ることも可能です。万が一年金だけでは生活費が足りなくなった場合でも、家と土地を担保にして借り入れができます。

また、高齢になって転倒リスクが高まった場合に、バリアフリーの対策ができるのもメリットです。

賃貸は老後の収入に合う家賃に引越しできる

賃貸の場合、老後に収入が下がった場合は引越しするなど、出費をコントロールできます。住まいの老朽化や設備の故障などはオーナーに任せられるのもメリットです。

ただし、収入源が年金などに限られてくることで、家賃の支払いに不安が出てくることがあるでしょう。オーナーが高齢者への賃貸をためらい、契約更新や物件探しが困難になるケースもあります。

退職後に持ち家を購入するのはあり?

老後は賃貸物件を契約することが難しくなる側面があることから、退職金などを資金にして持ち家を購入するという選択肢もあります。しかし、ローンを利用する際には年齢制限がかかり、収入などの審査で利用できないケースもあるでしょう。

退職金を住宅購入に使った場合、老後の生活費が足りなくなる可能性もあります。

若いうちは自由に移動したいため賃貸が良くても、「いつかは持ち家を購入したい」と考えているケースもあるでしょう。そのような場合でも、老後を待たず早めに購入することをおすすめします。

持ち家が向いている人

持ち家と賃貸にはそれぞれメリットがあり、どちらを選んだらよいか迷うことが多いかもしれません。ここでは、持ち家が向いている人を紹介します。

ライフプランが定まっている

持ち家が向いているのは、すでに結婚・出産している、転職の可能性が低いなどライフプランが定まっていている人です。これらライフプランが定まっていないうちは購入後に転居する可能性が高くなり、売却を検討しなければならなくなることもあるでしょう。

買い手を探して売却の手続きを行い、次の物件を探して購入するのは大変です。ある程度生活が落ち着き、今後のライフプランが見通せる時期にある人が持ち家に向いています。

ライフプランについて詳しく知りたい方は、以下の記事を参考にしてください。

ライフプランとは?ライフプランニングのステップと3つのポイントを解説

収入が安定している

収入が安定している人も、持ち家の購入が向いています。持ち家はローンの支払いをはじめ、修繕費や税金の支払いなど、多くの支出が必要です。収入が減ってローンの支払いができなければ、持ち家を手放さなければならなくなる場合もあります。

ローンの完済まで支払い計画を十分に立てられる人は、持ち家の購入を検討するとよいでしょう。

賃貸が向いている人

持ち家ではなく、賃貸が向いている人もいます。住みたい場所が定まらず、いろいろな場所に住んで自分に合った土地を見つけたい場合は賃貸が向いているでしょう。

ライフプランが変更する可能性があり、今後が予測できない人も賃貸が向いています。詳しくみていきましょう。

ライフプランがまだ予測できない

まだ結婚前で今後のライフプランが予測できない、もしくは結婚していても子どもが生まれてから住み替えを検討しているといった場合、賃貸が向いています。賃貸に住んでいれば、ライフプランの変更に合わせて容易に引越しができるためです。

収入が安定していない場合も、賃貸であればいつでも収入に見合った家賃の住まいに変更できます。住まいの管理・メンテナンスが面倒という人も、賃貸が向いているでしょう。

転勤が多い

転勤などが多く、引越しの可能性があるなど1ヶ所に定住できない場合は賃貸が向いています。若いうちは海外転勤が多いといった会社では、早いうちから持ち家を所有しても満足に住めないかもしれません。

自己資金が少なく、ローンの負担を抱えたくないという人も賃貸が向いています。ある程度の頭金を貯め、生活が安定してから持ち家を購入するという選択肢もあるでしょう。

持ち家か賃貸かはライフスタイルに合わせて考えよう

持ち家と家賃がどちらが得かは一般的に判断できず、それぞれにメリット・デメリットがあります。どちらが向いているかはその人のライフスタイルにより異なり、状況に合わせて適した方を選びましょう。

「持ち家を購入したいが決断できない」という方は、不動産なんでも相談室に相談してみてはいかがでしょうか。住宅購入をはじめとする不動産のさまざまな悩みに対応しています。

持ち家か賃貸か、戸建てかマンションかなどの悩みを相談できるほか、住宅ローン等の資金面での相談も可能です。相談は何度でも無料で対応していますので、ぜひご検討ください。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。