本記事では、利付債の仕組みやメリット・デメリットを詳しく解説します!

定年退職や相続、定期預金の満期などまとまった資金が手元に入ったタイミングで、「一括投資をしてみたい」とお考えの方は、ぜひこの記事を参考にしてみてください。

「債券投資に興味がある!」そんな方へ

債券のしくみや魅力、実際の活用例などをまとめたハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

INDEX

利付債とは?

利付債とは、原則として額面で発行され、償還期日に額面金額が償還される債券で、期間中は利率分だけ利払いされる債券のことです。

一般的には半年ごとに年2回の利払いがあります。国内債券の多くは利付債として発行されています。利付債での運用は、定期的なインカムゲインを望む方におすすめです。

利付債は、利金の金額が一定である「固定利付債」と、利金の金額が変動する「変動利付債」に分けられます。

- 固定利付債:債券の発行時点で決められた利率が償還まで変化しません。

- 変動利付債:その時々の市場の金利水準に伴い、一定期間ごとに利率が見直されます。

そのため、今後金利が上昇しそうな局面では、変動利付債の方が利益を上げやすくなります。

※債券の利金、売却益、償還差益には原則、税金がかかります。

「資産運用を体系的に学びたい!」そんな方へ

私たち「投資信託相談プラザ」は、毎月全国各地・オンラインにて資産運用セミナーを開催しています。(参加費無料)

参加者数は延べ80,000人超(※)。ぜひお気軽にご参加ください!

※2017年10月~2026年1月 Fan調べ

\ SBI証券 共催・楽天証券 協賛 /

利付債がおすすめな人とは

それでは、利付債はどのような方におすすめなのでしょうか?いくつか例を挙げていきましょう。

年金収入にプラスアルファが欲しい人

老後の生活に備えるため退職金を運用したいと考えている方には、利付債はおすすめです。利付債から毎年利金収入が得られるため、年金収入と合わせることで安定した生活を送ることができるかもしれません。

計画的に趣味にお金を割り当てたい人

「老後資金はある程度貯まっているので、趣味にお金も使っていきたい。でも使いすぎが心配。」という方にもおすすめです。毎年入る利金収入の分だけ、趣味の費用として使います。

満期まで保有すれば原則として額面は償還されるため、趣味に使うお金を決められた範囲内に抑えることができます。

とはいえ、老後資金はいくらあっても不安に感じる人も多いのではないでしょうか?

そんな時は、具体的な金額を算出したライフプランシミュレーションを作成してみましょう。実際の金額を算出することで、必要な費用が明確になり、不安が軽減されることがあります。ひとりで作成することが難しいという方には、投資信託相談プラザのIFAがお手伝い致しますので、お気軽にお問い合わせください。

「ネット証券での資産運用を相談したい!」そんな方へ

私たち「投資信託相談プラザ」はSBI証券・楽天証券と提携しており、仲介口座数は延べ60,000口座、仲介する預かり資産残高は4,500億円超の実績があります。(※)

全国各地の店舗・またはオンラインで無料相談できます。お気軽にご利用ください!

※令和7年12月時点

\ SBI証券・楽天証券 提携窓口 /

資産のリバランスをしたい人

今後、よりリスクを抑えたポートフォリオの構成にしたいと考えているなら、株式への投資割合を少なくし、利付債への投資割合を増やすことを検討してみましょう。

株式投資の場合、企業の業績によっては配当金が支払われないこともあります。また、株価が値下がりした場合には投資したお金が全額戻ってこない可能性もあります。

一方、利付債は、その債券を保有している間、継続的に額面金額に対して利金を受け取ることができます。「年に2回利払い」「何月何日に利払い」というように、利金が確定した日に入ってきます。

また、債券には通常満期日があり、その期限が到来すれば額面金額で償還されます。

利付債と債券型の株式投資信託、どっちが良い?

まとまった資金があるとして、利付債と債券型の株式投資信託のどちらに投資したらいいのか迷っている場合、どうしたらいいのか一緒に考えていきましょう。

どちらがいいかはその方の投資目的やリスク許容度によって異なります。それぞれのメリット・デメリットを比較し、ご自身の投資目的に合った商品を選びましょう。

利付債のメリット・デメリット

利付債のメリット

- 安定した利金収入(外貨建て利付債の利金を円転して受け取る場合や、利金が変動する変動利付債の場合は、利金収入が安定的とはいえない場合もあります)

- 利金・償還のスケジュールが決まっている

- 満期まで保有することで額面100%での償還となる

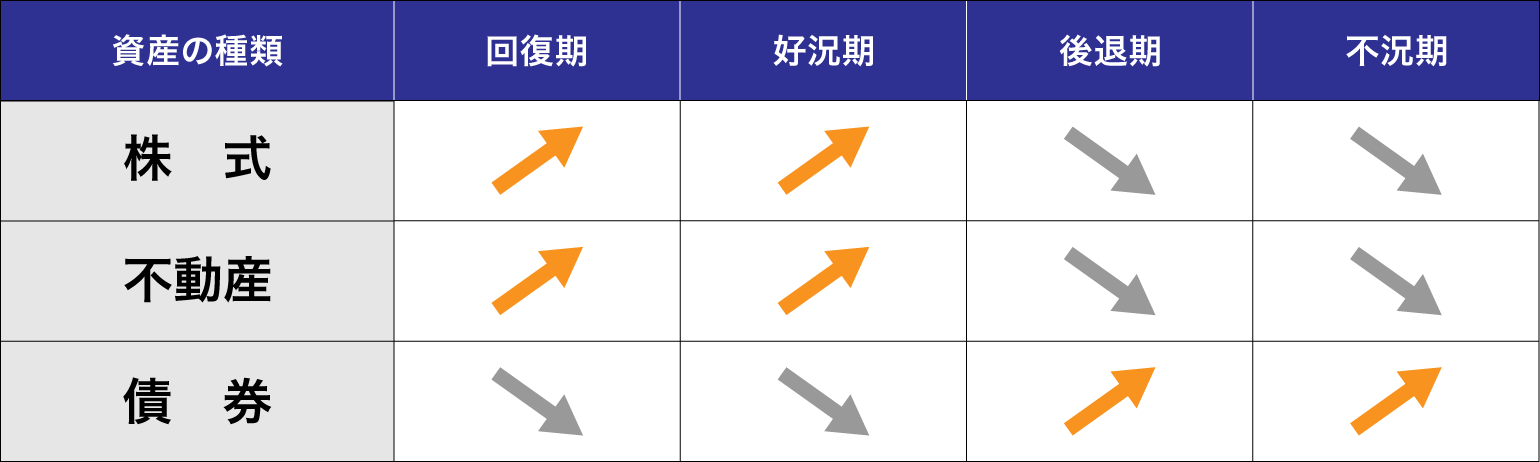

また、株式や債券などの資産価格は、経済状況によって一般的に以下のように変動します。

※これはイメージ図であり、全てのケースに当てはまるものではありません。

債券の値動きは、一般的には株式や不動産と反対の動きをするといわれています。複数の資産に分けて投資することによってポートフォリオ全体のリスクを軽減する効果が期待できます。

利付債のデメリット

- リスク資産である

- 市中金利と債券価格が逆に連動することが初心者にはわかりにくい

主なリスクとして、信用リスク、価格変動リスク、為替変動リスク(外貨建ての債券の場合)が挙げられます。特に信用リスクとして重要なことは、債券の発行体である企業がデフォルト(債務不履行)に陥った場合には元本・利子の一部または全部が支払われないこともあります。

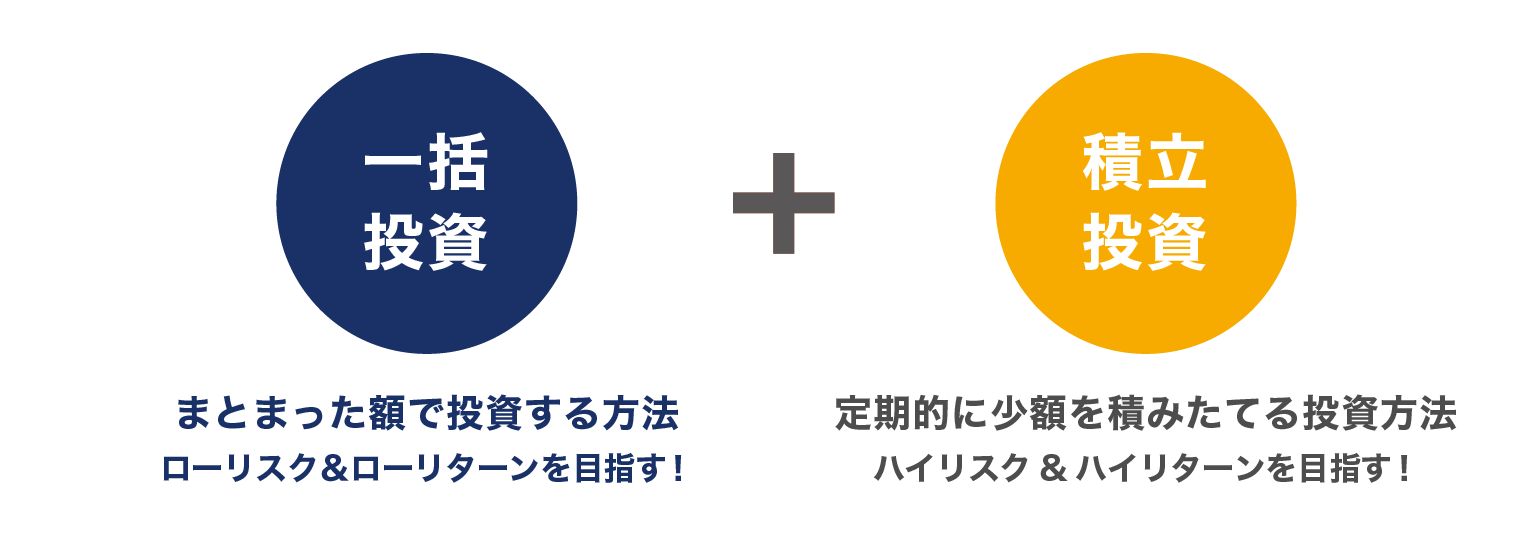

また、債券投資は株式投資と比較するとローリスク・ローリターンの投資方法といえますが、ローリスクであるが故に大きなリターンは期待できません。

■豆知識 市中金利と債券価格が逆に連動するとは

一般的に金利の上昇局面では、債券価格は下落します。逆に、金利の下降局面では、債券価格は上昇します。

金利の上昇局面において、債券を途中で売却するとします。債券価格が下落していた場合、損失が生じるため運用成果に影響を及ぼすこととなります。

簡単な例を挙げてみましょう。

- 利率が年2%の社債を購入したとします。

▼ - この債券を100円分買うと、税金を考慮に入れなければ1年間で2円(税金を考慮しない)を受け取ることができます。

▼ - その後、市場金利が上昇して債券の利率が4%に上がるとします。

▼ - その債券を100円分購入すれば、1年間で4円が受け取れます。

▼ - すると、利率2%の債券は同じ利回り水準まで調整されることで価格は下がります。

ただ、個人向け国債の「変動10年」は、市中金利に応じて半年ごとに利率が見直されます。

「固定5年」や「固定3年」は金利上昇の恩恵を受けられませんが、「変動10年」は可能です。

債券型の株式投資信託のメリット・デメリット

債券型の株式投資信託のメリット

- 分散投資ができる

- プロが運用してくれる

- 少額から投資可能

- NISA・iDeCoの利用が可能な商品もある

まず、複数の債券に分散投資するため、単一の債券に投資する場合と比較するとリスクを分散できます。

個別の債券では発行体の企業がデフォルト(債務不履行)に陥った場合、元本・利金の不払いが起こることになりますが、様々な銘柄を組み入れている債券型の投資信託であれば、個別のリスクを分散投資によって軽減することが可能です。

投資信託は専門家が運用するため、自分で銘柄を選定する手間がかかりませんし、少額から投資できる商品も多く、手軽に始められます。

NISA・iDeCoの利用ができる商品もあります。

債券型の株式投資信託のデメリット

- 手数料がかかる

- リスク資産である

投資信託は、購入時や保有中に手数料等がかかることがあります。商品ごとにその金額は異なるので、購入する際にはどのくらい運用コストがかかるのかチェックしておきましょう。

債券に投資しているため、債券投資と同様に信用リスク、価格変動リスク、為替変動リスク(外貨建ての債券の場合)などがあります。

どちらを選ぶべき?

- 安定した収入が欲しい・・・円建て固定利付債がおすすめ

- 手数料、保有コストをあまりかけたくない・・・利付債がおすすめ

- 手間をかけたくない・・・債券型の株式投資信託がおすすめ

- リスクを分散したい・・・債券型の株式投資信託がおすすめ

上記は必ずしもすべての方に当てはまるものではないですが、安定した利金収入が欲しい場合は、円建て固定利付債がおすすめです。

債券型の株式投資信託でも、毎月分配型の商品はありますが、元本の払い戻しに相当する特別分配金である場合もあるため、よく確認しましょう。なお、普通分配金は課税対象となります。

債券を売買する場合は、その対価のみを受払するため、手数料はかかりませんが、外貨建て債券を円貨で決済する際には所定の為替手数料がかかります。

併せ持ちがおすすめな人

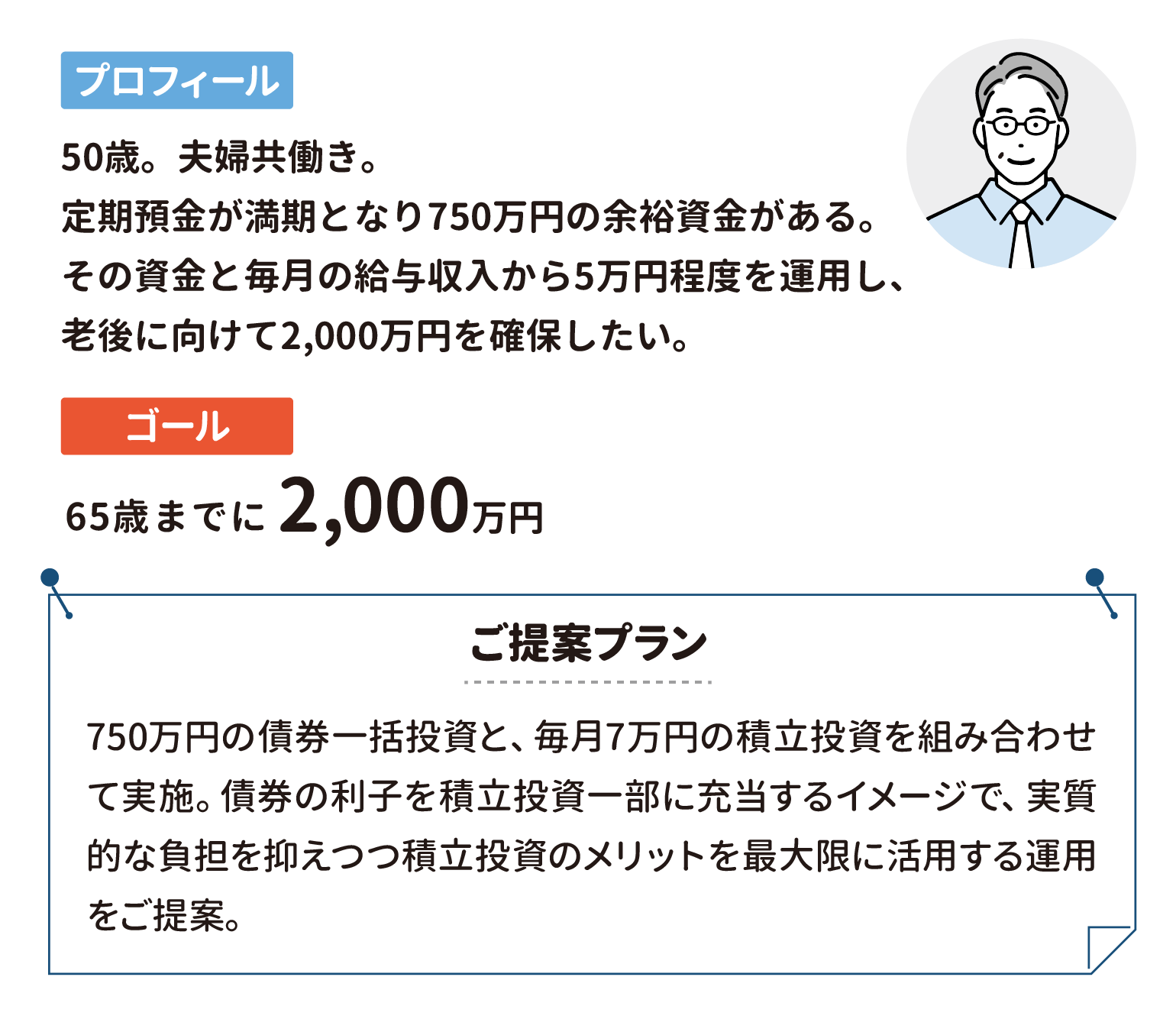

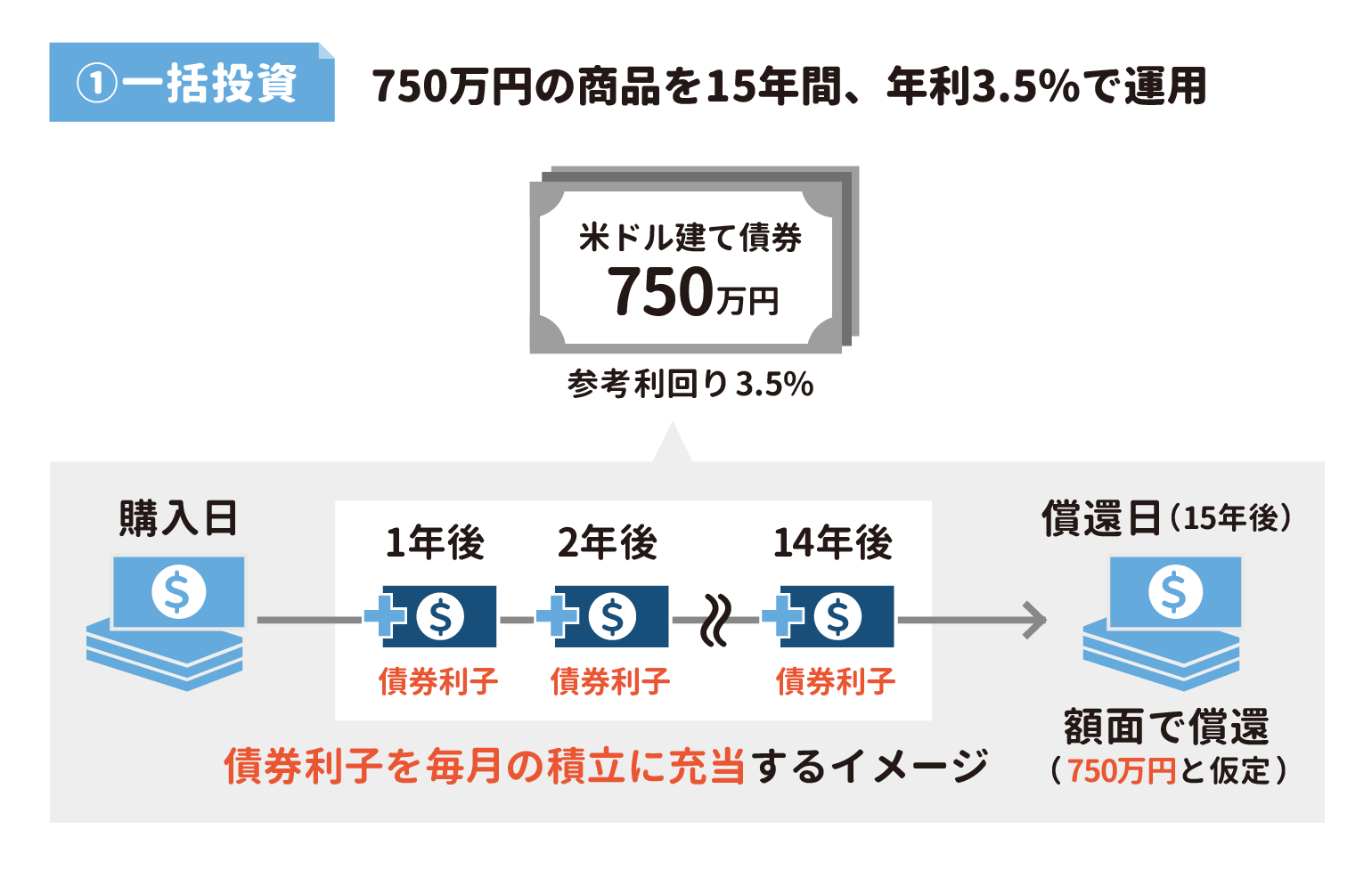

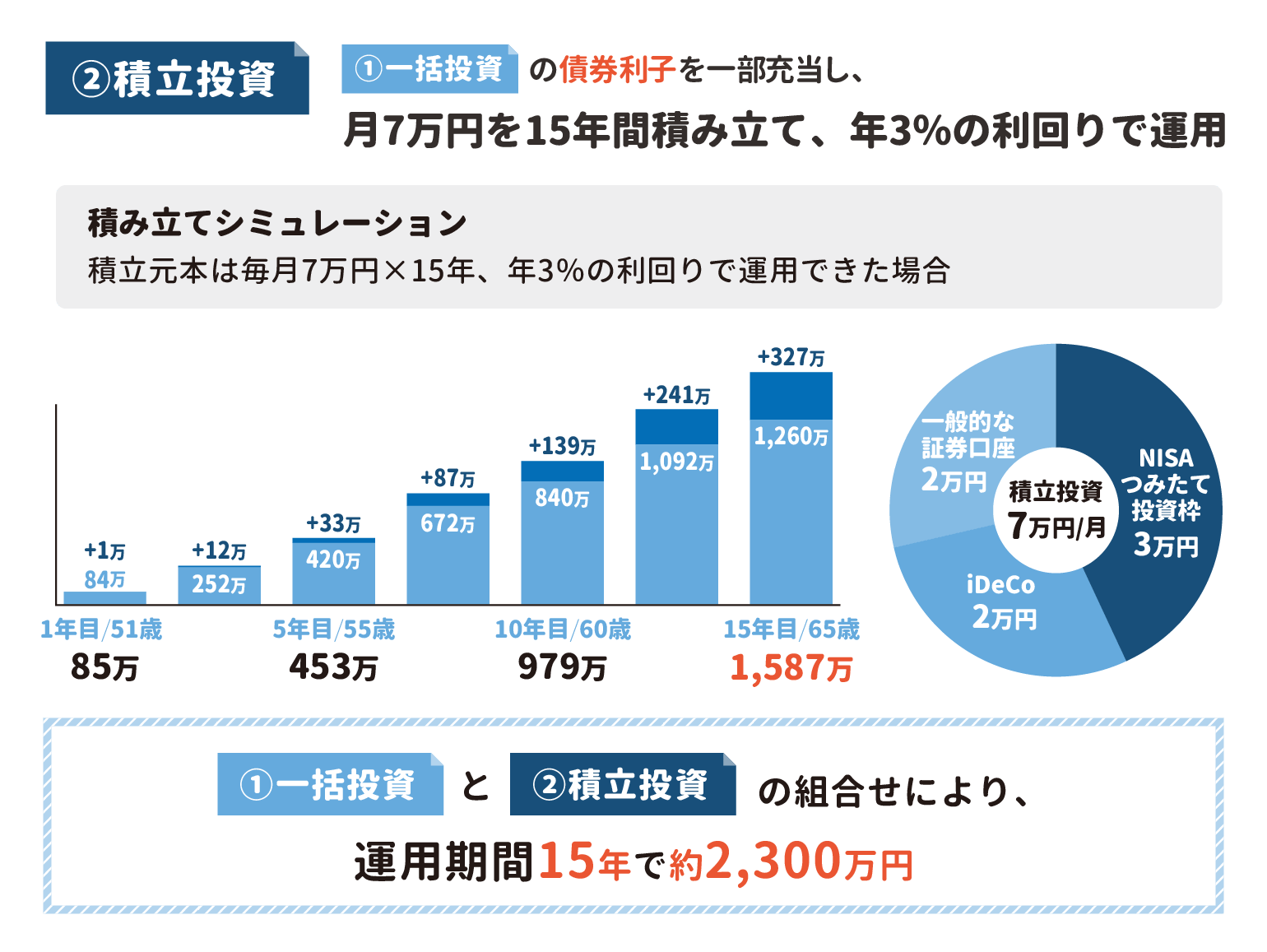

利付債と投資信託、両方を持つこともおすすめです。以下の例をみていきましょう。

※上記は一定の仮説に基づいて作成した簡易計算のシミュレーションであり、手数料及び税金、為替レートの変動、為替スプレッド等は考慮していません。また、将来の運用成果を示唆あるいは保証するものではありません。

債券投資にご興味のある方は投資信託相談プラザまで

債券投資を始めたいけれど、商品の選び方のポイントが分からないという方も多いのではないでしょうか。IFAが初心者の方にも分かりやすくお話いたしますので、お気軽にご相談ください。

「債券投資に興味がある!」そんな方へ

債券のしくみや魅力、実際の活用例などをまとめたハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

【投資信託の取引にかかるリスク】

投資信託は、商品によりその投資対象や投資方針、申込手数料等の費用が異なり、多岐にわたりますので、詳細につきましては、それぞれの投資信託の「目論見書」「目論見書補完書面」を必ずご覧ください。また、一部の投資信託には、原則として換金できない期間(クローズド期間)が設けられている場合があります。

●主な投資対象が国内株式

組み入れた株式の値動きにより基準価額が上下しますので、これにより投資元本を割り込むおそれがあります。

●主な投資対象が円建て公社債

金利の変動等による組み入れ債券の値動きにより基準価額が上下しますので、これにより投資元本を割り込むおそれがあります。

●主な投資対象が株式・一般債にわたっており、かつ、円建て・外貨建ての両方にわたっているもの

組み入れた株式や債券の値動き、為替相場の変動等の影響により基準価額が上下しますので、これにより投資元本を割り込むおそれがあります。

【投資信託の取引にかかる費用】

投資信託へのご投資には、所属金融商品取引業者等およびファンドごとに設定された販売手数料および信託報酬等の諸経費等をご負担いただく場合があります。(手数料等の具体的上限額および計算方法の概要は所属金融商品取引業者等およびファンドごとに異なるため本書面では表示することができません。)

●お買付時にお客様に直接ご負担いただく主な費用

「買付手数料」:所属金融商品取引業者等、ファンドによって異なります。

●保有期間中に間接的にご負担いただく主な費用

「ファンドの管理費用(含む信託報酬)」:ファンドによって異なります。

●ご換金時にお客様に直接ご負担いただく主な費用

「信託財産留保額」「換金手数料」:ファンドによって異なります。

買付・換金手数料、ファンドの管理費用(含む信託報酬)、信託財産留保額以外にお客様にご負担いただく「その他の費用・手数料等」には、信託財産にかかる監査報酬、信託財産にかかる租税、信託事務の処理に関する諸費用、組入有価証券の売買委託手数料、外貨建資産の保管等に要する費用、受託会社の立替えた立替金の利息等がありますが、詳細につきましては「目論見書」で必ずご確認いただきますようお願いいたします。

また、「その他の費用・手数料等」については、資産規模や運用状況によって変動したり、保有期間によって異なったりしますので、事前に料率や上限額を表示することはできません。

各商品のお取引にあたっては、当該商品の目論見書をお渡ししますので必ず内容をご確認のうえ、ご自身でご判断ください。

【国内債券のリスクと費用について】

国内債券の取引にかかるリスク:債券は、債券の価格が市場の金利水準の変化に対応して変動するため、償還前に換金すると損失が生じるおそれがあります。また、債券を発行する組織(発行体)が債務返済不能状態に陥った場合、元本や利子の支払いが滞ったり、不能となったりすることがあります。

国内債券の取引にかかる費用:国内債券を、相対取引によって購入する場合は、購入対価のみお支払いいただきます(委託手数料はかかりません)。

【外国債券のリスクと費用について】

外国債券の取引にかかるリスク : 債券は、債券の価格が市場の金利水準の変化に対応して変動するため、償還前に換金すると損失が生じるおそれがあります。また、債券を発行する組織(発行体)が債務返済不能状態に陥った場合、元本や利子の支払いが滞ったり、不能となったりすることがあります。外国債券(外貨建て債券)は為替相場の変動等により損失(為替差損)が生じたり、債券を発行する組織(発行体)が所属する国や地域、取引がおこなわれる通貨を発行している国や地域の政治・経済・社会情勢に大きな影響を受けたりするおそれがあります。

外国債券の取引にかかる費用等 : 外国債券を購入する場合は、購入対価のみお支払いいただきます(委託手数料はかかりません)。また、売買における売付け適用為替レートと買付け適用為替レートの差(スプレッド)は債券の起債通貨によって異なります。

このコラムの執筆者

道谷 昌弘

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

AFP(日本FP協会認定) 大学卒業後、大手証券会社に入社。国内営業部門にて法人・個人の資産運用アドバイスを行う。8年間勤めたのち退社し、より中立的なアドバイスができるIFA(独立系投資アドバイザー)に転身。現在は富山を拠点に、全国各地のお客様に幅広くコンサルティングを行いながら、お客様にとって本当に良い商品提案を日々追求している。