本記事では、以下のようなお悩みを解決していきます。

- ロボアドと投資信託の違いは?

- ロボアドのメリットとデメリットを知りたい

- ロボアドを選ぶときの注意点は?

ロボアドバイザー(略称:ロボアド)とは投資家に資産運用のアドバイスやメンテナンスを自動で行ってくれるサービスのことです。

近年、投資の初心者や投資にあまり時間をかけたくない人に便利なサービスとして注目を集めています。

本記事では、業界注目のロボアドのメリットとデメリットを紹介すると共に、活用する手順や注意点を解説していきます。

INDEX

ロボアドとは手軽に資産運用できるサービスのこと

ロボアドバイザーは略称「ロボアド」とも呼ばれる資産運用サービスのことです。株式、外貨預金、投資信託などの投資を自動的に行ってくれます。

「投資をして資産を増やしたいが、勉強する時間がなかなか取れない」「投資に時間をかけたくない」という人が手軽に投資できるため注目されています。ロボアドはどのような仕組みなのか、また、どのようなことを自動でやってくれるのかを説明しましょう。

資産運用を自動化する

ロボアドは資産の運用・管理を自動化する投資サービスです。

ロボアドが投資家に代わって独自の理論を用いて、投資の判断・分析・診断をします。つまり専門家によるアドバイスを受けなくても、ロボアドが高度な投資の理論に基づいたアドバイスや運用をしてくれるのです。

顧客それぞれに合ったプランを提案する

ロボアドの大きな特徴の1つは、顧客にあったプランを提案してくれることでしょう。利用開始の時点で利用者がいくつかの質問に答えることによって、ロボアドが利用者の目的にあった運用を提案し、運用してくれます。

質問の内容は、利用者がどれくらいのリスクを許容するのか、リターンをどれくらい期待するのか、どれくらいの期間運用するのかなどです。

ロボアドには2種類ある

現在日本で展開されているロボアドバイザーのサービスは大きく「投資一任型」と「アドバイス型」の2つのタイプに分かれ、それぞれ資産運用が自動化される範囲に違いがあります。それぞれの主な特徴をまとめたものが下の表です。

運用のすべてをロボアドに任せたいなら投資一任型を、アドバイスをしてもらうが意志決定は自分で行いたいならアドバイス型を選択するといいでしょう。ここからはそれぞれのサービスの特徴や相違点を解説します。

1.投資一任型のロボアド

投資一任型のロボアドは、アドバイスから運用まで投資のすべてを自動的に行ってくれるサービスです。利用を開始する時点でいくつかの質問に答えることで、利用者にあった投資スタイルでの運用を行ってくれます。

投資先の決定はもちろんのこと、定期的に必要なリバランスもすべてロボアドが自動的に行います。「投資はしたいけれど、その時間がない」という人に適したサービスと言えるでしょう。

2.アドバイス型のロボアド

アドバイス型のロボアドは、その名前のとおり投資の提案をしてくれるサービスです。利用開始時にいくつかの質問に答えることで、利用者のリスク許容度が診断されます。その結果に基づいて投資の提案をしてくれるのです。

利用者はロボアドのアドバイスを参考にして、自ら投資先や配分を決定します。投資一任型の場合は手数料がかかるのが一般的であるのに対して、アドバイス型の場合は無料のことが多いです。アドバイス型にはNISAの利用が可能なサービスもあります。

ロボアドと投資信託の違い

ロボアドと投資信託には、リバランスやリスク、コストなどにおいて、いくつかの相違点があります。ロボアドは資産の運用・管理をテクノロジーの力で自動的に行うサービスですが、投資信託を活用した資産運用をする際は投資家自身が投資対象を選定し、購入する必要があります。

2つの投資商品には、いくつか違いがあります。それぞれ見ていきましょう。

ロボアドは自動で資産配分のリバランスが可能

投資一任型のロボアドであれば、資産配分のリバランスを自動的に行いますが、投資信託の場合は運用中の商品を定期的に見直し、必要に応じて自分でリバランスをしなければなりません。

例えば、運用を開始してしばらく時間が経過し、資産配分のリバランスの必要が生じた際に、大きな違いが生じます。

投資信託で運用している場合は、投資家自身の判断でポートフォリオの入れ替えが必要です。仕事や家事に忙しく、売買のタイミングをうまく合わせられない場合にポートフォリオの見直しの機会を逃してしまうことも考えられます。

また、投資商品についての知識も深める必要があり、知識習得のために時間を割く必要があるでしょう。

その点ロボアドは投資信託で運用をすることと比べれば、知識や手間をあまり必要としません。利用開始からリバランスまで、独自の理論やルールに基づいて自動的にこなしてくれるからです。

ロボアドはリスク許容度を設定できる

ロボアドは質問によって利用者がどれくらいの価格変動までなら許容するかというリスク許容度を判断し、設定に応じたプランを提案して運用を行ってくれます。

設定の範囲を超えると、自動的にポートフォリオの組み替えが行われる仕組みです。

一方、投資信託は利用者が自分でリスクを判断して運用します。つまり投資信託では難しい選択をせまられるケースが出てくるのです。

コストのかかるタイミングが違う

ロボアドと投資信託とではコストのかかるタイミングや金額が違います。

投資一任型は購入時と売却時に手数料がかからないのが一般的です。しかし運用している資産の金額や期間に応じて、1%程度の手数料がかかります。

一方、投資信託は購入時と売却時に手数料がかかるのが一般的です。運用している資産に対しても手数料がかかるケースが多いのですが、0.1%以下という低率のものが増えています。

ロボアドのメリット

ロボアドには運用の手間がかからない、客観性が高いなどのメリットがあります。これらは独自の理論やルールに基づいて自動的に投資判断するがゆえのメリットです。

ロボアドの中でも投資一任型とアドバイス型とではサービス内容に違いがあるため、メリットにも異なる部分が出てくるので注意が必要です。ここからはどちらのタイプにとってのメリットなのかということも明記して解説します。

- 少ない手間で手軽に資産運用が可能

- 投資経験や知識をさほど必要としない

- 客観性が高い

- 少額からの投資が可能

1.少ない手間で手軽に資産運用が可能

ロボアドの大きなメリットは少ない手間で手軽に資産運用ができることです。

投資の初心者や投資の情報の収集・分析・運用に時間をかけられない人にとって、投資のための時間や手間をかけずに済むことは大きなメリットと言えるでしょう。

より手軽に資産運用をしたい方には、すべてを自動で任せられる投資一任型がおすすめです。

2.投資経験や知識をさほど必要としない

ロボアドを活用すれば、経験も知識も情報の収集も必要ありません。効果的な資産運用には投資に関する知識や経験が重要な要素ですが、ロボアドがすべて利用者に代わって判断して運用してくれます。

投資一任型ならば、ほぼすべての作業を任せることも可能でしょう。一方、アドバイス型は利用者が最終的な選択をする必要があるため、それなりの経験と知識が求められます。

3.客観性が高い

ロボアドによって資産運用を自動化するということは、高度な理論に基づいた独自のルールに基づいて運用されるということであり、主観的な判断が入り込む余地がありません。つまり利用者には「あせり」「不安」「希望的な観測」などから判断を誤るリスクがないのです。

特に投資一任型は運用が完全に自動化されているため、利用者が判断する余地のあるアドバイス型よりも客観性が高いと言えます。

4.少額からの投資が可能

少額からの投資が可能であることもロボアドのメリットでしょう。これはアドバイス型と投資一任型のどちらにも当てはまるメリットです。

一般的な株式投資では100株からの購入となるため、ある程度の資金力が必要になります。

しかし、ロボアドの場合、サービスを展開している会社によって最低入金額は異なるものの、一般的には100円~10万円から始められるため、リスクを抑えながらの資産運用が可能です。

ロボアドのデメリット

ロボアドには、運用開始してからある程度の時間が経過しないとリターンを期待できない、使ったからといって必ずしもプラスになるとは限らないなどのデメリットがあります。

ロボアドは基本的には長期的な運用を前提にしたサービスです。使い方によってはデメリットになる場合があることを踏まえて利用する必要があるでしょう。特に注意すべきなのは次の3つです。

- 短期間でのリターンは難しい

- 元本割れするリスクがありうる

- 運用手数料がかかる

1.短期間でのリターンは難しい

ロボアドはリスクを抑えて堅実な運用をしたい人向けのサービスのため、短期間でのリターンは期待できません。

投資の対象は主に投資信託であり、長期的な資産運用に適した商品で運用をしているからです。

この特徴を理解して、最初から長期的な運用をする方針でのぞむならば、デメリットにはならないでしょう。

2.元本割れするリスクがありうる

高度な理論に基づいたロボアドによる資産運用であっても決して万能ではなく、元本割れするリスクはあります。

「元本割れ」とは資産運用のために投資した金額よりも運用後の金額が下回ることです。

しかし、投資をする以上はロボアドを使わなかったとしても、常に想定しておくべきリスクと言っていいでしょう。

3.運用手数料がかかる

ロボアドは株式投資よりも運用コストが高くなるデメリットがあります。株式投資とは上場株の売値と買値の差額分の利益を得ることを目的として、株を売買する投資方法です。

株式投資は証券会社との売買の取引が成立した時点で手数料がかかりますが、通常、ロボアドよりも安くなります。

ただしロボアドは株式投資と違って、投資する銘柄の選定や運用資産の配分の決定、リバランスなども自動で行ってくれるため、サービス内容は充実しています。

自分の力だけで投資する自信がない、時間がないという利用者にとっては、コストがかかるデメリット以上のメリットがあるという考え方も成立するでしょう。

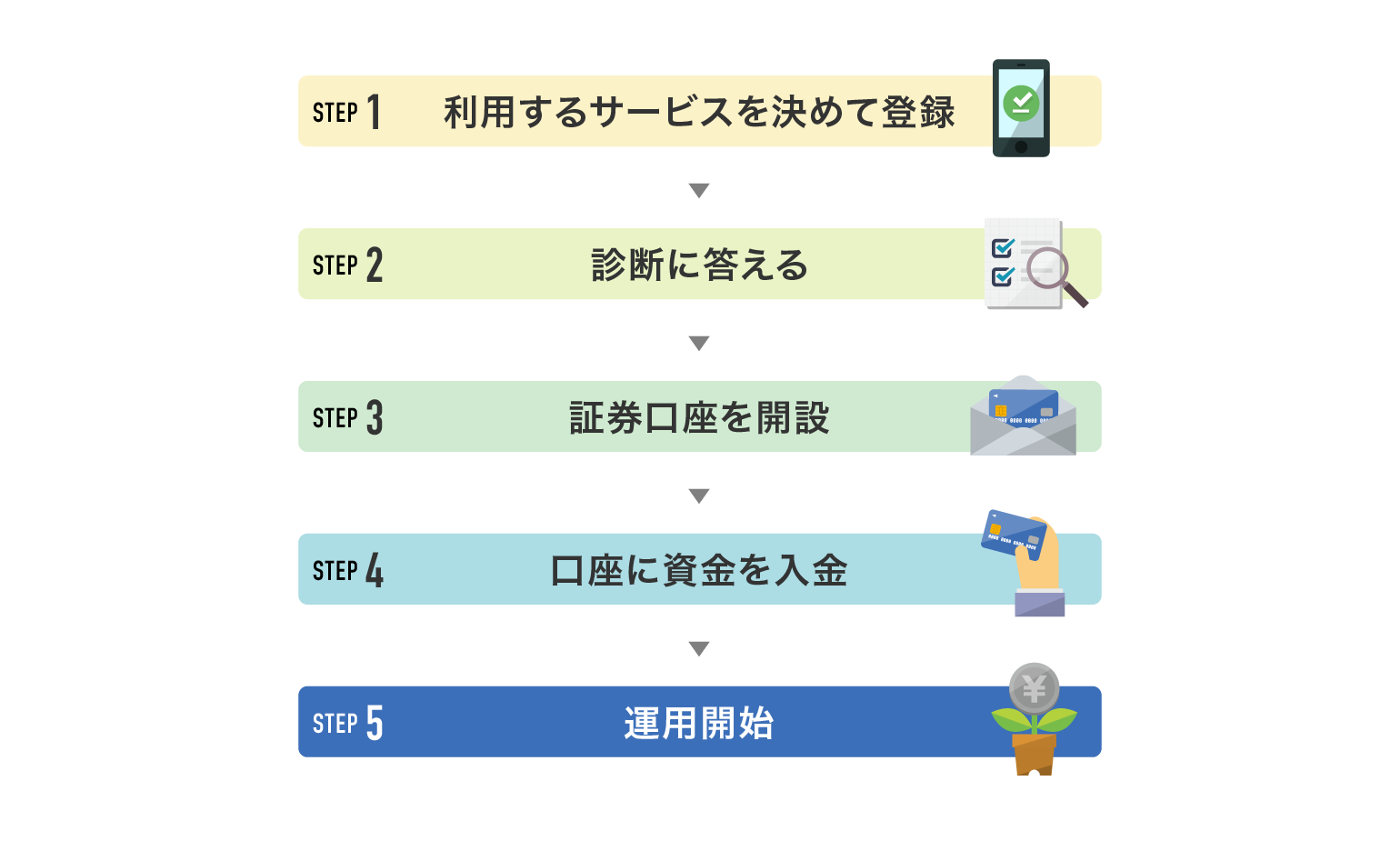

ロボアドを始める手順

ロボアドの利用を開始する手順を説明します。基本的にはインターネット上で完結することができ、さほど複雑な手続きがあるわけではありません。手続きを進める前にはおおよその資産運用計画を立てておくことが大切です。

目安となる金額や運用する期間、どれくらいまでのリスクを許容するかなど、あらかじめ想定しておくと、スムーズに始められるでしょう。

サービス利用の手順は下の図のようになっています。5つあるSTEPの中の2~4は文章でも補足して解説します。

資産運用の診断を受ける

利用者は最初に資産運用の診断のための質問に回答します。サービスごとに診断内容は変わってきますが、 年齢や年収、貯蓄額などや、資産運用の目的、積み立てる予定の金額、リスク許容度などが質問として設定されているのが一般的です。

これらの質問に答えることで、ロボアドが利用者それぞれにあった投資運用のプランを提案してくれます。

口座を開設して入金する

診断が終わって資産運用のプランが決まった後に、証券用の口座を開設します。基本的にはインターネットで完結することができますが、郵送、店頭での手続きも選択可能なケースが多いです。

口座開設には本人確認が必須事項であるため、マイナンバーカードと免許証やパスポートなどの本人を確認できる書類の提示を求められます。口座を開設することができたら、必要な金額を口座に入金して運用を開始します。

ロボアド選びの注意点

ロボアドを選ぶ際は、運用実績や手数料のチェック、節税機能やNISA対応かどうかを確認するように注意しましょう。

現在、日本国内では多くの証券会社や運用会社がさまざまなロボアドを提供しています。

利用者それぞれの投資知識や投資に対するスタンス、運用目的にあったサービスを選ぶことが重要です。納得できる資産運用をしていくためには、どのようなことに注意すべきなのか、確認していきましょう。

運用実績を確認して検討する

ロボアドのサービスを選ぶ上での基準の1つとして挙げられるのはサービスを提供している会社の運用実績です。通常は過去の運用利回りが公開されています。

中にはリスク許容度別の運用実績が公開されているケースもあるので、利用者それぞれのリスク条件に合った運用実績を確認できる場合もあるでしょう。

開示されている運用実績を確認して比較・検討することをおすすめします。

(例)ウェルスナビのリスク許容度別のパフォーマンスを表したグラフ

サービス開始後のパフォーマンス [手数料控除後]2016年1月19日~2023年12月末

(当初100万円、毎月3万円積立)リスク許容度3の場合

![サービス開始後のパフォーマンス [手数料控除後]2016年1月19日~2023年12月末](https://toushin-plaza.jp/column/wp-content/uploads/2024/06/robo-about1.png)

※当該運用パフォーマンスは過去データに基づき計算されたものであり、将来の運用成果等について示唆・保証するものではありません。

※グラフ、本文で表示している割合は年率ではありません。資産評価額÷累積元本額で計算しています。

【前提条件】・サービス開始当初(2016年1月19日)に初回投資100万円、その後は毎月3万円を積立投資・WealthNaviの各リスク許容度の推奨ポートフォリオに投資していた場合のパフォーマンス・半年ごとにリバランス実施・手数料控除後・手数料は現金部分を除く預り資産に対して年率1%(税込1.1%、ただし消費税率は時期により適用される税率を適用)・分配金やリバランス時の譲渡益にかかる税金は考慮していない・ETFの分配金は権利落ち日に再投資・Refinitivのデータに基づきWealthNaviにて作成

出典:ウェルスナビホームページ ウェルスナビの運用パフォーマンスとは?より引用

手数料をチェックする

アドバイス型のロボアドは手数料がかからないものが多いですが、投資一任型のロボアドは会社によって手数料や細かな条件が異なります。

利用の仕方によっては手数料の差が大きくなる場合があるので運用金額に対する手数料の利率、売買手数料、解約する場合の費用などを細かくチェックしておきましょう。できれば、複数の会社を比較することをおすすめします。

節税機能やNISA対応の有無を確認する

節税機能やNISA対応の有無の確認も忘れてはいけません。資産運用をして利益が発生すると、税金がかかるのが一般的ですが、ロボアドによっては節税機能の付いたサービスもあります。

税金の負担額が一定の金額よりも多くなった場合に、翌年以降に自動的に繰り越される機能や自動税金最適化機能など、独自の機能が付いたサービスがあるので、確認しておくといいでしょう。

また非課税枠が設定されているNISAに対応したサービスもあります。入ってくる金額だけでなく、出ていく金額も想定してサービスを選ぶことが大切です。

自分に合ったロボアドを活用しよう

ロボアドとは資産の運用・管理を投資家の代わりに自動的に行ってくれる便利なサービスです。

ロボアドには2つのタイプがあるので、投資に関する知識がない、時間をかけたくないという利用者は投資一任型、コストを抑えたい、ある程度は自分で選択したいという利用者はアドバイス型のロボアドを選ぶといいでしょう。

現在、投資会社や運用会社がさまざまなサービスを展開しています。運用実績、手数料、節税機能など、さまざまなチェックポイントを確認し、適したロボアドを利用することで、満足度の高い資産運用の実現に期待できるでしょう。

あわせて読みたい

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。