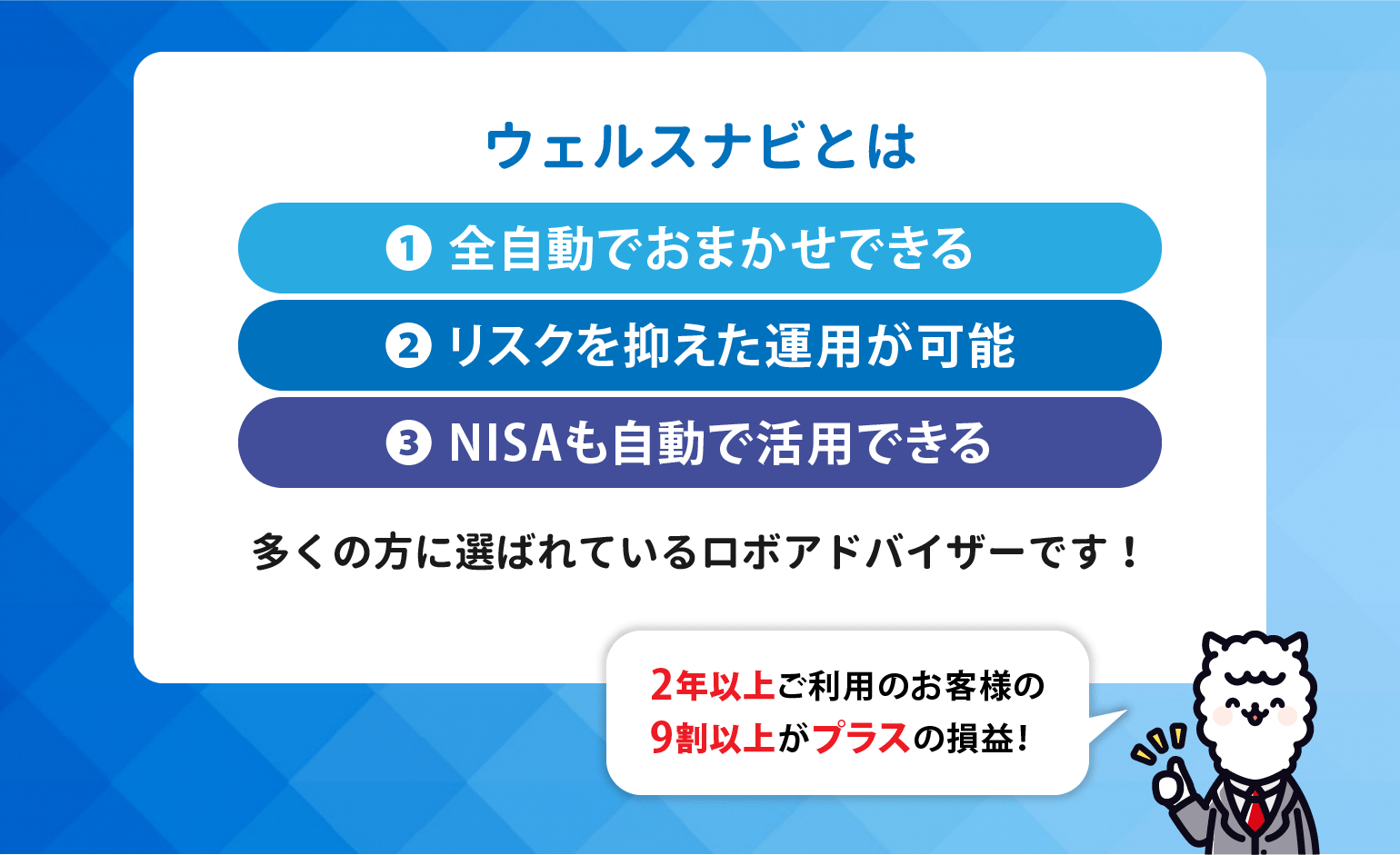

WealthNaviとはスマホやパソコンから手軽に資産運用を行う全自動投資サービスです。投資する銘柄も売買のタイミングもすべて代行してくれるため、忙しく働く現役世代や、投資に対する知識が少ない初心者に人気のサービスです。

※2024年3月末時点。過去の運用実績であり、将来の運用成果等について示唆・保証するものではありません。詳しくはこちらをご覧ください。(ウェルスナビのサイトに遷移します)。

本記事では、WealthNaviの特徴やWealthNaviがおすすめな人の特徴を紹介するとともに、口座開設のステップを解説します。

INDEX

WealthNaviとは2015年4月に設立された、ロボアドバイザーによる全自動の預かり資産運用サービスを提供する、日本の企業です。テクノロジーを活用することで、入金と積立を設定すれば資産運用は「おまかせ」で自動で行ってくれるのが特徴です。投資対象は米国株・日欧株・新興国株・債券・金・不動産です。(2024年5月時点)

提携パートナーと共に魅力的な優遇プログラムやマイル・ポイントが貯まるなどの施策も行っています。

【豆知識】ロボアドバイザーとはなにか?

ロボアドバイザー投資にはWealthNaviのような「投資一任型」のサービスの他に「アドバイス型」があります。アドバイス型は利用者に最適な資産運用のポートフォリオについて「助言」を行うだけのタイプです。

投資一任型はポートフォリオの作成だけでなく、投資銘柄の選定、売買、価格変動による資産バランスの調整などを自動で行ってくれるところまでがサービス内容となっています。

投資一任型は、投資初心者や仕事や家事で忙しい方でも、始めやすいサービスと言えるでしょう。

WealthNaviを利用するメリットとして、以下の7点が挙げられます。

- 自動で資産運用を行ってくれる

- スマホで手軽に資産運用ができる

- 少額の投資でも最適なポートフォリオを実現できる

- NISAが使える

- 世界約50か国の1万2,000銘柄に投資できる

- 多彩な機能を使える

- 最先端のフィンテックを使った資産運用が可能

詳しく解説します。

自動で資産運用を行ってくれる

WealthNaviの資産運用は、ノーベル賞受賞者ハリー・マーコビッツ氏が提唱する「現代ポートフォリオ理論」に基づいて資産運用を自動で行ってくれます。これまで世界の富裕層や機関投資家にしかできなかった、高度な理論に基づいた資産運用がWealthNaviのおまかせ運用を行うことで可能になります。

上記の理論に基づき厳選したETF(上場投資信託)を通じて、世界約50か国1万2,000銘柄に分散投資を行います。

資産配分の決定から発注、積立、リバランス、税金最適化まですべて自動で行ってくれるため、自分で投資銘柄を調べる必要もなく、投資初心者や投資銘柄の知識が少ない方でも始めやすいサービスです。

スマホで手軽に資産運用ができる

WealthNaviなら口座開設から資産運用の状況確認などをスマホやパソコンで簡単に行うことができます。公式アプリでは、クイック入金や積立に関する設定も簡単に行えます。

投資を行う中で、自分自身が保有している資産内容を把握することは不可欠です。

WealthNaviではスマホやパソコンから現在保有している銘柄や、将来的に資産がどのように増加していくのかのシミュレーションをグラフを用いてわかりやすく表示しています。また、コラムの配信も行っており、手軽に情報を入手できることもメリットです。

少額の投資でも最適なポートフォリオを実現できる

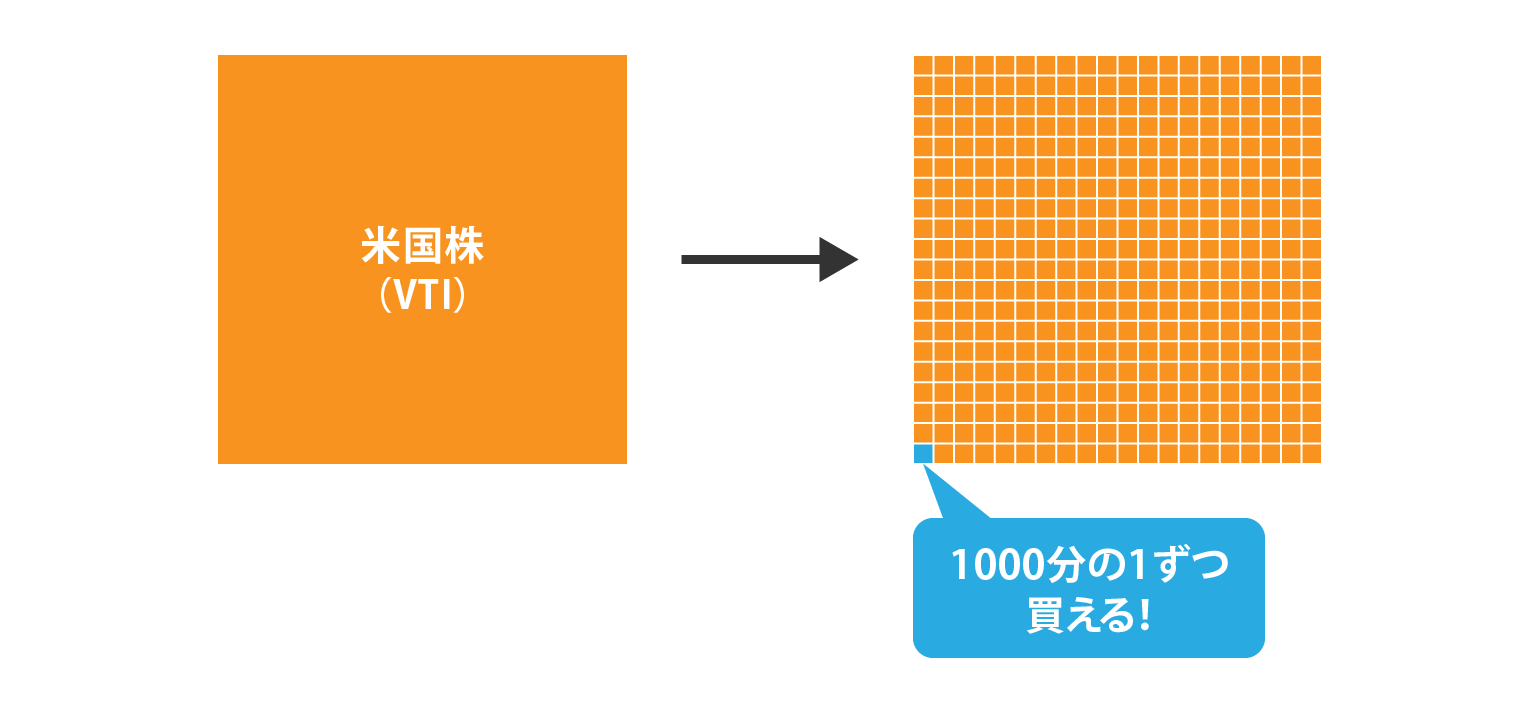

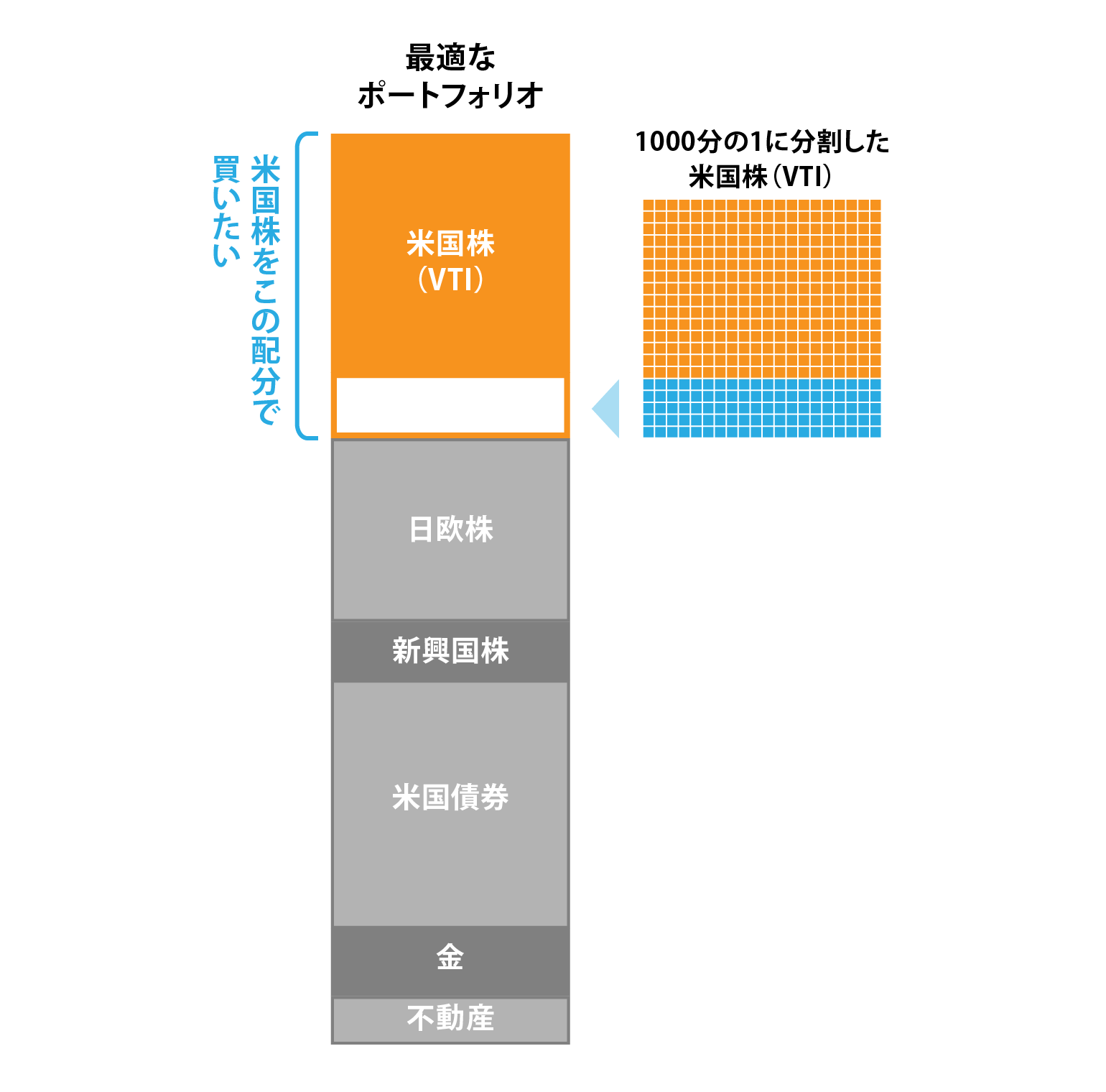

WealthNaviでは少額からでも最適なポートフォリオを実現する「ミリトレ(少額ETF取引機能)」というサービスがあります。

各ETFの取引単位は数千円から一万数千円など様々です。最適なポートフォリオを実現しようとするためには、本来はまとまった投資金額が必要となります。そこで「ミリトレ(少額ETF取引機能)」を活用することで、少額からでも最適なポートフォリオを組むことが可能です。

「ミリトレ(少額ETF取引機能)」は、ETFを1000分の1単位で取引することが可能です。

例えば、10万円の投資資金の中で最適なポートフォリオを作成するには、米国株(VTI)を6万円分必要とするケースとします。ちなみに、米国株(VTI)の取引単位は約1万6,000円です。この場合は米国株(VTI)3つと1000分の1単位のミリトレを組み合わせることで最適な配分を実現できます。

この機能は投資金額が少額であるとより効果を発揮します。本来、ミリトレのような少額ETF取引は、個人が証券会社を通じて行うことはできません。しかし、WealthNaviであれば、資金に余裕がない方でも最適なポートフォリオによる投資ができます。

NISAが使える

WealthNaviではNISAに対応した「おまかせNISA」があります。おまかせNISAでは、自動積立による入金を選択することで、NISAのつみたて投資枠と成長投資枠の2つの非課税枠を自動で活用しながら資産を購入します。

WealthNaviの強みでもある資産の自動リバランスは、おまかせNISAでも利用することができます。

積立投資の際に、資産のバランスを整えながら取引を行います。また最適な資産配分から5%以上乖離した資産クラスがある場合は、必要に応じてNISA口座からの売却を行います。これによりNISA口座においても資産構成の偏りによるリスクを避け、最適な資産配分を実現できます。

世界約50か国の1万2,000銘柄に投資できる

WealthNaviではETFを通じて世界約50か国1万2,000銘柄(※)に分散投資をしています。投資の格言に「卵はひとつのカゴに盛るな」という言葉があります。重要なのは資産をひとつに集中するのではなく、分散しておくことです。

日本株を複数銘柄購入しているから、分散投資を行っていると考える人もいるかもしれませんが、日本で大きな経済危機が起こればそのすべての価格が下落することもあるでしょう。

日本だけではなく海外の銘柄にも投資したり、債券や不動産など値動きの異なる資産対象を組み合わせて投資することで、リスクを更に分散することが可能です。

※2024年5月時点

多彩な機能を使える

WealthNaviでは、以下の多彩な機能を利用できます。

- クイック入金(ネットバンクによる入金)

- 自動積立

- リバランス

- DeTAX(※1)

- ライフプラン(※2)

- おまかせNISA(※3)

※1 一定の条件が満たされた場合にのみ適用されます。税負担を必ず繰り延べることを保証するものではありません。

※2 アプリのみでご利用いただけるサービスです。

※3 おまかせNISAへのお申込みが別途必要となります。

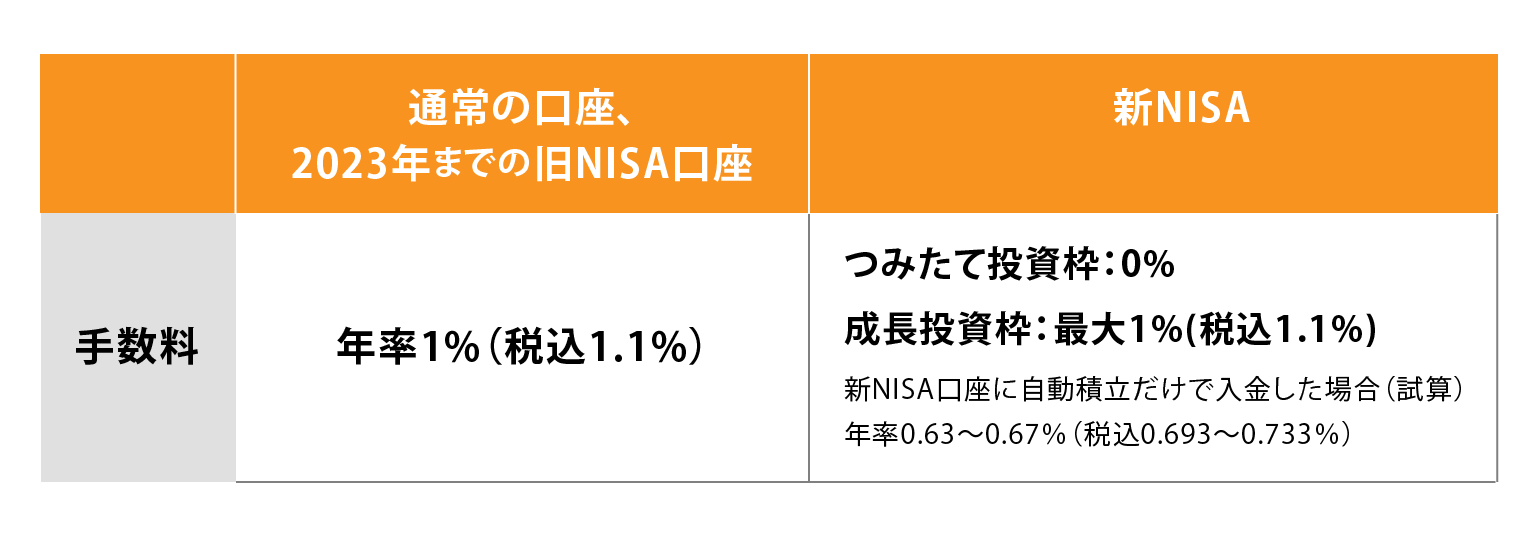

取引手数料はかからないWealthNaviですが、預かり資産の年率1%(現金部分を除く、税込1.1%※1)が手数料としてかかります。また、新NISA口座の場合、預かり資産の年率最大1%(現金部分を除く、税込1.1%)がかかります。

クイック入金や振込入金を利用した場合、成長投資枠のみで資産を購入し、リスク許容度に応じて所定の手数料がかかります。

自動積立で入金した場合、つみたて投資枠と成長投資枠の両方で資産を購入します。この場合預かり資産の年率0.63~0.67%(現金部分を除く、税込0.693%~0.733%)程度の手数料が想定されます。これは、自動積立のみの入金で、入金後につみたて投資枠と成長投資枠の残高の割合が変わらなかった場合の試算です。相場の変動により資産評価額が変動した場合、全体の手数料が変動することもあります。

他のコストとして、年率0.07%~0.13%程度のETF保有コスト(※2)が実質的な負担です。しかしこれはETFの中で差し引かれており、別途支払いの必要はありません。実質的な負担を抑えられるよう、低コストの銘柄を選んでいます。

取引ごとに手数料を徴収するのではなく、預かり資産に連動した手数料体系となっています。資産が運用によって増えれば、WealthNaviが受け取る手数料も増えるということです。

※1 3000万円を超える部分は0.5%(現金部分を除く、年率・税込0.55%)

※2 経費率。最適ポートフォリオの配分比率で各ETFの経費率を加重平均した値は年率0.07%~0.13%程度(リスク許容度により異なる。2023年12月現在)。ETFの運用会社が適切な維持・管理を行うための経費としてETFの中で控除されており、運用会社の方針などにより変わることがあります。

最先端のフィンテックを使った資産運用が可能

ウェルスナビ株式会社はいわゆるFinTech企業といえるでしょう。FinTech(フィンテック)とは、金融(Finance)と技術(Technology)を組み合わせた造語です。金融サービスとITなどの情報技術を結び付けた革新的な動きをする企業をFinTech企業と呼びます。

ウェルスナビ株式会社はロボアドバイザーによる投資を行う企業としては、歴史のある企業といえます。また2020年12月には東証マザーズに上場し、2024年2月には三菱UFJ銀行と資本業務提携を結んでいます。

メリットもあるWealthNaviですが、以下のようなデメリットもあります。

- 手数料が預かり資産の残高によって変化する

- 長期割と提携サービスの併用ができない

- 短期では利益が得られにくい

- 元本割れのリスクがある

これらのデメリットについて詳しく解説します。

手数料が預かり資産の残高によって変化する

前章で紹介したとおり、WealthNaviは預かり資産の残高によって手数料が決まります。預かり資産の年率を1.1%とすると、投資金額100万円に対して年率1.1%かかり、1万1,000円かかります。他社のロボアドバイザー投資の運用手数料は年率0.715%〜となっており、同じ投資金額100万円では7,150円となり3,850円の差額が発生します。預かり資産額が大きくなると差額も大きくなるため、始める際に比較する必要があります。

しかし、WealthNaviを続けた期間と運用金額に応じて手数料が割引される「長期割」を使用することで通常口座では最大年率税込0.99%、新NISA口座では最大年率税込0.594~0.66%にまで引き下げることができます。(※)

※自動積立のみの入金で、入金後に「つみたて投資枠」と「成長投資枠」の残高の割合が変わらなかった場合の試算。相場の変動により資産評価額が変動した場合、新NISA口座全体の手数料も変動します。

長期割と提携サービスの併用ができない

長期割はWealthNaviが提携するサービス(WealthNavi for ○○)では使うことができません。また、一人で利用可能なサービスはひとつまでとされています。

長期割とは、前項で紹介したとおり、WealthNaviを続けた期間と運用金額に応じて手数料を割引するサービスです。

WealthNavi for ○○では、銀行の引出手数料と振込手数料の無料回数の増加するサービスや、資産評価額や積立額に応じてマイルや各種ポイントがたまるサービスがあります。

短期では利益が得られにくい

WealthNaviは長期・積立・分散投資を前提に作られたサービスとなっています。そのため短期的な売買益による収益を狙う方にはあまり向いていません。

元本割れのリスクがある

資産運用である以上、現預金と異なり元本が保証されることはありません。どんな投資でも市場や為替の動きによって元本がマイナスになることはあります。

しかし、WealthNaviの運用パフォーマンスをみてみると、約8年で資産は1.8倍に成長しています。これはコロナショックなどの金融ショックを乗り越えての実績です。(リスク許容度3の場合)

また1992年1月末~2022年1月末までの30年間の長期運用シミュレーションをみると、資産が約3.3倍になり、一時的なショックによって大きく減少することはあっても、全体としては右肩上がりになっています。(リスク許容度3の場合※1※2)

出典:ウェルスナビ株式会社 ウェルスナビの運用パフォーマンスは?

※1 運用パフォーマンス・シミュレーションは過去データに基づき計算されたものであり、将来の運用成果等について示唆・保証するものではありません。

※2 前提条件

・サービス開始当初(2016年1月19日)に初回投資100万円、そのあとは毎月3万円を積立投資

・WealthNaviの各リスク許容度の推奨ポートフォリオに投資していた場合のパフォーマンス

・半年ごとにリバランス実施

・手数料控除後

・手数料は現金部分を除く預り資産に対して年率1%(税込1.1%、ただし消費税率は時期により適用される税率を適用)

・分配金やリバランス時の譲渡益にかかる税金は考慮していない

・ETFの分配金は権利落ち日に再投資

ここまでWealthNaviのメリット・デメリットについて述べてきました。それではWealthNaviはどのような人におすすめなのでしょうか?

例えば、以下のような方にはおすすめできるでしょう。

- 投資初心者・未経験者

- 仕事などで投資にかける時間がない方

- 長期運用を考えている方

詳しくみていきましょう。

投資初心者・未経験者

WealthNaviは投資が初めての方、未経験の方にもおすすめです。

投資初心者で金融に関する専門的な知識がなくても、ロボアドバイザーがすべて自動で、最適なポートフォリオの配分決定、最適な割合に戻すリバランス、税金の自動最適化(DeTAX)※まで行ってくれます。

投資初心者や金融に関する専門的な知識がない人でも始めやすいサービスと言えるでしょう。

※DeTAXは特定口座でのみ適用されます。 一般口座やNISA口座には適用されません。

※税負担を必ず繰り延べることを保証するものではありません。

※DeTAXの取引価格は、取引所の終値です。

忙しくて投資にかける時間がない方

WealthNaviは一人一人に合った運用プランを提案してくれます。またちょっとしたスキマ時間にスマホを活用していつでも資産の状況を確認できます。

さらに、金融商品の選定も自動でやってくれるので、銘柄を選ぶ手間や購入する時の電話注文などを省くことができます。

WealthNaviで口座を開設したユーザーについて調査したところ、「資産運用がはじめて」という20代から50代の女性ユーザーが多いことがわかりました。仕事や子育てに忙しいユーザーにも人気を集めているようです。

長期運用を考えている方

「長期割」については前章でも触れましたが、WealthNaviでは長期的な運用を推奨するために、続けた期間と運用金額に応じて、6か月ごとに手数料の割引が拡大するプログラムがあります。

長期割期間が開始してから、6か月間出金をしてなければ、下限の税込0.99%まで段階的に割引されます。

長期割の判定は毎月1日に実施されますが、1日時点で総入金額から総出金額を引いた金額が50万円以上であると当月から割引開始することができ、200万以上であれば割引幅が倍になります。

長期投資を考えている方にとってこういった割引をうまく使うことで手数料を抑えられるのは、とても魅力的といえるでしょう。

実際にWealthNaviで投資を行うには、どのようなステップで口座開設を行えばいいのでしょうか?

- リスク許容度無料診断を受ける

- WealthNaviの公式HPから口座開設の申込をする

- 入金して資産運用をスタート

ここからはオンラインで可能な口座開設のステップについて解説します。

1.リスク許容度無料診断を受ける

6つの質問に答えるとお客様に最適な運用プランが診断できます。年齢や年収、資産運用の目的などの質問からお客様のリスク許容度を分析し、一人ひとりにあった最適なポートフォリオを作成してくれます。さらに、毎月の積立額と運用期間を入力すると、将来資産が何%の確率でいくらになるのかをシミュレーションしてくれます。

この診断はユーザー登録する前に無料で行うことができるので、まずはWealthNavi公式HPから診断してみてください。

またこの結果を参考に、専門家に直接相談したいという方には投資信託相談プラザの利用をおすすめします。投資信託相談プラザでは専門家が一人ひとりに最適な資産運用の提案をいたします。対面はもちろん、zoomを利用したオンラインでのご相談にも対応しております。

WealthNaviの公式サイトトップページにアクセスし、「口座開設はこちら」のボタンを押し、口座開設ページを開きます。遷移したページで、WealthNaviにログインする際に使用するメールアドレスを入力し、ユーザー登録を行います。

入力したメールアドレスに認証コードが送られるので、認証コードと任意のパスワードを入力します。ユーザー登録が済んだら、下記の個人情報を入力します。

- 電話番号

- 職業

- 年齢

- 投資経験の有無

- 出金される際の振込先金融機関とその支店名

- 口座の種類

- 口座番号

- 口座名義人

その後、「運転免許所+個人番号カード」または「マイナンバーカード」のいずれかを選んで、スマートフォンのカメラ等で撮影し画像をアップロードします。

最後に開設する口座の選択などの規約等に同意のチェックを入れて、申し込むボタンを押下します。簡易書留の配達希望日を選択し、配達希望を決定するとお申し込みが完了です。

口座開設の審査が完了すると、登録住所に簡易書留が発送され、それを受領するとWealthNaviに入金が可能になります。

3.入金して資産運用をスタート

リスク許容度の設定と1万円以上の入金を済ませれば、資産運用がスタートします。

入金には、クイック入金・振込入金・自動積立の3つの方法があります。これら3つの入金について詳しくみていきましょう。

■クイック入金の場合

クイック入金は、インターネットバンキングを通じて、24時間365日、リアルタイムで入金ができるサービスです。手数料は無料です。この制度はインターネットバンキングでの契約のみになるので注意しましょう。

■振込入金の場合

日本国内の金融機関であれば、窓口やATM、インターネットバンキングから入金が可能です。振込の際はWealthNaviでの取引名義と同一の名義で手続きを行わないと入金されません。また、振込手数料は本人負担となるので注意が必要です。

■自動積立の場合

利用している銀行などから定期的にWealthNaviの口座に入金するサービスです。積立コースと積立額を設定すれば、自動で引き落としを行い3営業日後にWealthNaviの口座に入金されます。入金の手間や引き落としの手数料もかからないので、忙しい方におすすめです。

WealthNaviのようなロボアドバイザー投資サービスは様々な会社で提供されています。どのロボアドバイザーも運用パフォーマンスや手数料が異なっています。ロボアド投資を行う際には使える機能や手数料などを比べて行うといいでしょう。WealthNaviのロボアドバイザーは、忙しく働く世代におすすめのサービスです。

投資一任型のロボアドバイザーは自動的に資産運用が可能なところが大きな特徴ですが、運用先の決定に自分の意志が入らないことに抵抗感がある方や、直接人と話し合いながら資産運用を行いたい方もいらっしゃるでしょう。

弊社ではロボアドバイザー投資についても、専門のIFAが随時相談を行っております。様々な投資法の中から、お客様のライフプランに合ったものをご提案させていただきます。ぜひご活用ください。

あわせて読みたい

商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

ウェルスナビ株式会社が提供する金融商品の取引は、金利、通貨の価格、金融商品市場における相場、その他の指標の変動等により損失が生じ、また投資元本が割り込むおそれがあります。ご利用の際は、事前に契約締結前交付書面等を十分にお読みください。

ウェルスナビ株式会社 金融商品取引業者 関東財務局長(金商)第2884号 加入協会:日本証券業協会、一般社団法人日本投資顧問業協会

NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からの新NISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からの新NISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

※ その他、NISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。