NISAのつみたて投資枠は、投資信託による長期の積立運用に特化した少額投資非課税制度です。つみたて投資枠を活用すれば、節税効果を得ながら効率の良い資産運用を目指せます。

この記事では、つみたて投資枠の特徴および運用成果のシミュレーション、NISAの始め方、おすすめの金融機関を解説します。ぜひ、将来に向けた資産作りの参考にしてください。

▼ライフプランに合わせた資産運用をIFAがご提案!

資産運用の相談をする(ご相談無料)

▼延べ65,000人(※)が参加!全国各地・オンラインで開催中

セミナーに参加する(参加費無料)

※2015年12月~2025年3月末までの実績

あわせて読みたい

INDEX

NISAのつみたて投資枠とは?

NISAとは、少額からの投資を行う方のために2014年1月にスタートした少額投資非課税制度です。具体的には、投資から得た利益にかかる約20%の税金が非課税となります。

つみたてNISAは2018年からスタートしましたが、2024年1月からNISA制度がリニューアルされたことで制度が大きく変わっています。ここではまず、NISAの特徴および、つみたて投資枠と成長投資枠の違いを確認しましょう。

投資枠の特徴

NISAにおけるつみたて投資枠の特徴は、以下のとおりです。

- 対象:18歳以上で日本在住の人

- 口座開設期間:恒久

- 年間投資枠:120万円

- 非課税投資期間:無期限

- 非課税保有限度枠(総額):1,800万円

- 非課税投資枠の再利用:可能

- 投資対象商品:長期の分散積立投資に適した一定の投資信託

2024年1月からのNISAに新たに加わった特徴の1つとして、非課税投資枠が再利用できる点が挙げられます。たとえば、120万円の年間投資枠をすべて使い切ったとしても、そのうち一部でも売却すると翌年以降、売却した金額分を新たに非課税枠で買付可能です。

そのほか非課税期間が無期限になるなど、より節税効果を得やすい制度に変更されています。

成長投資枠との違い

NISAには、つみたて投資枠のほかに成長投資枠があります。旧NISAではつみたてNISAと一般NISAの併用は不可でしたが、つみたて投資枠と成長投資枠は併用可能となりました。

成長投資枠の特徴は、以下のとおりです。

- 対象:18歳以上で日本在住の人

- 口座開設期間:恒久

- 年間投資枠:240万円

- 非課税投資期間:無期限

- 非課税保有限度枠(総額):1,200万円

- 非課税投資枠の再利用:可能

- 投資対象商品:上場株式・投資信託等(一部銘柄を除く)

非課税保有限度枠はつみたて投資枠と合わせて1,800万円ですが、そのうち成長投資枠で利用できるのは1,200万円までと決まっています。

成長投資枠は、投資信託だけでなく上場株式やREIT(不動産投資信託)などのリスクが高めの金融商品への投資も可能です。そのため、リスクをとってでも大きなリターンを狙うといったより積極的な運用を目指せます。

ある程度まとまった余裕資金があるなら、資金の一部をハイリスク・ハイリターンの商品に投資してもいいでしょう。

▼これから資産運用をはじめる方へ!

無料お役立ち資料「いまからはじめる!NISAハンドブック」をダウンロードする

つみたて投資枠の20年後の利益をシミュレーション

つみたて投資枠での投資を始めるにあたってはまず、毎月の積立額を決めなければなりません。ここでは、毎月の積立額によって最終的にどのくらいの積立金額になるかをシミュレーションします。積立額を決定する際の参考にしてください。

なお、シミュレーションに用いる想定利回りは年率3%・5%・7%、積立期間は10年・20年・30年とします。

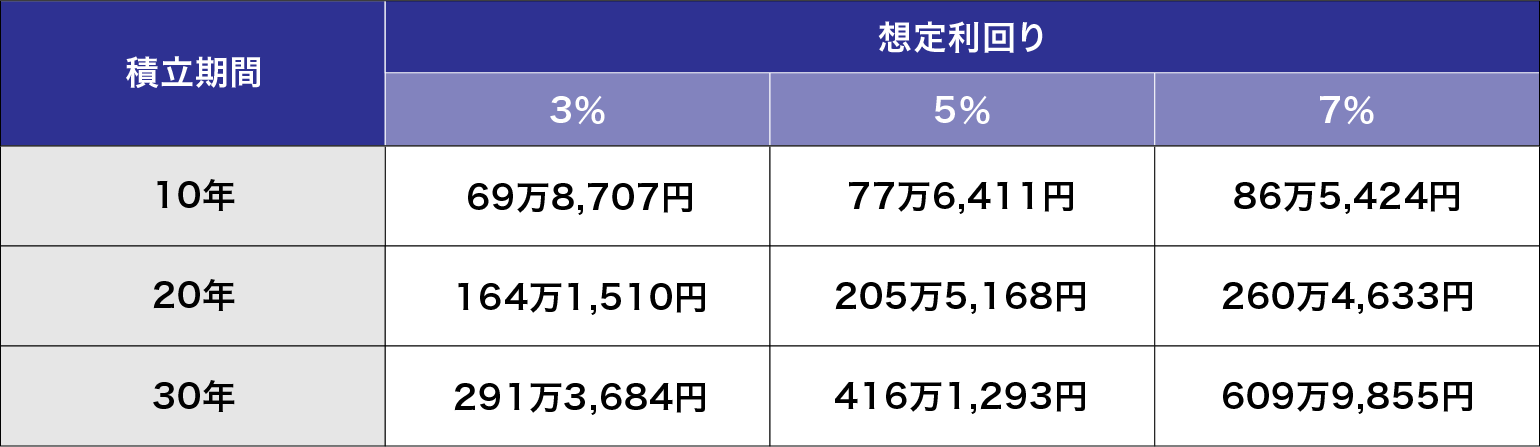

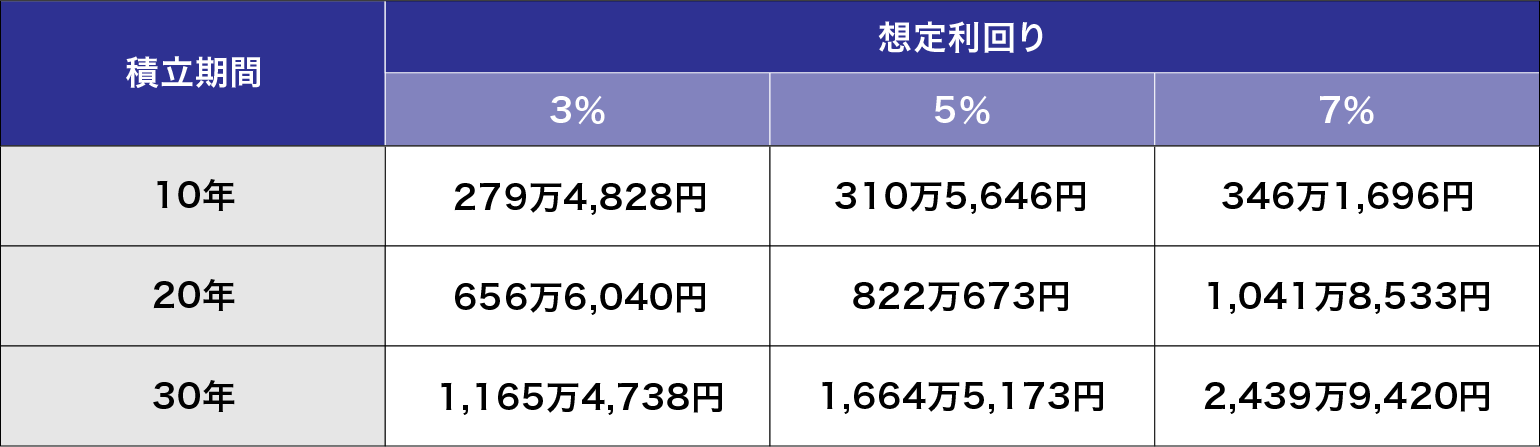

毎月5,000円を運用に回す場合

毎月5,000円ずつ積立投資をした場合の最終積立額シミュレーションは、以下のとおりです。

※税金および手数料等の諸費用は考慮しておりません

※月複利で元利合計金額を算出しております

※計算結果に関しては金融機関によって異なる場合があります

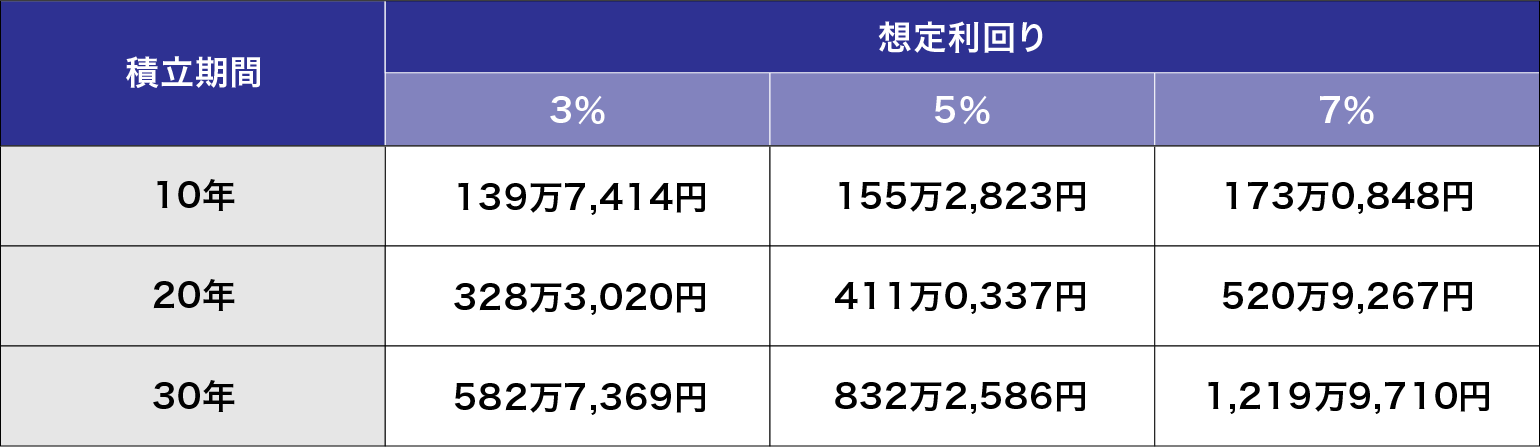

毎月10,000円を運用に回す場合

毎月10,000円ずつ積立投資をした場合の最終積立額シミュレーションは、以下のとおりです。

毎月20,000円を運用に回す場合

毎月20,000円ずつ積立投資をした場合の最終積立額シミュレーションは、以下のとおりです。

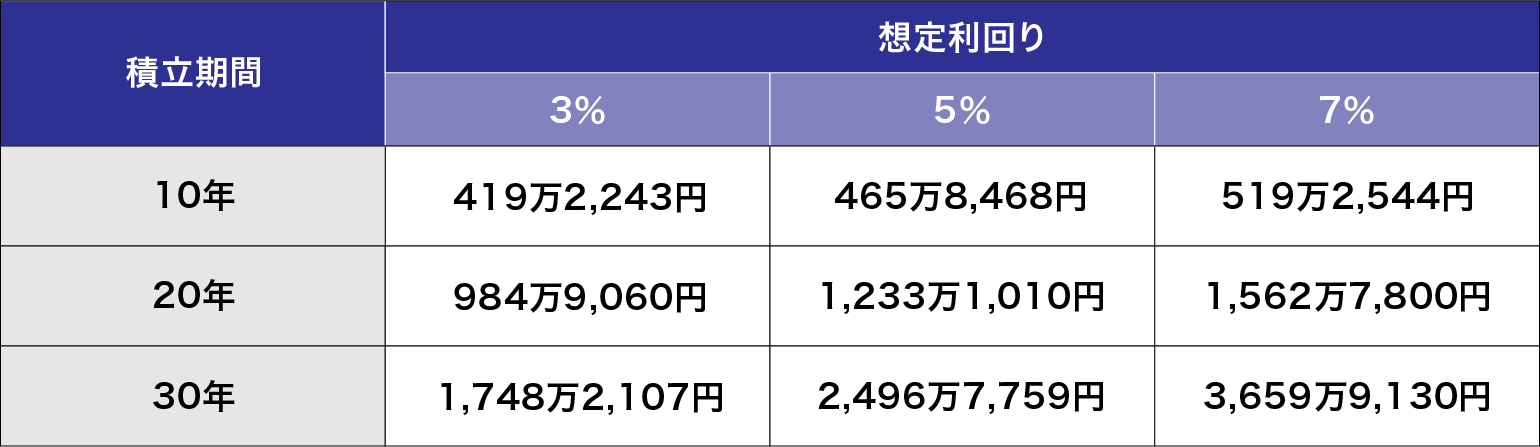

毎月30,000円を運用に回す場合

毎月30,000円ずつ積立投資をした場合の最終積立額シミュレーションは、以下のとおりです。

毎月10万円の積立投資でいくらまで増やせるか⁉ シミュレーションしてみる!

NISAを始めたほうがいい理由

NISAを始めたほうがいい理由には、以下の3つが挙げられます。

- 少額からでも始められる

- 投資信託の運用はファンドマネージャーが行う

- 利益を非課税で得られる

NISAを活用した資産運用を始める方は、年々増えています。日本証券業協会が行った「NISA口座開設・利用状況調査結果」によると、2023年9月末の証券会社のNISA総口座数は1,356万口座であり、2022年末と比較して15%増加しました。

特につみたてNISA口座数は、2022年末の495万口座から623万口座へと25.7%増加しました。使い道の決まっていない余裕資金があるなら、ぜひNISAを活用した資産運用を検討しましょう。

少額からでも始められる

NISAは、少額から投資が可能です。金融機関によっては月々100円からの積立もできます。多額の資金を資産運用に充てるのが難しい、最初から大きな金額を投資するのは不安だという方も、少しずつ自身のペースで積立を続けられるでしょう。

投資信託に投資した資金は、ファンドの投資方針にのっとり分散投資されます。分散投資のメリットは、複数の銘柄に資金を分散して投資することで、値下がりにより資産が減少するリスクの軽減に繋がる点です。

個人で複数の銘柄を購入し、分散投資をするにはある程度まとまった資金が必要です。しかし投資信託であれば、100円など少額からでも分散投資を実現できます。

投資信託の運用はファンドマネージャーが行う

つみたて投資枠で投資の対象となる金融商品は、一定の基準を満たした投資信託です。投資信託の運用は投資の専門家であるファンドマネージャーが行うため、投資初心者でも比較的始めやすいといわれます。

投資信託は、多くの投資家から集めた資金を運用会社(ファンドマネージャー)が複数の銘柄や商品に分散投資し、利益を投資家に還元する仕組みです。

投資家自身で複数の銘柄や商品を選定し売買することは簡単ではありません。

たとえばバランス型の投資信託であれば1つのファンドに投資するだけで、ファンドマネージャーが資金を複数の銘柄や商品に分散投資してくれます。銘柄や商品選びが難しい、投資にかける時間が取れない方も、投資信託であれば負担を抑えた資産運用ができるでしょう。

投資家から集めた資金をどの銘柄や商品に投資するかは、各ファンドの投資方針によって異なります。一例を挙げると、日経225やS&P500に組み入れられている銘柄を投資対象とするものや、国内外の複数の資産(株式・債券・REITなど)に分散投資するものがあります。

一般的に、株式を投資対象とするファンドよりも、債券や複数資産に分散投資するファンドのほうが値動きの幅が小さい傾向があります。ファンドを選ぶ際には、目論見書(もくろみしょ)等で各ファンドの投資方針やリスクの大きさを事前に確認することが重要です。

なお、国内で販売されている投資信託は6,000本近くにのぼります。その中から自分に合ったファンドを選ぶのは簡単ではありません。

つみたて投資枠の投資対象として選ばれているのは、長期での積立分散投資に適した一定の投資信託(金融庁の基準を満たした288ファンド、2024年4月25日現在)のみです。投資を始めたいけれどファンド選びが難しいと感じる方にとっても、つみたて投資枠での運用はスタートしやすい方法といえるでしょう。

利益を非課税で得られる

NISAの大きな特徴は、投資から得た利益が非課税になる点です。通常、投資から得た配当金や分配金、譲渡益といった利益には約20%(2037年12月末までは復興特別所得税が加わり20.315%)の税金が課されます。

仮に100万円を投資したファンドから、5万円の普通分配金が支払われたとしましょう。その場合、税金として1万円(5万円×20%で計算)が引かれ、実際に投資家が受け取るのは4万円(5万円-1万円)です。

またそのファンドを120万円で売却した場合、売却益として得た20万円から4万円(20万円×20%で計算)が税金で引かれ受け取れる譲渡益は16万円(20万円-4万円)となります。

NISA口座を利用した投資なら、これらの税金が非課税となります。先ほどの例でいうと、分配金の5万円や譲渡益の20万円をすべて利益として受け取りが可能です。

非課税になった利益を再投資すれば、さらに利益を生む可能性もあります。NISA口座で投資をすれば、効率の良い資産運用を目指せるでしょう。

目標金額設定の前におさえておきたいポイント

NISAで運用を始めるにあたっては、「このくらいの金額まで資産形成をしたい」など目標を持って投資をスタートする方も多いのではないでしょうか。しかし、始めてはみたものの、何らかの理由で途中で運用を止めてしまうといったケースも少なくありません。

短期間の運用成績に一喜一憂せず、3つのポイントに気をつけて長期で資産運用を続けることがおすすめです。

- 余剰資金で運用を続ける

- 長期的な目線で運用を続ける

- 価格変動に動揺しすぎない

余剰資金で運用を続ける

運用原資は使う予定のない余剰資金にしましょう。

値動きがある投資信託や株といった金融商品で運用する場合、売却益を得るためには、値動きを見て適当なタイミングで売却を行うことです。

また、使う予定が決まっている資金を投資してしまうと、現金が必要になったときには相場に関わらず売却しなければなりません。値動き次第では、大きな損失を被る可能性もあります。

投資は売却のタイミングをじっくりと見極めることができる、使う予定のない資金で行うことが重要です。

長期的な目線で運用を続ける

長期的な目線で運用をしましょう。長期で運用をするメリットは、以下の3つです。

- ドルコスト平均法を取り入れた運用ができる

- 分配金や配当金の積み上げができる

- 複利効果を得られる

ドルコスト平均法とは毎週、毎月など一定期間ごとに一定金額ずつ、同じ銘柄を長期的に買い増していく方法のことです。

価格が高いときは購入できる口数が減り、価格が低いときは購入できる口数が増えます。そうすると、購入価格が平準化され高値づかみの回避ができ、値動きにより資産が減少するリスクを軽減できるかもしれません。

長期で運用を続ければ、分配金や配当金を積み上げられる可能性もあります。

分配金や配当金の有無および金額はファンドや企業がどのくらい成長したか等で変わりますが、資産を長く保有することで利益が積み上がり、仮に将来売却損が発生したとしても相殺できる可能性があります。運用をするなら、売却益と併せて分配金や配当金の有無も把握しましょう。

複利効果を生かせるのも、長期運用のポイントです。複利効果とは、投資から得た利益を元本に組み込むことで、さらに大きな利益を狙うことをいいます。長期で保有すれば、分配金や配当金などで得られる利益が増えるため、複利効果をさらに生かした運用が可能です。

複利とは利子にさらに利子がつくこと。資産運用で活用する方法を解説

価格変動に動揺しすぎない

価格変動に動揺しすぎず、投資計画に則った運用を続けましょう。

株や投資信託は、さまざまな要因を受けて日々値が動きます。投資初心者の中には、値下がりにより含み損が発生すると慌てて売却してしまう方もいるかもしれません。

しかし、長期での資産形成をするなら、慌てて売買をすることはおすすめしません。仮に含み損が発生したとしても、将来的には価格が上がり、含み損が解消されるかもしれないからです。

また、含み損が続いていたとしても、分配金や配当金を積み上げることで相殺できるケースもあります。資産運用では価格変動を把握して、総合的に売買の判断をすることが重要です。

とはいえ、含み損発生時の売却判断は容易ではありません。冷静な投資判断をするためには、あらかじめ損切りラインを決めておく必要があるでしょう。

たとえば、投資額の5%の含み損がでたら損切りをすると事前に決めておくことで、損失発生時にも慌てることなく対応できるかもしれません。

NISAの始め方

NISAのスタート手順は、新規にNISAを始めるか旧NISA口座を保有しているかによって変わります。ここでは、それぞれの手続きを詳しく見ていきましょう。

なお、NISA口座開設までにかかる日数は、金融機関によって異なります。また、NISA口座を開設するだけなら費用はかかりません。NISA口座での資産運用を検討しているなら、あらかじめ口座開設をすませスムーズな取引スタートを目指しましょう。

新規に始める場合

既存のNISA口座を保有しておらず新規でNISAを利用したいと考えているなら、金融機関での口座の開設が必要です。手続きの手順は、以下のとおりです。

- 金融機関のホームページから必要事項の入力

- 本人確認資料の提出(アップロードもしくは郵送)

- 金融機関への申込を通して税務署の審査を受ける

- 開設完了

NISA口座を開設するには、金融機関の総合口座が必要です。金融機関と初めて取引をする場合には、総合口座とNISA口座を併せて開設してください。

口座開設の申込は、各金融機関のホームページから行います。画面上の指示に従い、必要事項を入力しましょう。本人確認資料は、オンライン上でのアップロードもしくは郵送で提出します。

郵送の場合、書類のやり取りに時間がかかるため開設までの所要日数が長くなります。できるだけ早く口座開設をしたいなら、アップロードを選びましょう。

非課税制度の一つであるNISA口座は、1人1口座しか開設できない決まりがあります。そのため、口座の開設にあたっては他に保有しているNISA口座がないかなどの審査が、税務署により行われます。

審査は金融機関を通して行われるため、投資家が手続きをする必要はありません。審査の完了までには、通常1~2週間かかることは押さえておきましょう。

旧NISA口座を保有していた場合

旧NISA口座を保有していた場合、2024年の新制度開始時に自動的にNISA口座が開設されています。そのため、改めて口座の開設手続きをする必要はありません。

旧NISA口座で投信積立をしていた場合、積立の設定も自動で引き継がれます。原則としてつみたてNISAでの積立はつみたて投資枠、一般NISAでの積立は成長投資枠に移行されます。

なお、旧NISAで保有している資産は移管ができません。2024年1月からのNISAとは別枠で管理され、規定の非課税期間終了後は課税口座へ移管されます。

課税口座に移管すると、移管後の値上がりにより得た利益には税金がかかる点には注意が必要です。

NISAを始めるときにおすすめの金融機関

最後に、NISAを始めるときにおすすめの金融機関を2つ紹介します。

NISA口座は1人1口座しか開設できないため、取引する金融機関の変更はできますが、変更したい年の前年の10月1日から変更したい年の9月30日までに手続きが必要です。

また、変更したい年の属する年に変更前の金融機関のNISA口座で買付をするとその年は金融機関を変更できないなど、細かな決まりがあります。

そのため、NISA口座を開設するにあたってはいくつかの金融機関を比較検討し、投資スタイルや投資方針に合ったところを選ぶことが肝心です。

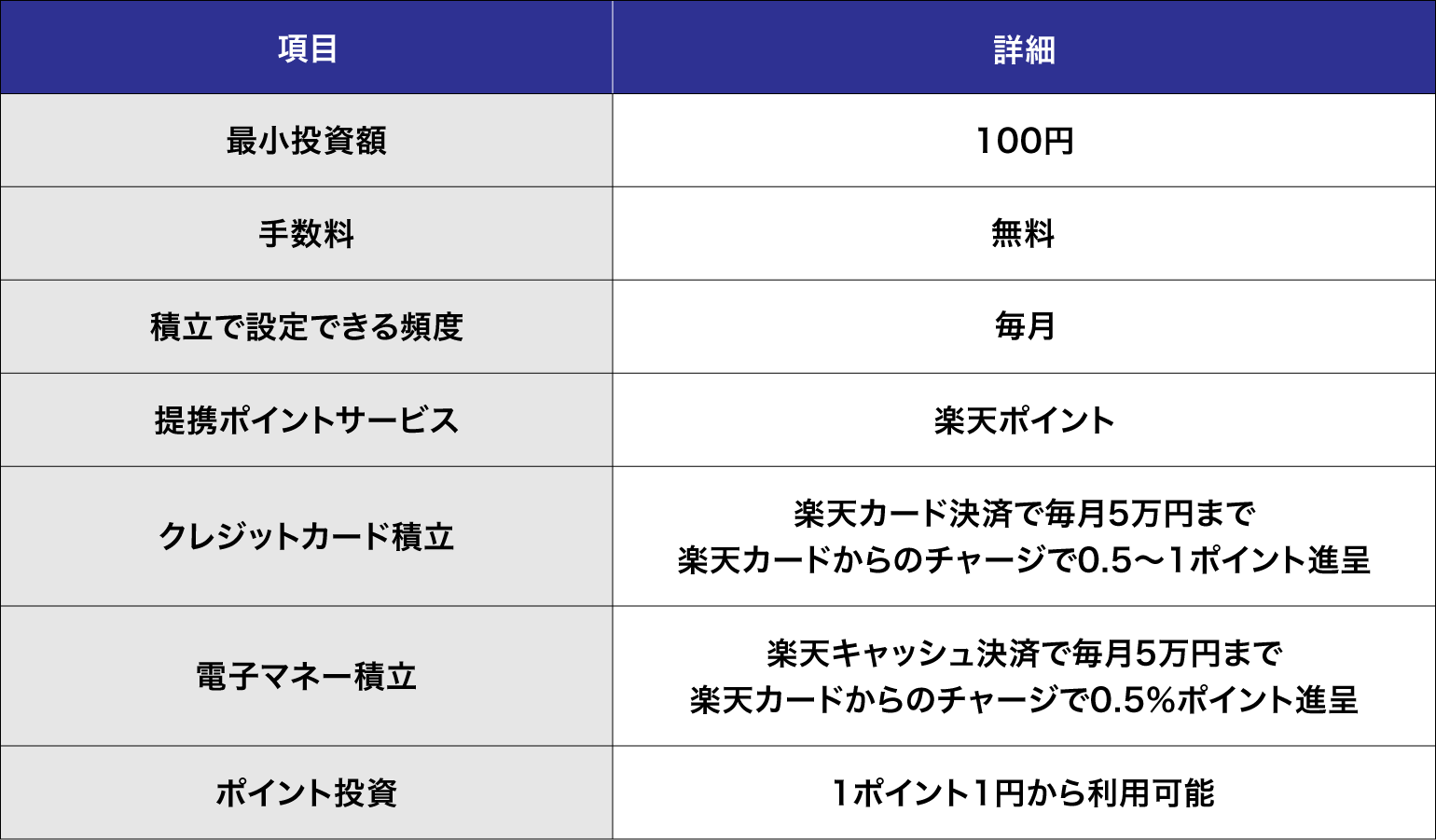

楽天証券

楽天証券は、主要ネット証券の一つです。2023年12月には、証券総合口座数が国内証券会社単体で最多の1,000万口座を超えました。また、全証券会社でのつみたてNISA(※)口座のうちシェアの55%を占めており、多くの投資家から選ばれる証券会社の一つだといえます。

※つみたてNISAは2023年12月で新規の購入が終了しました。

楽天証券の特徴は、以下のとおりです。

※2024年4月12日現在

※かぶミニ®は手数料と別にスプレッドがあります。国内株式・ETF、米国株式、海外ETFは注文の時点で本来の手数料コースでかかる手数料分を含めた資金を仮拘束します。約定後のメンテナンス時に拘束を解除し、買付余力にお戻しします。

※カスタマーサービスのオペレーター取り次ぎによる取引は手数料無料の適用外となります。

※金融商品仲介業者(IFA)とご契約のお客様は手数料体系が異なります。詳細はIFA担当者へお尋ねください。

楽天証券は、取扱ファンド数が多い証券会社の一つです。楽天証券の大きな特徴は、クレジットカード積立や電子マネー積立の利用により楽天ポイントが貯まる点です。また、貯まったポイントで投資もできます。楽天グループのサービスを頻繁に利用するなら、楽天証券は有力な選択肢の一つとなるでしょう。

参照:楽天グループ株式会社「国内(証券単体)最多!楽天証券、証券総合口座数1,000万口座達成のお知らせ 」

参照:楽天証券「NISAで資産形成を始めるなら 」

参照:楽天証券 投信スーパーサーチ

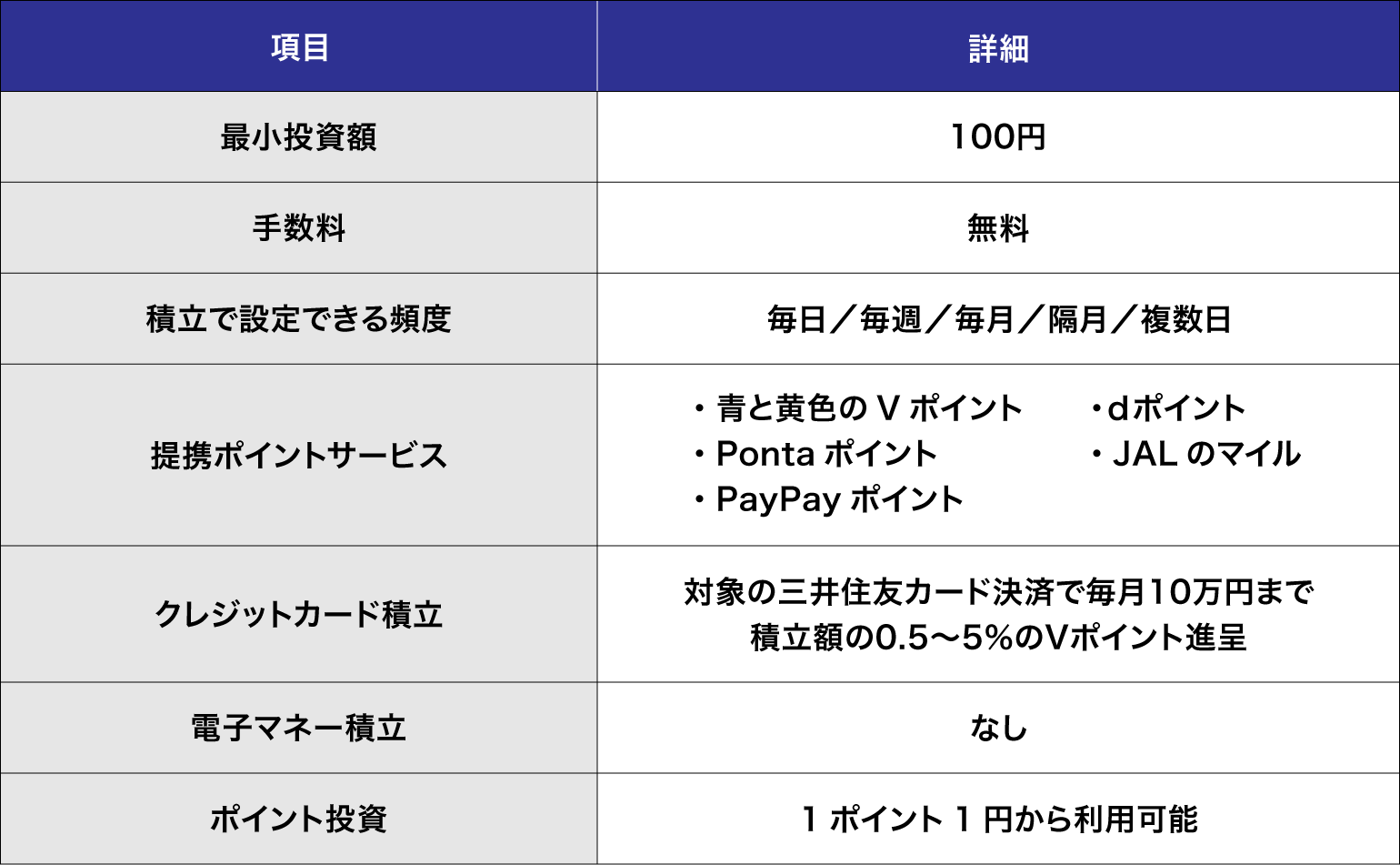

SBI証券

SBI証券も楽天証券と同様に、主要ネット証券の一つです。2023年1~6月には、証券総合口座の新規開設数が国内最多となりました。2023年1~9月におけるNISA口座新規開設数も第1位となっており、多くの投資家が新たに取引をスタートしている証券会社だといえるでしょう。

SBI証券の特徴は、以下のとおりです。

※2024年4月22日現在

※投資信託取引手数料無料についてインターネットコースのみ対象。信託報酬は銘柄ごとに異なりますので、銘柄の詳細ページにてご確認ください。信託財産留保額が掛かる場合がございます。

※2024年以降のNISAにおける売買手数料の詳細はこちら

※2024年11月1日買付分(9/11~10/10まで設定分)以降につきましては、付与率の変更を予定しております。詳細はこちら

SBI証券も、取扱ファンドが多い証券会社の一つです。投資できる商品の選択肢が多いため、投資方針や投資スタイルに合ったファンドを見つけられるでしょう。ちなみに、2024年5月7日時点で、つみたて投資枠対象銘柄はSBI証券は225銘柄、成長投資枠対象銘柄は1194銘柄ありました。

SBI証券は、TポイントやVポイント、Pontaポイント、dポイント、PayPayポイント、JALのマイルと、多くのポイントサービスと提携しています。そのため、幅広く誰でもポイントサービスを利用しやすくなっています。

参照:SBI証券「新NISA」

参照:SBI証券 銘柄検索・取扱一覧

NISAのつみたて投資枠を活用しよう!

2024年1月からスタートした新NISAでは、非課税投資枠が拡大され非課税期間が無期限になりました。また、成長投資枠とつみたて投資枠の併用が可能になりました。旧NISAと比較しても充実した制度となっています。

少額から長期で安定した資産運用をしたいなら、つみたて投資枠での投資を検討しましょう。リスクをとってでも利益を狙う積極的な投資をしたいなら、成長投資枠も選択肢です。

※NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からのNISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からのNISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

・その他、2024年からのNISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。