外貨預金は資産運用の一つで、日本円を外貨に換えて預金することです。仕組みがわかりやすくて始めやすいことから、初心者にもおすすめの資産運用として知られています。外貨預金の基本的な仕組みやメリット・デメリット、運用する際のポイントなどを解説します。

あわせて読みたい

INDEX

外貨預金とは?仕組みとメリット・デメリット

外貨預金は資産運用の一種で、日本円を海外の通貨に両替して預金する仕組みです。普通預金と定期預金の2パターンがあり、外貨の種類にはドル(アメリカ)や豪ドル(オーストラリア)、ユーロ(ヨーロッパ)などが挙げられます。

外貨預金の基礎知識として、仕組みや注目されている理由、メリット・デメリットを理解しておきましょう。

外貨預金の仕組み

外貨預金とは、預金を外貨の金利で運用し、一定期間が経過してから引き出す仕組みです。外貨預金口座の開設は必要ですが、外貨への両替手続きは金融機関に任せられます。

普通預金と定期預金の2パターンがあり、普通預金を選択した場合はいつでも好きなタイミングで引き出せます。定期預金は預金する期間が決められており、期間に応じて金利が設定されるのが特徴です。

外貨預金が注目されている理由

外貨預金は、金利収入を得られる確実性の高さから注目を集めています。投資信託や株式では高い配当金を得られる可能性がありますが、配当金の受け取りが確定しているわけではありません。

その点、外貨預金は満期時の金利収入が確定しています。為替状況によっては、相場が有利になるまで外貨で保有し続けることもできます。

また、運用の仕組みがわかりやすく、少額から始めることも可能です。初心者にとって挑戦のハードルが低いことも注目を集める理由でしょう。

外貨預金のメリット2つ

上述のとおり、外貨預金の魅力は「確実性の高い金利収入」「わかりやすい仕組み」「少額から始められるハードルの低さ」です。これら以外にも、運用によって以下のようなメリットが得られます。

- 高い金利と円安時の為替差益が期待できる

- 円安対策として活用できる

ここでは、外貨預金の2つのメリットをわかりやすく解説します。

①高い金利と円安時の為替差益が期待できる

超低金利の状態が続いている円預金に対し、外貨預金は金利が高めです。同じ金額を円預金と外貨預金に預けたとすると、後者のほうが高い利息を受け取れる可能性があります。

また、預金の開始時よりも円安(=円の価値が低い状態)に推移した際に、為替差益が狙える点もメリットです。為替差益とは、通貨の価値の差によって生じる利益です。円安に対し、円の価値が高い状態を円高、通貨の価値の差によって損することを為替差損といいます。

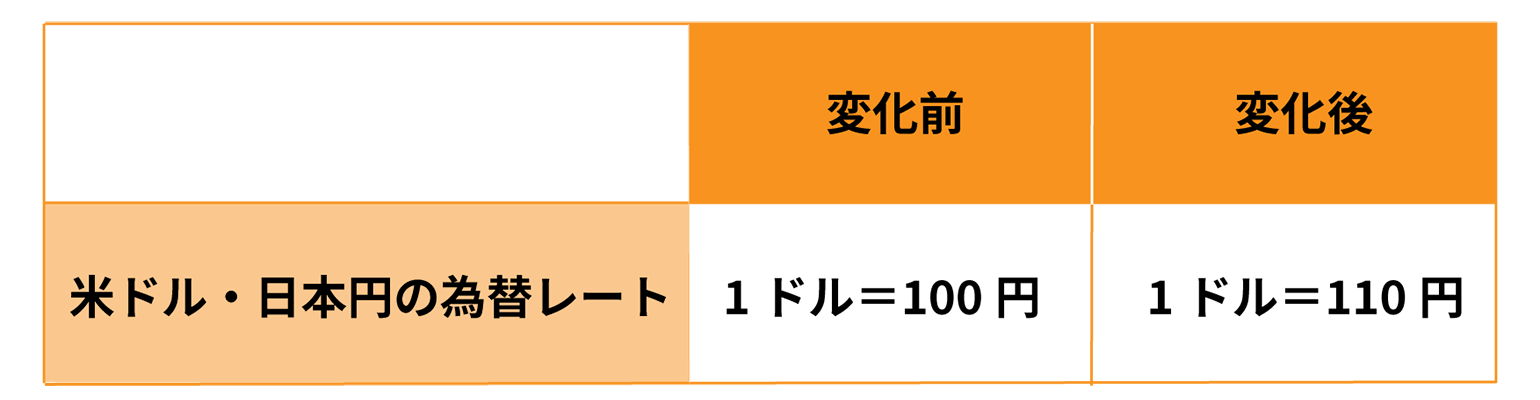

例として、米ドルと日本円の為替レートが以下のように変化したケースを考えてみましょう。

仮定条件では、1ドルあたりの価値が値上がりして円安となっています。過去に「1ドル=100円」で10万円分(1,000米ドル)を預金していたとすると、レートの変化後は「110円×1,000米ドル=11万円」となり、1ドルあたり10円の為替差益を得られます。

※税金等諸費用は考慮していません。

②円安対策として活用できる

円安対策として活用できることも大きなメリットです。日本円のみで資産を保有していると、円安に推移した際に資産価値が下がる可能性があります。輸入品の価格や物価が高騰するリスクもあるため、経済的に大きなダメージを受けるでしょう。

その点、資産を複数の通貨に分散させると、円安時の資産価値の低下を防げるほか、為替差益を得ることもできます。日本円を外貨に換えて保有することは、単に資産を増やす目的だけではなく、資産を守るための対策としても有効です。

外貨預金のデメリット2つ

資産を増やしたい人にも、資産を守りたい人にも外貨預金はおすすめです。一方で、運用を始める前に知っておくべきデメリットもあります。

- 為替変動のリスクや手数料に注意が必要

- 外貨預金はペイオフの対象外

メリットだけに注目して運用を開始すると、損をして後悔することになりかねません。メリットとあわせて、外貨預金のデメリットも理解しておきましょう。

①為替変動のリスクや手数料に注意が必要

外貨預金のデメリットとして為替変動のリスクが挙げられます。運用をスタートさせた時点よりも円高に推移すると、為替差損が生じます。為替変動によって損失が出る可能性があるため、日本円に換える際はタイミングを見極めなければいけません。

また、運用する際にかかる手数料にも注意が必要です。外貨預金は日本円で外貨を購入する仕組みであり、通貨の両替時に為替手数料が発生します。手数料の負担が重くならないように、運用にかかるコストを確認しておきましょう。

②外貨預金はペイオフの対象外

ペイオフが適用されないこともデメリットの一つです。ペイオフとは、預金した銀行が破綻した場合に元本1,000万円(+利息分)が保護される制度です。

円預金はペイオフの対象のため、万一の際にも資産を守れます。一方で、外貨預金はペイオフの対象外となり、預金した銀行が破綻しても保護制度を受けられません。

銀行が破綻した際のリスクを抑えるためには、特定の金融機関に多額の資産を預け入れるのではなく、資産を複数の金融機関に分散させるのが有効です。

外貨預金を運用する際のポイント2つ

外貨預金を効果的に運用するためには、以下のポイントを押さえておくことが重要です。

- 預け入れ&引き出しのタイミングを見極める

- リスクを抑える方法を取り入れる

外貨預金の基本的な仕組みやメリット・デメリットを理解したら、運用時のポイントも知っておきましょう。ここでは、外貨預金を運用する際に知っておくべき知識を解説します。

1.預け入れ&引き出しのタイミングを見極める

外貨預金は為替レートの影響を受けるため、お金を動かすタイミングを見極めることが大切です。預け入れ&引き出しを検討すべきタイミングとして、以下のパターンが挙げられます。

【預け入れのタイミング】

- 円高であるとき

- 日本経済の停滞が予想されるとき

- 円預金よりも高い金利で預金したいとき

円高時は外貨を安く購入できるため、預け入れのタイミングに適しているでしょう。経済活動が停滞した場合は、株価や金利の低下に伴って通貨の価値が下がり、円安になる可能性があります。円安時に外貨預金を保有していると為替差益が狙えるため、近い将来に日本経済の停滞が予想されるときも預金すべきタイミングといえます。

上述のとおり、円預金では高い利息を得ることは期待できません。高金利で預金したい場合も、外貨での預け入れを検討すべきタイミングです。

【引き出しのタイミング】

- 預金の開始時よりも円安に推移したとき

- 資産の運用方法を見直したいとき

- 保有している通貨の国の経済面に不安が生じたとき

預金の開始時よりも円安が進んでいる場合は為替差益を得られるため、お金を引き出すべきでしょう。また、「運用したお金を日本円で保有したい」「為替変動リスクのない方法で運用したい」など、資産運用の方法を見直したい場合も引き出しに適したタイミングです。

保有している通貨の国で経済活動が停滞すると、円高になって為替差損が生じるかもしれません。経済面での不安が生じた場合も、引き出しを検討すべきと考えられます。

2.リスクを抑える方法を取り入れる

外貨預金にはさまざまなリスクがつきまといます。運用する際は、以下の工夫を取り入れてリスクの抑止に努めましょう。

- 複数の通貨を保有して分散投資し、為替変動のリスクに備える

- 預け入れのタイミングを複数回に分けて、高値づかみを防ぐ

- ドルコスト平均法(※)で平均取得単価を抑え、為替変動リスクを軽減させる

- 為替相場や政治経済の動向をチェックする

- 余裕資金で無理なく運用する

※ドルコスト平均法:円高・円安にかかわらず、同じ金額の外貨を定期的に購入する投資手法。外貨の購入にかかるコストや為替変動リスクの軽減に有効とされる。

ドルコスト平均法とは?「ハイリスクとハイリターンを目指した運用」

外貨預金に関するよくある質問4つ

外貨預金は仕組みが簡単とはいえ、さまざまな疑問が生じることもあるでしょう。

例えば、よくある質問に「外貨の現金を外貨預金口座に入金できるか?」が挙げられます。結論として、外貨普通預金口座であれば入金できるのが基本です。ただし、硬貨は対象外であったり、取扱店舗が限定されたりすることがあります。

ここでは、外貨預金に関するよくある質問について見ていきましょう。

- 外貨預金には税金が発生する?

- 外貨預金をすると確定申告が必要?

- 最新の為替レートを調べる方法は?

- 海外滞在中にカードで外貨預金を引き出せる?

1.外貨預金には税金が発生する?

外貨預金を運用する場合、為替差益と利息に対して税金が発生します。為替差益は雑所得として扱われるため、所得税と住民税の課税対象です。

雑所得にかかる所得税の税率は所得によって異なります。また、住民税の税率は10%が基本ですが、自治体によって異なるケースもあります。

外貨預金の利息は利子所得とみなされるため、為替差益と同様に所得税と住民税の課税対象です。利子所得に対しては、所得税と住民税を合わせて一律20.315%が課税されます。

2.外貨預金をすると確定申告が必要?

為替差益が生じた場合は原則として確定申告が必要です。以下の書類を準備して申告手続きを行いましょう。

- 年間取引報告書

- 外貨預金に関するレポートなど(銀行または証券会社などが発行する書類)

- 為替差益を証明するその他の書類

申告すべき人が申告を怠ると、延滞税や無申告加算税などのペナルティを課される可能性があります。ただし、年収2,000万円以下の給与所得者の場合、為替差益を含む雑所得の合計が20万円以下であれば、確定申告は不要です。

利子所得の課税方式は源泉分離課税のため、確定申告をしなくても構いません。為替差損が生じた場合も確定申告は不要ですが、損益通算する場合は確定申告での手続きが必要です。

3.最新の為替レートを調べる方法は?

最新の為替レートを調べるためには、相場の情報を提供するサイトやアプリを活用するのがおすすめです。テレビや新聞、ラジオなどでもレートをチェックできますが、為替レートは変動し続けるため、調べた情報がすぐに古くなることがあります。

最新の情報を入手したいのであれば、リアルタイムで為替レートを発信するサイトやアプリを利用しましょう。

4.海外滞在中にカードで外貨預金を引き出せる?

一部の金融機関では、海外滞在中にカードで外貨預金を引き出すことが可能です。海外プリペイドカードやデビットカードを使うことで、外貨のまま決済できるサービスを提供している金融機関もあります。

すべての金融機関が対応しているわけではないため、運用を始める前にこれらのサービスの有無をチェックしておくのがおすすめです。

外貨預金以外の外貨建て商品とは?

外貨を活用する資産運用には、外貨建て保険と外国債券もあります。外貨建て保険は保険商品の一種で、保険金・解約返戻金の受給や保険料の払い込みに外貨が用いられます。

外国債券は債券投資の一種で、外貨によって購入代金の払い込みや償還金の支払いなどが行われる仕組みです。

どちらも為替変動リスクはありますが、円建ての商品に比べて高い利回りが期待できます。

外貨預金は初心者にもおすすめの資産運用!

外貨預金は日本円を外貨に換えて預金する仕組みで、円預金よりも高金利で運用できます。仕組みが簡単でわかりやすく、少額から始められるため初心者にも向いているでしょう。

為替変動リスクはありますが、分散投資やドルコスト平均法などの工夫をすればリスクを軽減できます。資産を増やす方法として、あるいは資産を守る方法として、外貨預金を検討してみてください。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。