この記事のポイント

- 外国債券は、発行体・通貨・発行市場のいずれかが外国の債券であり、定期的な利金収入や償還時の額面償還が期待できる、比較的安定した投資手法である

- 外国債券は、日本の低金利と比べて高金利通貨への投資や為替差益を狙える点が魅力であり、海外の金融商品に投資することでリスク分散を図れるメリットもある

- 銘柄選びの際は、金利や為替だけでなく、リスク許容度に合わせて発行体の信用力や残存年数を見極めることが重要である。特に、新興国債券や仕組債はハイリスク・ハイリターンのため注意が必要

外国債券とは、発行体・通貨・発行市場のいずれかが外国である債券のことです。国内で外貨建てで発行される債券や、海外で円建てで発行される債券も外国債券となります。最も一般的な外国債券は、国内で発行される外貨建ての債券でしょう。

この記事では、はじめて外国債券投資をする方へ、知っておきたい投資のポイントや銘柄選びのコツを解説します。ぜひ参考にしてください。

INDEX

債券投資は安定したパフォーマンスが期待できる投資手法

債券投資は、以下のような方へおすすめできます。

※これは一般的なイメージであり、全ての方に当てはまるわけではありません。

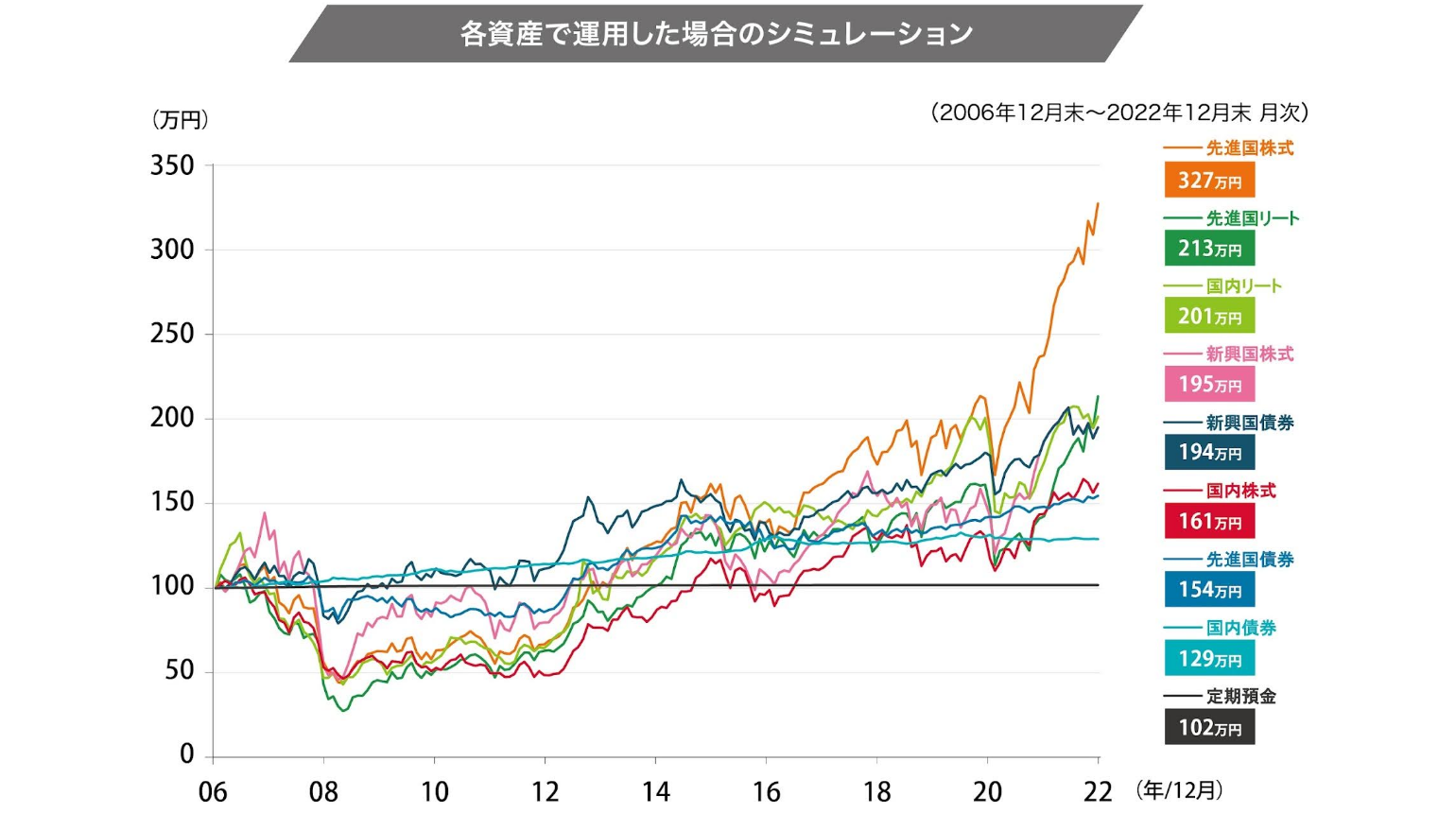

債券投資は安定したパフォーマンスが見込める投資手法といえます。2006年から2021年までの間、100万円を各資産に投資していた場合のシミュレーション結果をみてみましょう。

※2006年12月末を100万円として指数化

※上記はイメージ図またはシミュレーションであり、将来の運用成果を示唆あるいは保証するものではありません。また、税金等諸費用は考慮しておりません。

※使用指数について(各資産で運用した場合のシミュレーション):国内債券はNOMURA-BPI総合、国内株式は東証株価指数(TOPIX)、先進国債券はFTSE世界国債インデックス(除く日本、円ベース)、先進国株式はMSCIコクサイ・インデックス(除く日本、米ドルベースを円換算)、新興国債券はJPモルガンEMBIグローバル・インデックス(米ドルベースを円換算)、新興国株式はMSCIエマージング・マーケット・インデックス(配当込み、米ドルベースを円換算)、国内リートは東証REIT指数(配当込み)、海外リートはS&P先進国REIT指数(除く日本、配当込み、円ベース)。

出典:三井住友DSアセットマネジメント作成資料のデータをもとに株式会社Fan作成

2006年から2021年の間には、リーマンショックやコロナショックなどの大きな金融ショックもありましたが、国内債券、先進国債券共に、緩やかに資産が増加しています。

債券投資の4つのメリット

ここからは、債券投資の主な4つのメリットを解説していきましょう。

定期的な利金収入が得られる

債券を購入すると、その債券を保有している間、継続的に額面金額に対して決まった利金を受け取ることができます。「年に2回利払い」「何月何日に利払い」というように、確定した利金が確定した日に入ってきます。ただし、発行体の状況によっては利金の支払いを受けられない場合もあります。

償還日に額面で償還を迎える

債券の価格が途中で変動しても、償還日(満期の日)には額面金額100%で償還を迎えることが約束されています。ただし、発行体の状況によっては元本の支払いを受け取れない場合もあります。

途中で売却可能

償還日前でも、債券は途中で売却をする(現金化する)ことが可能です。条件によっては、売却差益を得ることもありますが、債券価格の変動により売却差損が発生し、投資元本を割って返ってくる可能性もあります。

通貨、年限、利回りなど多彩な選択肢がある

通貨は円やドル、ユーロなど、いろいろな通貨が選べます。発行体もさまざまで、償還までの期間も選べます。利回りもいろいろな利回りの商品があります。

中でも外国債券投資をおすすめする理由

債券投資の中でも外国債券投資がおすすめな理由として、3つあげられます。

- 高金利通貨への投資が可能

- 為替差益を狙うこともできる

- 海外の金融商品に投資してリスク分散をはかる

詳しく解説していきましょう。

高金利通貨への投資が可能

低金利が続く日本と比較すると、諸外国の通貨で発行される外国債券は金利が高い点が魅力です。しかし、一般的には金利の高い債券は信用リスクも高くなる傾向があるため、その点を考慮に入れておく必要があります。

為替差益を狙うこともできる

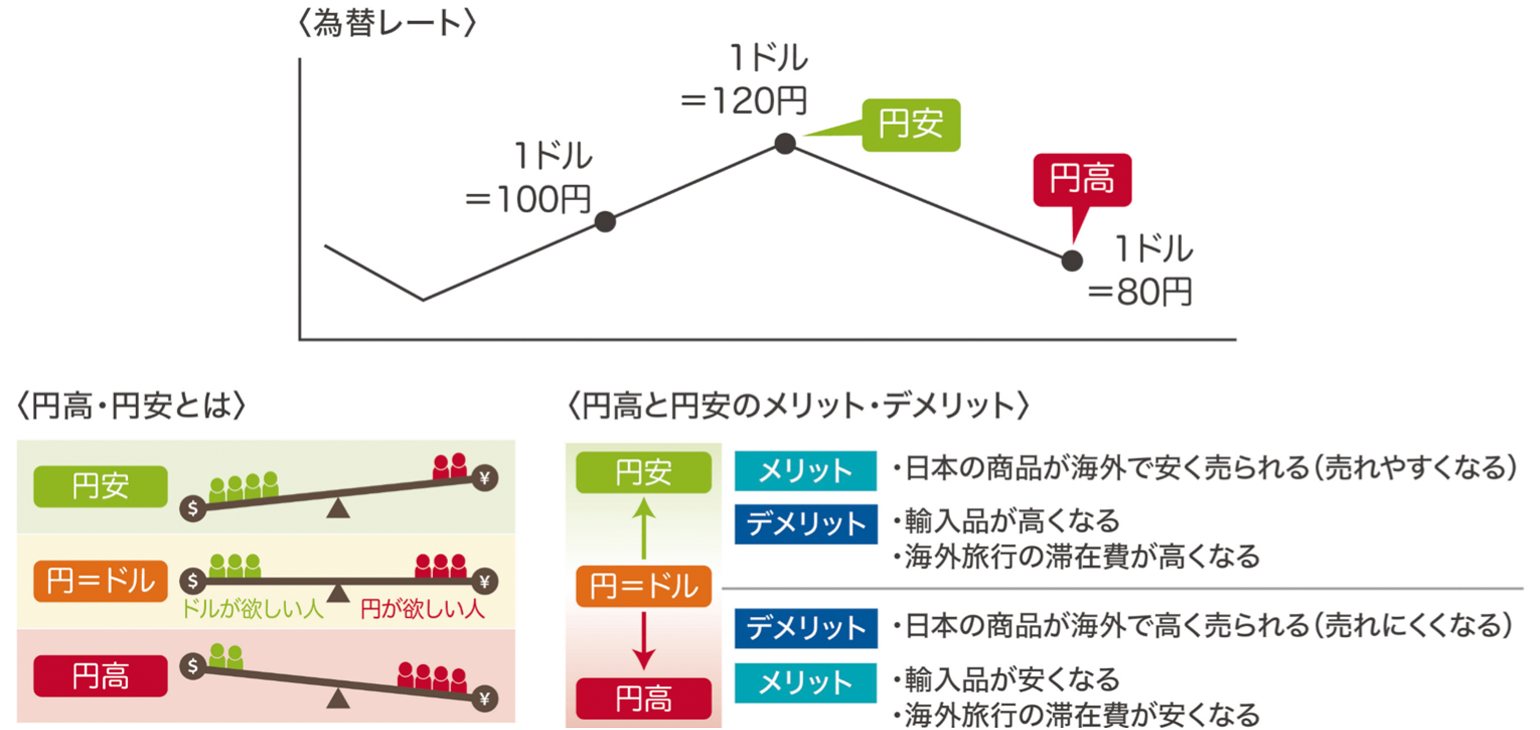

外国債券への投資では、債券投資を通じて得られる利金や償還差益以外に、為替の変動による為替差益を得られる可能性があります。

売却するタイミングで購入時よりも円高になれば為替差損が出ますが、円安になれば為替差益が得られます。

豆知識 円高・円安とは

イメージ図:株式会社Fan作成

海外の金融商品に投資してリスク分散をはかる

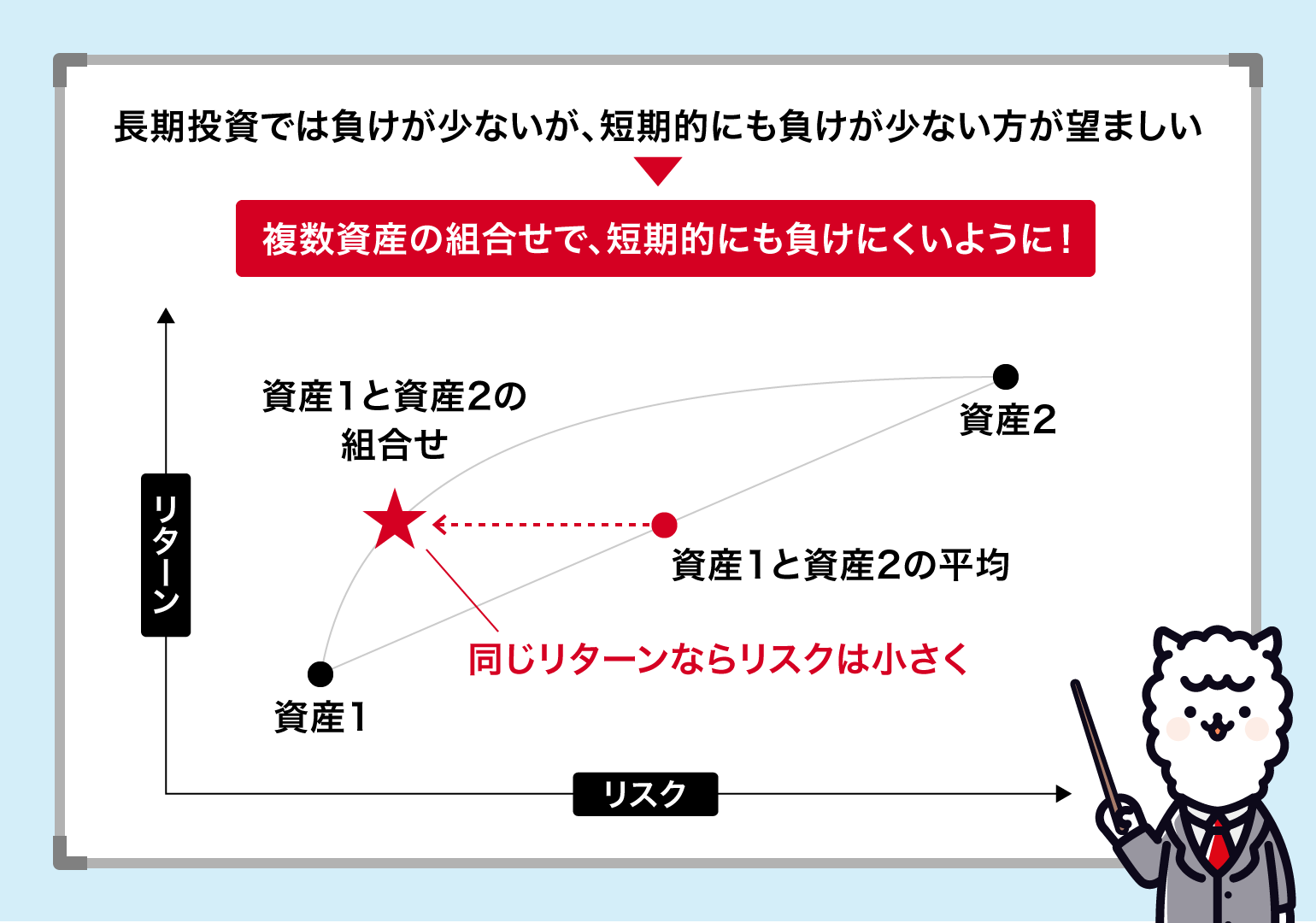

変動の方向性が異なるリスク資産を複数組み合わせて運用することで、同じリスク水準であればより高いリターンを期待できるポートフォリオの作成が可能です。

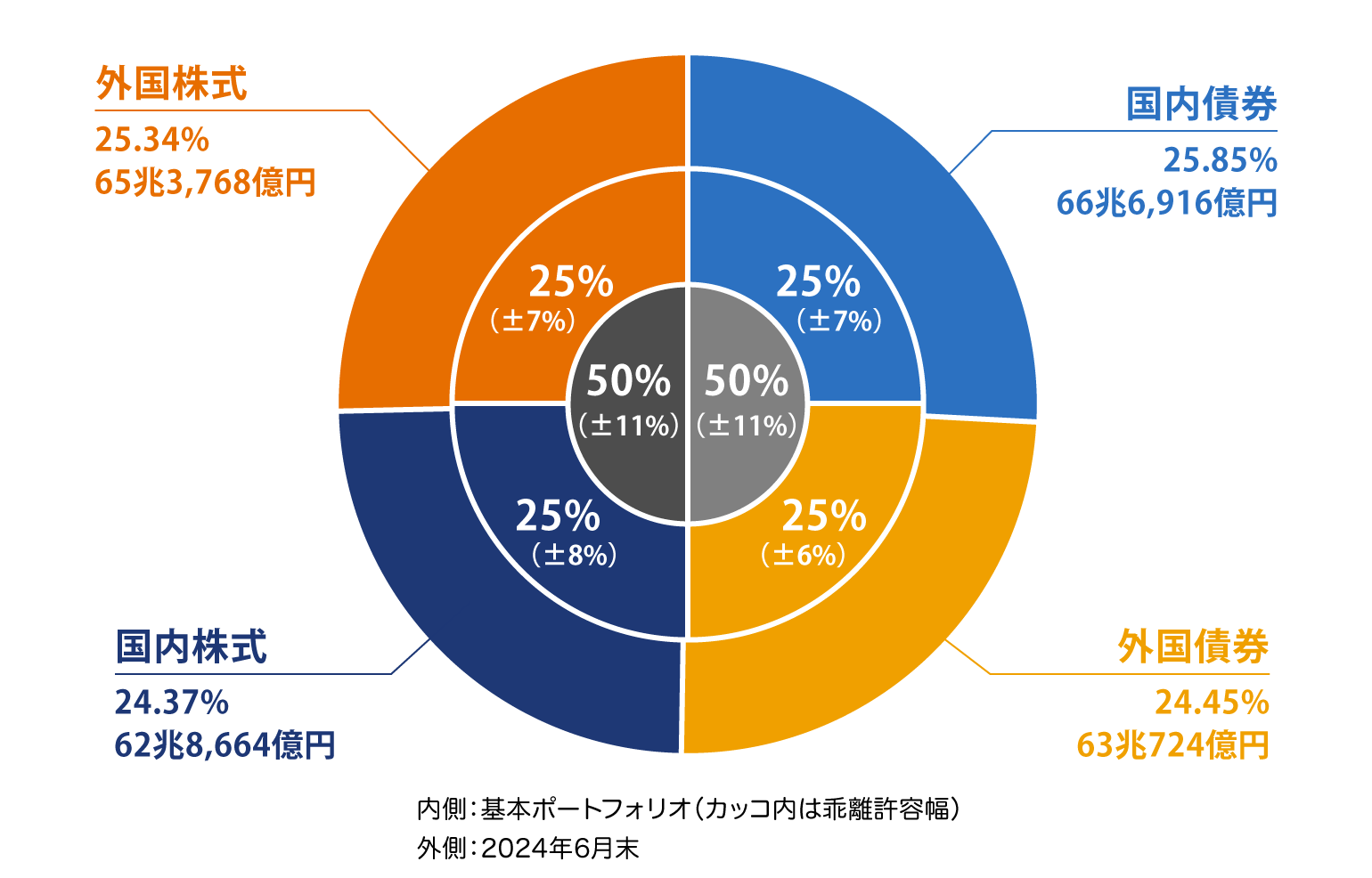

この考え方を用いてポートフォリオを策定しているケースをみてみましょう。私たちの年金積立金を運用している年金積立金管理運用独立行政法人(GPIF)のケースです。

運用資産額・構成割合(年金積立金全体)

出典:年金積立金管理運用独立行政法人 2024年度の運用状況

(注1)上記数値は四捨五入のため、各数値の合算は合計値と必ずしも一致しません。

(注2)年金積立金全体とは、年金特別会計で管理する積立金(2024年6月末で3兆3,045億円)を含みます。

(注3)為替ヘッジ付き外国債券及び円建ての短期資産については国内債券に区分し、外貨建ての短期資産については外国債券に区分することとしています。

(注4)オルタナティブ資産の年金積立金全体に占める割合は1.59%(基本ポートフォリオでは上限5%)です。

(注5)約定日ベースで算出しています。また、株価指数先物取引の想定元本等を加味しています。

過去の実績をみてみると、GPIFの投資運用によって年金積立金は2001年から20年間で約100兆円増加しています。これは「CAPM(資本資産価値モデル)」に基づいた分散投資の効果も関係しています。

参考:年金積立金管理運用独立行政法人 年金を運用して大丈夫? をもとに株式会社Fan作成

外国債券の銘柄選びのポイント

金利だけ、為替だけを見ないこと

外国債券投資の魅力は、海外の高い金利のメリット+為替差益のメリットの両方を狙えることです。「金利の高い国だから」と銘柄を選んでしまうのは早計です。

リスク許容度に合わせた銘柄を選ぼう

発行体の信用力を見極めましょう。信用度の高い債券は資金を集めやすいため、利率は低く、信用度の低い債券は高い利率が設定されます。BBB以上の格付けは信用度が比較的良い「投資適格格付」とされます。

しかし、格付けはあくまで信用度の相対的な評価です。同じ債券でも格付け会社によって評価が異なることがあります。

外国債券投資を行う前に、自分自身の投資の目的や目標金額を明確にし、どの程度のリスクなら許容することができるのか確認しておきましょう。

残存年数

債券の残存年数とは、取引日から償還日までの残りの期間のことです。残存年数が長ければ、金融情勢の影響を受ける可能性が高くなるため、一般的には利回りが高い傾向にあります。

気をつけたい新興国債券と仕組債

新興国債券と仕組債は、債券投資の中でもハイリスク・ハイリターンの商品といえます。メリットとデメリットをしっかり理解しておきましょう。

新興国債券

新興国債券とは、トルコやメキシコなど、新興国が発行している債券で、先進国債券と比較すると高利率なことが多くなります。新興国通貨は先進国通貨と比較すると為替の変動幅が大きいうえ、経済や国内環境の面でも不確実要素が多く、デフォルトのリスクが高くなります。

仕組債

デリバティブ(金融派生商品)などを利用した、通常の債券とは異なるキャッシュフローを持つ債券のことです。EB債、株価連動債、指数連動債などが挙げられます。

仕組債は他の債券と比較すると金利が高い傾向にあります。高い金利を実現する一方で、参照株価や参照指標の水準によって利率や償還金、満期までの長さが変動することがあります。商品性が複雑なうえ、途中換金が難しい商品です。

日本証券業協会は、仕組債の商品性やリスク・リターンを理解できない、一定の投資経験のない顧客が勧誘対象に含まれないよう、勧誘開始基準ガイドラインを2023年4月に改正しています。

出典:日本証券業協会:複雑な仕組債等の販売勧誘に係る「協会員の投資勧誘、顧客管理等に関する規則」等の一部改正について

NISA制度と組み合わせて債券投資をしてみよう

一括投資をするなら安定運用の代名詞「債券投資」

債券投資は「使い道が決まっているお金を育てること」に向いています。投資を始める前に期間や利回りを選択することができるからです。債券投資は一括投資で、ローリスク・ローリターンともいえる投資法です。

積立投資は「NISA」「ドルコスト平均法」を活用

2024年1月にリニューアルされたNISA制度では、国内株式や外国株式、投資信託を買付することができます。

NISA制度を使った積立投資は、「期間を定めず長期的にお金を育てること」に向いています。定期的に一定金額で買付していく積立投資は、ファンドの基準価額が高い時には購入口数は少なくなり、低い時には多くの口数を購入することができます。

積立投資では、価格変動の大きい投資信託を選ぶのも一手です。積立投資ならば、高い時に買ってしまったという不安感が少なくなります。ハイリスク・ハイリターンの商品を検討してみてもいいでしょう。

ドルコスト平均法とは?「ハイリスクとハイリターンを目指した運用」

おすすめは「債券投資」×「積立投資」!

債券への一括投資と、NISA制度を使った積立投資を同時にすすめることで、より効率よく資産を増やせる可能性があるのでおすすめです。

外国債券投資をはじめたいときは

外国債券投資の経験がない投資初心者の方は、どの国のどのような銘柄を選べばいいのか判断に困ることも多いでしょう。

そのような時は、投資信託相談プラザのIFAにお気軽にご相談ください。IFAは特定の銀行や証券会社に所属していない独立系投資アドバイザーで、中立的な立場からご提案が可能です。

SBI証券・楽天証券といった大手ネット証券と提携し、豊富な選択肢の中からお客様のライフプランや性格・資産状況に合わせたアドバイスを提供いたします。

あわせて読みたい

外国債券について、投資信託相談プラザ 東京支店長の安部瑞季が解説しています。こちらの動画もぜひ参考にしてください。

※NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からのNISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からのNISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

・その他、2024年からのNISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

道谷 昌弘

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

AFP(日本FP協会認定) 大学卒業後、大手証券会社に入社。国内営業部門にて法人・個人の資産運用アドバイスを行う。8年間勤めたのち退社し、より中立的なアドバイスができるIFA(独立系投資アドバイザー)に転身。現在は富山を拠点に、全国各地のお客様に幅広くコンサルティングを行いながら、お客様にとって本当に良い商品提案を日々追求している。