2024年11月現在、都心ではマンション価格の高騰が続いています。不動産投資に興味があるけれど、なにから手を付けたらいいのかわからないという方は多いかもしれません。

この記事では、不動産投資の手法であるREITと不動産小口化商品を取り上げ、比較・解説します。ぜひ参考にしてください。

INDEX

不動産小口化商品とは

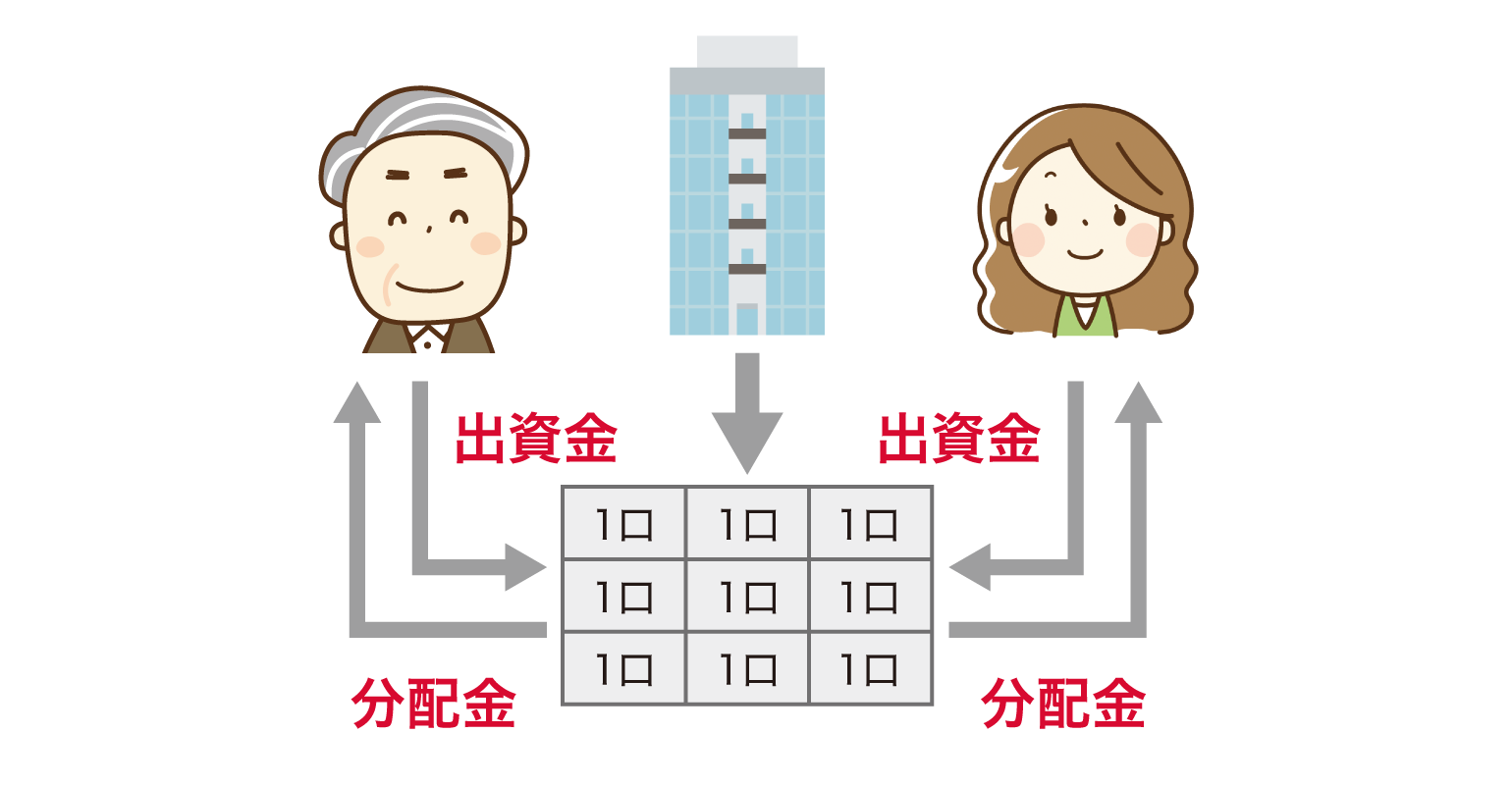

不動産小口化商品とは、不動産を小口化して販売し、不動産の賃貸収入や売却益を投資額に応じて出資者に分配する商品のことです。一口数万円の商品もあり、比較的手頃に購入が可能です。不動産投資の中でも、株式投資や投資信託への投資に近いイメージです。

投資対象の不動産は「不動産特定共同事業法」に基づいて運営され、事業の内容に応じて、国土交通大臣ないしは都道府県知事の認可を受けた事業者が運営します。また、クーリングオフも可能です。

不動産小口化商品には任意組合型・賃貸型・匿名組合型の3つの分類があります。詳しく解説していきましょう。

任意組合型

任意組合型の不動産小口化商品とは、投資家は任意組合の組合員として出資し、集まった出資金で物件を購入します。複数の組合員(投資家)による共同事業を行い、得られた運用益から出資額に応じて配当を出します。実際に不動産を所有しているとみなされ、配当は不動産所得とみなされます。

実際の業務は、任意組合契約を締結した運営事業者が業務の執行を行います。

出資方法は、現物出資と金銭出資があり、現物出資型の場合は登記をし、その持ち分の所有権を取得することができます。出資額の目安は、一口100万円以上で、運用期間は10年以上のケースが一般的です。

賃貸型

対象不動産の持ち分を購入し、運営事業者と賃貸借契約を締結します。不動産の運用・監理は運営事業者に任せ、賃貸収入を得ます。

投資家は物件の所有権を得ることが可能です。出資額の目安は、一口100万円程度、運用期間は10年以上のケースが多いです。

運営事業者が破綻した場合、運営が難しくなることから、賃貸型以外の方法をとることが多く、あまり流通していません。

匿名組合型

不動産の運用・管理を行う運営事業者に対して投資家が投資を行います。運営事業者は集まった出資金で物件を取得します。得られた収益の中から、出資した割合に応じて分配金を受け取ります。

投資家ではなく、運営事業者が物件の所有権を持っています。

複数の投資家が出資しているため、少額からでも投資が可能です。出資額の目安は、一口数万円からで、数か月からの短期運用も可能です。

不動産小口化商品のメリット・デメリット

不動産小口化商品のメリット

現物不動産に投資する場合、空室が続けば収入がなくなるリスクがあります。また、定期的な物件の修繕など維持管理の手間や費用もかかります。流動性も低く、資産の分割がしにくいというデメリットがあります。

不動産小口化商品のメリットは以下の4つがあげられます。

- 好立地の不動産に少額から投資ができる

- 不動産管理の手間が不要

- 均等・平等な財産分与が可能

- 不動産税制が適用される

詳しく解説していきましょう。

✅好立地の不動産に少額から投資ができる

不動産小口化商品は都心の不動産に投資をしたい方におすすめです。

先述のとおり、都心の不動産価格は2024年11月時点でも歴史的な高騰を記録しています。都心の不動産を取得するには多額の資金が必要になり、個人が保有している資産では取得が難しいのが現状です。この場合、金融機関からの融資を受けて取得するケースが多いでしょう。

不動産小口化商品であれば、少額からでも都心の不動産物件へ投資をすることが可能です。

✅不動産管理の手間が不要

一般的に、現物不動産に投資をする場合、定期的な物件の修繕など維持管理の手間や費用がかかります。また、入居者の募集や、家賃の管理など煩わしい物件の管理がつきものです。

不動産小口化商品の場合は、不動産の運用・監理は任意組合もしくは運営事業者が行うため、投資家が不動産を管理する必要はありません。

✅均等・平等な財産分与が可能

不動産小口化商品は均等・平等な財産分与が可能です。財産分与の中でも扱いが難しいとされているのが不動産です。財産分与の際には、不動産を継続して保有するのか、売却するのか決定が必要で、それ以外にも様々な検討事項があります。

✅不動産税制が適用される

「相続税対策として不動産を活用するといい」と耳にすることも多いのではないでしょうか。

なぜそのようにいわれているかというと、現金で相続するよりも、不動産の相続税評価額が下がるためです。不動産小口化商品は、不動産を直接所有しているケースと同じ評価方法になります。

不動産で相続税対策ができる理由とは?仕組みや節税の注意点を解説

不動産小口化商品のデメリット

不動産小口化商品のデメリットとして、3つあげられます。

- 投資対象となる物件の選択肢が少ない

- 金融機関の融資を利用できない

- 中途解約できないことが多い

詳しく解説していきましょう。

✅投資対象となる物件の選択肢が少ない

不動産小口化商品は、現物不動産と比較するとまだまだ物件の選択肢が少ないといえます。

✅金融機関の融資を利用できない

不動産投資を行う場合、現金で一括購入をする方は稀です。金融機関の融資を受けて投資を行うケースがほとんどです。

金融機関の融資を受けて不動産投資を行うことで、少ない自己資金で大きなリターンを得られる可能性もありますが、リスクとリターンは表裏一体です。

不動産小口化商品は、少額からでも投資が可能です。少額から投資をしたいと考えたとき、選択肢のひとつとなるでしょう。

✅中途解約できないことが多い

匿名組合型の不動産小口化商品は原則中途解約ができません。任意組合型の商品でも商品によってはできない場合があります。途中で資金が必要になったときに、引き出しができないのはデメリットといえるでしょう。

REIT(リート)とは

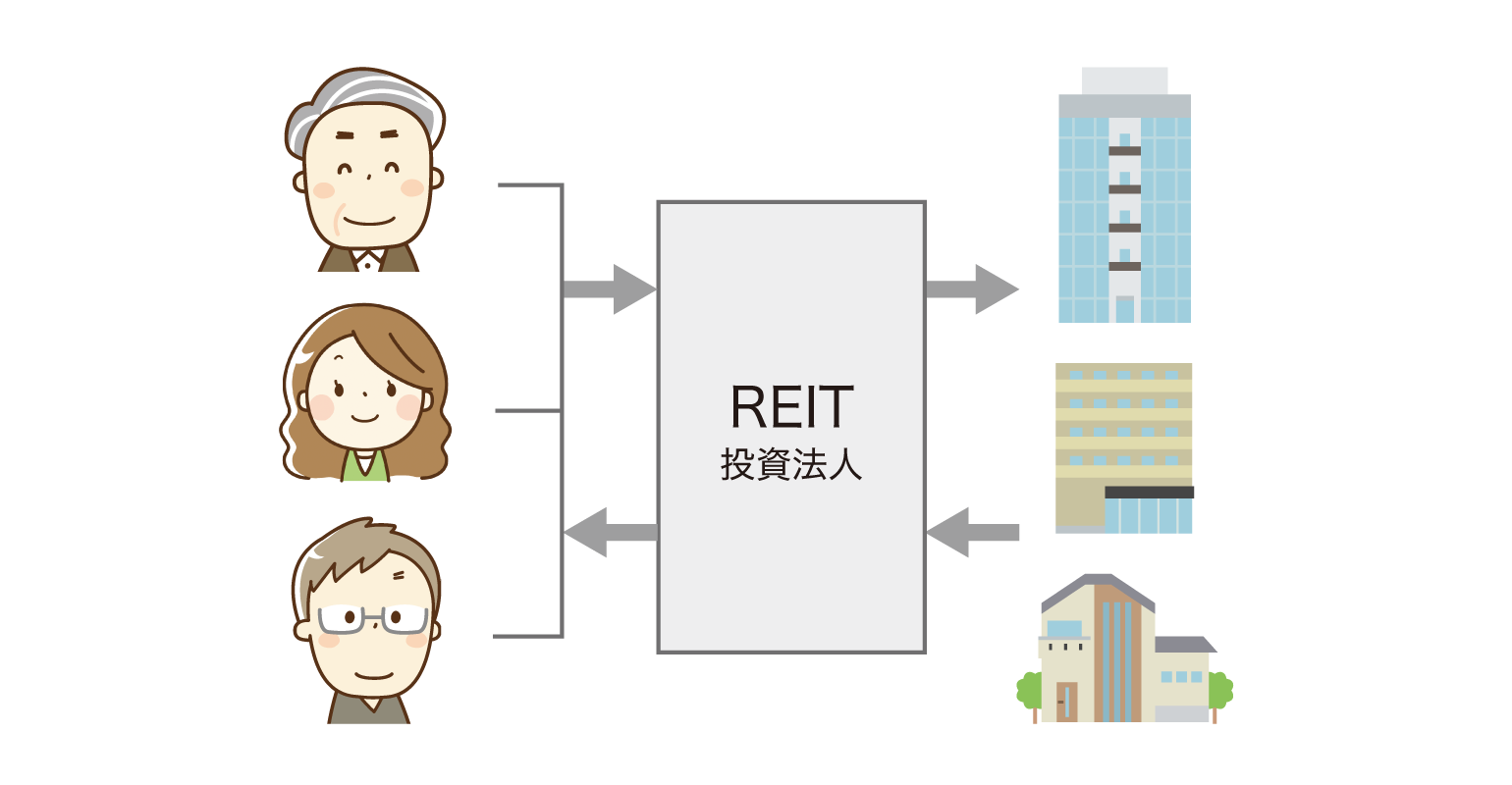

REIT(リート)とは少額から始められる不動産投資信託のことです。たくさんの投資家から集めた資金で不動産を購入し、賃貸料や売却で得た収益の一部を投資家に分配します。また、REITは証券取引所に上場しています。2024年4月1日現在、東証に上場している銘柄は58銘柄(※)あります。現物不動産と不動産小口化商品とは異なり、クーリングオフの対象とはなりません。

イメージ画像:株式会社Fan作成

REITとは不動産投資信託のこと。種類やメリット、購入方法を解説

REITのメリット・デメリット

REITのメリット

REITのメリットとして、4つがあげられます。

- 現物不動産へ投資するよりもリスクが小さい

- 分散投資ができる

- 流動性が高い

- NISAを活用できる

詳しく解説していきましょう。

✅現物不動産へ投資するよりもリスクが小さい

現物不動産への投資は、先述のとおり数千万以上の資金が必要な場合もあります。不動産小口化商品も、分類によっては100万円以上の資金が必要です。

REITは多くの投資家から集めた資金で不動産投資を行い、得られた収益を分配する仕組みなので、約数千円からでも取引が可能です。

✅分散投資ができる

REITのメリットとして、分散投資ができる点があげられます。いくつもの不動産に投資するREITを買付することで、分散投資ができます。現物不動産で分散投資をする場合、多額の資金が必要ですが、REITは数千円から投資が可能です。

✅流動性が高い

REITは流動性が高く、売買がしやすいのが特徴です。基本的にいつでも買付が可能で、換金も難しくはありません。

現物不動産の取得と売却は大変手間がかかります。また、取得に際しては登録免許税・不動産取得税がかかりますし、物件取得後は固定資産税を払う必要があります。

✅NISAを活用できる

通常金融商品に投資をした場合、売却して得た利益や受け取った配当に対して約20%の税金がかかりますが、NISA口座で投資した金融商品から得られる利益は非課税になります。ただし、NISA口座で投資できる上限額は決まっています。

つみたて投資枠には、REITに特化した投資信託はありませんが、バランス型でREITが組み込まれた銘柄はあります。(2024年10月現在)成長投資枠では、上場するREITのほぼすべてが投資対象です。また、REITに特化した投資信託も買付できます。

REITのデメリット

REITのデメリットとして、4つあげられます。

- 金融商品と同じ税制が適用される

- 日々値動きがある

- 不動産特有のリスクがある(賃料・地価の下落/災害リスク/金利変動リスク)

- 元本保証ではない

詳しく解説していきましょう。

✅金融商品と同じ税制が適用される

税法上は配当所得となり、株式と同様に譲渡益・分配金ともに約20%の税金が課せられます。

REITの分配金は配当控除の適用を受けることができません。配当控除とは、国内株式等の配当などについて、総合課税を選択して確定申告をした場合に適用される税額控除です。

出資者が受け取る配当は、法人税が課税された後のお金が分配されたものです。そこから所得税が源泉徴収されるため、法人税と所得税の二重課税となるのです。この二重取りとなる部分を還元するのが配当控除です。

✅日々値動きがある

REITは、一般投資家から資金を集めるほか、金融機関から借り入れを行い資金を調達しているケースもあります。金利の変動がREITの収益に影響を及ぼす可能性があります。

✅不動産特有のリスクがある(賃料・地価の下落/災害リスク/金利変動リスク)

不動産市場や、先述したとおり金利の変動、経済情勢の影響を受けて物件の賃料収入が減少したり、保有物件そのものの評価額が下がることで、収益に影響を及ぼす可能性があります。

✅元本保証ではない

REITは一般的な株式と同様に元本が保証されている商品ではありません。また、配当金を出している場合、過去と同様の分配実績が今後も続く保証はありません。

また、運用する投資法人が倒産するなどした場合、一般的な株式と同様に上場廃止となるリスクがあります。

不動産小口化商品とREITの違い

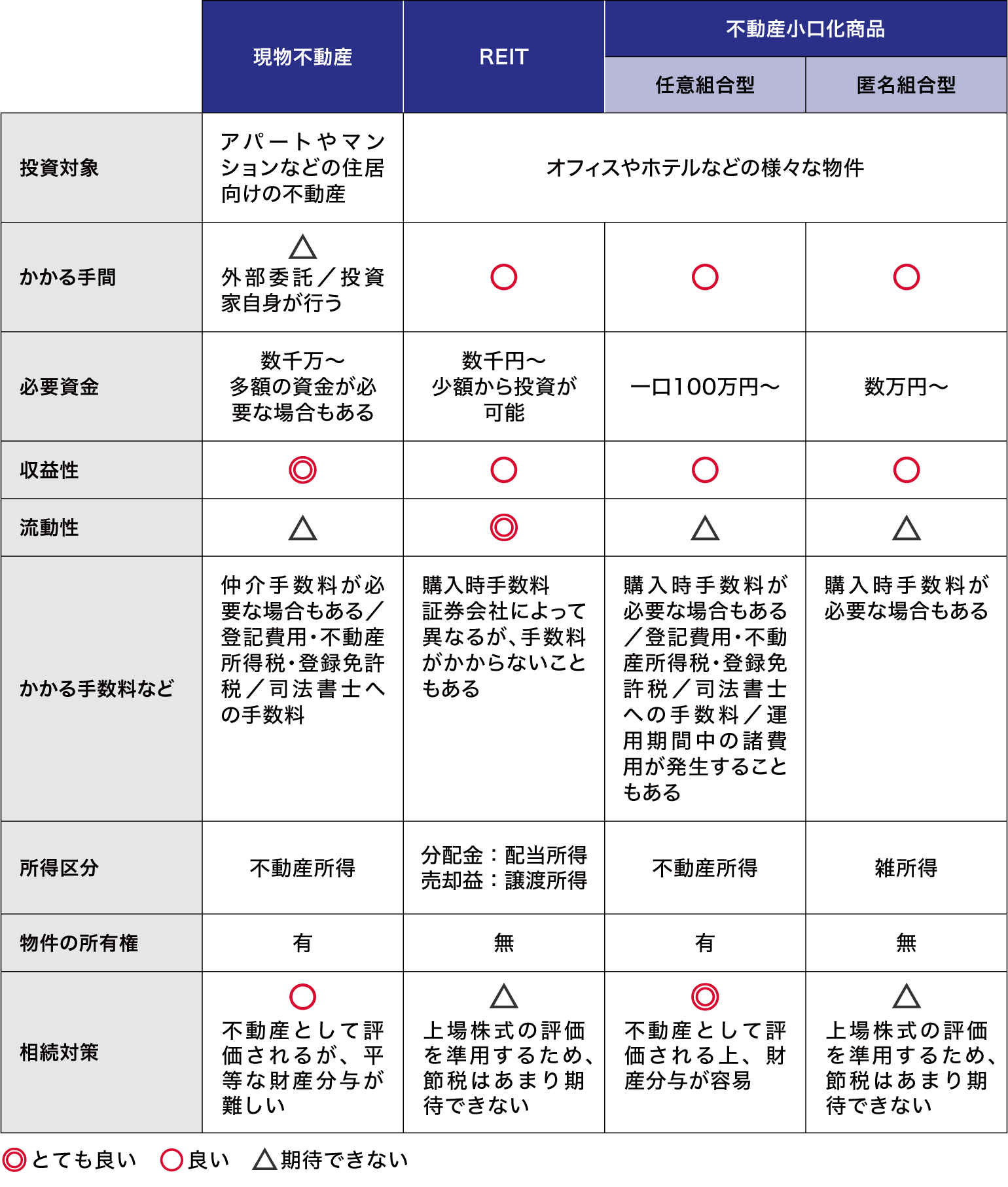

REITと不動産小口化商品との違いを、現物不動産と比較してみましょう。ここでは、不動産小口化商品の賃貸型は、ほとんど流通していないため割愛します。

対照表:株式会社Fanが作成

不動産小口化商品とREIT どちらを選ぶべき?

ここからは、不動産小口化商品とREITはどのような投資スタイルの方に向いているのか、それぞれ解説していきます。

不動産小口化商品が向いている人

不動産小口化商品は、相続対策を検討している方におすすめです。相続対策として必要なのは、相続税対策・遺産分割対策・納税資金対策です。不動産小口化商品は、そのうちの相続税対策・遺産分割対策に有効です。

現金や有価証券を相続した場合、額面がそのまま計算の対象です。不動産は「相続税評価額」が基準となります。不動産は路線価や固定資産税評価額によって評価するため、相続税評価額は現金よりも低く、相続時の資産圧縮効果が高まります。

不動産で相続税対策ができる理由とは?仕組みや節税の注意点を解説

先述のとおり、都心の不動産に投資をしたい方、不動産管理の手間をかけたくない方にもおすすめです。

不動産小口化商品は、不動産のプロが収益性があると見極めた物件へ投資が可能です。物件選びの自信がないという方や、遠方に住んでいて土地勘がないという方へもおすすめです。

REITが向いている人

REITは証券会社で買付が可能です。ネット証券で自宅から気軽に買付することもできます。流動性が高く、いつでも売買ができるため、不動産投資を手間なく運用したい方におすすめです。また、証券会社によっては手数料無料で買付が可能な場合もあります。

また、短期運用を検討している方にもおすすめです。不動産小口化商品は基本的に中途換金ができない上、10年以上の長期間にわたって投資をする性格の商品です。

不動産投資でリスク分散したい方にもおすすめです。REITは複数の不動産への分散投資が可能です。海外の不動産へ投資がしたい場合、現地へ行って不動産を複数買い付けることは難しいですが、海外REITを組み入れた投資信託やETFであれば可能です。

景気サイクルと不動産の関係

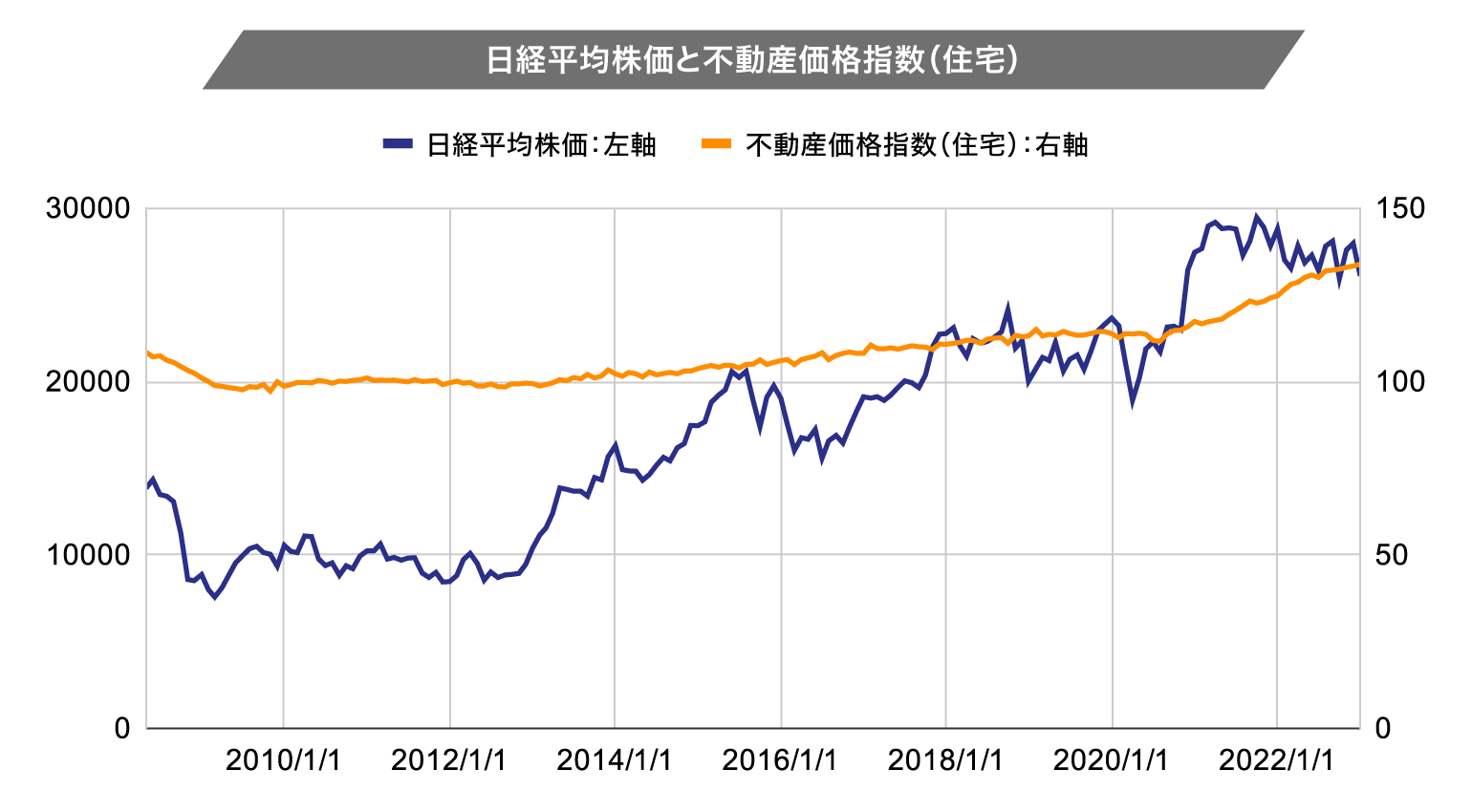

2008年4月〜2022年12月における、日経平均株価と不動産価格指数の推移をみてみましょう。不動産の価格は、株価の上昇に従って緩やかに上昇していることが見て取れます。

出典:国土交通省 不動産価格指数(住宅) その他各種公表データを参考に株式会社Fanが作成

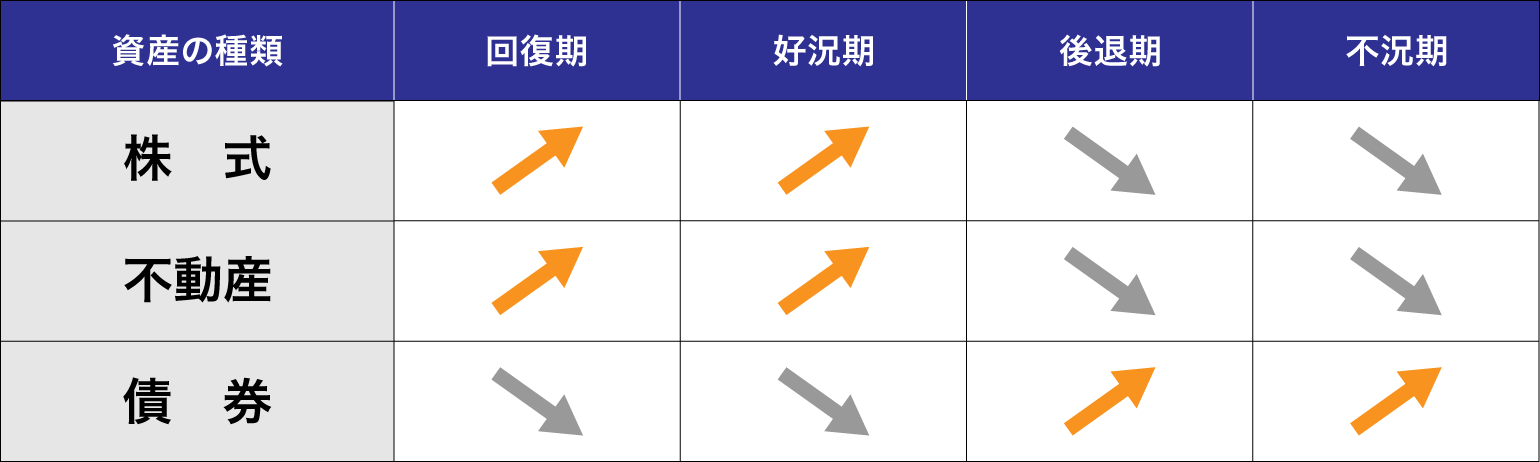

代表的な金融資産である「株式」「不動産」「債券」の特性は異なります。債券と株式は以下のイメージ図のように、一般的には経済状況によって反対の動きをする傾向にあります。

イメージ図:株式会社Fanが作成

※これは一般的なイメージ図であり、全ての商品が当てはまるものではありません。

株式投資は景気の拡大局面からピークに向かうサイクルでは投資効果が期待できるのではないでしょうか。しかし、景気の後退局面からボトム、底に向かうサイクルではなかなかパフォーマンスが上がりません。

債券投資は、景気の拡大局面からピークよりも、景気の後退局面からボトムに向かうサイクルの方がパフォーマンスが上がります。

景気が拡大することで、空室率の低下や賃料水準が上がり、株価の値上がりを追いかけるように不動産の価格が上昇します。景気の後退局面では、その逆で空室率の上昇や賃料水準が悪化するため、価格が下がる傾向にあります。

不動産投資を検討する際には、これからの景気動向をしっかりとチェックしておく必要があるでしょう。

不動産小口化商品とREITに関するご相談は投資信託相談プラザまで

投資信託相談プラザでは、不動産の購入や売却、不動産小口化商品の購入をはじめとした投資、不動産をはじめとしたお持ちの資産の相続対策などのお悩みにワンストップで対応します。資産運用の専門家と不動産の専門家がタッグを組み、最適な解決策をご提案いたします。お気軽にご相談ください。

本ページは、一般的な情報提供を目的としたものであり、本ページをもって特定の不動産小口化商品を広告し、その契約締結を勧誘するものではありません。

不動産小口化商品は、分配金や元本が保証された商品ではありません。不動産小口化商品の購入に際しては、所定の手数料がかかる場合があります。投資にあたっては内容をご理解の上、お客さまご自身の判断と責任で行なってください。また、お客さまの投資方針等により購入できない場合がありますのであらかじめご了承ください。

NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からの新NISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からの新NISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

※ その他、2024年からの新NISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。