2024年1月から新NISA制度がスタートしました。新NISA制度についてはこちらの記事で解説しています。旧NISA制度(一般NISA、つみたてNISA、ジュニアNISA)で新規で投資ができる期間は2023年12月までとなっています。

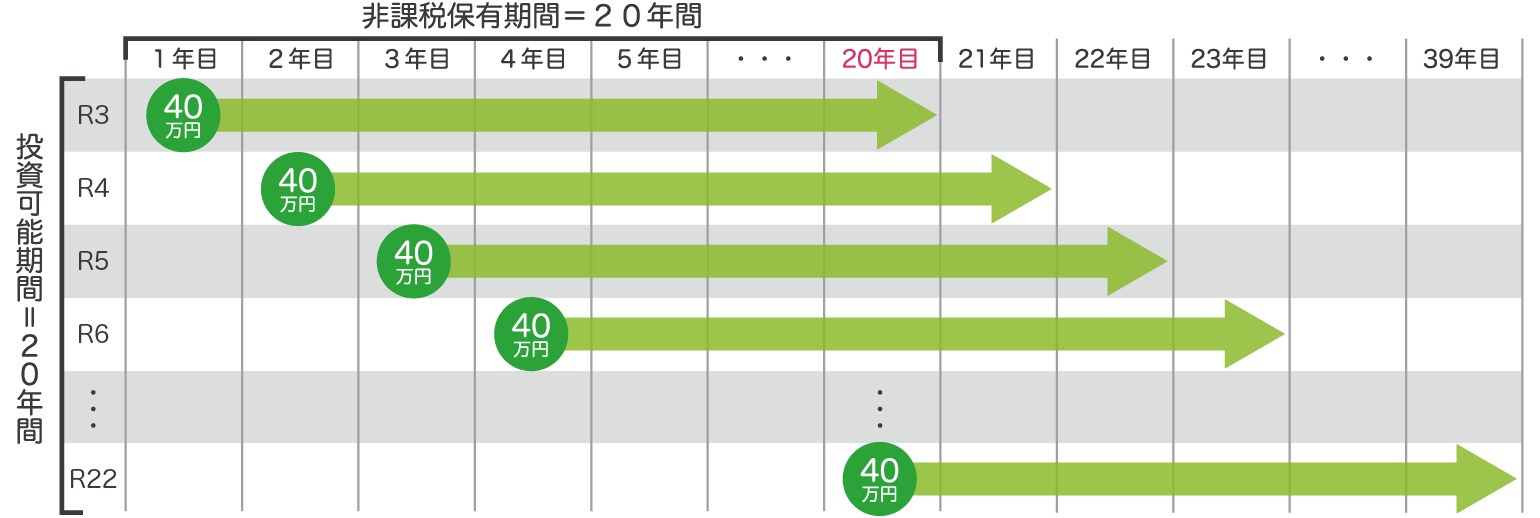

つみたてNISAとは投資信託の分配金や売却益が非課税になる制度です。つみたてNISAは非課税期間が20年と長く、また少額から始められることもあり、初心者でも無理なく長期運用を続けられるでしょう。

本記事では、メリットやデメリット、口座開設から投資までの流れをご紹介します。

INDEX

つみたてNISAとは投資初心者向けの非課税制度のこと

つみたてNISAとは、投資信託の分配金や売却益を非課税にすることで、少額からの積立・長期分散投資を支援する制度です。

本来、投資信託の分配金や売却時の利益には税金がかかりますが、つみたてNISA口座で購入した投資信託についてはこれらの税金がかかりません。

資産形成の手段が「貯蓄から投資へ」と変化している中で、長期分散投資をしやすくするために創設されたつみたてNISAは、投資初心者が検討したい制度と言えます。

老後の資金準備の手段として人気

つみたてNISAは長期で投資すればするほど運用効果が高まります。

つみたてNISAで購入できる投資信託は、手数料が比較的安く、分配金が頻繁に支払われずに再投資されるものが多いのが特徴です。

複利の効果を活用できることがメリットで、若いうちから老後資金を準備する手段として注目を集めています。

一時、老後2,000万円問題として老後資金の不足が騒がれました。貯蓄だけで2,000万円を確保するためには、毎月約66,000円を25年間毎月積み立てなければなりませんが、多くの人にとっては難しいのが現状です。

その点、つみたてNISAであれば、単に貯蓄するよりも複利の運用効果によって資産を増やせるため、老後資金の貯蓄に向いているのです。

つみたてNISAが向いている人

つみたてNISAは次のような人に向いているといえます。

- 投資にあまり時間を取ることができない投資初心者

- まとまった投資資金がない人

- 長期投資を始めようとしている若い人

つみたてNISA口座で購入できる商品は、法令上の要件を満たし、金融庁にて届出が受理された投資信託・ETFに限定されており、手数料が低水準で、頻繁に分配金が支払われないなど、長期の積立・分散投資に適していると見なされた投資信託です。

どんな投資信託を購入したらよいかわからない初心者にとっては、あらかじめある程度のリスク軽減がとられているので商品を選択しやすいでしょう。

また、少額から始められるため、まとまった資金がなくてもできます。資金に余裕がない人でも投資を始めやすいでしょう。

つみたてNISAの非課税期間は20年と長いため、積立投資をすることで複利効果を享受できます。

つまり、長期で投資すればするほど投資効果が高まるということです。これから長期投資を行おうとしている若い世代の人にとっては向いている制度だと言えます。

つみたてNISAを始める5つのメリット

つみたてNISAのメリットとして、以下の5つが挙げられます。

- 非課税枠を活用できる

- 少額・長期での投資でリスク分散ができる

- 毎月自動で積立されるため手間がかからない

- 商品が選びやすい

- いつでも売却できる

つみたてNISAのメリットを理解して、資産形成のための投資に活かしましょう。それぞれを詳しく説明します。

1.非課税枠を活用できる

つみたてNISA口座で購入した投資信託については、年間40万円、最大20年間の非課税枠があります。

したがって非課税枠は20年間合計で800万円です。この枠内で購入した投資信託については、保有期間内に得られた分配金や購入後に値上がりして売却した場合の売却益について税が課されることはありません。

ただし、年間40万円の投資枠を使いきれなかった場合には、翌年に繰り越すことができないので注意が必要です。

2.少額・長期での投資でリスク分散ができる

つみたてNISAでの積立の最小額を毎月100円からとしている証券会社もあり、まとまった投資資金がなくても始めることが可能です。

また、つみたてNISAでの投資信託の購入は、分散投資によるリスク軽減をしていることと同じ効果を得ているとも言えます。

そもそも、投資信託は投資のプロであるファンドマネージャーが厳選した株式や債券などの複数の投資先に投資するものです。

さらに、つみたてNISAは毎月少しずつ投資していくため、時間的な分散投資をしているのと同じ効果があります。

つまり、つみたてNISAを利用した投資は、少額から始められるうえに、分散投資によるリスク軽減を同時に行えると言えるのです。

3.毎月自動で積立されるため手間がかからない

つみたてNISAは投資する投資信託を選ぶだけで、あとは毎月自動で積立投資されます。

そのため、毎日相場を見て売買のタイミングを図ったり、投資先を選んだりするという手間から解放されます。

毎月一定額の投資信託を購入すると、基準価額が高いときには購入する口数が抑えられ、価格が低いときには多くの口数を購入することになるため、売買のタイミングを気にすることなく長期的な投資利益を実現しやすいです。

4.商品が選びやすい

つみたてNISAで購入できるのは、法令上の要件を満たし、金融庁にて届出が受理された投資信託・ETFのみです。そのため、初心者にとっても商品が選びやすいということも大きなメリットです。

現在購入できる投資信託は数千本あるといわれており、商品ごとに投資対象、販売手数料、信託報酬などが異なります。

つみたてNISAで購入できる公募株式の投資信託は、販売手数料が無料、信託報酬が0.5%以下(国内インデックス投信の場合)など明確な基準に適合したもののみが選ばれているため、商品が選びやすいのです。

5.いつでも売却できる

つみたてNISAで購入した投資信託は、自分の好きな時に売却して現金化することができます。予想以上に値上がりしたときには売却して利益を確定してもよいですし、予期せぬ事情によって急にまとまった資金が必要になったときにも売却して現金を得ることができます。

つみたてNISAと同じく、長期運用を基本としている非課税制度にiDeCo(イデコ)がありますが、こちらは60歳になるまで引き出すことはできません。60歳前までにまとまったお金が必要になることが予想されるならば、つみたてNISAで運用したほうがいいかもしれません。

つみたてNISAにおける3つのデメリット

つみたてNISAのデメリットとしては、以下の3つが挙げられます。

- 選べる商品に限りがある

- 損益通算や繰越控除ができない

- 非課税期間満了時の基準価額によっては課税が大きくなる

つみたてNISAで購入できる投資信託は金融庁が認めたものだけであるため、選択の幅が小さいことは否めません。

また一般の証券口座に認められている税制が使えなかったり、つみたてNISAの非課税枠満了の際に注意が必要だったり、デメリットもあります。

このようなデメリットを理解したうえで、つみたてNISA投資を始めることが大切です。

1.選べる商品に限りがある

つみたてNISAで投資信託を購入するときに選択できるのは、金融庁にて届出が受理された199本の投資信託・ETFのみです(2021年6月現在)。

そのため、非課税枠を使いながら非課税枠の中で国内外の個別株式やREITへ投資したいなら一般NISAを選ぶ必要があります。

また、つみたてNISAと一般NISAはどちらか一方の口座しか開設できないことにも注意しましょう。

2.損益通算や繰越控除ができない

つみたてNISAでは、一般の証券口座では使える損益通算や繰越控除を利用することができません。

一般の証券口座では、株式の投資損失は、同じ証券口座内であればもちろんほかの証券口座で得られた売却益であっても、損益を通算することができます。

そのため、投資損失があった場合には、売却益にかかる譲渡所得税を軽減することができます。

さらに、その年に通算しきれなかった譲渡損失は以後3年間繰り越して損益通算することが可能です。

しかし、つみたてNISA口座では、売却益に課税されない代わりに、売却損もないものとみなされるために、損益通算や繰越控除を活用することができないのです。

3.非課税期間終了時の基準価額によっては課税される

20年間のつみたてNISAの非課税期間が終了した投資商品は一般口座か特定口座に移管されますが、基準価額の推移によっては譲渡益課税が大きくなる可能性があります。

保有している投資信託の非課税期間が終了すると、一般口座もしくは特定口座に移管され取得価格は移管された時点での基準価額となります。

つまり、非課税期間終了時の基準価額が取得時よりも低い場合には、実際には損失が発生しているにも関わらず譲渡益があることになるため、課税されてしまうのです。

非課税期間終了時の対応としては以下の3つがあります。

- 売却して現金化する

- つみたてNISAの非課税枠を再度使って運用する

- 一般の口座に移管して引き続き運用する

3.の方法によって引き続き運用する場合、購入時よりも基準価額が下がっていると売却時に課税される可能性があるため注意が必要です。

さらなる損失を避けるためには、売却して現金化するか、売却した資金でつみたてNISAの非課税枠を再度使って運用する、などの対応をとることが求められます。

つみたてNISAの始め方

つみたてNISAは金融機関に口座を開設し、口座に入金して投資信託を選ぶだけで簡単に始めることができます。最近では、ネット上で口座開設の申し込み、必要書類のアップロードで完了する金融機関もあります。申込の時には、Webページに記載されている説明や注意書きを十分に確認したうえで手続きするようにしましょう。

1.口座を開設する

まずは、つみたてNISA口座を開設する金融機関を決めて、口座開設の申し込みをします。金融機関によって取扱いのある商品が異なるため、まずは購入したい商品を扱っている金融機関を見つけましょう。

投資初心者の方は、扱っている商品の本数が多いところを選ぶという方法もあります。投資商品の選択肢が多すぎて迷いが出そうな人は、対面で相談できる大手の金融機関を選ぶのも良いでしょう。

また、Webサイトの見やすさや説明のわかりやすさなどについても比較することをおすすめします。

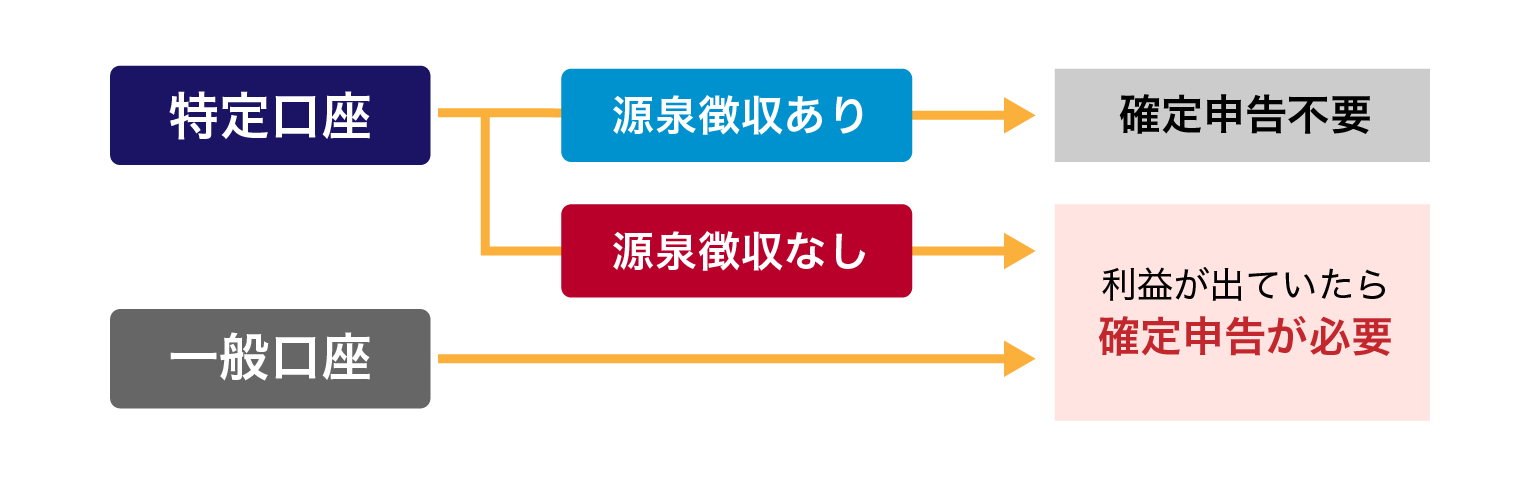

証券会社でつみたてNISA口座を開設するときには、総合口座も同時に開設します。総合口座は税金の納め方によって、一般口座・特定口座(源泉徴収なし)・特定口座(源泉徴収あり)の3つに分かれます。

投資初心者であれば、証券会社が代わりに税額を算出して源泉徴収までしてくれる「特定口座(源泉徴収あり)」を選ぶとよいでしょう。口座開設には本人確認書類が必要ですが、Webサイトを通じてアップロードすることで提出することができます。口座開設までは早くて数日、遅くても1週間から10日程度です。

また、つみたてNISA口座は銀行で開設することも可能です。申込先の銀行に投資信託口座をもっていない時には、まず投資信託口座を開設してからNISA口座を開設します。銀行によっては来店が必要となることがあるので、事前に確認してお行きましょう。

2.入金する

つみたてNISA口座を開設したら、口座に投資資金を入金します。まとまった資金があれば入金しておくこともできますが、自分がいつも利用している口座から自動で投資資金を引き落としてくれるサービスもありますので活用してみるのもよいでしょう。

金融機関の中にはクレジットカード払いを選べるところもあります。自分にとって入金しやすい方法を提供しているかどうかを金融機関を選択するポイントにしてもいいかもしれません。

3.商品を選ぶ

つみたてNISA口座に入金した後は、投資商品と毎月の投資額を選びます。年間40万円の枠内であれば、複数の投資信託に並行して投資することも可能です。

投資信託には投資先に特徴があります。国内株式中心のもの、海外株式中心のもの、債券投資が中心のもの、またこれらをミックスした投資信託もあります。いろいろな種類の投資信託を選択すると、リスク分散になるでしょう。

つみたてNISAのメリットを理解して始めてみよう

つみたてNISA制度は、長期分散投資をしやすくするために政府が創設した非課税制度です。選択可能な投資信託商品は法令上の要件を満たし、金融庁にて届出が受理された投資信託・ETFに限定されているため、投資初心者にとっては商品選択がしやすいでしょう。

長期的に積立投資を行うことで、投資先や投資タイミングの分散を同時に実現できるため、初心者でもリスクを抑えた投資が可能です。

デメリットについて理解した上で、ぜひつみたてNISAを始めてみてはいかがでしょうか。

弊社、投資信託相談プラザではつみたてNISAやiDeCoの制度についてもわかりやすくご説明させていただくことも可能です。

SBI証券、楽天証券のIFAパートナーとして、みなさまのそれぞれの資産運用の目的に合った証券、商品をご提案させていただきます。

これから資産運用を始める方も、既に始めていらっしゃる方も、資産運用オンラインセミナーにお気軽にご参加ください。

あわせて読みたい

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。