「老後2000万円問題」を受けて、年金不安の問題が取り沙汰されている昨今。豊かな老後生活をおくるために、どのようにお金を貯め、ふやしたら良いのか。税制優遇制度の一つでもある、確定拠出年金制度(DC)にも注目が集まっています。

確定拠出年金制度は世界で多くの国が行っている制度です。各国それぞれで様々な違いがあります。では、アメリカやイギリスなどの確定拠出年金制度はどのようになっているのでしょうか。

あわせて読みたい

企業型と個人型

まず日本の確定拠出年金には、企業型と個人型の二種類があります。

企業型確定拠出年金(企業型DC)は、会社が毎月一定額の掛金を拠出し、従業員(加入者)自身が運用を行う企業年金制度です。企業型DCは、退職金制度の一環として多くの企業で導入されており、厚生労働省「確定拠出年金の施行状況 2019年3月31日現在」によると、導入企業数は33,000社を超え、加入者数も約700万人となっています。

一方、個人型確定拠出年金(iDeCo)は、毎月一定額の掛金を加入者自身が拠出し、運用も自身で行う私的年金制度です。iDeCoは、2017年に公務員や専業主婦の方も加入が認められるようになり、現在では約125万人の加入者がいます。(2019年5月末時点)

世界各国の確定拠出年金

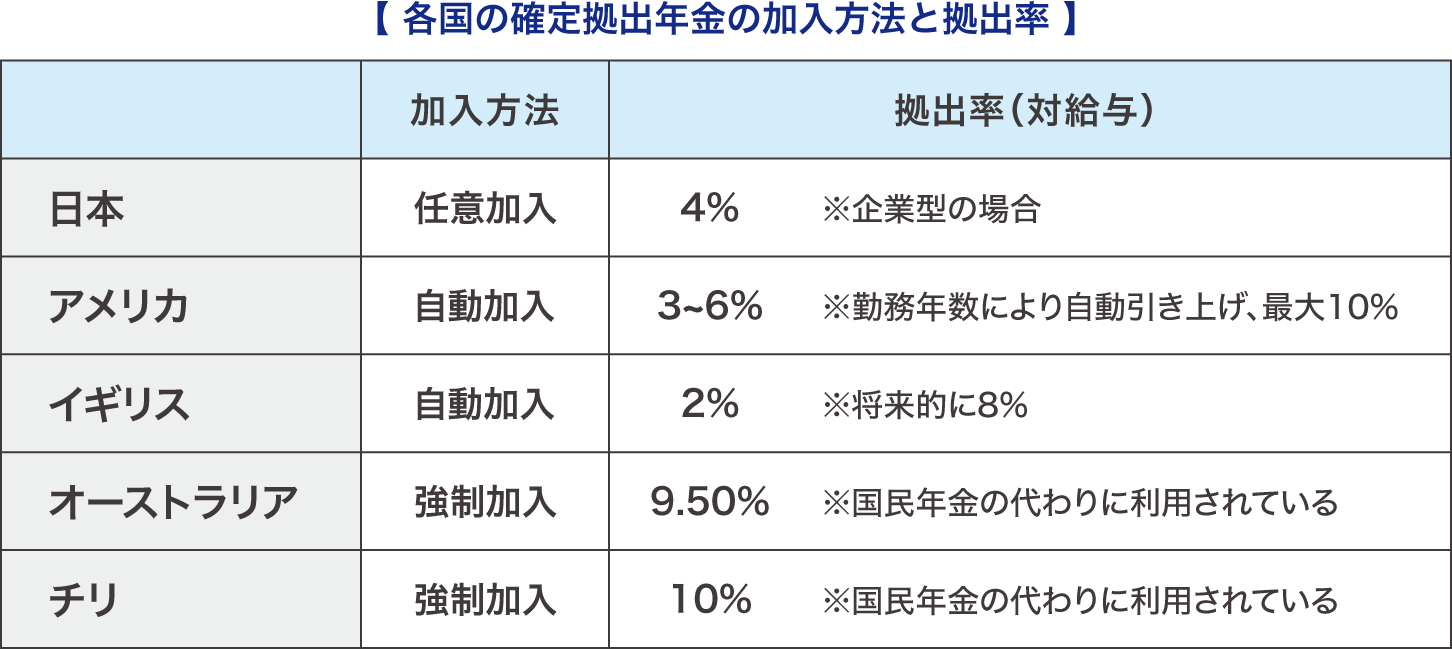

次に、各国の確定拠出年金制度について見ていきましょう。

出所:公益財団法人日本証券経済研究所「確定拠出年金(DC)をめぐる世界の動き」のデータよりFan作成

加入方法は、『任意』『自動』『強制』の三種類があります。

アメリカ・イギリスは、全員が一旦自動的に制度に加入させる方式を取り入れています。もちろん希望者は脱退することも可能です。

一方、オーストラリア・チリでは、対象者全員に加入を義務付ける強制加入方式を取っています。

日本は任意加入ですが、世界では確定拠出年金の加入率を向上させるために『自動』や『強制』といった方法がとられています。自動的に加入させることによって、拠出開始時期を早めるという狙いもあります。受給時の資産残高を大きくするには、拠出率を高めること以上に、拠出する期間を長くすることが大切だからです。

日本は元本確保型が過半数

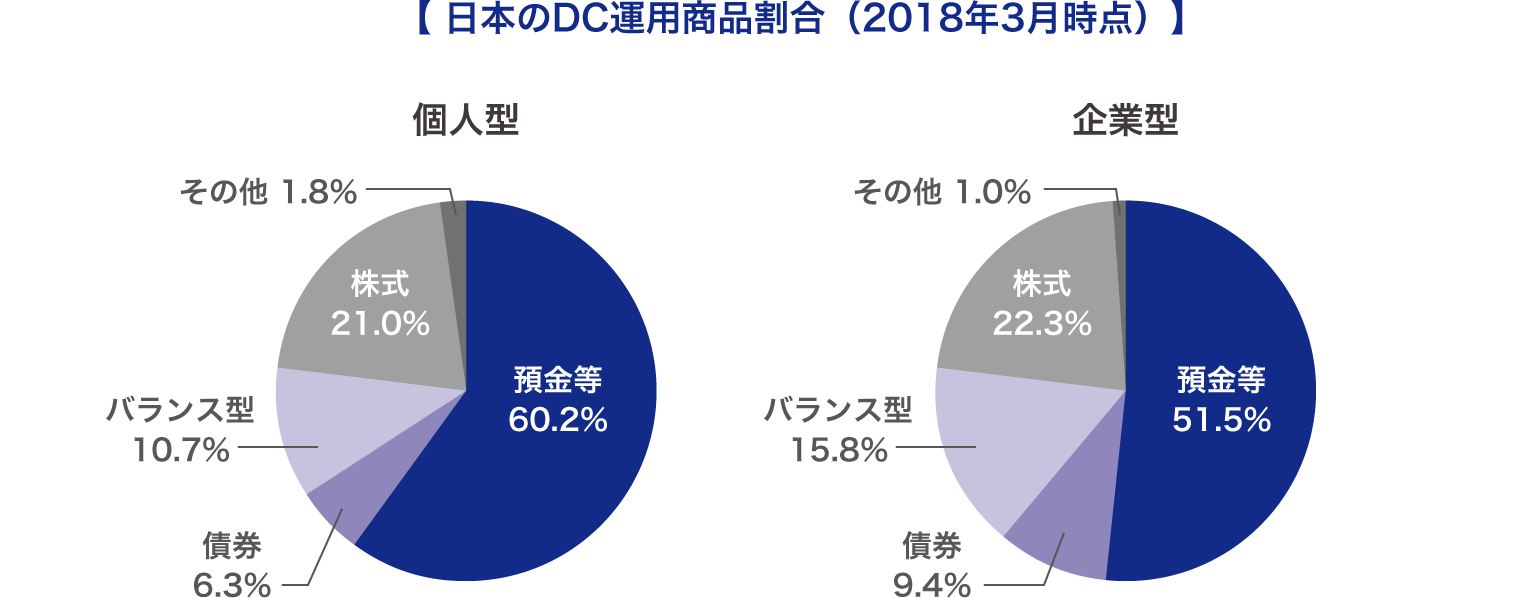

では、次に各国の運用商品の違いについて見ていきましょう。

出所:公益財団法人年金シニアプラン総合研究機構「海外確定拠出年金の資産運用に関する調査研究」のデータよりFan作成

日本では企業型・個人型どちらも過半数の加入者が、定期預金や保険といった『元本確保型』の金融商品で運用しています。

日本では、2018年5月に企業型DCやiDeCoに関する制度の一部が変更になりました。

アメリカ・イギリスにはデフォルト商品がある

各国では、「資産運用について自分で選択することができない人が多い」という背景から、加入者が運用商品を指定しなかった場合の投資先とするデフォルト商品というものが用意されています。

このデフォルト商品の資産運用は、「若い時はリスクを取って、リターンの高い商品で運用し、退職が近づくにつれて安全性の高い商品で運用する」というライフサイクル投資理論に沿っておこなわれているようです。

アメリカやイギリスでは、こうしたデフォルト商品の設定があります。

さらに、イギリスではデフォルト商品に興味深い工夫がされています。

基本は、ライフサイクル型に近い設計ではあるものの、積立開始当初の数年間は安全性が高い資産で運用するというものです。これは、積立ての基礎を作る大切な時期に途中で止めてしまうのを防ぐためです。

たとえば、加入当初からリスクの高い株式などで運用した場合は、市況が暴落した際などに不安になり積立てを止めてしまう可能性が考えられますよね。受給時の資産額を大きくするためには、積み立てを途中で止めずに長期的に運用することが大切であるという考え方を背景にこのような設計となっています。

おわりに

日本の確定拠出年金と各国を比較してみると、さまざまな違いがありましたね。

しかし、老後資金を形成するにあたり大切なことは共通しています。

それは、“若いうちから積立投資をはじめ、続けること”さらに、“年齢ごとに適した運用を行うこと”です。

積み立てをはじめて一年足らずで止めてしまう人が多くいるそうですが、長期的な視点を持って継続していくことが大切です。また、年齢ごとにどのような運用をしたらよいかわからない場合は、専門知識を持ったアドバイザーを頼るのも手段のひとつだと思います。

このコラムの執筆者

道谷 昌弘

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

AFP(日本FP協会認定) 大学卒業後、大手証券会社に入社。国内営業部門にて法人・個人の資産運用アドバイスを行う。8年間勤めたのち退社し、より中立的なアドバイスができるIFA(独立系投資アドバイザー)に転身。現在は富山を拠点に、全国各地のお客様に幅広くコンサルティングを行いながら、お客様にとって本当に良い商品提案を日々追求している。