この記事のポイント

- 積立投資は、時間分散と複利の力により、手堅く資産を増やすことができる優れた運用法であり、特に投資初心者におすすめ

- 毎月10万円を30年間積立投資した場合、仮に利回り7%であれば、最終的に約1億2,200万円の資産形成が可能

- 積立投資を始める際には、運用益が非課税になるNISAやiDeCoといった優遇制度を積極的に活用することが推奨される

投資の第一歩目として積立投資を考えている人は多いのではないでしょうか。いざ積立投資を始めるとして、どの程度の資金を作れるのか気になる人が多いと思います。

将来のある時点で、まとまった資金を作りたい人はそれなりの投資資金(元手)が必要になります。今回は毎月10万円を積立投資に回していき、最終的にどれくらいの資金を作れるのかを検証してみたいと思います。

「これから資産運用を始めたい!」そんな方へ

資産運用の基本や運用のコツ、活用したい制度や実践方法など、資産運用の基礎をまるごと学べるハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

INDEX

積立投資を始めよう!-大事なのは早く始めて長く続けること-

資産形成の王道は積立投資です。様々な投資関連本やネット記事などで推奨されていますので、投資に興味がある人なら一度は耳にしたことがあると思います。

運用相談を受ける立場の者から見ても積立投資は優れた運用法であるといえます。ベストではないかもしれませんが、ベターな運用法であることは間違いありません。投資初心者であれば是非取り入れてほしい運用法です。

それではなぜ積立投資が優れた運用法と言えるのでしょうか?それは定期的に投資することにより、時間分散のメリットを受けることが出来るからです。

一度にまとまった資金を投入する場合、投資のタイミングによっては高値掴みとなり、期待した利益が出せない、あるいは大きく損を出してしまうことも充分に考えられます。

時間を分散して投資すればその心配がありません。高い局面では少なく買い、安い局面では多く買うことになるので、平均取得単価を抑える効果が期待できます(もちろんベストは安い局面で一気に資金を投じることですが、現実的に難しいといえます)。

また積立投資は必然的に時間をかける形となり、長期的な視点で運用を行うことができます。長期の運用であれば複利の力が働くので、資産形成に大きく寄与してくれます(複利とは、運用で得た収益を再び投資することで収益が膨らんでいく効果のことをいいます)。

手堅く資産を増やすには 積立×長期 の運用を意識してほしいと思います。

複利とは利子にさらに利子がつくこと。資産運用で活用する方法を解説

「資産運用を体系的に学びたい!」そんな方へ

私たち「投資信託相談プラザ」は、毎月全国各地・オンラインにて資産運用セミナーを開催しています。(参加費無料)

参加者数は延べ80,000人超(※)。ぜひお気軽にご参加ください!

※2017年10月~2026年1月 Fan調べ

\ SBI証券 共催・楽天証券 協賛 /

【1億円も夢じゃない】月10万円でいくらまで増やせるか?シミュレーション!

「積立投資が資産運用の王道なのは理解したけど、結局どれくらいの資産を作れるの?」というご質問をよくいただきます。

残念ながら将来は不確実なので「絶対にこの金額を作れます」とお伝えすることは出来ません。それでは全く見当がつかないのかといわれればそうともいえません。

例えばインデックス投資信託で積立を行う場合、必ず基準価額が連動する指数があります。対象とする指数は過去何年にもわたり算出されているのが一般的です(最近作られた指数も当然あります)。何年にもわたって算出されている指数はパフォーマンスがどうだったかを見ることができます。

代表的な指数として米国のS&P500がありますし、先進国株式や全世界株式といった対象国を広げた指数も存在します。

上記のような指数が過去どのように推移してきたかを振り返れば、今後の参考になるでしょう。直近30年間の利回りはS&P500で約11%、全世界株式なら約9%といった実績です。(※2023年9月末時点、いずれも配当込み)

それでは早速シミュレーションを行ってみましょう。

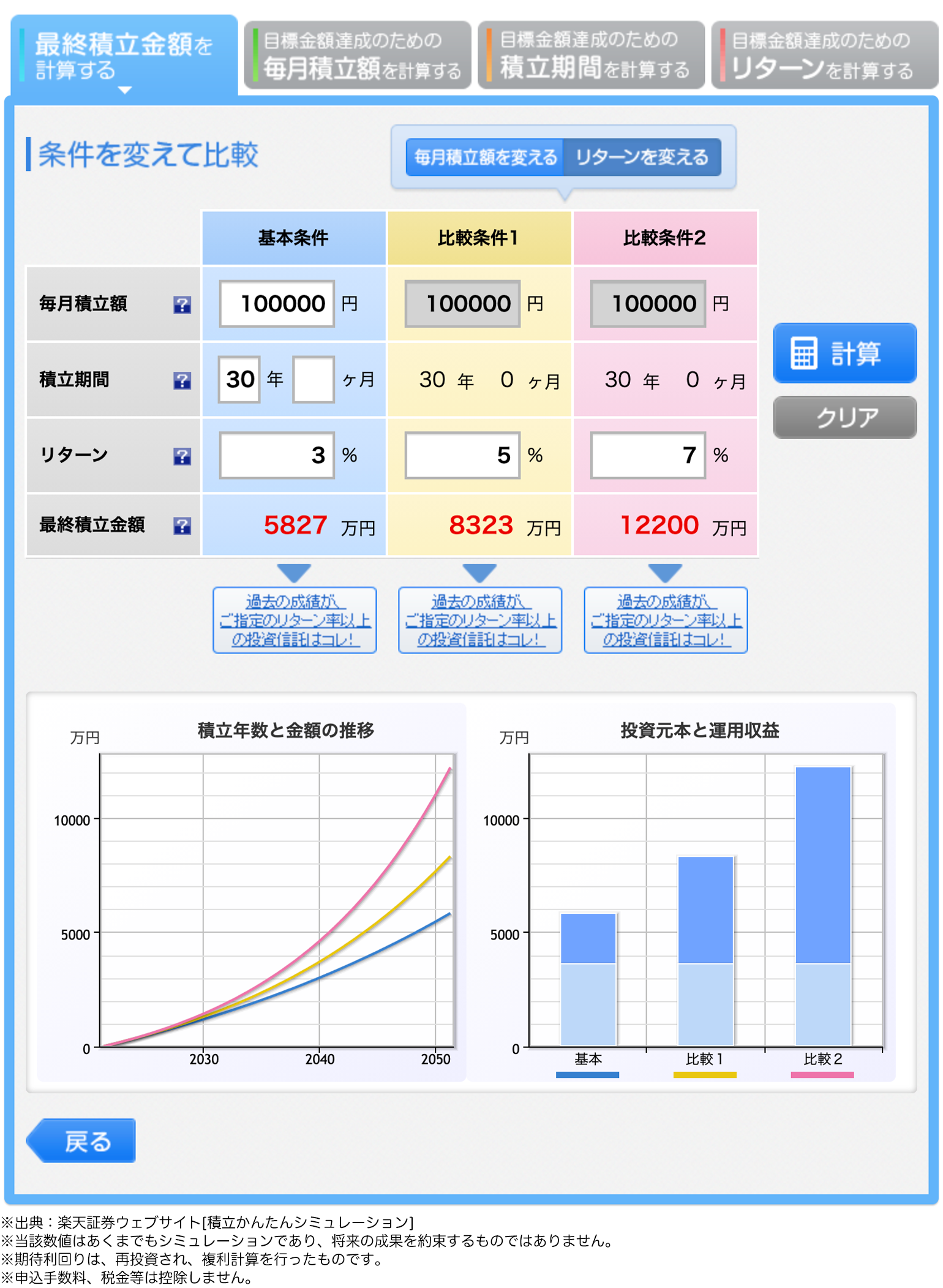

今回利用するシミュレーションツールは楽天証券が提供している「積立かんたんシミュレーション」です。誰でも利用出来ますので、これから積立投資を始める人は参考にしてみてください。

シミュレーションの前提条件として、毎月10万円を30年間積立投資して(元本総額3,600万円)、利回りを3%・5%・7%とした3つのケースで算出しました。

各想定利回りはそれぞれ「慎重運用型」・「バランス運用型」・「利益追求運用型」といった運用イメージとなります。先程のS&P500や全世界株式などの実績からすれば、シミュレーションの前提条件の利回りは的外れではないと思います。

シミュレーション結果を見ますと、30年間のトータルリターンは

- 利回り3%なら約62%(約2,227万円の利益=積立総額約5,827万円)

- 利回り5%なら約131%(約4,723万円の利益=積立総額約8,323万円)

- 利回り7%なら約239%(約8,600万円の利益=積立総額約12,200万円=1億2,200万円)

となります。

年間2%のリターンの差で最終的な運用残高が大きく変わってくることが分かります。

過去の実績が将来を約束してくれるわけではありませんが、月10万円の積立投資を継続すれば1億円達成も夢ではないことがわかります。

ちなみに、毎月の投資金額が半分の5万円でも40年間積立投資を継続すれば1億円達成の可能性はあります(利回り7%の場合=40年後の積立総額約1億3,124万円)。

※当該数値はあくまでもシミュレーションであり、将来の成果を約束するものではありません。

※期待利回りは、再投資され、複利計算を行ったものです。

※申込手数料、税金等は控除しません。

あわせて読みたい

「ネット証券での資産運用を相談したい!」そんな方へ

私たち「投資信託相談プラザ」はSBI証券・楽天証券と提携しており、仲介口座数は延べ60,000口座、仲介する預かり資産残高は4,500億円超の実績があります。(※)

全国各地の店舗・またはオンラインで無料相談できます。お気軽にご利用ください!

※令和7年12月時点

\ SBI証券・楽天証券 提携窓口 /

初心者におすすめの2制度を解説

積立投資を始めるにあたり活用したい制度が「NISA」や「iDeCo(個人型確定拠出年金)」などの制度です。各制度とも毎月〇〇円などといった形で積立投資が可能です。どちらの制度も、将来に備えるだけでなく、節税にも生かすことのできる制度です。

この制度をお勧めしたい理由は、各制度とも運用益が非課税というメリットがあるからです。

通常は金融商品取引で得た利益に対して約20%の税金負担が発生します。2つの制度を使えばその約20%の税金がかからない(非課税)=利益全部が手取りとなります。

この2つの制度についてみていきましょう。

NISA

NISAとは、毎年一定金額の範囲内で購入した金融商品から得られる利益への税金(約20%)が非課税になる制度です。

NISAは2024年1月より新制度になり、より使いやすくなりました。

新NISAは、つみたて投資枠・成長投資枠の利用枠から成り立っています。前者が旧NISA制度のつみたてNISA、後者が一般NISAを継承した制度となっていて、双方の制度は併用が可能です。

つみたて投資枠では、年間投資枠が120万円までとなっています。非課税保有限度額はつみたて投資枠だけ利用した場合で1800万円までとなっています。毎月10万円つみたて投資枠を活用して投資を続けた場合、15年で非課税保有限度額まで到達します。

非課税保有限度額の1800万円を超えた場合、売却することで投資枠の再利用が可能です。売却をせず、更に積立を続けたい場合は、それまで購入した分はそのまま保有し、NISA口座ではなく課税口座で積立買付することも可能です。

新NISA制度については、こちらの記事で解説しています。また、この記事内で月10万円の積立投資を15年間行った場合のシミュレーションを作成しています。ぜひご一読ください。

「NISAを使って資産運用を始めたい!」そんな方へ

NISA(少額投資非課税制度)のしくみや活用のコツ、実際の活用例などをまとめたハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

iDeCo

iDeCoは、個人負担で始める私的年金制度です。運用は個人で行います。掛金額も個人で調整可能ですが、利用している年金制度などによって上限額が異なります。月々5,000円から始められ、掛金額を1,000円単位で自由に設定できます。

iDeCoはその人の立場により異なりますが、例えば第2号被保険者の会社員であれば、年間27万6千円(勤務先で企業年金がない場合)まで投資することが可能(※)です。

NISAで購入した金融商品はいつでも売却することが可能ですが、iDeCoは原則60歳まで解約することができません。双方の制度は併用が可能ですので、投資の目的に合わせて使い分けることをおすすめします。

※会社に企業年金がない会社員の場合

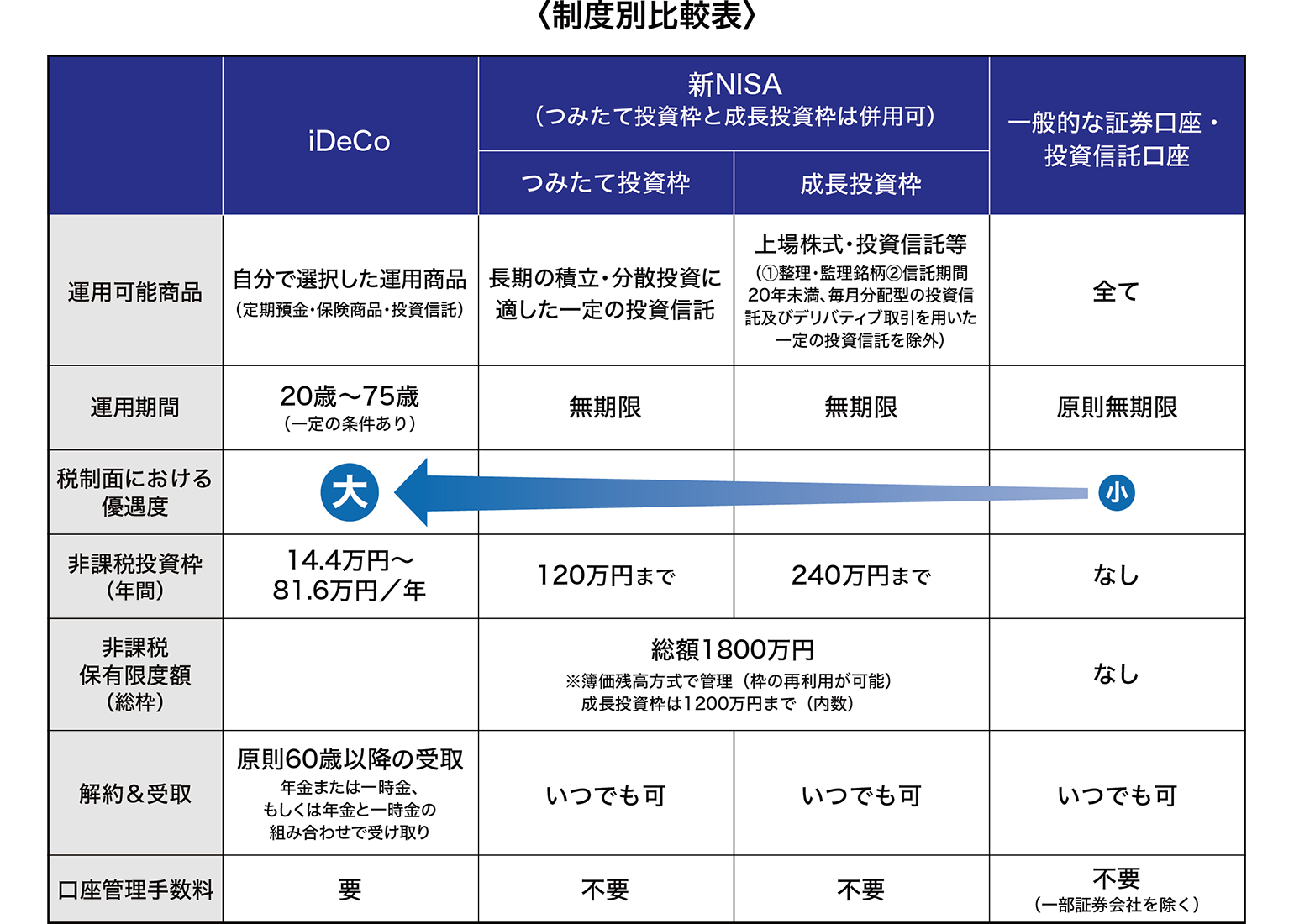

2つの制度と一般的な証券口座・投信口座との比較

「NISA」や「iDeCo(個人型確定拠出年金)」についての制度と一般的な証券口座・投信口座との比較は下記の表のとおりです。

出典:金融庁 新しいNISA、iDeCo公式サイト

上記を参考に株式会社Fan作成

初心者はNISAやiDeCoなどの優遇制度から始めよう!

積立投資は非常に手堅く資産形成を図れる運用法です。こうした優遇制度を活用しながら資産形成を図ってもらえればと思います。資産運用を長期間にわたって行うことで、「複利」の力を生かしながら安定的に資産を増やせる可能性があります。

また、運用して得た利益を増やすためにも、税金の仕組みを知り、節税することが必要になります。NISAやiDeCoなどの非課税制度を積極的に活用していきましょう。NISAもiDeCoも運用額などが決まっているので、ルールを正確に把握してから取り組むようにしましょう。

あわせて読みたい

※NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からのNISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からのNISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

・その他、2024年からのNISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

※iDeCoのご注意事項

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

・金融商品仲介業者である当社は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

・掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

・投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします。

このコラムの執筆者

小須田 徹

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

プライマリー・プライベートバンカー(日本証券アナリスト協会認定) 関西学院大学卒。政府系金融機関勤務を経てIFAに転身。東京丸の内店に在籍。日本人の金融リテラシー向上に寄与すべく活動中。投資初心者の若い世代から退職世代の方まで、幅広い年齢層のお客様の金融コンサルティングを行う。