この記事のポイント

- セカンドライフの長期化や年金不足・インフレによる資産価値目減りへの対策として資産運用が必要

- 若い世代と異なり挽回が難しいため、余裕資金の範囲内で少額から始めるといい

- 退職金の一括投資や「絶対に儲かる」といった甘い詐欺話には十分注意しよう

長年勤め上げた会社を退職し、いよいよセカンドライフ。

期待とともに、「老後の生活費は足りるだろうか」「年金だけでゆとりある暮らしができるのか」といったお金に関する不安を感じている方もいらっしゃるのではないでしょうか。

平均寿命が延び、「人生100年時代」ともいわれる現代。 65歳からの資産運用は、より豊かで安心なセカンドライフを送るための選択肢の一つとして、関心が高まっています。

とはいえ、「今から資産運用なんて、始めるには遅いのでは?」「損をするのが怖い」と感じる方も少なくないでしょう。

この記事では、65歳からの資産運用がなぜ大切なのか、そしてリスクを抑えながら無理なく始めるための考え方や具体的な方法について、初心者の方にも分かりやすく解説します。

ご自身の状況に合わせて、これからの資産との向き合い方を考えるきっかけとなれば幸いです。

「これから資産運用を始めたい!」そんな方へ

資産運用の基本や運用のコツ、活用したい制度や実践方法など、資産運用の基礎をまるごと学べるハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

INDEX

なぜ今「65歳からの資産運用」が必要なのか?

「年金もあるし、退職金も受け取れる見込みだ。わざわざリスクを取ってまで資産運用をする必要はあるのだろうか…」 と思われるかもしれませんね。

しかし、現在の社会状況を踏まえれば、65歳からの資産運用を検討すべき、見過ごせない理由がいくつか存在します。

長寿化で伸びるセカンドライフ期間

まず考えたいのは、平均寿命が延びていることです。 厚生労働省の発表によれば、日本人の平均寿命は年々延びており、「人生100年時代」も決して大げさな話ではなくなってきています。

もし65歳で定年退職した場合、その後20年、30年と、長いセカンドライフが続く可能性は十分に考えられます。 この長い老後期間を安心して過ごすためには、計画的な資金準備が大切になります。

退職金や貯蓄を取り崩していくだけでなく、現在保有している資産にも働いてもらう、つまり資産運用という視点を持つことが、これからの時代にはより重要になってくるかもしれません。

公的年金だけでは足りない?老後資金の実情

老後の生活を支える主な収入源となる公的年金ですが、多くの場合、現役時代の収入と比べると受け取る額は少なくなります。 また、少子高齢化が進む中で、将来的に年金の支給額や受け取りを開始できる年齢が変わる可能性も指摘されています。

公益財団法人生命保険文化センターの調査(令和4年度「生活保障に関する調査」)によると、夫婦2人が老後生活を送る上で最低限必要と考える日常生活費は、月額平均で約23万円。 さらに、旅行や趣味など、ゆとりある生活を送るためには月額平均で約38万円が必要と考えられています。

現在の公的年金だけで、これらの費用をすべて賄うのは、簡単なことではないかもしれません。 資産運用は、こうした不足分を補うための一つの有効な手段となり得ます。

出典 公益財団法人生命保険文化センター 令和4年度「生活保障に関する調査」

インフレリスクから資産を守る必要性

インフレとは、モノやサービスの価格(物価)が継続的に上がることです。 近年、食品やエネルギー価格の上昇など、物価上昇のニュースを耳にする機会が増えています。

もし今後もインフレ傾向が続けば、現在銀行などに預けているお金の価値は、実質的に目減りしてしまうことになります。 例えば、物価が毎年2%ずつ上がると仮定すると、今の100万円は、約10年後には約82万円、約20年後には約67万円分の価値しか持たなくなってしまう計算になります(これはあくまで計算上の目安です)。

預貯金は元本が保証されている安心感がありますが、現在の低金利状況では、インフレによってお金の価値が減っていくスピードに追いつけない可能性があります。

資産運用によって、インフレ率を上回るリターンを目指すことは、大切なお金の価値を守るためにも重要な考え方の一つといえるでしょう。

「資産運用を体系的に学びたい!」そんな方へ

私たち「投資信託相談プラザ」は、毎月全国各地・オンラインにて資産運用セミナーを開催しています。(参加費無料)

参加者数は延べ70,000人超(※)。ぜひお気軽にご参加ください!

※2015年12月~2025年7月末までの実績

\ SBI証券 共催・楽天証券 協賛 /

65歳からの資産運用で押さえるべき3つの心構え

さて、65歳から資産運用を始める場合、若い世代とは少し異なる視点を持つことが大切です。 特に以下の3つの心構えを意識してみましょう。

1.無理のない範囲で!「守り」を意識してリスク許容度を見極める

資産運用には、残念ながら投資したお金(元本)が減ってしまうリスクが伴います。 特に65歳からの運用では、現役世代のように「もし失敗しても、これからの収入で取り返せる」「時間をかけて挽回できる」という状況とは異なります。

そのため、ご自身の資産状況や毎月の生活費、将来のライフプランなどをよく考えて、「どの程度のリスクまでなら受け入れられるか(これをリスク許容度といいます)」を慎重に見極めることが非常に重要です。

退職金など、まとまったお金を手にすると、つい大きな金額で運用を始めたくなる気持ちも分かりますが、まずは「失っても当面の生活に大きな支障が出ない範囲の余裕資金」で始めることを強くおすすめします。

「積極的に増やす」という攻めの姿勢よりも、「資産を守りながら、できれば少しでも増やしていく」という、守りを意識した考え方が基本となります。

2.残された時間は?運用期間と目標額の考え方

一般的に、資産運用は長く続けるほど、利息が利息を生む「複利効果」が働きやすく、また価格変動のリスクも抑えやすいとされています。

しかし、65歳からの運用では、若い世代に比べて運用にかけられる時間が限られていることを意識する必要があります。

そこで大切になるのが、「いつまでに」「いくらくらい必要か」という具体的な目標額と、それを達成するための運用期間を設定することです(この考え方を、弊社では「ゴールベース・アプローチ」と呼んでいます)。

たとえば、「75歳までに、夫婦で海外旅行に行く資金として〇〇万円」「80歳からの介護費用に備えて〇〇万円」など、具体的なライフイベントと結びつけて考えると、現実的な目標が見えてきやすくなります。

あまりに高いリターンを短期間で達成しようとするような、無理のある運用計画は避けるべきでしょう。

3.元本割れリスクときちんと向き合う

資産運用は、必ずしも投資した額(元本)が増えるとは限らず、投資した額(元本)を下回ってしまう「元本割れ」のリスクがあります。

特に、株式や投資信託といった価格が変動する金融商品は、経済や市場の状況によって価値が上がったり下がったりします。

「絶対に損はしたくない」という気持ちは誰もが持つものですが、残念ながらリスクを完全にゼロにすることはできません。

「これくらいのマイナスであれば、許容範囲だ」というラインをあらかじめ自分の中で決めておくこと、そして、「なぜ自分はリスクを取って運用するのか(インフレ対策のため、ゆとり資金作りのため、など)」という目的を明確にしておくことが、市場が変動した際にも冷静な判断を保つ助けになります。

リスクについて正しく理解し、ご自身が納得した上で運用を始めることが何よりも大切です。

「ネット証券での資産運用を相談したい!」そんな方へ

私たち「投資信託相談プラザ」はSBI証券・楽天証券と提携しており、仲介口座数は延べ60,000口座、仲介する預かり資産残高は4,500億円超の実績があります。(※)

全国各地の店舗・またはオンラインで無料相談できます。お気軽にご利用ください!

※令和7年12月時点

\ SBI証券・楽天証券 提携窓口 /

【初心者向け】65歳からでも始めやすい資産運用方法5選

では、具体的にどのような資産運用方法があるのでしょうか。 ここでは、比較的リスクを抑えやすく、投資初心者の方でも始めやすいと考えられる選択肢を5つご紹介します。

ただし、それぞれにメリット・デメリットがありますので、ご自身の目的やリスク許容度に合わせて、じっくり検討してみてください。

1.NISA(つみたて投資枠・成長投資枠)の活用

NISA(ニーサ:少額投資非課税制度)は、投資によって得られた利益(配当金、分配金、売却益など)が、一定の金額まで非課税になる、国が設けた制度です。

2024年1月から新しいNISA制度がスタートし、非課税で保有できる期間が無期限になり、年間に投資できる上限額も大きく広がりました。

- つみたて投資枠・・・長期的な積立・分散投資に適した、定められた基準を満たす投資信託が対象です。年間120万円まで積立で投資できます。

- 成長投資枠・・・ 上場株式や投資信託など、より幅広い商品が対象です。年間240万円まで投資できます。こちらは、積立投資も一括投資も可能となります。

この2つの枠は併用でき、年間で合計360万円まで投資可能です(生涯で投資できる元本の合計は1,800万円まで)。 少額から始められ、税金面でのメリットが大きいのが最大の魅力です。

まずは「つみたて投資枠」を利用して、リスクの比較的低いとされる投資信託から始めてみるのも良い選択肢でしょう。

NISA制度についてさらに詳しく知りたい方は、金融庁のウェブサイトや弊社のコンテンツを参考にしてください。

あわせて読みたい

「NISAを使って資産運用を始めたい!」そんな方へ

NISA(少額投資非課税制度)のしくみや活用のコツ、実際の活用例などをまとめたハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

2.iDeCo(個人型確定拠出年金)の受け取りと運用継続

iDeCo(イデコ:個人型確定拠出年金)は、自分で掛金を拠出し、自分で運用方法を選んで、将来の年金資産を作る制度です。 掛金が全額所得控除になるなど、税制上のメリットが大きいのが特徴です。

原則として60歳以降に、積み立てた資産を受け取ることができますが、受け取りを開始する年齢は75歳まで遅らせることが可能です。 また、年金を受け取る資格を得た後も、運用だけを続けること(運用指図者になること)もできます。

もし、iDeCoに加入していてまだ資産を受け取っていない場合や、受け取りながらも運用を続けたい場合は、iDeCo口座内の資産をそのまま運用し続けることができます。 ただし、新たに掛金を支払うことができるのは、原則として65歳になるまでの間です(国民年金に任意加入している場合などは、条件によって異なります)。

受け取り方(一時金としてまとめて受け取るか、年金として分割で受け取るか、あるいは両方を組み合わせるか)によって税金の計算方法が変わるため、ご自身の状況に合った受け取り方を検討しましょう。

iDeCoの制度や受け取り方について、詳しくは公式サイトをご確認ください。

3.投資信託(バランス型・インデックスファンドなど)

投資信託は、多くの投資家から少しずつお金を集めて一つの大きな資金とし、運用の専門家(ファンドマネージャー)が国内外の株式や債券などに分散して投資・運用する金融商品です。

通常、1万円程度の少額から購入でき、投資経験の少ない方でも比較的始めやすいのが特徴です。

特に、以下のようなタイプの投資信託は、65歳からの資産運用を考える上で検討しやすいでしょう。

- バランス型ファンド・・・国内外の株式、債券、不動産投資信託(REIT)など、複数の異なる種類の資産にバランス良く分散投資します。値動きの異なる資産を組み合わせることで、リスクを抑える効果が期待できます。

- インデックスファンド・・・日経平均株価や米国のS&P500といった、特定の市場の動きを示す指数(インデックス)に連動する運用成果を目指します。特定の市場全体に投資するイメージに近く、運用コスト(信託報酬)が低い傾向にあるのがメリットです。

これらの投資信託は、NISA口座を利用して購入することも可能です。

投資信託に関する基本的な情報は、以下の投資信託協会のウェブサイトや弊社のコラムも参考にしてください。

あわせて読みたい

4.個人向け国債(変動10年など)

個人向け国債は、日本国政府が個人向けに発行している債券です。 国がお金を借りる代わりに、利子を支払う仕組みになっています。

国が発行しているため、安全性を重視する方に向いている金融商品です。

満期までの期間と金利の決まり方によって、「固定3年」「固定5年」「変動10年」の3種類があります。 特に「変動10年」は、半年ごとに適用される金利が見直されるため、世の中の金利が上昇して利率が上がった場合には、その期間に受け取れる利子が増えることになります。

原則として、発行から1年経過すれば、一部の中途換金調整額を差し引かれる可能性はありますが、額面金額で中途換金することも可能です。

個人向け国債については、詳しくは財務省のウェブサイトをご覧ください。

あわせて読みたい

5.安定配当株・株主優待株

株式投資は、投資信託や国債に比べると値動きのリスクは大きくなりますが、企業によっては定期的に配当金を支払ったり、株主に対して自社製品やサービス券などを提供する「株主優待」を実施したりしているところがあります。

特に、業績が比較的安定しており、長年にわたって安定した配当金を支払っている実績のある企業の株式(安定配当株)は、定期的な収入源となる可能性があります。 また、株主優待は、食品や日用品、割引券など生活に役立つものも多く、投資の楽しみの一つにもなり得ます。

ただし、配当金や株主優待は、企業の業績が悪化すれば減額されたり、廃止されたりする可能性もあります。 また、株価そのものが下落するリスクもあるため、どの企業の株式に投資するかは慎重に選ぶ必要があります。

NISAの成長投資枠を利用して、税制メリットを受けながら投資することも可能です。(※一部対象外の銘柄もあります)

株式投資の基礎知識については、弊社のコラムも参考にしてください。

あわせて読みたい

リスクを抑えて運用するためのポイント

どの運用方法を選ぶにしても、リスクを完全にゼロにすることはできません。 しかし、これからご紹介するいくつかのポイントを意識して運用することで、ある程度リスクを抑えることが期待できます。

1.分散投資の重要性(資産・地域・時間)

投資の世界には「卵は一つのカゴに盛るな」という有名な格言があります。 これは、大切な資産を一つのものに集中させず、分けておくことの重要性を説いたものです。

具体的には、以下の3つの分散を心がけましょう。

- 資産の分散

- 地域の分散

- 時間の分散

資産の分散

値動きの傾向が異なる複数の資産(例えば、株式と債券、国内資産と海外資産など)に分けて投資します。一つの資産が値下がりしても、他の資産が値上がりすれば、全体の損失を和らげることができます。

地域の分散

投資対象を日本国内だけでなく、海外(アメリカ、ヨーロッパ、アジアなど)にも広げます。特定の国の経済状況が悪化した場合のリスクを軽減できます。

時間の分散

まとまった資金を一度に投資するのではなく、複数回に分けて(例えば、毎月決まった日に一定額ずつなど)投資します。

これにより、価格が高い時にたくさん買ってしまうリスク(高値掴み)を避ける効果が期待できます。定期的な積立投資は、この時間分散を手軽に実践できる方法です。

2.長期的な視点を持つ

金融商品の価格は、短い期間で見ると上がったり下がったりを繰り返します。

しかし、世界経済全体で見れば、長期的には成長していく傾向にあると考えられています(ただし、将来の成長を保証するものではありません)。

短期的な値動きに一喜一憂して、焦って売買を繰り返してしまうと、かえって損失を大きくしてしまうことも少なくありません。

特に65歳からの運用では、いたずらに売買を繰り返すのではなく、ご自身が決めた目標期間を見据え、どっしりと構えて長期的な視点を持つことが大切です。

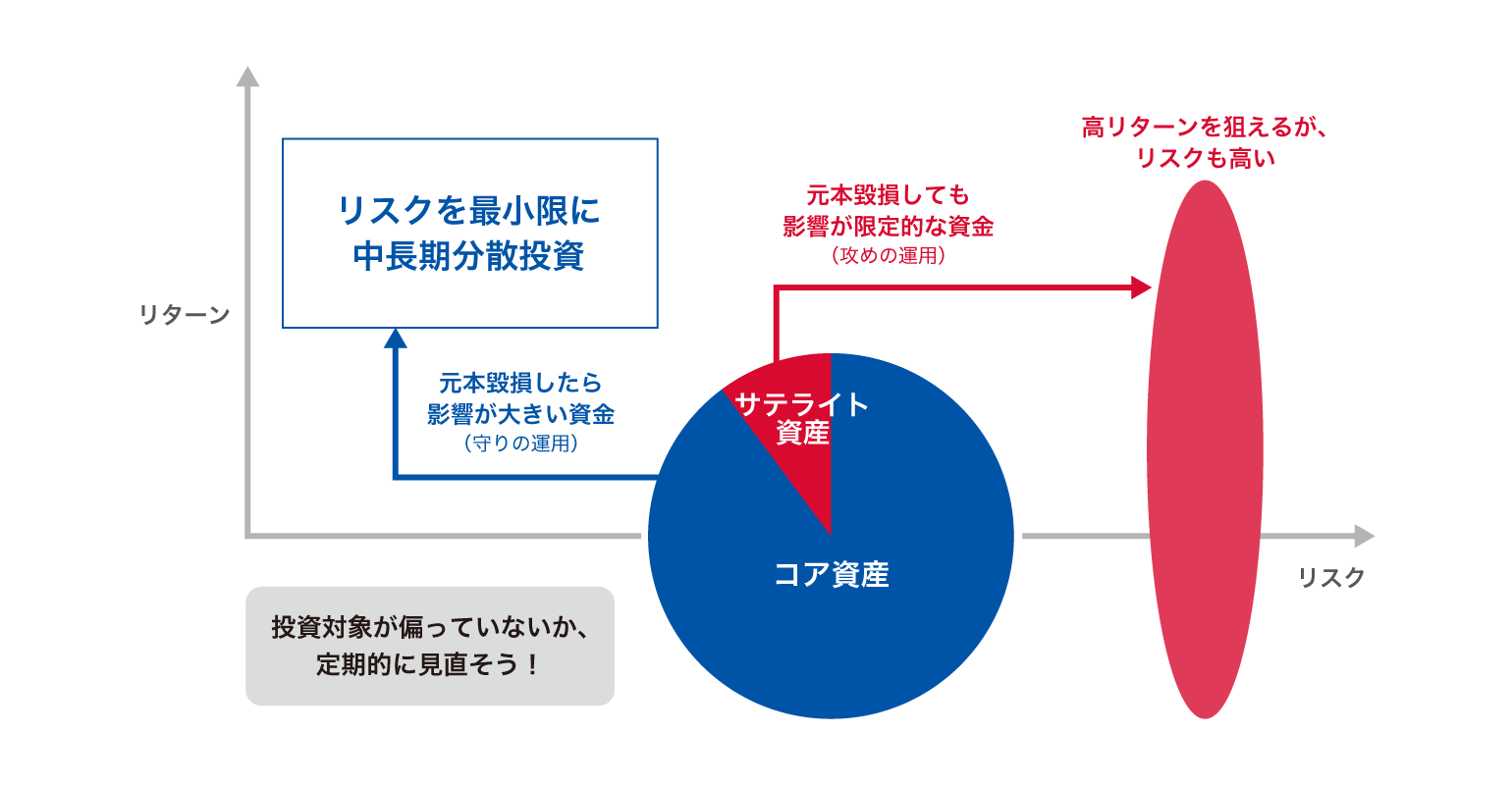

3.コア・サテライト戦略を参考に

これは、資産全体の組み合わせ(ポートフォリオ)を考える上での一つの戦略です。 イメージとしては、安定性を重視する中心部分(コア)と、その周りで少しリターンを狙う部分(サテライト)に分けて運用する考え方です。

- コア(核となる部分): 資産全体の大半(例えば7~9割程度)を占め、長期的に安定した運用を目指します。リスクの比較的低いとされる投資信託(インデックスファンドやバランスファンドなど)や、個人向け国債などが候補になります。

- サテライト(衛星となる部分): 残りの部分(例えば1~3割程度)で、コア部分よりも少し高めのリターンを期待して運用します。ご自身の興味のある個別企業の株式や、特定のテーマに投資する投資信託などが考えられます。

このように、資産の中心を安定運用に置きつつ、一部で少しだけ挑戦的な運用を取り入れることで、リスクを抑えながらも、プラスアルファのリターンを狙うことができます。

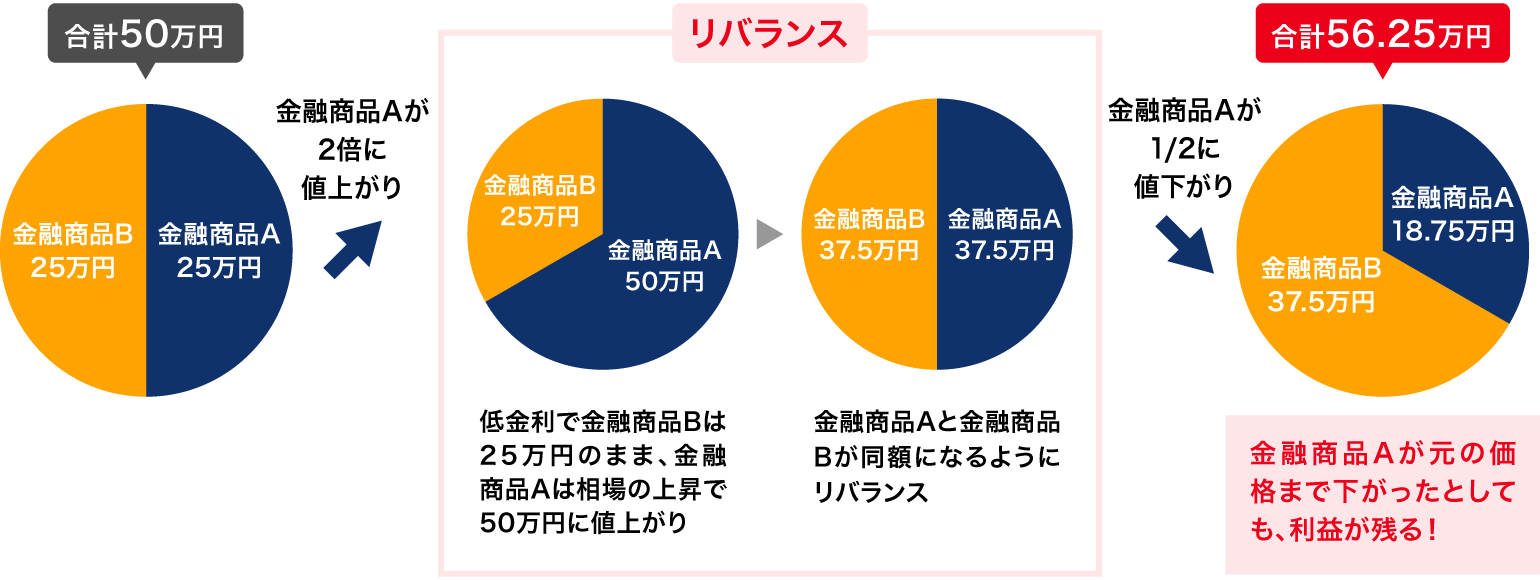

4.定期的な見直し(リバランス)を行う

資産運用を始めたら、そのまま放置するのではなく、定期的に(例えば、年に1回、誕生日など)ご自身の資産状況を確認し、必要に応じて配分を見直すこと(リバランス)をおすすめします。

運用を続けていると、値上がりした資産の割合が増え、最初に決めた資産の組み合わせ(例えば「株式50%:債券50%」)のバランスが崩れてしまうことがあります。 例えば、株式が大きく値上がりして「株式70%:債券30%」のような状態になると、当初想定していたよりもリスクを取りすぎている可能性があります。

リバランスでは、増えすぎた資産の一部を売却し、その資金で割合が減った資産を買い増すなどして、元のバランスに戻します。 これにより、リスクを取りすぎていないかを確認し、長期的な運用効果を高めることが期待できます。

65歳からの資産運用の始め方【3ステップ】

「理屈は分かったけれど、具体的に何から手をつければいいの?」 という方のために、資産運用を始めるための基本的なステップを3つにまとめました。

ステップ1:現状把握と目標設定(家計と資産の棚卸し)

- 毎月の生活費(食費、住居費、光熱費、通信費、趣味・娯楽費など)は、おおよそいくらかかっていますか?

- 公的年金は、いつから、いくらくらい受け取れそうですか?(ねんきん定期便などで確認できます)

- 退職金は、いくらくらい受け取る見込みですか?(あるいは、すでに受け取りましたか?)

- 現在の預貯金や、すでに保有している金融資産(株式、保険など)はどれくらいありますか?

- 将来、大きな支出の予定(持ち家のリフォーム、子供や孫への資金援助、介護費用など)はありますか?

これらを「見える化」することで、「毎月、年金収入だけだと、いくらくらい足りない可能性があるか」「資産運用に回せる余裕資金は、どれくらいありそうか」といったことが具体的に見えてきます。

その上で、「いつまでに」「いくらくらいの資金を準備したいか」、あるいは「資産をできるだけ減らさないようにしたいか」など、ご自身の運用目標を設定しましょう。

ステップ2:運用方法と金融機関の選択

ステップ1で把握した現状と目標、そしてご自身のリスク許容度(どれくらいのリスクまで受け入れられるか)を考えて、どのような運用方法(NISA、投資信託、個人向け国債など、あるいはそれらの組み合わせ)が自分に合っているかを検討します。

運用したい方法が決まったら、次にそれらの金融商品を取り扱っている金融機関(証券会社、銀行、郵便局など)を選びます。 金融機関によって、取り扱っている商品の種類、売買手数料、口座管理料、相談窓口やオンラインでのサポート体制などが異なります。

インターネットで情報収集したり、複数の金融機関の資料を取り寄せて比較検討したりしてみましょう。 特に、投資初心者向けのサポートが充実しているか、各種手数料は納得できる水準か、といった点は、長く付き合っていく上で重要な選択ポイントになります。

ステップ3:口座開設と運用開始

利用する金融機関を決めたら、資産運用に必要な口座(証券総合口座やNISA口座など)を開設します。 口座開設の手続きは、インターネット、郵送、あるいは店舗の窓口で行うことができます。 手続きの際には、本人確認書類(マイナンバーカードや運転免許証など)や印鑑などが必要になりますので、事前に確認しておきましょう。

無事に口座が開設できたら、いよいよ運用開始です。 最初から大きな金額を投じるのではなく、まずは少額から、無理のない範囲で始めてみることをおすすめします。

運用を始めた後も、定期的に運用状況を確認し、必要に応じて見直しを行う習慣をつけることが、長期的に資産運用と付き合っていく上で大切です。

注意点:退職金運用と詐欺リスク

65歳前後という年齢は、多くの方にとって退職金という、まとまったお金を手にする時期でもあります。 この大切な退職金を資産運用に活用しようと考える方も多いと思いますが、いくつか注意しておきたい点があります。

退職金を一度に投資しない

退職金は、長年懸命に働いて築き上げてきた、まさに汗の結晶ともいえる貴重な資産です。 そして、これからの老後の生活を支えるための重要な資金でもあります。

この大切なお金を、リスクのある金融商品に一度にまとめて投じてしまうのは、非常に危険な行為と言わざるを得ません。 もし運用がうまくいかなかった場合、その後の生活設計が大きく狂ってしまう可能性があるからです。

退職金の一部を運用に回す場合でも、まずは当面の生活に必要な資金(例えば、3~5年分の生活費に相当する額など)を、安全性の高い預貯金などでしっかりと確保しましょう。 その上で、余裕のある資金の範囲内で運用を行うようにしてください。

また、投資する際も、一度に全額を投じるのではなく、何回かに分けて(時間を分散して)投資していくことも、リスクを抑える上で有効な方法です。

甘い話には要注意!金融トラブル・詐欺の手口

残念ながら、高齢者をターゲットにした悪質な金融トラブルや投資詐欺が後を絶ちません。 「元本保証で、こんなに高い利回りが実現できます」「絶対に儲かる、損はさせません」「これは、あなただけに紹介する特別な情報です」 といった、うますぎる話には、まず疑ってかかる姿勢が大切です。

特に、退職金を受け取った直後など、まとまったお金を持っているタイミングを狙って、電話や訪問による勧誘が行われるケースも多く報告されています。

少しでも「怪しいな」「おかしいな」と感じたら、その場ですぐに契約したり、お金を支払ったりせず、まずはご家族や信頼できる友人・知人に相談しましょう。 また、お住まいの地域の消費生活センターや、金融庁の「詐欺的な投資に関する相談ダイヤル」など、公的な相談窓口もあります。専門家のアドバイスを求めることも有効です。

「自分だけは大丈夫」と思わず、甘い話には乗らない、冷静な判断を常に心がけることが、ご自身の資産を守る上で非常に重要です。

困った時の相談窓口

「詐欺的な投資に関する相談ダイヤル」の開設について 令和6年6月19日 金融庁

独立行政法人 国民生活センター(消費者ホットライン188) (身近な消費生活相談窓口につながります)

迷ったら専門家への相談も検討しよう

「ここまで読んだけれど、やっぱり自分一人で判断するのは不安だ」 「具体的にどの商品を選べばいいのか分からない」 といった場合には、お金の専門家に相談することも、有効な選択肢の一つです。

相談できる専門家(IFA、FPなど)

資産運用に関する相談ができる専門家としては、主に以下のような方々がいます。資産運用の相談に乗ってくれる専門家としては、主に以下が挙げられます。

- IFA(Independent Financial Advisor)

- FP(Financial Planner)

IFA(Independent Financial Advisor)

特定の証券会社や銀行に所属せず、独立した立場から資産運用に関するアドバイスを行う専門家です。「独立系ファイナンシャルアドバイザー」とも呼ばれます。幅広い金融機関の商品の中から、顧客一人ひとりの意向や状況に合った提案をしてくれることが期待できます。 (参考情報:NPO法人 日本IFA協会)

FP(Financial Planner)

個人のライフプラン(人生設計)に基づいて、資金計画、資産運用、保険、税金、不動産、相続など、お金に関する包括的なアドバイスを行う専門家です。「ファイナンシャル・プランナー」とも呼ばれます。 (参考情報:NPO法人 日本FP協会)

これらの専門家に相談する際には、相談料がかかるのが一般的ですが、金融機関の販売員とは異なり、より中立的な立場からの客観的なアドバイスが期待できるでしょう。 上記のような協会のウェブサイト等で、お近くの専門家を探すことも可能です。

弊社が運営する「投資信託相談プラザ」なら、ご相談料無料で資産運用のアドバイスが受けられます。全国17拠点(2025年5月時点)に構える店舗で対面でのご相談ができる他、オンラインでのご相談も受け付けております。

IFAとして中立的な立場で資産運用のサポートを行うだけでなく、お客様のゴール(人生の目的)に寄り添った包括的なご支援が可能です。ぜひお気軽にご利用ください。→投資信託相談プラザの店舗一覧

金融機関の窓口相談との違い

もちろん、普段利用している銀行や証券会社などの金融機関の窓口でも、資産運用の相談をすることは可能です。 無料で相談に乗ってくれる場合が多いですが、一方で注意しておきたい点もあります。

それは、金融機関は自社グループで取り扱っている金融商品を販売することがビジネスの目的の一つであるため、提案される商品がどうしてもその金融機関が推奨するものに偏る可能性がある、ということです。

もちろん、窓口の担当者も金融に関する専門知識を持っています。 しかし、提案された内容をそのまま鵜呑みにするのではなく、「他の選択肢はないのだろうか?」「自分にとって本当に最適なのだろうか?」と一度立ち止まって考えてみることや、セカンドオピニオンとしてIFAのような独立系の専門家にも相談してみる、といった姿勢も大切です。

ご自身の状況や性格に合わせて、納得のいく相談先を選ぶようにしましょう。

豊かなセカンドライフのために、今できることから始めよう

人生100年時代。65歳という年齢は、ゴールではなく、新たなステージの始まりです。 そして、65歳からの資産運用は、その大切なセカンドライフをより豊かで安心なものにするための、有力な選択肢の一つとなり得ます。

公的年金や退職金だけに頼るのではなく、インフレから資産価値を守り、ご自身の「資産の寿命」を延ばしていくためにも、資産運用への関心は今後ますます高まっていくでしょう。

もちろん、資産運用にはリスクが伴います。 リスクをコントロールしながら運用したいなら、以下のポイントをおさえておきましょう。

- ご自身のリスク許容度をしっかりと把握し、「守り」を意識した運用を心がける

- 「分散投資」や「長期的な視点」を持つ

- NISAやiDeCoといった税制優遇制度を上手に活用すること

何よりも大切なのは、まずご自身の家計や資産の状況をしっかりと把握し、無理のない範囲で、ご自身が納得できる方法を選ぶことです。 難しく考えすぎず、まずは少額からでも一歩を踏み出してみることが、変化への第一歩となります。

この記事が、あなたがこれからの資産との向き合い方を考え、豊かなセカンドライフを実現するための一助となれば、これほど嬉しいことはありません。

ぜひ、今できることから始めてみてください。

「これから資産運用を始めたい!」そんな方へ

資産運用の基本や運用のコツ、活用したい制度や実践方法など、資産運用の基礎をまるごと学べるハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

このコラムの執筆者

道谷 昌弘

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

AFP(日本FP協会認定) 大学卒業後、大手証券会社に入社。国内営業部門にて法人・個人の資産運用アドバイスを行う。8年間勤めたのち退社し、より中立的なアドバイスができるIFA(独立系投資アドバイザー)に転身。現在は富山を拠点に、全国各地のお客様に幅広くコンサルティングを行いながら、お客様にとって本当に良い商品提案を日々追求している。