投資信託を買付するタイミングをはかることは難しく、投資に慣れた人でも失敗することもあります。投資信託を買う時に注意しておきたいことをまとめました。

この記事では投資信託の買い時や、投資信託の運用で失敗しないためのポイントを紹介します。

「ネット証券での資産運用を相談したい!」そんな方へ

私たち「投資信託相談プラザ」はSBI証券・楽天証券と提携しており、仲介口座数は延べ60,000口座、仲介する預かり資産残高は4,500億円超の実績があります。(※)

全国各地の店舗・またはオンラインで無料相談できます。お気軽にご利用ください!

※令和7年12月時点

\ SBI証券・楽天証券 提携窓口 /

INDEX

投資信託の買い時

投資信託の買い時に正解はありません。買付のタイミングは人それぞれです。「安い時に買って、高い時に売る」ことができれば大きな利益を得ることができますが、買い時と売り時を見極めることは困難を極めます。

相場が上昇トレンドの際は強気になり、下落トレンドになると不安になって、結果的に「高く買って安く売る」ことになる人も多いです。

ここからは、投資信託を買付するタイミングの例を挙げていきます。

投資をしようと思い立った時

相場の変動を予測することが困難であれば、「投資をしようと思い立った時が買い時」という考え方もあります。

以下のようなきっかけから、投資をしようと考えた方も多いでしょう。

- まとまった余裕資金がある

- 預貯金の金利が低く、効率的に資産を増やしたい/老後の生活資金を準備したい

- 学費の支払いや住宅購入など、まとまった資金を準備する必要がある

余裕資金がある

余裕資金があるときは、投資をするいいタイミングです。価格変動のリスクを分散するため、一度にまとめて一括購入するのではなく、タイミングや対象を分散して投資することをおすすめします。

ドルコスト平均法×NISA

効率的に資産を増やしたい方や、老後に備えた資産形成をしたい方は、投資をスタートする年齢にもよりますが、NISAを活用した長期間の積立投資がおすすめです。

価格が変動する金融商品に対して、毎回一定の金額で、かつ時間を分散させて投資を行う手法を、ドルコスト平均法といいます。

通常、株式や投資信託等の金融商品に投資をした場合に得られた利益に対して約20%の税金がかかります。NISA口座で投資した金融商品から得られた利益は非課税になります。ただし、NISA口座で投資ができる上限金額は決まっています。

NISAを活用して長期間積立投資をすれば、税制メリットを享受しながら、高値掴みのリスクを分散した投資ができるでしょう。

毎月10万円の積立投資でいくらまで増やせるか⁉ シミュレーションしてみる!

ゴールベース・アプローチ

学費の支払いや住宅購入資金の準備など、資金が必要なタイミングが予測できる場合は、いくら準備が必要か逆算して考えてみる必要があります。将来必要な目標額から逆算して資産を管理する方法を「ゴールベース・アプローチ」といいます。

Sell in May(5月に売って去れ)

アメリカの相場の格言で「Sell in May and go away(5月に売って去れ)」というものがあります。また、「But remember to come back in September(9月に戻ってくることを忘れないで)」と続きます。9月ごろ株価が底を迎える傾向にあり、その頃に市場に戻ってくるようにといわれています。

夏場は投資家が長期休暇を取るため、買いが入りにくくなるという説もあります。また、過去に起きた金融ショックも、7月~9月に発生していることが多いです。アジア通貨危機(1997年7月)、アメリカ同時多発テロ(2001年9月)、リーマンショック(2008年9月)などが挙げられます。ただ、これは過去の事例であり、今後も必ずしも同様のケースが続くとは限らないので注意が必要です。

2024年8月5日から6日にかけて、日経平均株価が「歴史的な乱高下」を記録したことはまだ記憶に新しいですね。以下の記事で詳しく解説しています。ぜひ参考にしてください。

あわせて読みたい

参考:東証マネ部!|今年も“Sell in May”の季節がやってくる

参考:市川レポート 日経平均株価の季節性|三井住友DSアセットマネジメント

○○ショックなどの暴落後

これまでの歴史でも、大きな金融ショックは度々起こっています。2008年9月のリーマンショックや、2019年末から始まったコロナショックなどが挙げられます。長期的に見れば、相場が下がって底を迎えたときに買付していれば、相場が回復すればプラスになります。

しかし、相場の急落はいつ起きるか予測できません。そして、急落が実際に起きても、その時点より更に下がる可能性もあるでしょう。

しばらく相場が下がっていたとしても、長期間保有することで、プラスに転じることもあり、余裕資金の範囲であれば問題ないという考えもあります。

値下がりが不安でメンタルに影響が出るという方には、積立投資をおすすめします。先述のとおり、ドルコスト平均法を用いた積立投資であれば、○○ショックなどの暴落のタイミングは、むしろ安くたくさんの口数を買付できるチャンスになります。

先行き不透明な時こそ投資信託の始め時!投資初心者には積立投資がおすすめ!

自分で決めたタイミング

投資の判断において大切なことは、投資を始める前に以下のような自分なりのルールを決めておくことです。

- 投資するお金と、預貯金などの安全資産の割合を決める

- 自分のリスク許容度に合わせたポートフォリオを決める

自分のリスク許容度に合わせて作成したポートフォリオが崩れたときは、投資信託の売買のタイミングといえるでしょう。

ポートフォリオとは金融商品の組み合わせの割合のことです。特徴の異なる複数の金融商品に分散して投資することでリスクを抑えることができます。しかし、ポートフォリオに沿って運用をスタートしても、その後の値動きによっては運用開始時のポートフォリオが崩れることがあります。

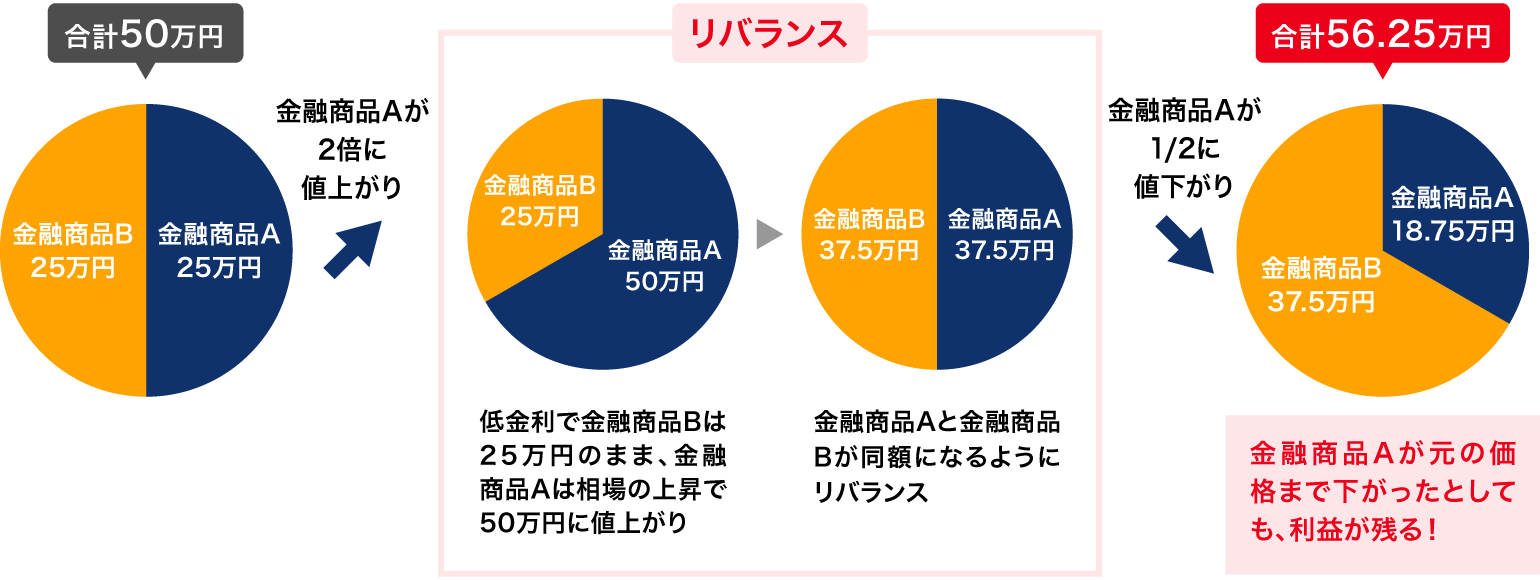

仮に、金融商品Aと金融商品Bを25万円ずつ合計50万円保有した場合を例にみてみましょう。

金融商品Aが値上がり後、値下がりしたケース

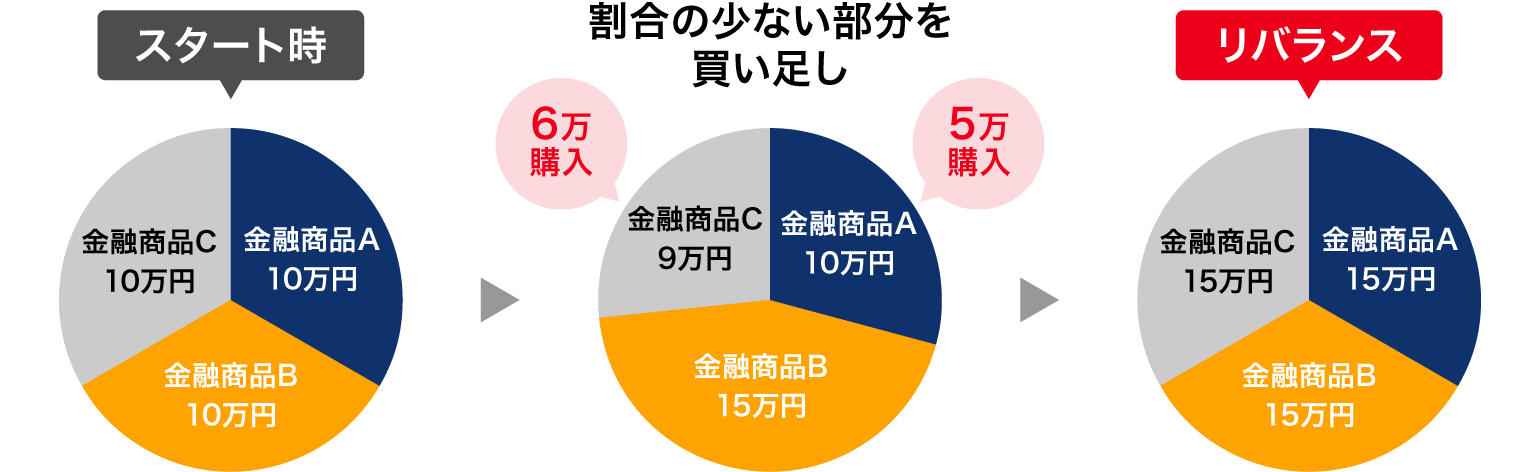

新たにお金を追加することでもリバランス可能

イメージ図:株式会社Fan作成

リバランス(ポートフォリオのメンテナンス)は、売却した資金で割合の小さくなってしまった部分を買い足すこと以外にも、新しい資金を用意して割合の小さい部分を買い足すことでも可能です。新たな資金を追加しながら、ポートフォリオの円自体を大きくしていくイメージです。

また、ライフステージの変わり目など、投資に対する目的が変化したときは、そもそもポートフォリオの構成自体の見直しが必要になることもあります。自分ひとりでポートフォリオを作成することに、ハードルの高さを感じてしまう投資初心者の方は、専門家の意見を参考にポートフォリオを作成することをおすすめします。

▼これから資産運用をはじめる方へ!

無料お役立ち資料「いまからはじめる!NISAハンドブック」をダウンロードする

投資信託の買い時に悩んでいるときに注意したいこと

基準価額だけで判断しない

基準価額が高いか低いかだけでは、投資信託の良し悪しを判断することはできません。基準価額は株価のように、需要が多ければ上がっていくというものではありません。

投資信託の基準価額が変動する代表的な要因として、組み入れている資産の価値の変動、分配金の支払い、経済動向や国内外の政治・経済情勢の影響などが挙げられます。

詳しくはこちらの記事で解説していますので、ぜひ参考にしてください。

投資信託の基準価額は高い方がいい?「NISAを始める前のポイントを解説」

ランキングに惑わされない

インターネットで、投資信託の「分配金利回りランキング」が公表されています。このランキングで上位であれば、パフォーマンスがいい投資信託と判断しがちですが、そうとは限りません。

利回りとは、通常投資金額に対して利子も含めた年単位の収益の割合のことを指します。たとえば、直近の基準価額が1万口あたり8,000円、年間の分配金額累計が500円のファンドの場合、以下の計算で分配金利回りを出すことができます。

500円÷8,000円×100%=6.25%(年間分配金利回り)

分配金利回りは、イコール投資利回りではありません。投資信託は元本の保証がない金融商品です。受け取った分配金の金額を超えて基準価額が値下がりすれば、それは損失となります。

分配金利回りの高いファンドがパフォーマンスがいいと決めつけるのではなく、基準価額の推移や、分配方針などを確認して取引を行うことをおすすめします。

参考:投資信託の分配金利回りランキングの見方に注意!|日本証券業協会

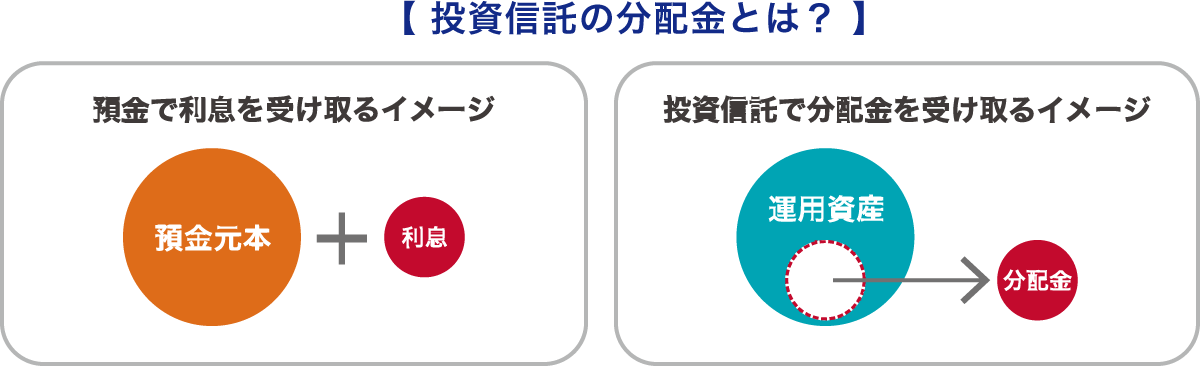

分配金で商品を選ばない

ここで、投資信託の分配金とはどのようなものか、イメージ図をみてみましょう。

イメージ図:株式会社Fan作成

投資信託で受け取る分配金は、右上の図のとおり運用している資産の中から分配金を出しています。分配金を支払うことで資産は減り、その分基準価額が下落します。

分配金にまつわる勘違いで多いのが、「分配金をたくさんもらえたから儲かった」「分配金がたくさんもらえるファンドだからパフォーマンスがいい」「分配金が安定しているからパフォーマンスも安定している」というものです。

長期的な基準価額の上昇が見込めると投資信託を買付していたにもかかわらず、毎月分配金として資産を切り崩してしまえば、複利効果が小さくなります。

それでも投資方針や投資対象に魅力を感じて毎月分配型のファンドを買付したいという方は、分配金再投資コースを活用する方法もあります。ただこの場合、再投資するたびに税金がかかってしまう点はデメリットです。

テーマ型投資信託

投資信託のなかには、特定のテーマに絞って投資を行うテーマ型の投資信託というものがあります。トレンドとなっているテーマに関連する銘柄を中心に組み入れて運用する商品です。例としては「AI」や「宇宙関連」、「ブラジル」などさまざまです。

こういった投資信託は、トレンドが変わると大きく基準価額が下落することがあります。そして、一度資金が引いてしまうと戻ることは容易ではなさそうです。長期間トレンドの継続が予想されるテーマであれば、購入を検討するのも一手ですが、短期的な人気に左右されそうなテーマであれば、慎重に検討した方がいいでしょう。

フル投資型投資信託

フル投資型投資信託とは、相場が悪い時でも、運用する資金を株式などの金融商品にほぼ全額投資する投資信託のことです。日本でも多くの投資信託がフル投資型で運用されています。

投資資金の中で投資に回していない手元資金をキャッシュポジションといいます。上昇トレンドの際は、ほぼ全額を投資しているフル投資型投資信託の運用成績は良くなりますが、下落トレンドの際は損失が大きくなります。

キャッシュポジションを採用している投資信託であれば、下落トレンドをファンドマネージャーが見極め、資産を現金化することで投資家の資産を守り、上昇トレンドの際には再度購入します。

フル投資型かそうでないかを確認するには、目論見書等で運用方針を確認しましょう。また、月次レポートには、キャッシュポジションの比率が出ています。買付をする前に確認しましょう。

キャッシュポジションの考え方とは|値下がりした株式や投資信託は損切り売却して現金にするべき?

「資産運用を体系的に学びたい!」そんな方へ

私たち「投資信託相談プラザ」は、毎月全国各地・オンラインにて資産運用セミナーを開催しています。(参加費無料)

参加者数は延べ70,000人超(※)。ぜひお気軽にご参加ください!

※2015年12月~2025年7月末までの実績

\ SBI証券 共催・楽天証券 協賛 /

投資信託を買う時のポイント

投資をする目的や目標を明確にしておく

投資信託を買付するときは、投資をする目的や目標を明確にしておくようにしましょう。

「退職までに老後の資金を1,000万円つくりたい」といった目標を立てましょう。目標の金額が決まっていれば、それに伴って目安となる利回りも決まります。

目安となる利回りが決まれば、商品選択の参考になります。逆に目標や投資方針が決まらないまま資産運用を始めてしまうと、商品を選ぶ基準が定まらず失敗してしまうことも考えられます。

余裕資金で運用を行う

当面使う予定のない余裕資金を原資として投資を行いましょう。

分散投資を行う

分散投資の例

- 地域の分散…国内と海外/先進国と新興国など

- 資産の分散…株式/債券/REITなど

- 通貨の分散…日本円/米ドル/ユーロなど

- 時間の分散…購入タイミングの分散

先述したドルコスト平均法を使った積立投資以外にも、様々な分散投資の方法があります。リスク許容度に合わせて組み合わせて使うことで、リスクの軽減に繋がるでしょう。

金融商品はよく調べてから購入する

投資信託を購入する際には、手数料や今後の成長が期待できる投資方針かをよく調べた上で購入するようにしましょう。

また、分配金が出ているファンドであれば、運用報告書で分配金の実績を確認しましょう。収益から分配金を出せている投資信託なのかを確認する必要があります。

元本割れのリスクがあることを確認しておく

元本割れのリスクを理解して、短期的な基準価額の変動に慌てないことも重要です。損を取り返そうとハイリスク商品に安易に手を出すなど、慌てて方針を変更することで、結果的に大きな損失を出してしまうこともあります。相場には波があることを忘れないようにしましょう。

全ての投資先で利益が出るとは限らない

資産運用で重要なのは「トータルで利益が出せるかどうか」であって、「すべての投資で利益を出す」ことではないことを覚えておきましょう。

投資信託に関するご相談は投資信託相談プラザのIFAへ!

これから投資信託を使って投資を始めてみたい、お持ちの投資信託の見直しをしてみたいという方は、投資信託相談プラザのIFAまでご相談ください。

IFAは銀行や証券会社に所属していない独立系投資アドバイザーで、中立的な立場からご提案が可能です。SBI証券・楽天証券といった大手ネット証券と提携し、豊富な選択肢の中からお客様のライフプランや性格・資産状況に合わせたアドバイスを提供いたします。

※NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からのNISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からのNISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

・その他、2024年からのNISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。