2024年8月5日から6日にかけて、日経平均株価が「歴史的な乱高下」を記録し、市場は騒然としました。このような局面を前に先行きが不安になり、慌てて売り買いをしようとした人もいたのではないでしょうか?

この記事では、相場が不安定な時にどのように対応することがおすすめなのか、過去の指標を参考に解説します。ぜひ、参考にしてください。

INDEX

【日経平均株価】歴史的な急落と急騰

2024年8月5日、日経平均株価は急落し、前週末比4,451円28銭(12.4%)安の31,458円42銭で取引を終えました。下落幅は1987年10月20日の3,836円48銭(ブラックマンデー翌日)を超え、過去最大となり、下落率で見ても過去二番目の下落となりました。

翌6日はこの流れが一転し、前日比3,217円4銭上昇し34,675円46銭で取引を終えました。

株価が変動する原因として「内部要因」と「外部要因」の2つがあげられます。

内部要因

企業そのものに起因する要因です。企業自身の業績・将来性、投資家からの評価が株価に直接的な影響を与えます。

外部要因

企業の外で発生する要因です。経済状況、政治情勢、社会的出来事などにより企業の業績に影響が加わり、株価変動を引き起こします。

今回の日経平均株価の歴史的な急落と急騰は、外部要因によるものが大きいでしょう。

主な相場下落の理由は

➀米国の経済悪化を示す指標が発表された

2024年8月2日に発表された7月の米国雇用統計で、農業分野以外の就業者の伸びが前月を大きく下回りました。また、4か月連続の失業率の上昇も発表されました。このことから「米国景気の先行き不安」が囁かれはじめました。

また、米国のハイテク銘柄において、直近の決算の結果が投資家の期待に応えられなかったことや、米国景気の先行き不安から、株価の調整が進んだことも相場下落の要因としてあげられるでしょう。

②日米で金融政策の方向が相違した

米ドル/円は7月3日に1ドル=161円台を記録し、8月5日時点では一時141円台まで円高が進みました。1か月ほどの間に約20円もの変動がありました。

7月頭に米ドル/円が161円台まで進んだ理由として、日米の金利差はしばらく縮小しないであろうとの市場の見方があったと推測できます。

しかし7月の日銀追加利上げが行われ、一方FRB(米連邦準備制度理事会)は9月に利下げを示唆しました。これによって、日本は利上げの方向で、米国は利下げの方向ということが明らかになり、円高方向に振れることとなりました。

➂日本の景気もやや弱含み

インフレ圧力は引き続き継続していて、個人消費は伸び悩んでいる状況にありました。

④7月31日に日本銀行が利上げと量的引き締めを発表

金利が上がるということは、一般的に経済が不活発になり、株価を下げる要因と考えられます。

企業は借入に二の足を踏むことになります。借入をして事業に投資をするにも、金利を超える利益を出せる見込みがなければ着手することはできません。

参考:三井住友DSアセットマネジメント 市川レポート 経済・相場のここに注目

翌6日の急騰の背景・その後の展開

翌6日の急騰は前日の大幅下落からの反発

5日は売りが売りを呼ぶ状況となっていましたが、その反動による買い戻しが起こったと考えられます。

その後の約2週間の推移

8月6日の日経平均株価は3,217円高と過去最大の上昇幅を記録し、翌7日は朝方に900円超下落しました。その後8月7日に内田真一日銀副総裁は、追加利上げについて「金融資本市場が不安定な状況で利上げをすることはない」と発言し、急速に円安が進行する展開となりました。

日経平均株価は5日の31,458円42銭を底に、一旦回復に転じています。8月19日の終値は37,388円62銭となり、大幅な下落が始まった8月初旬の水準まで持ち直しました。

不安定な相場にどう対応するべき?

中長期分散投資を続けよう

誰にも、どのタイミングで相場が反発するのかを完璧に予測することはできません。不安定な局面こそ投資の原則「中長期分散投資」を優先しましょう。

相場が大きく変動する局面でも一喜一憂せず、中長期的な視点で投資を継続することが資産形成では重要です。

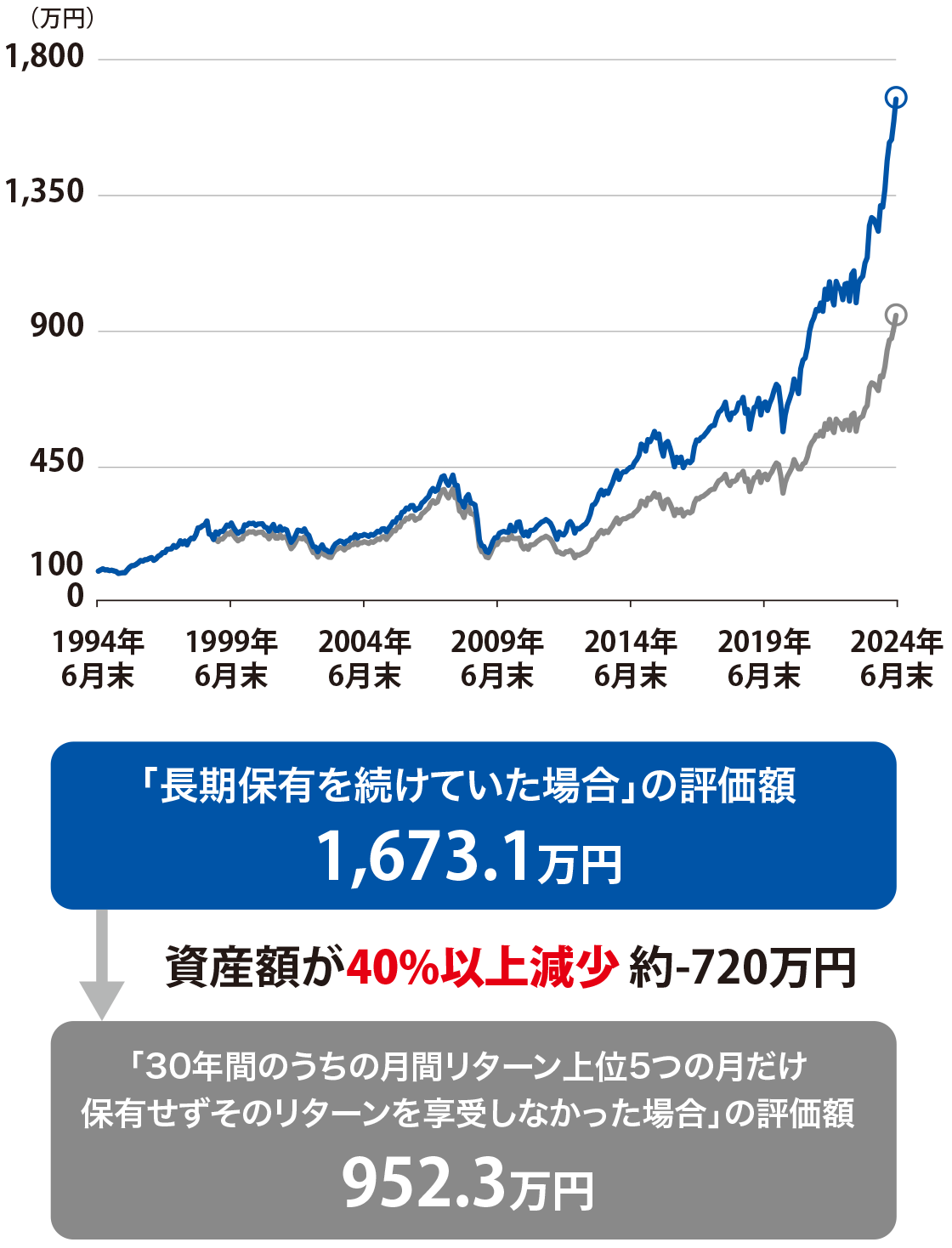

「中長期分散投資」の有効性について、例えば、1994年6月末に世界株式(※)に100万円を投資し2024年6月末まで30年間保有していたとして、「30年間長期保有を続けていた場合」と「30年間のうちたった5つの月(月間リターンが上位の5つの月)のみ保有せずそのリターンを逃してしまった場合」との資産推移(円建て)について、グラフをみながら検証してみましょう。

※1994年6月末に世界株式(※)に100万円投資していたと仮定した場合の資産推移(ブルー:長期保有を続けていた場合 グレー:月間リターン上位5つの月だけ保有しなかった場合)

出典:株式会社FOLIO作成の資料をもとに株式会社Fanが作成

※上位の5つの月のリターンがなかったものとして、その上昇分を計算に含めず計算しています。

※グラフ期間:1994年6月末~2024年6月末

※グラフはBloomberg社が提供するデータを基に作成したものです。

※世界株式はMSCIオール・カントリー・ワールド・インデックス(配当込み、円換算、月足)を用いています。

・信頼できると考えられる情報を用いて作成しておりますが、情報の正確性、完全性等について保証するものではありません。将来の運用成果等を示唆又は保証するものではありません。

価格上昇のタイミングで投資し、下落する前に手放すことができれば良いですが、金融市場を予測することはプロでもほぼ不可能といわれています。慎重にタイミングをはかった結果、大きな代償を伴うこともあります。

マーケットに居続ける

資産運用において、下手にタイミングをはかるのではなく、「マーケットに居続けること」は非常に重要です。

歴史を振り返ると、相場の大幅な下落局面は何度もありましたが、結果的にその後高値を取り戻し、また上昇を繰り返してきました。

含み損を抱えている時は不安になり積立を途中でやめてしまう、保有商品を売却してしまうという行動をとってしまう方も少なくないですが、それが最も良くない投資行動であり、逆に下落局面においては「積立額を増やす」「スポットで多めに購入する」という投資行動が効果的であったといえます。目先の価格に一喜一憂せずに投資を継続するということが重要です。

リバランスを行う

投資をスタートした際には投資目的に最適なポートフォリオを構築できていたとしても、相場の急落と共に運用開始時のポートフォリオが崩れることがあるかもしれません。

ポートフォリオが崩れることによって、過剰にリスクを取ってしまう、リターンの効率が下がってしまうことなどが考えられます。

この場合、組み入れ比率が上がったファンドを一部売却し、組み入れ比率が下がったファンドを一部購入することで、バランスが崩れた資産配分を戻すリバランスがおすすめです。

相場が不安定な時こそ、資産運用の基本に立ち返ろう

ここで、少しでも損失を最小限に抑えるため、注意すべき3点についてあげていきます。

- 少額から資産運用を行う

- 手元のお金すべてを資産運用に回さない

- 資産運用の目的をはっきりさせる

具体的に説明していきましょう。

1. 少額から資産運用を行う

リスクを少なくするためにも、少額からはじめましょう。たとえば、投資信託のなかには100円からはじめられるものもあります。

また、少額投資であれば、潤沢な資金がなくても異なる商品への分散投資が可能となります。

2. 手元のお金すべてを資産運用に回さない

手元にあるお金をすべて投じるのは控えましょう。仮に損失が生じた場合でも生活に支障のない、当面使う予定のない余裕資金で運用をするのがおすすめです。

3. 資産運用の目的をはっきりさせる

目標金額や運用できる年数を計算し、目標達成にはどうやって運用すべきか考えてみましょう。いつまでにいくら貯めたいか目標を設定しておけば、その目標から逆算して投資方法を検討することができます。

ドルコスト平均法を取り入れよう

不安定な相場環境が続いているときは、投資のタイミングではないと判断する人も多くいるでしょう。しかし、本当にそうなのでしょうか。

市場環境が悪化している時こそ、ドルコスト平均法の本領が発揮されます。

「ドルコスト平均法」とは、価格が変動する金融商品に対して、毎回一定の金額で、かつ時間を分散させて投資を行う手法です。一定金額で購入することによって、基準価額が低いときには多い口数を購入することができ、高いときには少ない口数を購入することとなります。

このように時間軸で投資タイミングを分けることによって、高値掴みのリスクを分散させることが可能です。また、相場変動に一喜一憂することもありません。

積立投資の場合、継続することが最も重要です。定期的に運用状況を解説動画やレポ―トなどを活用してチェックしながら、長期的な視点で運用を継続することをおすすめします。

ドルコスト平均法とは?|ハイリスクとハイリターンを目指した運用

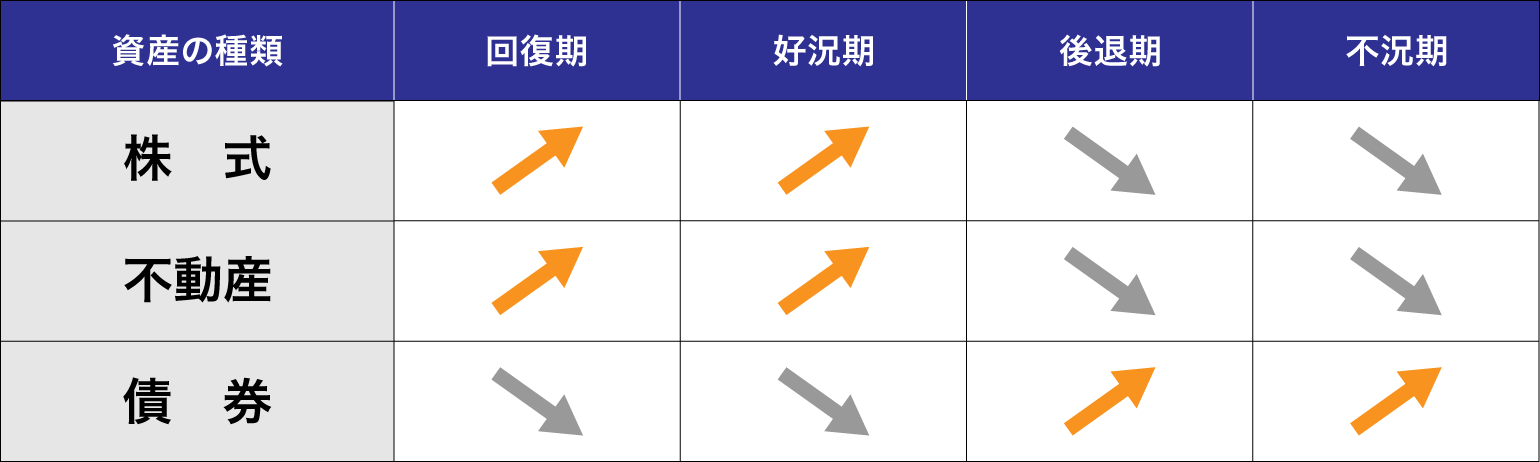

相場が不安定なときこそ分散投資

価格が大きく下がった場面では、どんな方でも不安になるでしょう。中でも、ハイリスク・ハイリターンな資産構成になっている方が、リスクを抑えた安定的な投資方針へ移行していくのは難しいことです。相場が不安定なときこそ、売り買いのタイミングに悩むことになるでしょう。

もし収益を上げている銘柄があれば、一旦利益を確定させ、より安定的な銘柄であったり、今保有している資産とは逆の動きをするものに投資をするという方法もあります。たとえば、株式と債券は以下のイメージ図のように、一般的に経済状況によって反対の動きをします。

※これは一般的なイメージ図であり、全ての商品が当てはまるものではありません。

その反対に損失が出ている銘柄があった場合、資金に余裕がなければ回復局面を待つことも考えた方がいいでしょう。

また、もし資金に余裕があるようであれば、積立投資を活用して買付単価を下げることで、回復局面を期待する方法もあります。

あるいは、投資信託の定期売却サービスをはじめとした、定期的な売却を行うという方法もあります。損益状況に関わらず、一定口数ずつ売却していくことで、ハイリスク商品の割合を減らしていくというものです。

その一方で、より安定的・もしくは逆の動きをする銘柄を、ドルコスト平均法を取り入れて着実に積立をしていきましょう。

相場が不安定な時こそ、長期的な視点をもって落ち着いて行動しよう!

昨今テレビ番組だけでなく、ウェブサイトやSNSなどでさまざまな投資に関連する情報が共有されています。中には短期的な見通しをもとに、不安をあおって売却や購入のタイミングを示唆する情報もあるかもしれません。

相場が不安定な時こそ、自分自身の投資計画を長期的な視点で捉え、落ち着いて行動するべきでしょう。

ゴールベース・アプローチにおいて最も重要なことは目標の達成です。あるタイミングの運用成績だけに執着するのではなく、「目標達成の確率が高いか・低いか」「達成率を上げるためには何が必要か」を考えてみましょう。

しかし、このような基本的な信念に基づいて行動することは、簡単なことではありません。当初策定したプランに疑念をもつことで、短絡的な行動に走ってしまいたくなることもあるでしょう。

そんなときこそ、金融の専門家である投資信託相談プラザのIFAにご相談ください。客観的な視点から、お客様のライフプランに合わせた目標の策定やポートフォリオのご提案をいたします。ぜひ、お気軽にお問い合わせください。

あわせて読みたい

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。