AIと投資のプロ・IFAに資産運用アドバイスを同時に求めてみたらどうなる?後編|【50代男性】安心できる老後を送るための具体的な方法とは?

前編で、お子様の教育資金を準備する方法についてAIと投資のプロフェッショナルであるIFAにアドバイスを求め、どの程度差があるのか検証しました。後編でも、前回と同様に投資信託相談プラザのIFAと、Googleが開発した生成AIサービスに資産運用に関する同じ質問をして、回答の違いがあるのか検証します。ぜひ、参考にしてください。

あわせて読みたい

質問内容

50歳の男性の方のご相談です。

「老後に備えて資産運用をしていきたいと思いますが、どのようなやり方がいいでしょうか?」

詳しいプロフィール

- 年収600万円

- 65歳で退職金が2000万円入る予定

- 500万円ほど現預金があり

- 資産運用はしていない

それではまず、AIの出した回答を読んでいきましょう!

AIの回答をみてみましょう

50代からの資産運用、一緒に考えましょう!50歳から資産運用を始めるのはとても良いことです。老後資金の準備はもちろん、資産を増やしていくことで、より豊かな生活を送ることができるようになります。

まずは、現状と目標を明確にしましょう

現状

- 年齢:50歳

- 年収:600万円

- 貯蓄:500万円

- 予定される退職金:2000万円

- 現在の資産運用状況:なし

目標

- 老後、どのような生活を送りたいか?(旅行、趣味、介護など)

- どのくらいの金額を老後資金として用意したいか?

- いつまでにどのくらいの資産を増やしたいか?

これらのことを具体的にイメージすることで、より具体的な資産運用プランを立てることができます。

50代からの資産運用で考えるべきこと

50代からの資産運用では、以下の点に特に注意が必要です。

- リスク許容度: 年齢を重ねるにつれて、リスク許容度は低くなる傾向にあります。

- 時間: 65歳までの期間は限られています。

- 税金: 投資によって得られる利益には、税金がかかります。

50代からの資産運用の選択肢

1. 投資信託

メリット

- 少額から始められる

- プロが運用するので、初心者でも始めやすい

- 多様な投資対象に分散投資できる

デメリット

- 運用成績は、過去の成績を保証するものではない

- 途中で解約する(※)と、損失が出る可能性がある

※Geminiの回答をそのまま掲載していますが、損失が出る可能性は「途中で解約をする」場合に限られません

2. iDeCo(個人型確定拠出年金)

メリット

- 運用益が非課税

- 掛金が全額所得控除の対象になる

デメリット

- 60歳まで引き出せない

- 運用商品が限られている

3. NISA(少額投資非課税制度)

メリット

- 運用益が非課税

デメリット

- 非課税期間が限られている(※)

- 投資できる金額が限られている

※Geminiの回答をそのまま掲載していますが、2024年1月からスタートした新NISA制度では非課税保有期間は無期限となっており、その点は事実と相違しております

具体的な資産運用プランの立て方

- 金融機関の相談窓口を利用する: 証券会社や銀行の相談窓口で、専門家のアドバイスを受ける。

- 投資セミナーに参加する: 投資に関する知識を深める。

- シミュレーションツールを利用する: 自分の状況に合わせたシミュレーションを行い、将来の資産を予測する。

まとめ

50代からの資産運用は、老後資金の準備だけでなく、人生を豊かにするための重要な手段です。 ご自身の状況や目標に合わせて、最適な資産運用プランを立てていきましょう。

(2024年7月26日時点・Geminiによる回答)

いかがでしょうか?続いてお客様より店頭で同じ質問を受けたと仮定して、投資信託相談プラザ 梅田イーマ店IFA 仁賀が回答いたします。

投資信託相談プラザIFA 仁賀の回答をみてみましょう

回答者:投資信託相談プラザ 梅田イーマ店IFA 仁賀みさ子

大学卒業後、大手証券会社にて約8年間勤務。その後、銀行や保険代理店などの金融機関で幅広い勤務経験を積む。金融機関主体の偏った金融商品の提案ではなく、お客様主体で、なおかつ中立的な立場からアドバイスが可能なIFAへ転身。現在は大阪を拠点に、関西全域で活動中。

ご依頼者様のプロフィールのおさらいをしましょう。

「老後に備えて資産運用をしていきたいと思いますが、どのようなやり方がいいでしょうか?」

- 50歳男性

- 年収600万円

- 65歳で退職金が2000万円入る予定

- 500万円ほど現預金があり

- 資産運用はしていない

それでは、IFA仁賀の回答をみていきましょう。

退職金の受け取りまでの間に、資産運用に慣れておくといいでしょう

ご質問ありがとうございます!50代になると以前よりも老後が身近になり、リタイア後の生活に不安を抱く方も増えてきます。

まだまだ、預貯金だけではお金を増やすことが難しい時代が続きそうです。投資経験がない方でも少しずつ資産運用にチャレンジし、豊かな老後に向けて準備していきましょう。

お客様の場合、65歳までは安定した収入が見込める状況です。退職金を受け取られるのは15年後ですので、それまでに少しずつ運用にも慣れておく必要があります。

今の自分に合ったリスク許容度を

若い人であればハイリスクな投資をして一時的に元本が減ってしまっても、十分巻き返す時間があります。しかし、50代以降の資産運用で元本を大きく減らすと、それがそのまま生活に響きます。「守りを固めながら資産運用を行う」商品選びが大切です。こちらについては、この後詳しく解説していきます。

資産運用を検討する前に、まずは毎月の生活費を確認しましょう

まずは15年後、リタイアした後のご自身のキャッシュフローをイメージしてみましょう。現在の生活水準はセカンドライフに突入しても下げることは難しいです。

ですので今一度現在の月間の支出がどのくらいなのかを確認しましょう。

ちなみに総務省の家計調査報告によれば、2024年7月分の消費支出(2人以上の世帯)は、1世帯当たり290,931円で、前年の同月比で名目3.3%の増加でした。昨今の物価上昇で、生活費は上昇を続けています。

次に退職後の収入がどのくらい想定されるかみていきましょう

次に退職後の収入です。65歳以降の主な収入は公的年金となる方が多いです。それに加え、個人年金保険に加入しておられたり、企業型DCに加入していれば合算した収入をイメージしていただき、不足が生じるようであれば、それをカバーできるような運用を目指すことが目標となるでしょう。

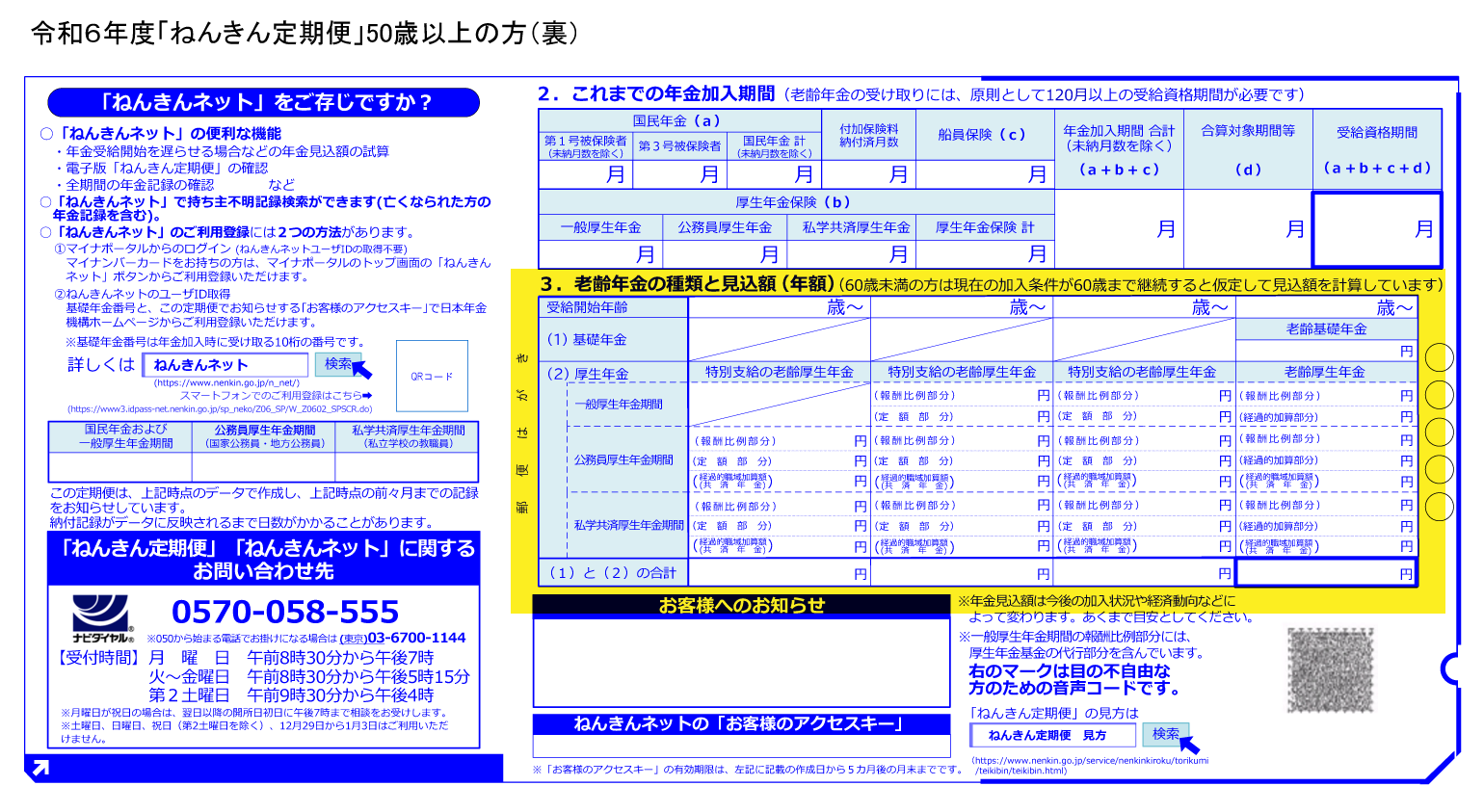

お客様は、毎年誕生月に郵送されるねんきん定期便は確認されていますか?50代からは、現在の保険料を60歳まで納めたと想定した場合の見込み年金額が表記されておりますので、65歳以降のご自身の収入を確認してみてください。

出典 日本年金機構「ねんきん定期便」の様式(サンプル)と見方ガイド(令和6年度送付分) をもとに株式会社Fan作成

日本年金機構によると、2024年4月分からの夫婦2人分の厚生年金(老齢基礎年金を含む標準的な年金額)(※)は月額230,483円でした。先程、生活費の平均は約29万円とお話しました。単純計算で毎月約6万円、年間約72万円の赤字になる計算です。

貯蓄が2,500万円あるから安心というわけではありません。住宅の修繕費用や電化製品などの買い替え費用、医療や介護にかかる費用も想定されます。資産運用を活用して、「できるだけ資産を長生きさせる」ことが大切になってきます。

※平均的な収入(平均標準報酬(賞与含む月額換算)43.9万円)で40年間就業した場合に受け取り始める年金(老齢厚生年金の2人分の老齢基礎年金(満額))の給付水準です。

資産運用に回せる分がどのくらいあるか確認していきましょう

預貯金すべてを運用に回してしまうのは得策ではありません。当面の生活費、緊急予備資金は預貯金で保有しておきましょう。

生活資金は目安として半年分ほど預貯金で保有しておくと安心です。そのほか直近使途が確定している資金、たとえば家のリフォームや車の買い替え、海外旅行などの予定がある場合は預貯金で保有しましょう。

逆にいうと、そのほか当面使わない資金は預貯金に置いていても増えない時代ですので、積極的に資産運用されることをおすすめします。

余裕資金がどの程度あるか確認したら、資産運用をスタートさせましょう

投資初心者の方におすすめなのは、少額投資非課税制度(NISA)を活用し投資信託を買付することです。2024年1月より制度が新しくなり、更に使いやすい制度となりました。

ドルコスト平均法を用いて投資信託をコツコツ積み立てる方法は、相場の上がり下がりに一喜一憂することなく、長期で取り組むことができます。

資金の全てを一括投資するのではなく、時間をかけて積立投資にあてる分と、成長投資枠で一括投資をする分にわけ、更に投資対象も分散することでリスクを軽減できます。

株式型の投資信託はハイリスク・ハイリターンであることに注意が必要です。リスクには価格変動リスク、信用リスク、カントリーリスク、為替リスク等がありますが、商品ごとにその度合いも違いますのでしっかり理解することが大切です。

ハイリスク・ハイリターンの商品をポートフォリオに組み入れたい場合は、先述したドルコスト平均法を使って積立投資をすることで、リスクを軽減することができます。

ご自身だけで商品内容を理解するのはなかなか難しいと思いますので、そんなときは中立的な立場からアドバイスができるIFAに相談してみてください。

一括投資+積立投資がポイント

「守りを固めながら資産運用を行う」には、一括投資と積立投資を組み合わせるといいでしょう。

ある程度まとまった資金の運用については、投資信託以外にも債券投資という方法があります。お買い求めになる債券によって異なりますが、額面1万円から買付できるものがあります。(買付にあたっては、購入代金のほか、別途手数料がかかる場合もあるので、詳細は各金融機関にてご確認ください。)

債券投資であれば、一般的に株式や投資信託などと比べ、価格変動を極力抑えた安定的な運用が期待できます。

まずは、現在資産運用に回すことのできる資金の中からいくらかを債券投資に回し、いくらかを元手に投資信託の積立を開始してみるのがおすすめです。どの程度の金額を債券投資に回し、どの程度の金額で投信積立をしていくかは、お客様のリスク許容度によっても変わりますので、相談をしながら決めていきましょう。

投資商品はたくさんありますが、それぞれにリスクが伴います。ご自身のリスク許容度をしっかり確認し、自分に合った運用方法を一緒に考えていきましょう!

AIに質問しても思った通りの回答がもらえないことがある

いかがでしたでしょうか?AIに対しては人間同士のように気を遣うことなく、さまざまな質問を投げかけることができるのはメリットです。

しかし、質問の仕方によって回答が大きく変わります。ポイントを具体的に絞り込んだ質問をした方が、思った通りの回答を得られやすくなります。逆に、質問の仕方によっては、専門的で難解すぎる回答を表示することもあるでしょう。

投資信託相談プラザへご相談に訪れるお客様の中にも「金融の知識に自信がないから・・・」「膨大な情報を前に、そもそも自分が何から質問したらいいのか、わからないです。」と不安そうにされる方が多く見受けられます。

投資信託相談プラザのIFAは、さまざまな投資経験を積んだお客様のご相談を日々お伺いしています。また、直接ご相談をすることで、細かいニュアンスが伝わりやすいのではないでしょうか。ぜひ一度、ご相談を検討してみてください。

NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からの新NISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からの新NISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

※ その他、2024年からの新NISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

iDeCoのご注意事項

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

金融商品仲介業者である当社は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします。

Geminiのご注意事項

※Gemini は不正確な情報(人物に関する情報など)を表示することがあるため、生成された回答を再確認するようにしてください。

※この記事で使用した生成AIサービスの出力結果は、参考情報として利用していただくことを想定しています。銘柄の選択や売買価格など投資の最終決定はお客様自身が必要な確認を行ったうえで利用すること、また、信頼できる情報源を参照することを強く推奨します。

※Geminiに関する生成AIの使用禁止に関するポリシーはこちら

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。