資産運用や投資という言葉を聞くと、「難しそう」「勉強が必要である」といったイメージを持たれている方も多いでしょう。大切なお金の事ですから、慎重な考え方になるのはごく当たり前のことでしょう。しかしアメリカでは、投資信託や株式などへの投資に、家計の多くのお金を回すことが当たり前の感覚です。

日本でも投資をもっと身近に感じてもらえるように、政府はNISAやiDeCoなどの制度を作ってきました。2024年1月からは、NISA制度もリニューアルし、更に「貯蓄から投資へ」という流れを推し進めたいという政府の意図が汲み取れます。

本記事では、日本とアメリカの資産運用の手法の違いについて、金融資産に関するデータを比較しながら解説します。この機会にぜひ、資産運用の新しい常識を身につけていただけたらと思います。こちらの記事を読み終えた頃には、資産運用や投資がもっと身近な存在に感じるかもしれません。

INDEX

日本とアメリカの金融資産を比較

日本人の多くは、現金や預金などによって家計の金融資産を管理しています。しかし、アメリカと比較してみると資産管理の方法はまったく異なり、アメリカの家計金融資産は株式や投資信託といったリスク資産の割合が多いことが分かります。詳しくみていきましょう。

日本とアメリカの家計金融資産の内訳はこんなに違う

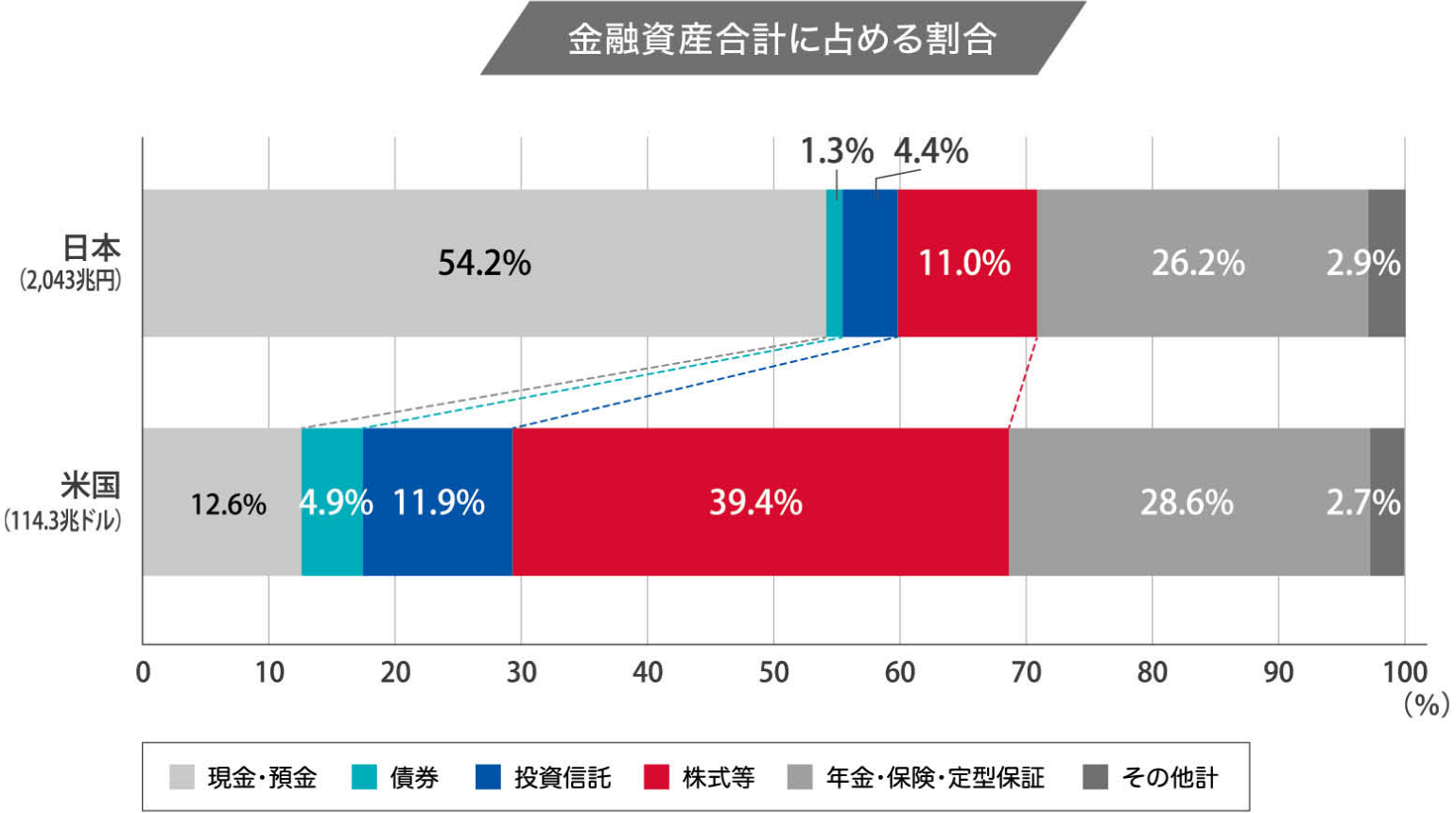

こちらのグラフをご覧ください。日本とアメリカの個人家計の金融資産の内訳を示しております。

出典:日本銀行調査統計局 「資金循環の日米欧比較(2023年8月25日)」をもとに株式会社Fan作成

出典:金融庁公表資料をもとに株式会社Fan作成

日本の家計の金融資産を調べてみると、2023年8月時点では2,043兆円であることが分かります。その内訳は、約54%が「現金・預金」であるのに対し、「株式」「投資信託」といった、いわゆる投資による資産の割合が約15%程度となっております。(※)

多くの日本人にとっては資産を現金で保有することや、普通預金・定期預金などに貯金することが一般的です。

一方で、アメリカの家計の金融資産は、114.3兆米ドル(約1京5,201兆円)です。同様に内訳を見てみると、日本の資産内訳とは大きく異なっていることが見てとれるでしょう。

「現金・預金」の割合が少なく約13%に留まっており、「株式」「投資信託」の割合は約51%に上っています。まさに、日本と真逆の状態になっています。日本人が現金や預金によって資産を管理するのと同じ感覚で、アメリカ国民は株式や投資信託を活用して投資を行っているのです。

このようにみると、家計の金融資産の内訳は国によって大きく異なっていることが理解できるのではないでしょうか。日本では投資によって資産運用を行う人がまだまだ少ない傾向にありますが、その視野を世界に向けてみると、投資に積極的な国もあるというのが現状なのです。

※数値及び為替レートは2023年3月31日時点

日本とアメリカの家計金融資産の推移

2019年から2023年の約5年間の、日本とアメリカの現預金・投資信託残高・個人金融資産残高の推移をまとめました。

■日本・アメリカの現預金残高の推移

※Q3(third quarter:第三四半期)

※1ドル=150円と仮定して試算

■日本・アメリカの投資信託残高の推移

■日本・アメリカの個人金融資産残高の推移

出典:野村資本市場研究所 2024年冬号参考統計をもとに株式会社Fan作成

日本とアメリカは両国とも家計金融資産は増加傾向にあります。日本においては、2023年第2四半期には過去最高を記録しました。「貯蓄から投資へ」という考え方が日本でも徐々に普及し、投資信託の残高も増加傾向にあるのも事実です。

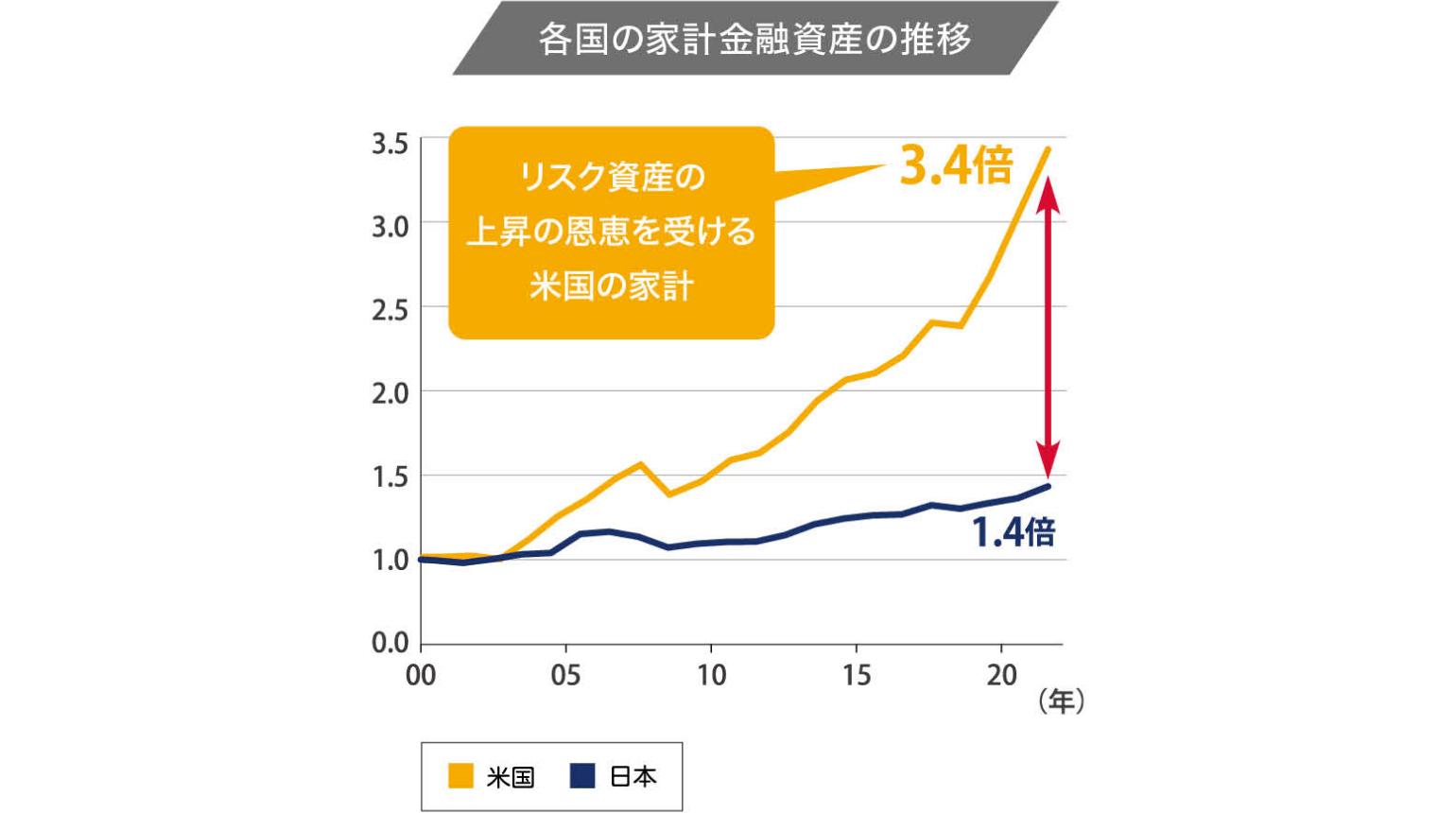

アメリカが家計金融資産を増大させた要因

2022年10月に内閣官房が発表した資料によると、「2000年から2021年末までを見ると、米国・英国ではそれぞれ家計金融資産(現金・預金、債券、株式等)が3.4倍、2.3倍へと伸びているが、日本では1.4倍の増加にとどまっている。」とあります。どうしてこのように家計金融資産の増加率に差が出ているのでしょうか?

出典:内閣官房 新しい資本主義実現本部事務局 資産所得倍増に関する基礎資料集

アメリカが金融資産を増大させた要因として考えられるのは以下の4点です。

- 投資信託を積極的に活用しているから

- 非課税制度が充実しているから

- 金融教育の違い

- IFAの存在

詳しく解説していきます。

投資信託を積極的に活用しているから

第1章で触れたとおり、金融資産の約51%を株式や投資信託によって資産運用していることが、アメリカが個人金融資産を20年間で3.4倍に上昇させた大きな要因のひとつとして挙げられます。

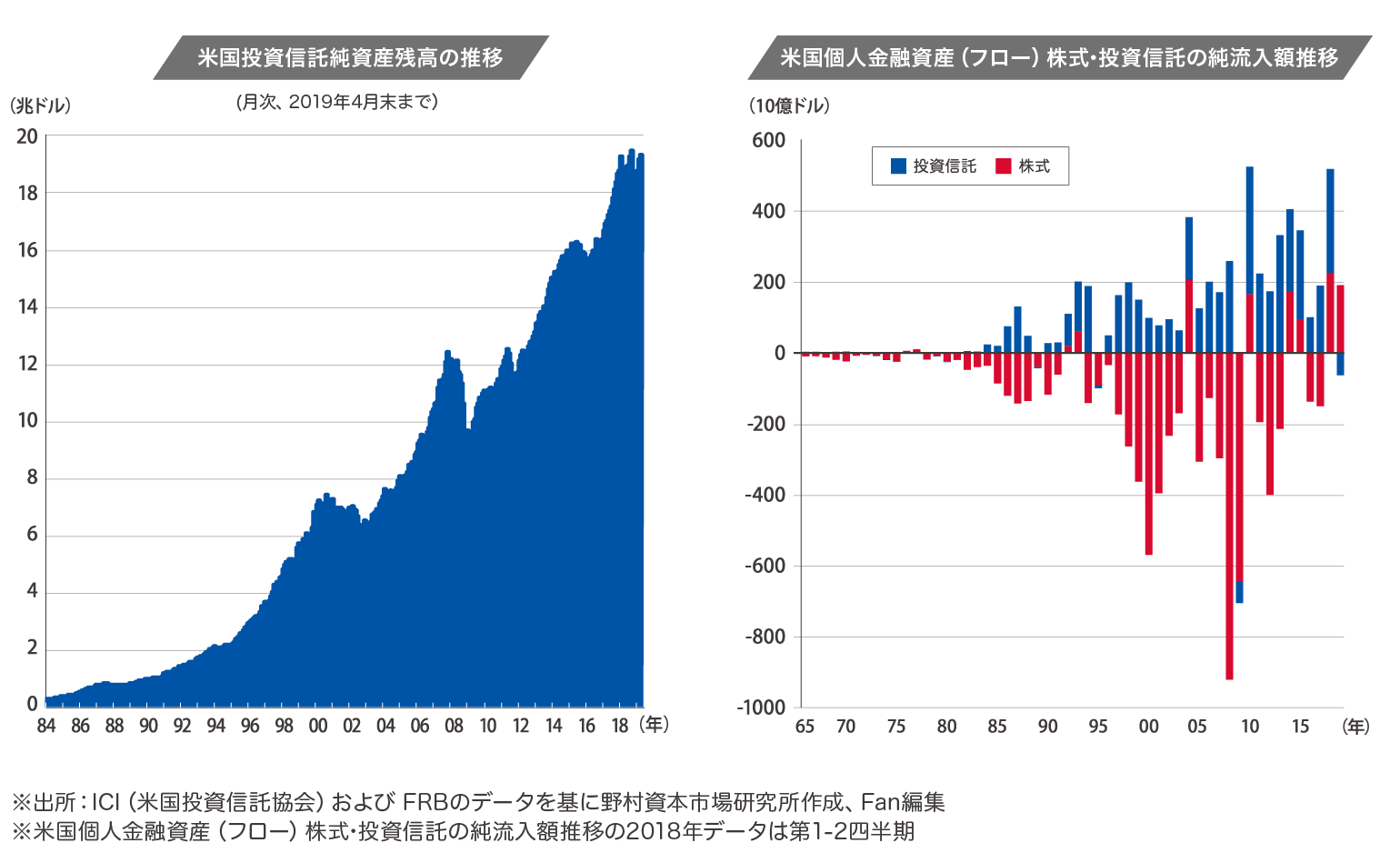

また、要因としてもう一つ考えられるものがあります。アメリカにおける投資信託の純資産残高の推移をご紹介しましょう。

「米国投資信託純資産残高の推移」によりますと、20兆ドル(約2,200兆円)という莫大な資産が投資信託に流入していることが分かります。日本の個人家計金融資産が2,043兆円であることから、その程度の資産が丸ごと投資信託に入っているともいえるでしょう。

「米国個人金融資産(フロー)株式・投資信託の純流入額推移」において、株式と投資信託の流入額の推移を見てみると、投資信託が順調に伸びていることが分かります。株式についてはマイナスが目立っていますが、売却されて投資信託などに置き換わっている状況が見てとれます。投資信託は株式投資と異なり、一つの銘柄を購入することで、さまざまな投資対象に分散投資が可能です。上手にリスクを分散しながら、着実に資産を増やしているのではないでしょうか。

非課税制度が充実しているから

アメリカでは、日本の企業型DC(企業型確定拠出年金)のモデルとなった401(K)プランなどの非課税制度が充実したことで、一般層にも投資が広がりました。

日本にも確定拠出年金(企業型DC、iDeCo)やNISAといった非課税制度が充実してきていますが、まだ「貯蓄から投資へ」という考え方が浸透しきっているとはいえないでしょう。制度が浸透しない理由として挙げられるのは、拠出可能額の少なさや、さまざまな制約があって制度の仕組みがわかりづらい点が挙げられます。

2024年1月から、新NISA制度がスタートしました。より使い勝手の良い制度になったこともあり、日本でも投資への機運が高まっていくことでしょう。

金融教育の違い

金融広報中央委員会が2022年に調査した金融リテラシー調査によると、「金融知識に自信がある人」(「とても高い」と「どちらかとかいえば高い」との合計)の割合は、米国は71%と日本の12%を大きく上回っていました。

なぜ、アメリカ人は自らの金融知識に自信のある人が多いのでしょうか?

先述のとおり、アメリカの家庭では積極的にリスク性商品を活用した資産運用が行われています。そのため、損失やトラブルを避けるための教育が家庭内でも早い段階から行われています。

また、アメリカの金融教育は他の教育と同じく州ごとに決められており、各州・各学校で取り組みが行われています。幼いうちから投資が身近なものとして育った環境によるものともいえるでしょう。

IFAの存在

アメリカでは多くのIFAが活躍しており、医師や弁護士のように人生をサポートする専門家として認められています。IFA(Independent Financial Advisor)とは、銀行や証券会社に所属していない「独立系投資アドバイザー/独立系ファイナンシャル・アドバイザー」のことです。

IFAは特定の金融機関に属していないために、中立的な立場からお客様のライフプランに合わせた資産運用のアドバイスができる専門家として注目されています。

金融教育を受けた人が多いアメリカでも、長期間にわたって安定した資産運用を続けるのは簡単なことではありません。例えば、保有している間に相場が上がったり下がったりすると、つい売却したくなるケースもあるでしょう。長期的に運用を続けるためには、客観的な視点をもつアドバイザーの存在が欠かせません。アドバイザーに助言をもらうことで、包括的に資産を管理することができます。

また、アメリカでは「ゴールベース運用」を取り入れて資産運用をすることが多く、資産管理の伴走者としてアドバイザーの存在が欠かせません。アドバイザーの本領が発揮されるのは、顧客ごとのゴールを設定する場面です。想像するのが難しい部分を掘り下げ、課題解決につながる目標を顧客と一緒に考えることが、ゴールベース運用におけるアドバイザーの重要な役割です。

投資信託の購入はネット証券がおすすめ

日本国内で取扱のある投資信託の本数については、2010年では約4,000本、2014年では約5,400本、2023年では約6,000本まで増えています。(※)

投資初心者がこれから証券会社を選ぶなら、できるだけ幅広い選択肢があり、手数料を抑えられるものがよいでしょう。また、NISAを活用して投資信託を購入したい場合、NISA口座は1人1つの金融機関でしか開設することができません。金融機関選びは慎重に行うべきでしょう。

ここで、おすすめしたい証券会社の一例として、楽天証券とSBI証券を紹介します。

楽天証券

例えば、楽天証券で投資信託を購入したいと考えた時に、銘柄は2,543本が用意されています。(2024年4月末現在)これは業界屈指のラインナップといえるでしょう。また、投資信託を買い付ける際の買付手数料が全て無料です。(※)投資信託を楽天ポイントで購入することも可能で、気軽に投資にチャレンジすることができます。

※金融商品仲介業者(IFA)とご契約のお客様は手数料体系が異なります。詳細はIFA担当者へお尋ねください。

SBI証券

SBI証券も業界屈指のラインナップを誇る人気のネット証券といえます。銘柄は2,567本が用意されています。(2024年5月30日現在)これは業界屈指のラインナップといえるでしょう。また、投資信託を買い付ける際の買付手数料が無料です。(※インターネットコースの場合)また、青と黄色のVポイント、Pontaポイント、dポイント、PayPayポイント、JALのマイルと、多くのポイントサービスと提携しており、好きなポイントで貯めることが可能です。ポイントを利用して投資信託の商品を購入することも可能で、日々の生活の中で貯めたポイントを活用できます。

出典:投資信託|SBI証券

出典:投資信託 パワーサーチ

まずは投資信託相談プラザのセミナーに参加しよう

- 「貯蓄から投資へ」というけれど、何から始めたらいい?

- 投資信託の銘柄選びに困っている

- NISAを活用したい!

このようなお悩みに解決するため、投資信託相談プラザでは、弊社所属のIFAが毎月オンラインの資産運用セミナーを無料で開催しております。

年代にマッチした具体的な事例を取り入れながら、人生100年時代に向けた資産運用方法をわかりやすく解説していきます。「まずはじっくりと資産運用の勉強をしてみたい」という方におすすめです。お気軽にご参加ください。

最後まで読んでいただきありがとうございました。

NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からの新NISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からの新NISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

※ その他、2024年からの新NISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

平石 康徳

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

準大手証券会社にて約10年間勤務。社内表彰多数。 セールスとしてではなく、中立的な立場で真摯にお客様と向き合いたい!という思いから転職を決意。 現在、多くのお客様の資産コンサルティングを行いながら、IFAの認知度向上を目指し各地でセミナーを企画。顧客にとって真の資産運用アドバイスを実現するため、幅広い知識習得や情報の提供にも努めている。