2025年現在、人件費の高騰が続いています。様々な要因が考えられますが、今後も団塊Jr世代の退職による人手不足や、物価の上昇から更に人件費が高騰することが予想されています。

人件費の高騰は、多くの企業が直面する深刻な課題です。一方で、優秀な人材の確保は、企業の安定的な成長に不可欠です。この両立は、現代の企業が抱える大きなジレンマといえるでしょう。

このジレンマを解決する一つの鍵が、資産運用です。資産運用によって得られる収益を、人件費に充てることで、優秀な人材の確保と育成が可能になります。これにより、企業は人材の流出を防ぎ、長期的な成長へと繋げることができます。

この記事では、法人における資産運用戦略の必要性と、投資信託相談プラザが提案する資産運用の手法について解説します。ぜひ、参考にしてください。

「法人の資産運用について相談したい!」そんな方へ

私たち「投資信託相談プラザ」はネット証券大手のSBI証券・楽天証券と提携しており、仲介する預かり資産残高は4,500億円超の実績があります。(※)

全国各地の店舗・またはオンラインで無料相談可能です。お気軽にご利用ください!

※令和7年12月時点

\今、資産運用を行う法人が増えています/

INDEX

本業に係るコストが高騰している

日本では、2021年の後半から物価が上昇を始め、2022年12月には総務省が発表した消費者物価指数が前年同月比で4.0%上昇しました。これは、第二次石油危機の影響で物価が上がっていた1981年12月以来、41年ぶりの上昇率でした。

また2024年3月の金融政策決定会合で、日本銀行はマイナス金利政策を解除し、17年ぶりの利上げを実施しました。

1990年代初頭にバブルが崩壊し、1990年代後半から約30年間にわたって「デフレの時代」が続いていましたが、世界的なコロナ禍からの回復、ロシアのウクライナ侵攻、円安などの様々な要因が重なり、物価の上昇が止まりません。

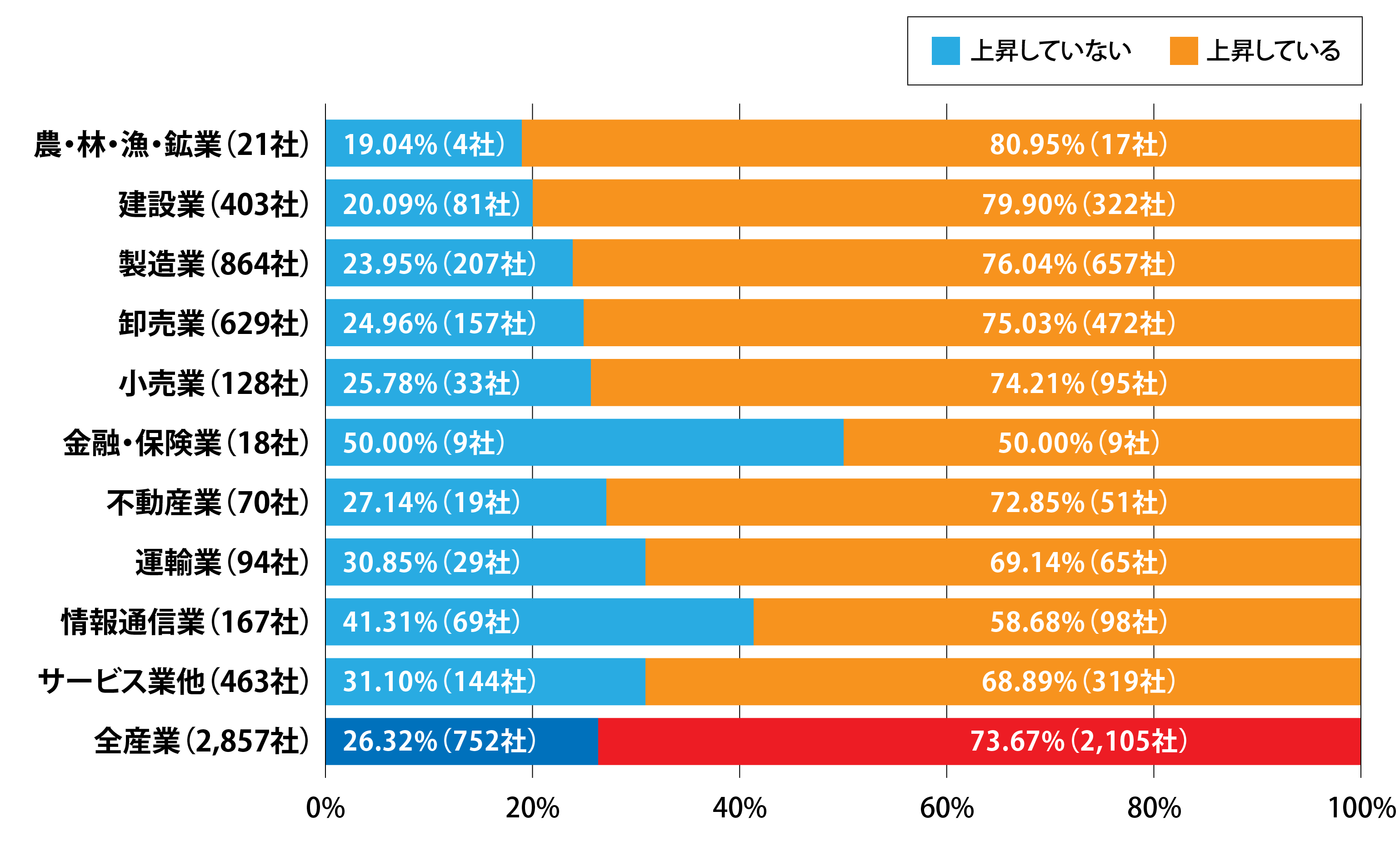

ここで、東京商工リサーチの行った「価格転嫁に関するアンケート」の回答結果をみてみましょう。

Q.貴社の2024年1月の本業に係るコスト(原材料、燃料費、電気代、労務費等)は2023年1月と比較して何%上昇していますか?

出典 株式会社東京商工リサーチ 企業の7割で「原材料価格」、「人件費」などコスト上昇 人件費増加分は「転嫁できていない」がほぼ半数 を参考に株式会社Fan作成

2024年1月の本業に係るコストが前年1月より「増加した」と回答した企業は、73.67%と7割を超えました。同調査では原材料費分さえ価格に転嫁できていない企業は約4割に上り、人件費の増加分を価格転嫁できていない企業は半数に迫る水準ということでした。

価格転嫁できていない理由としては、「取引への影響が懸念されるから」、「コストの上昇は自社の努力で対応すべきだから」「主要取引先からの理解が得られないから」などの回答がありました。

人件費上昇分の価格転嫁が浸透していない

賃上げ原資を捻出するためには、製品やサービスへの価格転嫁が不可欠ですが、人件費上昇分の価格転嫁は浸透していない状況が続いています。

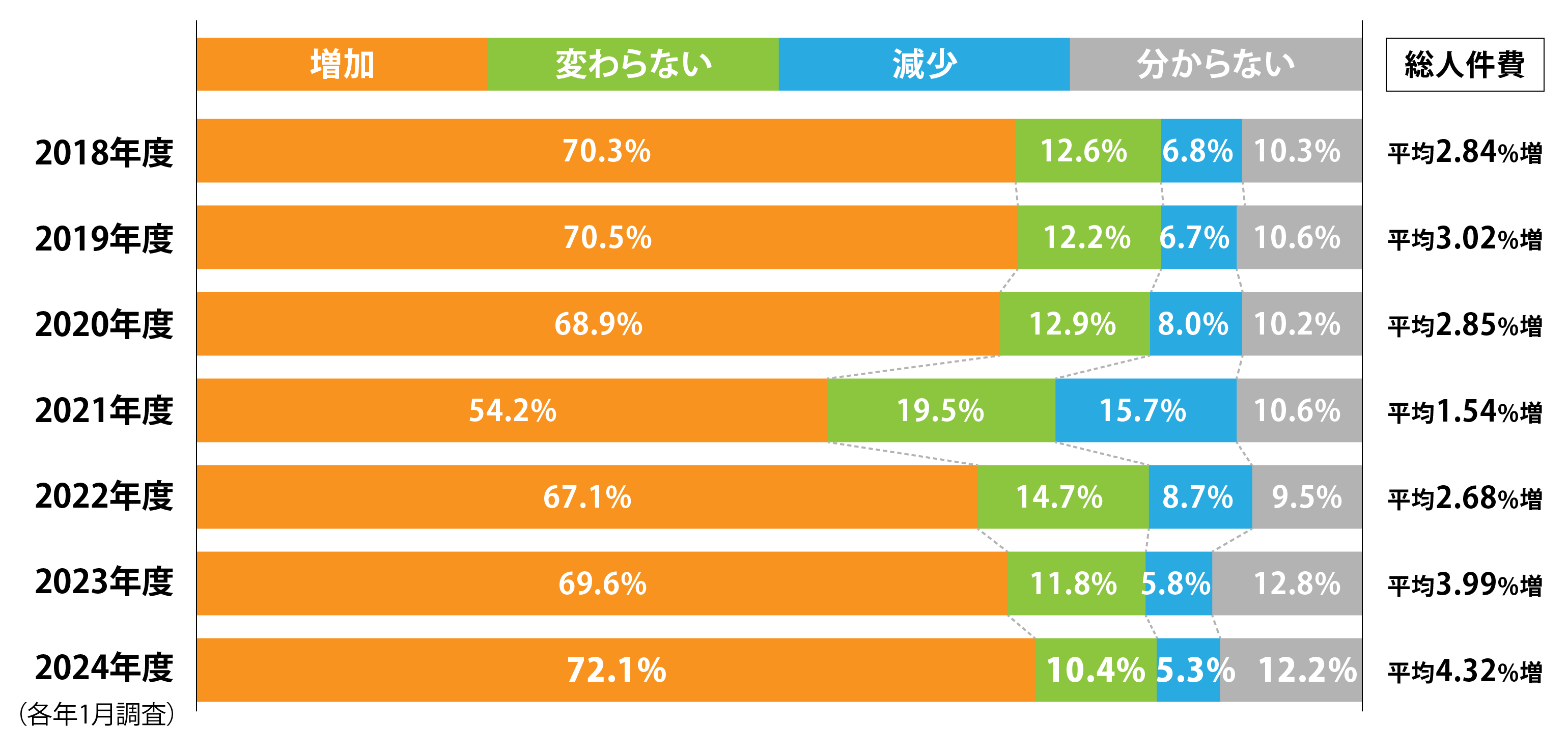

次に、帝国データバンクが行った2024年度の賃金動向に関する企業の意識調査をみてみましょう。

出典 帝国データバンク 2024年度の賃金動向に関する企業の意識調査P5 を参考に株式会社Fan作成

2024年度の総人件費が、前年と比較してどの程度変動すると見込んでいるか尋ねたところ、増加を見込んでいる企業は72.1%と前年比で2.5ポイント増加していました。

つまり、人件費は上昇の一途を辿っていますが、製品やサービスの価格にその分を反映させることが難しい状況が今後も続いていく可能性があります。

さらに、日本では生産年齢人口(15〜64歳)が減少の一途を辿っています。働き手となる人材は今後恒常的に不足していくでしょう。これまでと同じ需要に対して、供給される労働力が少なくなれば、必然的に人件費は上昇します。

人件費の高騰は、企業経営にとって喫緊の課題であり、これに対応するための抜本的な対策が求められています。

どうやって人件費を確保したらいい?

賃上げが経営に与える影響は

まずは人件費がどのくらい上昇するのかという観点から、どれだけの売上を上げなければいけないのかを把握しましょう。以下の計算で、必要な売上高を算出します。

人件費の増加分÷粗利率=人件費増加に必要な売上高

具体的な金額を入れてみましょう。

例:粗利率70%の飲食事業を展開する企業が合計500万円の賃上げを行った。賃上げ前と同じ利益を得るには?

500万円÷70%=約710万円

約710万円の売上高の増加が必要となります。しかし、売上を上げることが難しい場合、次に経費を削減することを検討しましょう。

経費を削減する方法

経費を削減する代表的な方法としては、以下の4つが挙げられます。

- 人員整理・減給

- 人件費以外のコストカット

- 生産性向上

- アウトソーシング

「人員整理・減給」はやり方にもよりますが、従業員の勤労意欲の低下を招き、会社への不信感を抱くきっかけとなるでしょう。また、ノウハウの流失により、最悪の場合事業継続の危機に繋がる可能性も否定できません。

家賃が安価な場所へオフィスを移転したり、光熱費などを細かく見直したりすることで浮いた費用を人件費に充てることも検討できるでしょう。

生産性の向上は、人件費云々以前に必要な課題といえます。クラウド導入やオンライン業務化など、少ない人員で効率よく働ける体制へ見直しましょう。一人ひとりの業務を見直し、無駄なミーティングや残業など、非効率な部分を改善することで、生産性を向上させましょう。

業務の棚卸しもおすすめです。ある担当者にしかできない専門業務、マニュアルがあればできる業務、外注が可能な業務に分け、少ない人員で高いパフォーマンスを発揮できるようにします。

しかし、急な業務環境の改善は、現場を混乱させやすく、従業員の不満が溜まる恐れもあります。慎重に進めましょう。

外注が可能となった業務については、外注することを検討してみましょう。ただ、外注先の担当者のスキルに問題があった場合など、想定通りに事が進まないこともあるため、十分な検討を重ねる必要があります。

「法人の資産運用について相談したい!」そんな方へ

私たち「投資信託相談プラザ」はネット証券大手のSBI証券・楽天証券と提携しており、仲介する預かり資産残高は4,500億円超の実績があります。(※)

全国各地の店舗・またはオンラインで無料相談可能です。お気軽にご利用ください!

※令和7年12月時点

\今、資産運用を行う法人が増えています/

人件費を支出しながらも、資産を増やすという考え方

人件費が高騰しているからといって、安易に給与を上げるのではなく、前項で説明したとおり、まずは本業の見直しを徹底し、その上で人件費の増額について検討すべきです。

次のステップとして人件費を増額するとします。原資は預金から追加で支出していくとしましょう。預金から捻出していけば、資産は着実に減少していく一方です。

では、資産運用しながら一部を人件費として支出していくとしましょう。運用成果が良ければ、資産を増やしながら使っていくことが可能です。

それでは、どのように運用していくことがおすすめなのか解説していきます。

ラダー型ポートフォリオを取り入れる

ラダー(ladder)型ポートフォリオとは、「はしご」型のポートフォリオという意味を持ちます。残存期間の異なる債券を、各期間にほぼ同額ずつ組み込む方式のことです。このポートフォリオの形がはしご型に似ていることから、この名前が付けられました。

たとえば、5年間のラダー型ポートフォリオを構築するとしたら、以下のように購入します。

- 1年満期の債券

- 2年満期の債券

- 3年満期の債券

- 4年満期の債券

- 5年満期の債券

このように異なる満期の債券を購入し、1年ごとに債券が満期を迎えるようにします。1年満期の債券が償還を迎えた後は、その資金を5年満期の債券に再投資します。

短期債から長期債まで、様々な残存期間の債券を組み込むことで、金利変動リスクを分散させることができます。また、全て利付債を選択すれば、定期的に利息収入を得ることができます。

賞与などのタイミングでまとまった資金が必要であれば、債券の満期日や利払い日を合わせることで、資金を利用する直前まで資金を運用して収益を高めることができるでしょう。

一度に全ての債券が償還されるのではなく、順を追って償還されることにより、低金利のタイミングで高金利の債券に再投資できないというリスクを軽減することができます。逆に、再投資を控えることもできます。

計画的に資金を捻出していく途中に、急な支出が必要になった場合、残存期間の短い債券から順に売却することで、中途解約による元本割れのリスクを軽減することもできます。

定率引き出しを活用しよう

ラダー型ポートフォリオは、定率引き出しと組み合わせて使うことをおすすめします。

定率引き出しとは、投資した資産から一定の割合で定期的に資金を引き出す方法です。ラダー型ポートフォリオで得られるキャッシュフローを、定率引き出しで人件費に充てることで、計画的に資金を確保することができます。

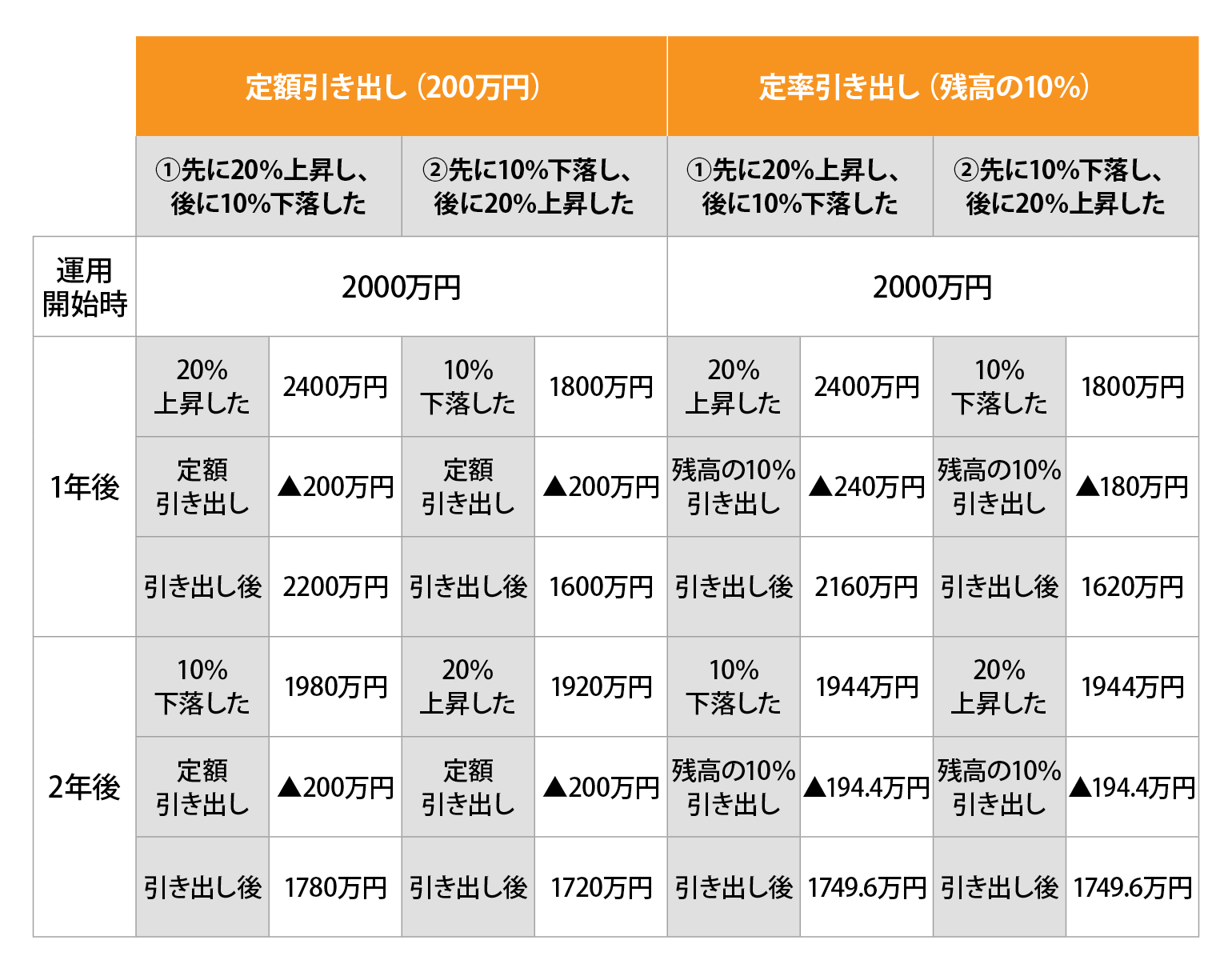

ここで「定額引き出し」と「定率引き出し」を比較してみましょう。定額引き出しの場合、資産の価値が下がったとしても、引き出し額は一定です。一方、定率引き出しであれば、資産の価値が下がった時は、引き出す金額が少なくなります。その分、資産の価値が上がった時は多くの金額を引き出すことになります。

このように時間を分散させることによって、資産の寿命を長く維持することができます。

資産残高2,000万円を運用しつつ、取り崩していくと仮定してシミュレーションします。定率引き出しの方が、緩やかに資産が減少しているのがわかります。

※株式会社Fanにてシミュレーション作成

※上記は税金・手数料・諸費用等を考慮していません。また、将来の運用成果を示唆あるいは保証するものではありません。

定率引き出しのデメリットとして、資産残高が減ると換金額が減少する点と、換金する額が投資する資産の評価額によって変化する点が挙げられます。

物価上昇率を上回る運用利回りを得るために

インフレ対策としての投資の重要性

本業にかかるコストがインフレの影響によって上昇している現状で、経費を抜本的に削減することは先述のとおり容易ではありません。

従来、投資は「積極的に金融資産を増やす」という「攻め」の側面が強調されてきました。しかし、インフレが進行する状況下では、「守り」としての役割も非常に重要になります。

外貨建て資産の可能性

外貨建て資産は、インフレ対策だけでなく、資産成長の可能性も秘めており、魅力的な選択肢の一つです。しかし、為替変動リスクやカントリーリスクなど、注意すべき点もあります。

複数の通貨に分散投資することで、為替変動リスクを軽減できる可能性があります。また、日本円よりも高金利な通貨に投資することで、運用益を期待できます。

インフレによる日本円価値の低下を相殺し、実質的な資産価値の減少を防ぐことができるかもしれません。日本国内だけでなく、海外の資産にも投資することで、投資先の国や業界の多様化を図ることができ、特定の国や業界の景気変動によるリスクを分散することができます。また、成長性の高い海外市場に投資することで、より高い収益を得る可能性があります。

資産運用を始めるにはどうしたらいい?

財務担当者、運用担当者の皆様が、いざ資産運用をスタートしようという時によくある悩みとして、以下の5つがあげられます。

- 金融機関に問い合わせるが、繋がらない

- 手数料負担を軽減したい

- 運用に関する規定がない、ノウハウがない

- 債券などの募集スケジュールを把握できない

- 購入を社内で決めたときには売り切れていた

投資信託相談プラザでは、経験豊富なIFAが法人口座開設から商品選びに至るまで丁寧にサポートいたします。

また、投資信託相談プラザのIFAに相談する際の手数料はかかりません。また、大手ネット証券であるSBI証券、楽天証券と業務提携しており、膨大な金融商品の中から中立的なご提案が可能となっております。

運用に関する規定がまだない法人様に向けては、運用規定の作成についての情報提供も行っております。

また、債券などの募集スケジュールに関しては担当のIFAが適時ご案内をいたします。

ゴールベース資産運用の浸透をミッションに掲げる弊社のIFAは、法人様の中長期的な運用の目標を策定したうえで、そこから逆算して資産運用の手法を提案します。

人件費の高騰に伴い、経営環境が厳しさを増している中、財務状況の悪化に頭を悩ませているご担当者の方も多いかと思います。まずは現状を把握する意味でも、ぜひ一度ご相談ください。

「法人の資産運用について相談したい!」そんな方へ

私たち「投資信託相談プラザ」はネット証券大手のSBI証券・楽天証券と提携しており、仲介する預かり資産残高は4,500億円超の実績があります。(※)

全国各地の店舗・またはオンラインで無料相談可能です。お気軽にご利用ください!

※令和7年12月時点

\今、資産運用を行う法人が増えています/

あわせて読みたい

このコラムの執筆者

木村 晴彦

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

大手証券会社にて個人富裕層、中小企業経営者等を中心に数多くの資産コンサルティングを経験、社内表彰多数。大手金融機関で実現できることに限界を感じ、お客様と長期に渡るお付き合いが可能なIFAに共感し転職を決意。現在はIFAとして、資産運用を始め、相続や事業承継・保険・終活など様々なご提案やセミナーも行いながら、幅広い顧客の支持を受け活動中。プライマリー・プライベートバンカー(日本証券アナリスト協会認定)/AFP(日本FP協会認定)/終活カウンセラー(終活カウンセラー協会認定)/2級DCプランナー(企業年金総合プランナー)