資産運用に興味を持つ人は年々増えているようです。しかし「資産運用を始めるのははハードルが高い」と感じている投資初心者の方もいらっしゃるようです。

みなさん資産運用のことで、こんなお悩みはありませんか?

- 資産運用をはじめてみたいけれど、何から手を付けていいかわからない

- 口座はつくったけど、商品の選び方がわからない

- 投資は損をしそうで怖い

そんなお悩みを解決したい方におすすめしたいのは、投資信託相談プラザの資産運用セミナーへの参加です。

- セミナーで無理な勧誘はないの?

- 初心者でもついていける内容なの?

と不安になる方も多いかもしれませんが、初心者の方がお一人でも安心して受講していただける内容となっています。

この記事では、投資信託相談プラザの資産運用セミナーがどういったものか解説するとともに、資産運用をはじめるにあたって、初心者がおさえておきたい基礎知識とその勉強法について解説します。

INDEX

投資信託相談プラザの資産運用セミナーとは

資産運用の初心者におすすめの勉強法はいくつかあります。それぞれかかる費用や手間も異なるため迷ってしまうかもしれません。何から手を付けていいかわからないという方に、投資信託相談プラザの資産運用セミナーはおすすめです。

投資信託相談プラザでは、毎月東京・大阪をはじめ、全国で資産運用・投資信託セミナーを開催しています。来場が難しい方には生配信のオンラインセミナーも開催しています。

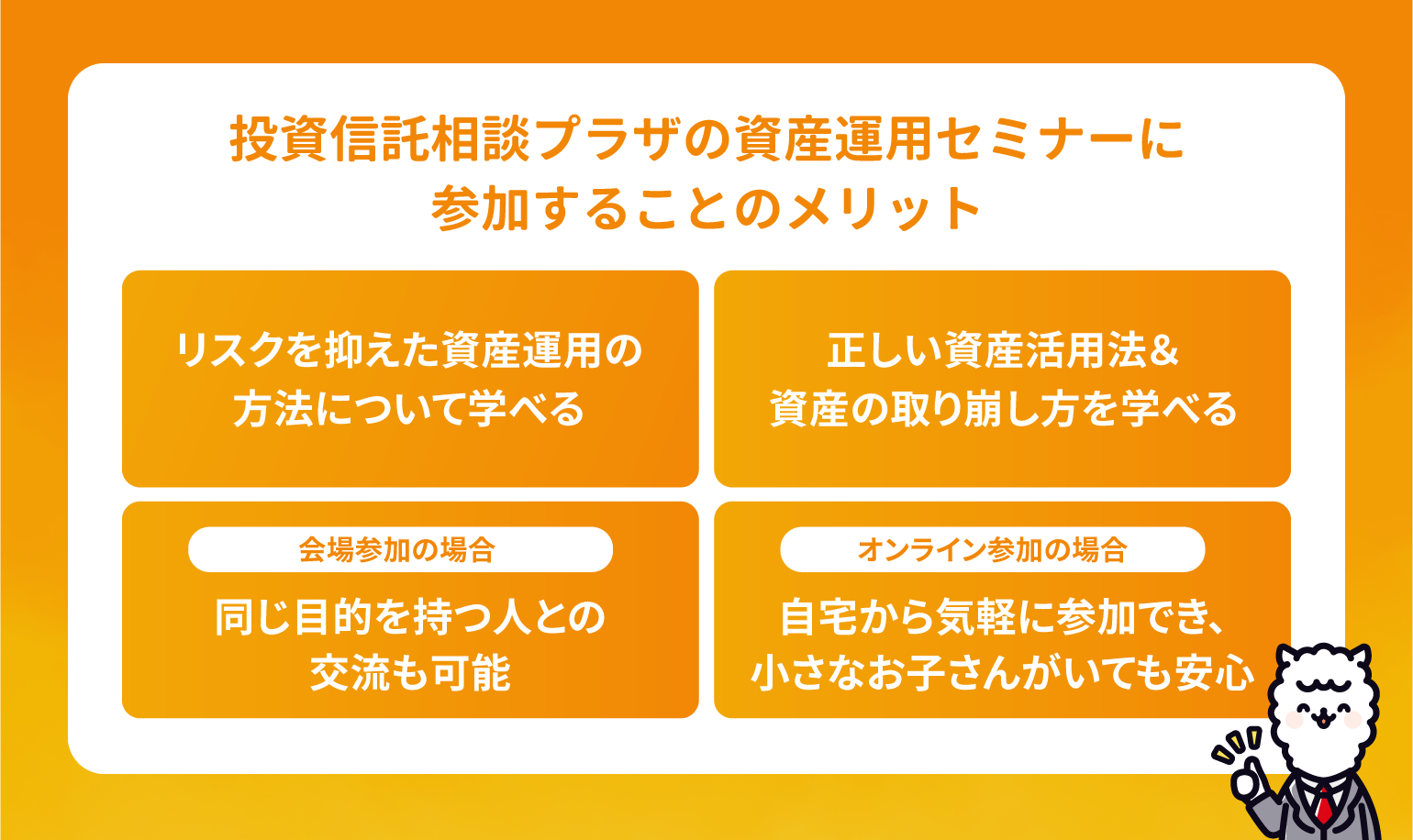

投資信託相談プラザの資産運用セミナー参加のメリット

投資信託相談プラザの資産運用セミナーに参加することのメリットは以下のとおりです。

投資信託相談プラザの資産運用セミナーの内容

セミナーでは、お金のプロフェッショナルであるIFAが提案する投資信託の賢い見直し方や、投資信託や債券、NISA、iDeCoの基礎知識等をお伝えしています。

例えば、2024年3月に開催されたセミナーの内容は以下のとおりです。

- IFAとは

- 資産運用の目的、考え方

- 各国の家計金融資産の比較

- 投資信託の基礎知識(株式、債券、REITの特色)

- Fanが提案する資産運用法(価格変動を抑えた運用の重要性/積立資金シミュレーション/新NISAの基礎知識と活用法/ゴールベースの資産運用)

- 相談&提案事例紹介(国内株式と先進国株式の比較/債券投資の基礎知識/取り崩しながらの運用事例)

- IFAの存在価値

毎回設定したテーマに沿ってあらかじめ資料を配布し、クイズや事例などを交えて飽きずに聴講でき、しっかりと頭に残ります。

セミナーごとに、参加者の年代に合わせたケーススタディを用意しています。身近な相談事例で、自分ごととしてとらえやすい内容です。

セミナーについては何度ご参加いただいても構いませんが、内容に関しては重複する可能性もあります。もし内容でわからなかったところがあれば、無料個別相談の申し込みがおすすめです。

どんな人が参加している?勧誘はされないの?

セミナーに参加される方のなかには初心者(これから資産形成・投資を始めたい方)や、なんとなく金融機関で勧められるまま投資を始めた、経験はあるけれど基本的な知識を得たいといった方も多くいらっしゃいます。

参加者の年齢は50代以降が多いですが、投資に興味をもちはじめたばかりの20代、30代の方の参加も増えてきています。

また、セミナーに参加しても無理な勧誘はありません。講師を務めるお金の専門家・IFAは、銀行や証券会社に属していない「独立系投資アドバイザー」です。セミナー講師が個別の商品名等について一般的な説明をする場合はございますが、勧誘することはありません。お客様が興味をもち、お問合せいただいた場合は後日担当者よりご回答や、詳しいご説明をさせていただきます。

IFAとは?相談する前に知っておきたいメリットやデメリットを解説

セミナー参加以外でおすすめの勉強法

セミナーに参加する以外にも、資産運用の知識を得る方法はあります。2つ挙げていきましょう。

書籍やネットなどを利用した独学

経済に関連する書籍を読むことは、自分のペースでできるためおすすめです。インターネットを活用したWebサイトの記事購読やメールマガジンの購読、YouTube動画の視聴をすることもいいでしょう。無料で購読・視聴できるものも多く、ほかの勉強法と並行して利用するという方法もあります。

投資信託相談プラザでは、YouTubeチャンネルを開設しています。ぜひチェックしてみてください。

Fan/投資信託相談プラザ YouTube公式チャンネルはこちらから

また、投資信託相談プラザでは、セミナーのご案内や具体的な相談事例、実際にお客様から寄せられた質問の解説などのお役立ち情報を無料のメールマガジンにてお届けしています。ぜひご登録ください。

資格の取得

資格取得を目指して勉強することで、資産運用に関連する膨大な知識を体系的に学ぶことができるでしょう。資産運用全般の知識を得たいなら、ファイナンシャルプランナーや年金アドバイザー等の資格取得がおすすめです。

資産運用とはそもそも何か

ここで、そもそも資産運用とは何なのか確認しておきましょう。

資産運用とは、自分が所有している資産を、さまざまな運用方法によって効果的に増やすことをいいます。ここでいう資産に含まれるのは、現金・預金、不動産など価値を評価できるもの全般です。

例えば、現金を自宅の押し入れに保管しているだけでは運用していることにならず、効果的に資産を増やしているとはいえないでしょう。

銀行口座への預金は資産運用の一種といえます。預けている金額に対して定められた利息が得られ、資産を増やすことができるからです。

しかし2024年6月現在、以前より金利は上昇傾向にありますが、定期預金の金利は0.0250%です。100万円の預金でも1年間でつく利息は250円となり、そこから税金として約20%が差し引かれますので、定期預金だけで運用したのでは、資産の増加はそれほど見込めないでしょう。

それ以外にも資産運用の方法は多数ございます。投資信託相談プラザでは、資産運用にかけられる時間や資金、どこまでのリスクを取ることができるか、どのようなゴールを目指しているかをお伺いし、お客様に適した資産運用の方法を見つけるお手伝いもさせていただいております。

資産運用で期待できるメリット

資産運用をすることで得られるノウハウなど、日常生活に活かせるものは少なくありません。ここでは資産運用で得られる、資産を増やすこと以外のメリットについて2つ紹介します。

メリット① 不労所得を得られる

資産運用で得られる利益は、不労所得ともいえるでしょう。仕事で収入を増やすには給与を増やす必要がありますが、仕事にかける時間や精神的なプレッシャーも増えてしまうかもしれません。

本業のような労力を使わず一定の収入が得られるとすれば、生活にもゆとりが生まれるでしょう。たとえば、アパートを購入して賃貸管理を業者に任せ、費用を支払って残った家賃収入を得る不動産収入は、不労所得のわかりやすい例といえます。

メリット② 生活にかかるお金の不安を軽減できる

お金にまつわる知識をつけることで日常生活における金融リテラシーが向上します。お金に関して適切な判断が下せるようになれば、生活や老後の不安を減らしてより安心して暮らせるようになるでしょう。

経済的に自立し、よりよい生活を送るためには税金や経済についてのお金にまつわる知識が必要です。金融リテラシーが高ければ、以下のようなメリットが得られるでしょう。

- 計画立ててお金を準備していれば、やりたいことが実現しやすい

- 病気やケガ、不景気などの収入減に強い

- 詐欺や多重債務などの金融トラブルに遭う可能性を減らせる

金融庁の「金融経済教育研究会」で掲げられた、最低限身についておきたい金融リテラシーとして、以下の4分野が挙げられます。

- 家計管理…適切な収支管理を習慣にすること

- 生活設計…ライフプランを明確にすること

- 金融と経済の基礎知識と、金融商品を選ぶスキル…金融と経済の基礎知識や金融経済情勢に応じた金融商品の利用選択について理解することなど他11項目

- 外部の知見の適切な活用…金融商品を利用するにあたり、外部の知見を適切に活用する必要性を理解すること

投資をするためにお金にまつわる知識を増やすことで、自然とマネーリテラシーも高まっていくでしょう。

参考:政府広報オンライン 「金融リテラシー」って何?最低限身に付けておきたいお金の知識と判断力

資産運用をする際のデメリット

ここからは、資産運用をすることで想定されるデメリットを2つ紹介します。

デメリット① 長期的に取り組む必要があり、すぐに現金化できないこともある

資産運用では、資産を増やすのに時間がかかってしまう可能性があります。

資産運用には、短期間の売買を繰り返すことで利益を得ようとする方法もあります。しかし、知識のまだ浅い初心者が思ったように投資をすすめられるかはわかりません。

また、資産運用の方法によっては、現金化が簡単にできないものもあることにも注意が必要です。

例えば、iDeCoでは利益が出ていても、原則として60歳まで引き出すことはできません。また不動産投資では、たとえばアパートを売却するにしても、買い手が現れるまで一定の時間がかかります。

デメリット② 元本割れの可能性がある

資産運用では、投資した対象の価値が景気や経済の流れによって上がることもありますが、下がることもあります。場合によっては、元本割れ(最初に投資した資産の価値を下回ること)してしまう可能性があることにも注意が必要です。

投資対象のうち、とくに株式や投資信託は経済の影響を受けやすいといわれます。これまでもリーマンショックや、新型コロナの感染拡大など世界的な経済危機では、投資信託の基準価額が大きく下落するなどの影響がありました。

これほどの規模の経済危機も、今後起こらないとはいい切れません。ただ、金融危機といわれるときにおすすめの運用方法もあります。以下の記事で詳しく解説しています。

先行き不透明な時こそ投資信託の始め時!投資初心者には積立投資がおすすめ!

初心者が資産運用を始めるポイント

資産運用についてのメリット・デメリットをふまえて、初心者が資産運用を始める際におさえておきたいポイントは以下の3つです。

- 少額・長期・分散での投資でリスクを抑える

- 目的や目標をあらかじめ決めておく

- 情報を取捨選択する

少額・長期・分散での投資でリスクを抑える

■少額から投資する

資産運用を少額から始めることでリスクを比較的抑えることができます。大きなリターンはあまり期待できませんが、資産をすべて失うような損害が出る可能性も少ないでしょう。

資産運用に回す資産を決めるときは、自分の手持ちの資産を「近いうちに使うお金」「生活防衛費」「余裕資金」に分けて、「余裕資金」の中から運用することがおすすめです。もし、インフレの影響で生活費が増えたり、事故で一定期間収入が減少するなどのトラブルが起きても、「生活防衛費」として資金が確保してあれば安心です。

■運用期間を長く確保する

運用期間を、数年から数十年を目安に長い時間設定することでリスクを軽減できます。複利とは一定の期間ごとに利子を元本に組み入れて、その総額に対してさらに利子を計算していく方法です。複利は長期間資産運用をした場合に、大きな効果を発揮します。

複利とは利子にさらに利子がつくこと。資産運用で活用する方法を解説

■投資対象を効果的に分散する

資産運用で重要なのは「トータルで利益が出せるかどうか」であって、「すべての投資で利益を出す」ことではありません。

ある商品で損失を出しても、同時に別の商品で利益が出せれば、相殺で損失は抑えられる可能性があります。

目的や目標をあらかじめ決めておく

資産運用の目的は人によって違い、目標も異なります。大切なのは、投資する自分自身に明確な目的や目標が決まっていることです。そうすれば、想定外の事態が起きても判断に迷うことは少なくなります。

資産運用の目的や目標の例を挙げてみましょう。

- 子どもが18歳になるまでに教育資金を300万円確保したい

- 5年後に住宅を購入したいから頭金を500万円作りたい

たとえば、「達成までに十分な時間があるから、着実に資産を増やせる可能性のあるローリスク・ローリターンの商品を選択したい」というように運用方針を明確に計画できるでしょう。

情報を取捨選択する

資産運用をうまく続けていくには、膨大な情報のなかから正しい情報、利用できる情報を見抜く知識が必要になります。フェイクニュースに惑わされ、確たる根拠もなく判断してしまうようなことがないよう、まずは資産運用に関する基礎知識を学び、信頼できる情報源から情報を収集することが重要です。

資産運用を始める際におすすめの証券会社

ここからは、資産運用初心者におすすめの証券会社を2社紹介します。ここであげる2社とも、初心者向けの投資情報の提供が豊富で、気軽に資産運用をスタートすることができるようなサービスが充実しています。

楽天証券

楽天証券は利用者の満足度も高く、商品ラインナップも豊富な人気の証券会社です。

楽天グループは、事業を銀行や携帯電話キャリアにまで広げています。日常生活に必要なあらゆるサービスを楽天グループのサービスで統一することを「楽天経済圏」と呼んでいます。その楽天グループの運営するネット証券会社が、楽天証券です。

楽天証券では楽天グループならではの「楽天ポイント」にまつわるメリットが2つあります。1つは楽天ポイントが投資信託や国内株式、米国株式、バイナリーオプションへの投資に利用できること、もう1つは楽天カードでのクレジットカード積立でポイントが貯まることです。

初心者にわかりやすい投資情報を「投資情報メディア トウシル」で公開しているほか、動画セミナーやマーケット情報も配信しています。

出典:楽天証券が選ばれる理由

SBI証券

SBI証券は商品ラインナップも豊富で青と黄色のVポイントやPontaポイントを使った投資ができます。例えば、三井住友カードでのクレカ積立なら、最大5%(※1)がポイント還元されます。

資産運用取引に欠かせない売買手数料は、国内株式の現物・信用・S株(単元未満株)取引については2023年9月30日から無料(※2)2024年からの新しいNISAにおける米国株式と海外ETFの現物取引については2024年1月から無料です。そのため、これから株式を中心に投資しようとしている人にはぴったりな証券会社といえるでしょう。

出典:SBI証券ホームページ

※1 2024年11月1日買付分(9/11~10/10まで設定分)以降につきましては、付与率の変更を予定しております。詳細はこちら

※2 インターネットコースのインターネット取引が対象(個人・法人いずれも)となり、ダイレクト、IFA、対面コースは対象外となります。なお、一部のインターネットコースにおいても無料対象外となる例外事例がございますのでこちらのページの「ご注意事項 」をご確認ください。国内株式売買手数料の無料化が適用となる諸条件については、今後変更となる場合がございます。変更した場合には、別途SBI証券WEBサイト等にてお知らせいたします。

資産運用をはじめてみよう

初心者にとって資産運用をはじめることは一大決心といえます。最初の一歩を踏み出すには、基本的な知識の習得が必要です。

投資信託相談プラザが開催する資産運用セミナーでは、毎回設定したテーマに沿ってあらかじめ資料を配布し、クイズや事例などを交えてわかりやすく資産運用について解説します。参加は無料で、オンラインでの参加も可能です。

資産運用について知識を習得しても、一人で投資をスタートすることについては不安に感じる方もいるでしょう。投資信託相談プラザのIFAは、お客様の投資の伴走者として、中立的な立場からお客様のライフプランに合わせたアドバイスをいたします。ぜひお気軽にご相談ください。

各セミナー後、当社コンサルティングを希望された方へ、商品等の勧誘を行うことがあります。これらの商品等へのご投資には、各商品毎に所定の手数料等をご負担いただく場合があります。また、各商品等には価格の変動等による損失を生じるおそれがあります。商品毎に手数料等及びリスクは異なりますので、詳細につきましては、当該商品等の金融商品取引法に係る表示又は契約締結前交付書面等をご確認ください。

各セミナーの参加ご希望の方はメールフォームに必要事項を明記し、お申し込みください。定員となり次第、お申し込みを終了させて頂きますので予めご了承下さい。また、小学生以下のお子様の同伴はご遠慮ください。反社会的勢力、またはこれに類推する団体及び個人の申込はお断りいたします。

なお、同業の方(金融関係(保険・FP等含む)の企業の方)のご参加は固くお断りしております。ご理解のほど宜しくお願い致します。

【個人情報の取扱いについて 】各セミナーは、株式会社Fan(以下弊社)により運営されており、個人情報は弊社で管理いたします。ご記入いただきましたお客様の個人情報は弊社セミナー、商品サービスのご案内など弊社の利用目的の範囲内で利用させていただきます。

NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からの新NISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からの新NISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

※ その他、2024年からの新NISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

iDeCoのご注意事項

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

金融商品仲介業者である弊社は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。