投資信託の売却のタイミングに悩む方は多いのではないでしょうか。

この記事では、投資信託の売却が検討されるケースや知っておきたい注意点を解説します。ぜひ参考にしてください。

「ネット証券での資産運用を相談したい!」そんな方へ

私たち「投資信託相談プラザ」はSBI証券・楽天証券と提携しており、仲介口座数は延べ60,000口座、仲介する預かり資産残高は4,500億円超の実績があります。(※)

全国各地の店舗・またはオンラインで無料相談できます。お気軽にご利用ください!

※令和7年12月時点

\ SBI証券・楽天証券 提携窓口 /

INDEX

投資信託はいつ売却(解約)できるのか

投資信託は原則として、いつでも売却(解約)の申込ができます。ただし、売却の申込から売却代金を受け取るまでは2~5営業日かかるため、資金の使い道が決まっているのであれば、計画的に手続きを進めましょう。

売却金の受け取りまでの所要日数はファンドによって異なります。目論見書で事前に確認しましょう。なお、クローズド期間を設けているファンドは、その期間内の売却はできません。新規設定ファンドに投資をする場合は事前に確認すると安心です。

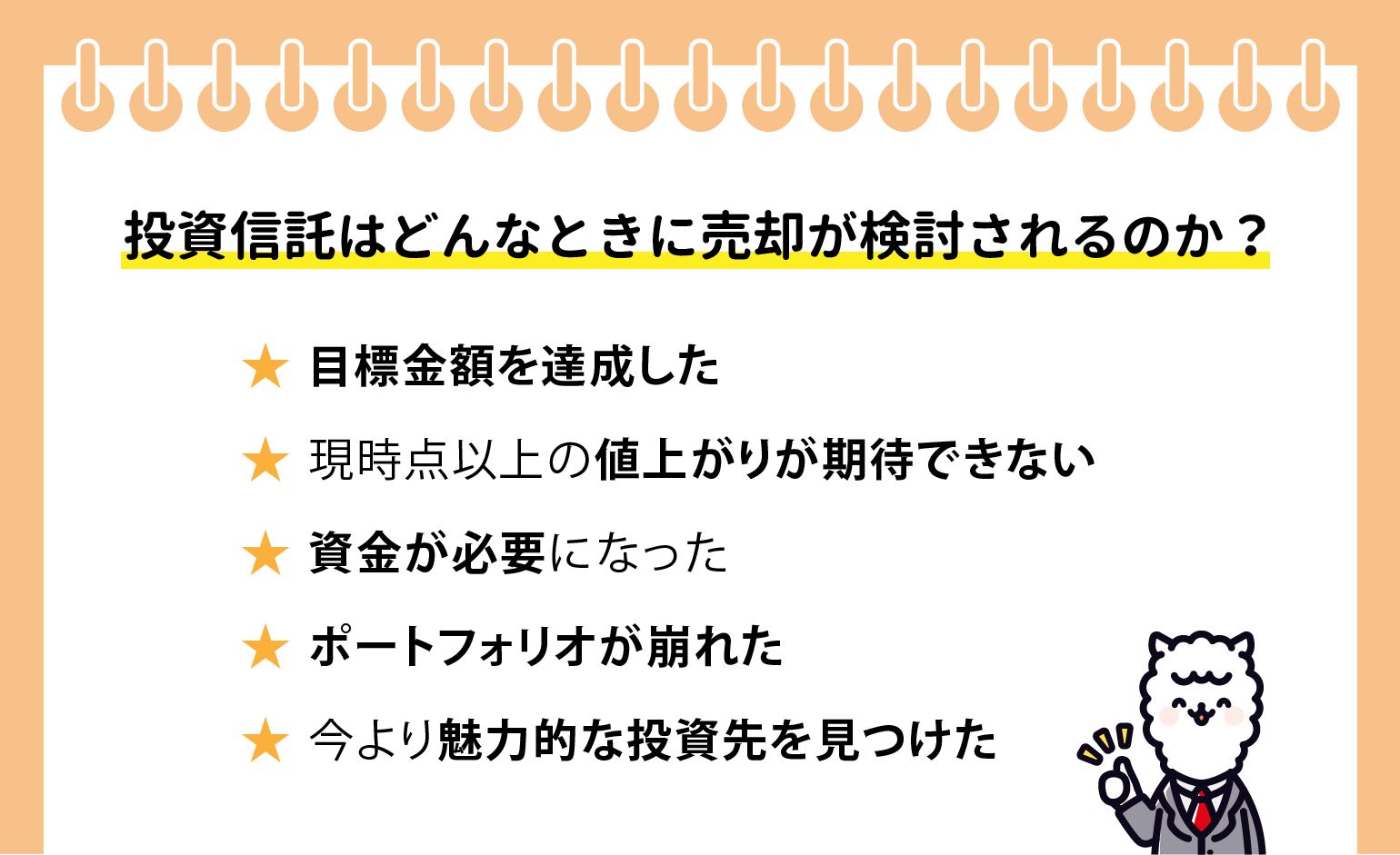

投資信託はどんなときに売却が検討されるのか

ここからは、投資信託の売却が検討される5つのケースを紹介します。

目標金額を達成した

目標金額を達成したなら、売却もひとつの選択肢でしょう。目標金額の設定をするとき、具体的な金額で設定するのが難しい場合は、「購入時の基準価額よりも10%上昇したら売却する」といった目標でもかまいません。

現時点以上の値上がりが期待できない

現時点以上の値上がりが期待できないときは、売却を考えるタイミングといえるでしょう。

投資方針が似ているほかの投資信託と比較し、著しく基準価額が下がっている場合は、運用がうまくいっていない可能性もあります。

今後さらに基準価額の下落が見込まれる場合は、購入時よりも基準価額が下落し、含み損が発生している状態であっても、投資信託を売却(損切り)して、損失を最小限に抑えることも、効率的な資産運用のための一つの手段と言えるでしょう。

投資を始める前に損切りのラインを決めておくことも有効です。たとえば、「購入時の基準価額よりも10%下落したときには売却をする」等です。

なお、購入当初より基準価額が下がっていても、これまで保有していた間にまとまった分配金を受け取っている場合、トータルリターンがプラスになるケースもあります。

資金が必要になった

ライフイベントで資金が必要になったときも、保有している投資信託の売却が検討されるでしょう。タイミングによっては、購入時より基準価額が下落していることもあります。今後値上がりの可能性が残されているなら、必要な金額分だけ一部売却することも検討してみましょう。

ポートフォリオが崩れたとき

ポートフォリオとは複数の金融商品に分散して投資する際の資産配分割合のことです。特徴の異なる金融商品の組み合わせによってリスクを抑えることができます。

しかし、ポートフォリオに沿って運用をスタートしても、値動きによってはポートフォリオが崩れることがあります。

仮に、国内外の株式と債券を25%ずつ組み入れるポートフォリオで、投資をスタートしたとしましょう。運用開始後に世界的に株価が上昇すれば、ポートフォリオにおける株式の資産割合が増加し、債券の割合が減少します。結果として、投資スタート時よりもリスクが高いポートフォリオに変化してしまいます。

投資開始当初に決めたポートフォリオに沿った運用を継続するには、定期的に保有比率の高くなった金融商品を売却するなどの方法で、元の資産配分割合に戻す必要があります。

今より魅力的な投資先を見つけた

今より魅力的な投資先を見つけたら、売却し別の投資信託を購入することもあるでしょう。

投資信託を売却する際に陥りやすいケース

投資信託を売却する際に陥りやすいケースを確認しておきましょう。

値下がりに動揺してすぐに売ってしまう

当初設定した損切りラインを超えて値下がりした際に、基準価額が下落した要因を分析することも必要です。

運用がうまくいっていない、長期的に基準価額の上昇が見込めないという状況であれば売却を検討するタイミングといえるでしょう。

しかし、〇〇ショックのような不測の事態による下落の場合は、状況が落ち着くにつれ基準価額が回復する可能性があります。

基準価額が値下がりしたときには慌てて売却するのではなく、一度冷静になり長期的な視点で今後の値動きを見極めることが重要です。

あわせて読みたい

値上がりした投資信託を一度にすべて売ってしまう

値上がりした投資信託を一度にすべて売ってしまうことも避けたほうがいいでしょう。

投資信託を購入するときは、タイミングを分散して少額ずつ購入することで、リスクを抑える効果があるといわれています。売却の際も同様に、少額ずつ分散して売却することで、価格変動リスクに対応することができます。

「ネット証券での資産運用を相談したい!」そんな方へ

私たち「投資信託相談プラザ」はSBI証券・楽天証券と提携しており、仲介口座数は延べ60,000口座、仲介する預かり資産残高は4,500億円超の実績があります。(※)

全国各地の店舗・またはオンラインで無料相談できます。お気軽にご利用ください!

※令和7年12月時点

\ SBI証券・楽天証券 提携窓口 /

投資信託を売るときに知っておきたい注意点

投資信託を売却するにあたって、おさえておきたい注意点を解説していきましょう。

売却後の入金までには数日かかる

多くの場合、売却金の入金には換金の手続きをした日から2~5営業日かかります。お金を使う予定日が決まっているときは、それまでに換金が完了するよう計算して手続きを進めましょう。

出典:一般社団法人投資信託協会 投資信託なんでもQ&A気になる100選

売買申込日の基準価額は、その日の取引市場終了後に決定する

投資信託の売買は、当日の基準価額がいくらになるのか分からない状況で取引します。これをブラインド方式と呼びます。投資家は、注文の際に口数を指定し、その後確定した金額を払うか、金額をあらかじめ指定し、その範囲内で購入可能な口数を注文するか、いずれかの方法をとります。

投資信託の売却益に約20%の税金がかかる

投資信託の売却益には、約20%の税金がかかることを忘れないようにしましょう。

投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。しかし、NISA口座で投資した金融商品から得られる利益は非課税になります。ただしNISA口座で投資できる上限金額は決まっています。

あわせて読みたい

売却時に手数料が必要になることがある

投資信託の売却時には、解約手数料や信託財産留保額(信託期間の途中に投資信託を換金した場合に徴収する金額のこと)といった手数料がかかることがあります。手数料の有無や金額は投資信託や、販売会社によって異なるため、購入前に目論見書等や販売会社の金融商品取引法等に係る表示で確認すると安心です。

投資をやめたくなったときは

投資信託での運用を始めたばかりで、リターンが思ったように出ないときや、急激に積み上げた利益が減っていったときは、投資を続けるのが不安になってしまうかもしれません。

投資をやめてしまう前に、以下のポイントを確認しておきましょう。

- 投資する目標や目的を改めて確認しよう

- 許容できるリスクはどのくらい?

投資する目標や目的を改めて確認しよう

投資を始める際に決めた、投資の目的と目標金額を思い出してみましょう。もし決まっていないようなら、この機会に決めましょう。

許容できるリスクはどのくらい?

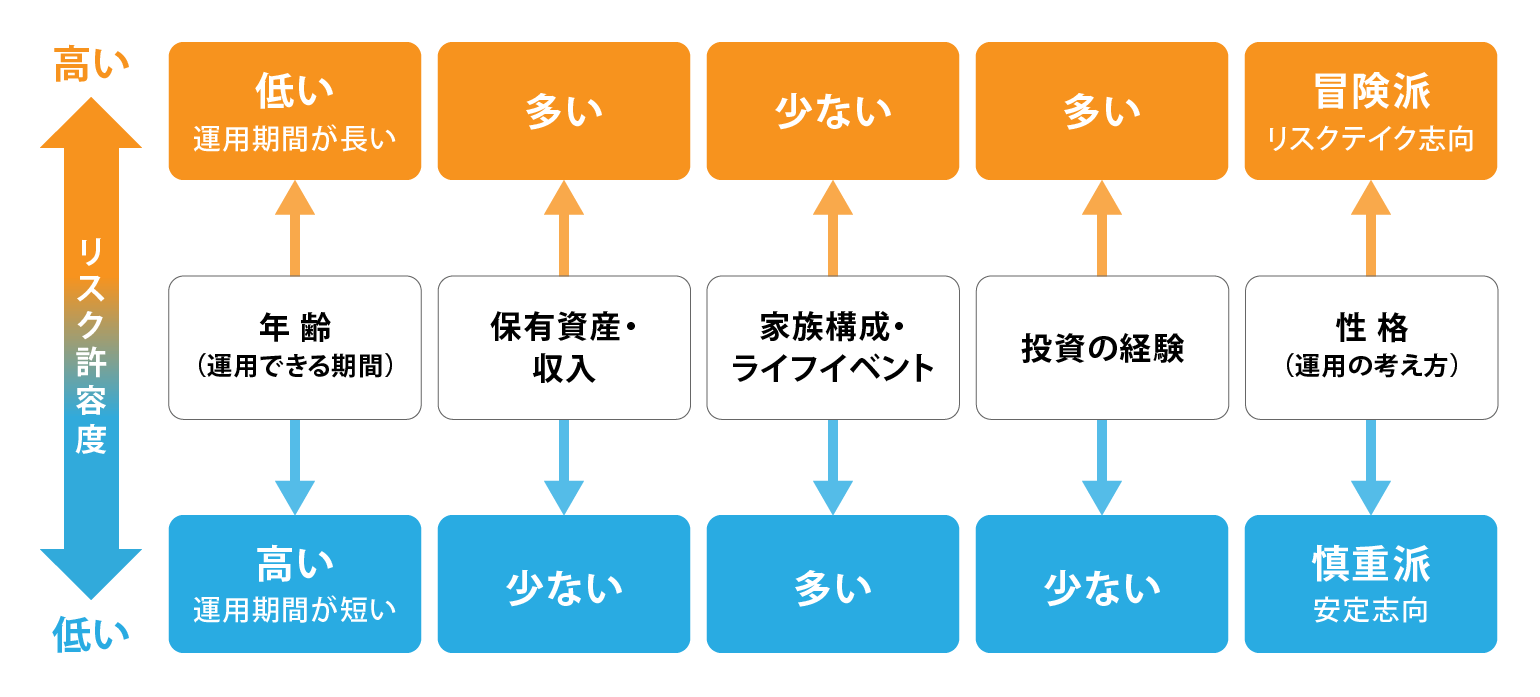

リスクの許容度は、人それぞれ異なります。

「リスク許容度」を考える上での着眼例とは?

出典:財務省中国財務局 「リスク許容度」を考えよう を参考に株式会社Fan作成

※全てのケースに当てはまるものではありません。

自分のリスクの許容度に合っていないポートフォリオを組んでいないかチェックしてみましょう。

悩んだら専門家に相談しよう

投資信託を売却するかどうかは、当初に設定した投資計画を参考にしながら、慎重に検討しましょう。

- 目標金額はどれだけか、どこまで基準価額が下がったら売却するか

- いつ、どのくらいお金を使う予定があるか

- 自分のリスク許容度に合ったポートフォリオはどのようなものか

投資を継続するには、将来に向けた資金計画やリスク許容度を確認し、無理のない範囲で運用を行うことが肝心です。

投資計画を立てるのが難しいと感じている方は、お金のプロである投資信託相談プラザのIFAに相談することをおすすめします。ひとりで悩まずに、気軽に相談してみてください。

あわせて読みたい

※NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からのNISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からのNISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

・その他、2024年からのNISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。