2019年6月に、金融庁内の組織である金融審議会市場ワーキング・グループがまとめた「高齢社会における資産形成・管理」という報告書が発表されました。その中に登場した「老後2,000万円問題」が大きな話題となり、これを機に資産運用を始めようと思った人は多いのではないでしょうか。

色々と資産運用について調べていくうちに、「NISAという制度があり、資産運用を始めるならこの制度を使った方がいいらしい」と、NISAに興味を持つ人も出てきています。2024年1月からNISA制度が拡充されたことも一役買っています。

それでもNISAについて「制度がよくわからない、NISAを使って何を買ったらよいかわからない」という声をよく聞きます。

そこで今回は、NISAを使いこれから資産運用を始めたいと考えている人向けに、NISAの概要や、どのようにNISAを活用すればよいのかをご案内したいと思います。

資産運用についてお悩みの方へ

資産運用には時間が必要です。

後から焦って始めるよりも、早めに相談して「今すべきこと」を知っておきませんか?

中立的な立場のIFA(独立系ファイナンシャル・アドバイザー)が、お客様のご状況やライフプランに合わせた資産運用をご支援します。まずはお気軽にご相談ください。

▼「まずは勉強から始めたい!」という方はこちら

①延べ70,000人(※)が参加!全国各地・オンラインで開催中

→ 資産運用セミナーに参加する(無料)

※2015年12月~2025年7月末までの実績

②メールで届いてすぐ学べる!無料お役立ち資料

「NISAハンドブック」を読む

「外国債券ハンドブック」を読む

「IFAとは?」資料を読む

そもそもNISAとはどんな制度?

「巷(ちまた)でよく資産運用をするならNISAを使った方がいいよって話を聞くけど、NISA制度についてよくわかっていないんだよね」という声をよく聞きます。

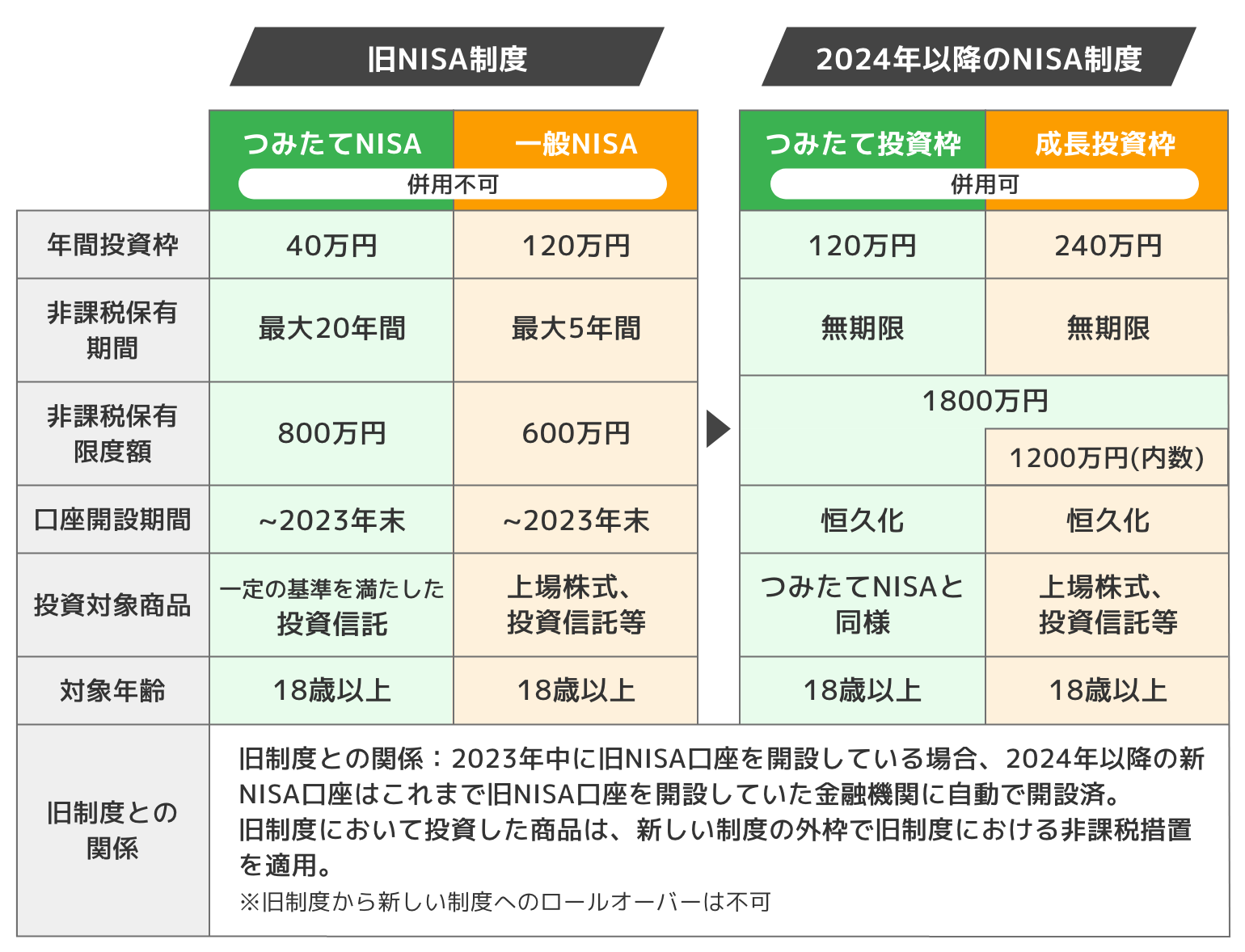

まずはNISA制度の概要について確認しましょう。2023年までの旧NISA制度と2024年1月からスタートする新NISA制度の比較表は以下のとおりです。

出典:金融庁「新しいNISA」をもとに株式会社Fanが作成

2024年1月に制度のリニューアルが行われ、更に使い勝手の良い制度に生まれ変わりました。

NISAには投資信託等の運用益が非課税になる制度です。通常は、運用で得た利益に対しては20.315%の税金がかかります。しかし、NISA口座では、毎年一定金額の範囲内で購入した商品の運用益には税金がかからず、非課税のメリットを享受しながら資産運用することが可能です。

また、旧NISA制度では2種類の制度を併用することはできなかったので、どちらかを選択する必要がありました。

成長投資枠とつみたて投資枠のどちらを選ぶべき?

2024年1月開始の新NISAには「成長投資枠」と「つみたて投資枠」の2種類がございます。それでは2つの制度のうちどちらの制度を選択すればよいのでしょうか?

まず旧NISAと異なり、2つの投資枠は併用ができるため2つとも使うことができます。せっかくの優遇制度ですので、可能であれば2つとも使いたいところです。

どちらを選べばよいのかは、どのような資産運用を行いたいのかにより使い分けをすると良いと思います。

成長投資枠がおすすめな人

それでは、「成長投資枠」を選択する場合はどのようなケースか考えてみましょう。

株式は、NISA「つみたて投資枠」での買付はできませんので、成長投資枠でお買付いただきます。投資枠は年間240万円ですので、比較的大きな資金を投資に回したい人も成長投資枠の利用がおすすめです。

また積立投資ではなく一括投資したいケースも成長投資枠での運用がおすすめです。 非課税というメリットはどんなに利益が出ても税金が取られないということです。

積立投資という形で成長投資枠を使うことも可能ですが、個別株式や投資信託(アクティブ型の株式投信)に一括投資をして、高いパフォーマンスを目指すのも運用戦略としてアリなのではないでしょうか。

もちろん一括投資は積立投資よりリスクが高まるので、自身のリスク許容度とのバランスを見て判断してもらえればと思います。

つみたて投資枠がおすすめな人

「つみたて投資枠」では、金融庁の指定した投資信託しか購入できません。まとまった運用資金が無い人や、毎月少額の投資で長期的な運用を行っていきたい人に向いています。投資初心者で何から始めたら良いかわからない人にもぜひ活用してほしい制度です。

一括投資ではなく、必然的に毎月や毎週といった形で積立投資を行っていくことになります。金融庁が規定している条件を満たした商品になりますので、投資初心者の人には向いていると思います。(つみたて投資枠で指定された商品を成長投資枠で買い付けることも可能です)。

資産運用は「長期・積立・分散」の3つが大事と言われています。この3つのポイントを押さえられているのが積立投資(つみたて投資枠)なのです。

攻めの運用をしたい人は成長投資枠を、手堅い運用をしたい人はつみたて投資枠を選択する、といったイメージでもよいかもしれません。自分に合う制度を選択してください。

新NISA制度については、こちらの記事で解説しています。ぜひご一読ください。

あわせて読みたい

相談窓口を活用して資産運用を始めよう!

先に2つのNISA制度(投資枠)の紹介と、どのような考え方で投資枠を使い分けるかについて話をしてきました。迷うことなく資産運用を始められそうな人は、すぐにでも証券口座を開設して運用を開始することをおすすめします。

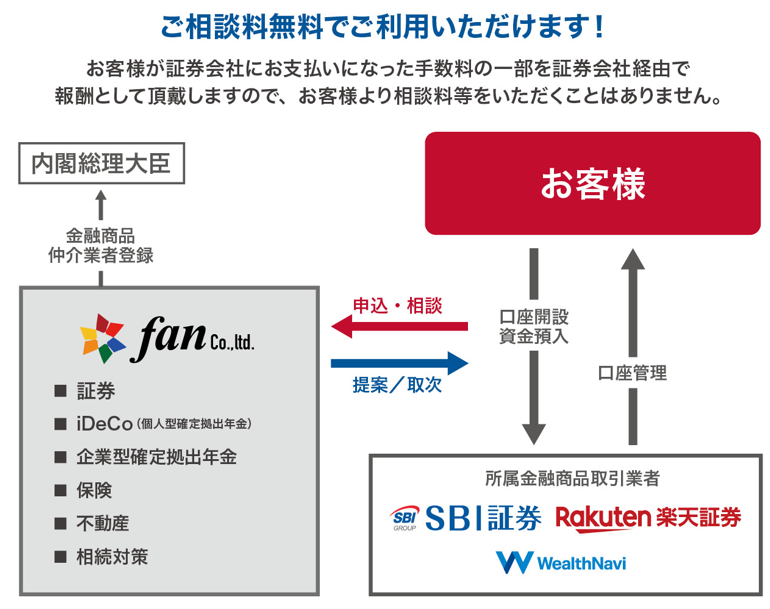

それでもやっぱり迷ってしまうという人は相談窓口を利用してみてください。最近は我々IFAのように、ネット証券口座しか持っていない人でも相談ができる窓口があります。

IFAとは金融機関から独立している金融アドバイザーのことをいいます。IFAはどこの金融機関にも所属していないので、所属先の金融機関の意向に沿った商品提案をする、なんてことはありません。中立的な立場で相談に乗ることが可能となります。

(当社について言えば)相談料もかかりませんので、気軽に相談してもらえればと思います。

※当社はSBI証券、楽天証券の仲介業者という立ち位置になります。

※2社に口座がなくても相談は可能です(継続での相談を希望の場合は口座開設をお願いしております)。

あわせて読みたい

※NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からのNISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からのNISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

・その他、2024年からのNISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

小須田 徹

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

プライマリー・プライベートバンカー(日本証券アナリスト協会認定) 関西学院大学卒。政府系金融機関勤務を経てIFAに転身。東京丸の内店に在籍。日本人の金融リテラシー向上に寄与すべく活動中。投資初心者の若い世代から退職世代の方まで、幅広い年齢層のお客様の金融コンサルティングを行う。