株式市場にとって2020年は世界的なコロナ感染により波乱の幕開けとなりました。日経平均株価の2020年の値動きを見ると高値が24,000円程度、安値は16,000円程度と実に8,000円近くにもなります。

2020年のように大きく市場が動く時は、上手に売買できれば大きな利益を上げることができますが、実際にいつも上手くいくことは稀でしょう。足元の株価はコロナショック前の水準近くに戻りましたが(2020年9月時点)、今回の回復局面での投資機会を逃してしまったと、歯痒い思いをしたという人も多いかと思います。

株式投資は当たり外れが激しいため手堅い運用というよりも、(リスクを取って)大きな収益を狙っていきたい人向けになります。それでは手堅く運用できる金融商品はないのでしょうか?

今回は手堅く運用できる(可能性が高い)金融商品として『債券』をご紹介したいと思います。

INDEX

「資産運用=株」だけではない!

資産運用を始める時に、多くの人が思い浮かべるのは株式ではないでしょうか?金融商品は世の中にたくさんありますが、株価の動きはニュースで報じられることもあり、一番身近に感じる人が多いと思います。

株式に投資をすることも資産運用の一つですが、他に多くある投資候補を理解した上で選択するのか、あるいは株式しか思いつかないから選択するのかでは話が全く違います。

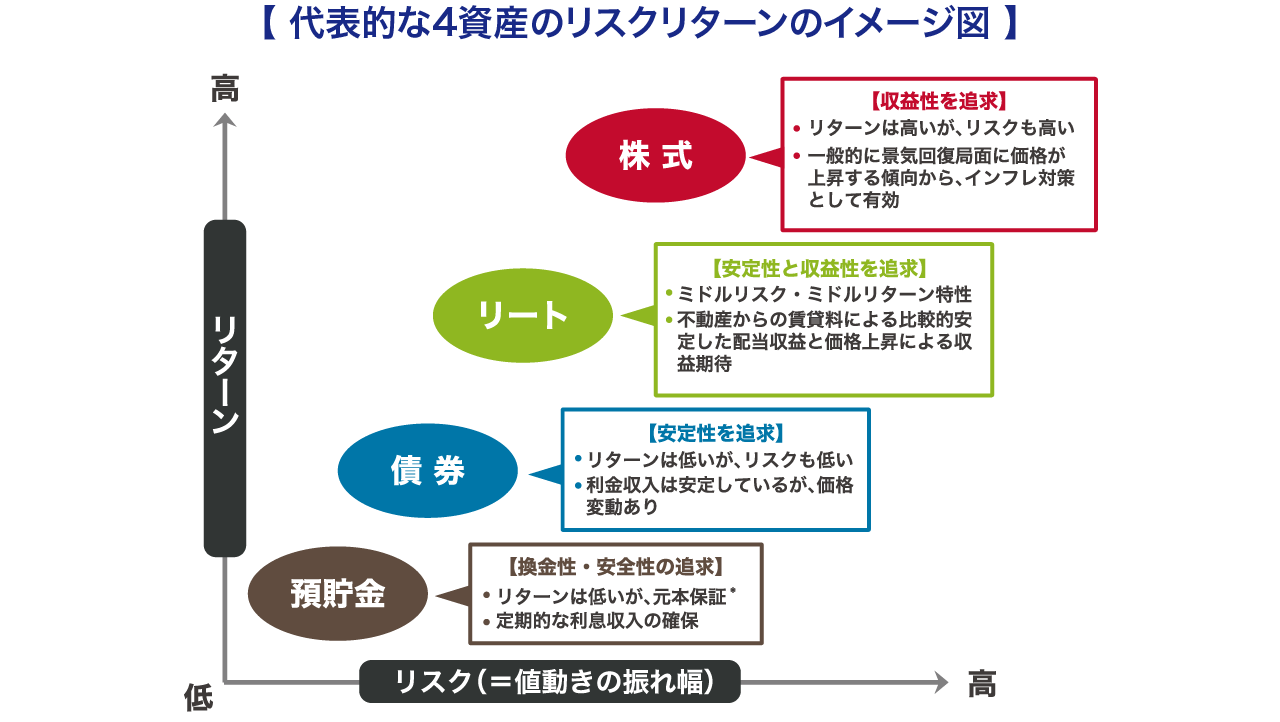

株式というのは「ハイリスク・ハイリターン」な商品の代表格です。資産運用初心者が選択するには難易度が高いと言えます。そこで今回ご紹介したいのが「ローリスク・ローリターン」な商品の代表格である債券です。

債券という選択肢を持とう!

資産運用を行う人の中には「リターンはそこまで求めないから、元本の毀損を極力抑えたい」というニーズもあると思います。そういう人におすすめできるのが債券なのです。

※上図はリスク・リターンのイメージであり、必ずしもこの図の通りであるとは限りません。

債券の仕組みをおさらいしよう!

債券の仕組み

債券の仕組みを確認しましょう。債券とは国や事業会社などが資金調達を目的に発行する有価証券のことです。

債券の発行者は債務者となり、投資家は債権者となることから、債券は一種の「借用証書」のようなものと言えます。平易な言い方に直しますと、投資家が国や企業にお金を貸して、貸したお礼として予め決まっている利息を毎年貰える仕組みです。

貸す期間も決まっていて、満期があります。

定期預金と似た仕組みですが、違いとして定期預金は銀行にお金を預けて、銀行が企業などにお金を貸すため「間接金融」と呼ばれます。対して債券は投資家が直接(自ら選んで)企業などにお金を投じるため「直接金融」と呼ばれます。

また株式との違いですが、株式は満期がなく、毎年の配当金は業績と企業方針により変動します(配当がない場合もあり)。株式の投資回収(売却)時はその時の時価で売却されるため損益が不確定になります。

対して債券は満期(終わり)があり、満期まで決まった利息を定期的に貰うことが出来ます。満期時には額面に対し100%で償還されます。

株式とは違い、投資を実行した時点(債券を買った時点)で将来どれくらいのリターンが得られるかがわかるのが債券投資なのです。決まったリターン以上は得られませんし、決まったリターンを下回ることもないといえます。

債券投資のメリット

- メリット➀ 定期的な利息収入がある

- メリット② 償還日(満期日)に額面で償還される

- メリット③ 途中で売却が可能である

- メリット④ 通貨、年限、利回りなど、多彩な選択肢がある

以上の4点が債券投資のメリットになります。

※債券投資にもリスクはありますので、投資を検討する際はリスクをしっかりと確認しましょう。

ネット証券で債券投資を始めよう!

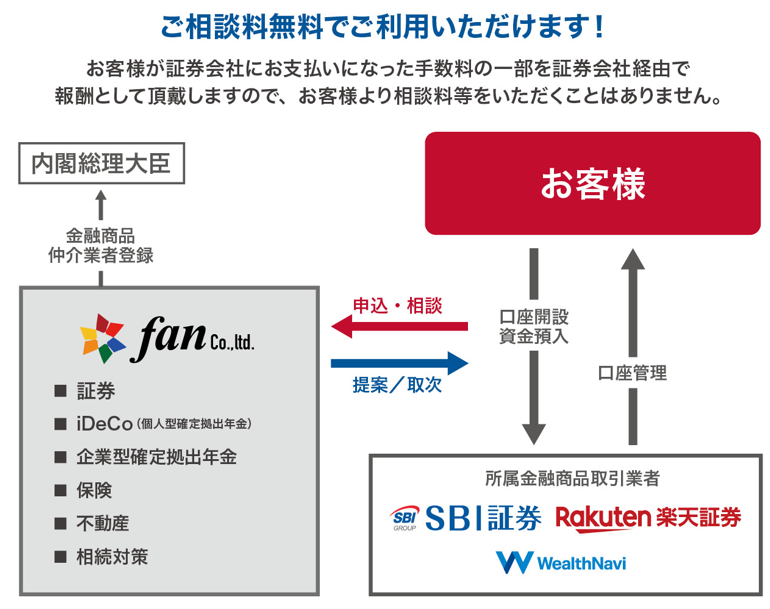

債券は証券会社で購入することができます。証券会社ごとに債券のラインナップは異なりますので、債券投資に興味がある人は各証券会社の取扱状況を確認してもらえればと思います。

ネット証券でも対面相談可能 お気軽にご相談ください!

足元で証券口座数を大きく伸ばしているSBI証券や楽天証券などのネット証券でも、多様な債券を取り扱っています。

ネット証券では対面証券会社のように店舗・窓口がありません。基本的に全て投資家自身で決めて取引することになります。

自身で全て出来る人は問題ありませんが、中にはどの銘柄を選んでいいのか? どの程度の資金を投資すればいいのか? あるいは取引方法がそもそもわからないという悩みも出てくると思います。

そのような悩みを抱えている人はIFAを是非ご利用ください。IFAは金融機関には属さず、一歩離れた立ち位置から色々とご提案が可能です。

「老後2,000万円問題」もあり、資産運用に興味を持つ人が増えています。お金に対する不安を少しでも払拭するためにも、資産運用を始めてもらえればと思いますし、その手助けをさせていただきます。

ご相談は弊社ホームページから随時受付していますので、お気軽にお申込みください。

あわせて読みたい

このコラムの執筆者

小須田 徹

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

プライマリー・プライベートバンカー(日本証券アナリスト協会認定) 関西学院大学卒。政府系金融機関勤務を経てIFAに転身。東京丸の内店に在籍。日本人の金融リテラシー向上に寄与すべく活動中。投資初心者の若い世代から退職世代の方まで、幅広い年齢層のお客様の金融コンサルティングを行う。