この記事のポイント

- 利回りが数パーセント違うだけで、長期的に見ると資産額に大きな差が生まれる

- 投資を始める前に「運用の目的と期間を明確にする」「自身のリスク許容度を把握する」ことが大切。そして「コア・サテライト戦略を取り入れる」のが失敗を防ぐための鍵!

- 「1つの商品への集中投資を避ける」「短期的な値動きに一喜一憂しない」「コストを意識する」ことを忘れずに

退職金や相続、長年の貯蓄によって「1000万円」というまとまったお金を手にしたとき、多くの方が「このままで良いのだろうか?」という漠然とした不安を抱えます。

「銀行に預けておくだけでは、物価上昇に負けてしまうのでは?」

「かといって、投資はリスクが怖いし、何から始めればいいかわからない」

もしあなたがこのように感じているなら、そのように感じる方はたくさんいらっしゃいます。1000万円という大切な資産を前に、慎重になるのは当然のことです。

この記事では、資産運用の初心者の方が1000万円を運用する際に知っておくべき基本的な考え方から、具体的な運用方法、そして失敗を防ぐための注意点までを分かりやすく解説します。

この記事を読み終える頃には、あなたに合った資産運用の第一歩を踏み出すための知識と自信が身についているはずです。

「これから資産運用を始めたい!」そんな方へ

資産運用の基本や運用のコツ、活用したい制度や実践方法など、資産運用の基礎をまるごと学べるハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

INDEX

なぜ今、1000万円の「運用」を考えた方がよいのか

「大切な1000万円、リスクを取るより安全な預金の方が良いのでは?」と考える方もいらっしゃるでしょう。しかし、現代において「預金だけ」という選択肢は、必ずしも安全とは言い切れない状況にあります。

預金だけでは資産が実質的に目減りする?インフレのリスク

インフレ(インフレーション)とは、モノやサービスの値段(物価)が上がり、相対的にお金の価値が下がることです。

例えば、昨今のニュースで様々な商品の値上げが報じられていますが、これはまさにインフレが進行している証拠です。総務省統計局の発表によると、日本の消費者物価指数(生鮮食品を除く総合)は、近年上昇傾向にあります。

仮に、物価が年2%上昇し、銀行の普通預金金利が年0.2%だとします。(※出典 円預金金利|三菱UFJ銀行(2025年8月29日時点))この場合、1000万円を1年間預けても利息はわずか2万円(税引前)ですが、世の中のモノの値段は20万円分も上がります。つまり、額面上の金額は変わらなくても、そのお金で買えるモノの量が減り、実質的な資産価値は目減りしてしまうのです。

1000万円というまとまった資産をインフレから守り、その価値を維持・向上させるために、資産運用という考え方が重要になります。

金融庁HPにも掲載されている「長期・積立・分散」投資の重要性

資産運用と聞くと、専門家がパソコンの画面を睨みながら短期的な売買を繰り返すイメージがあるかもしれません。しかし、金融庁が個人の資産形成のために説明しているのは、全く異なるアプローチです。

それは「長期・積立・分散」という3つの原則です。

- 長期:短期的な価格の変動に惑わされず、長い時間をかけて資産の成長を待つ

- 積立:一度にまとめて投資するのではなく、定期的に一定額を買い続けることで、購入価格を平準化させる(ドルコスト平均法)

- 分散:ひとつの資産に集中させず、値動きの異なる複数の資産(国・地域、資産の種類など)に分けて投資することで、リスクを軽減する

この3つの原則は、投資の専門家でなくても、リスクを抑えながら着実に資産を育てるための普遍的な考え方として、世界中の投資家に実践されています。

「資産運用を体系的に学びたい!」そんな方へ

私たち「投資信託相談プラザ」は、毎月全国各地・オンラインにて資産運用セミナーを開催しています。(参加費無料)

参加者数は延べ80,000人超(※)。ぜひお気軽にご参加ください!

※2017年10月~2026年1月 Fan調べ

\ SBI証券 共催・楽天証券 協賛 /

【利回り別】1000万円の運用シミュレーション

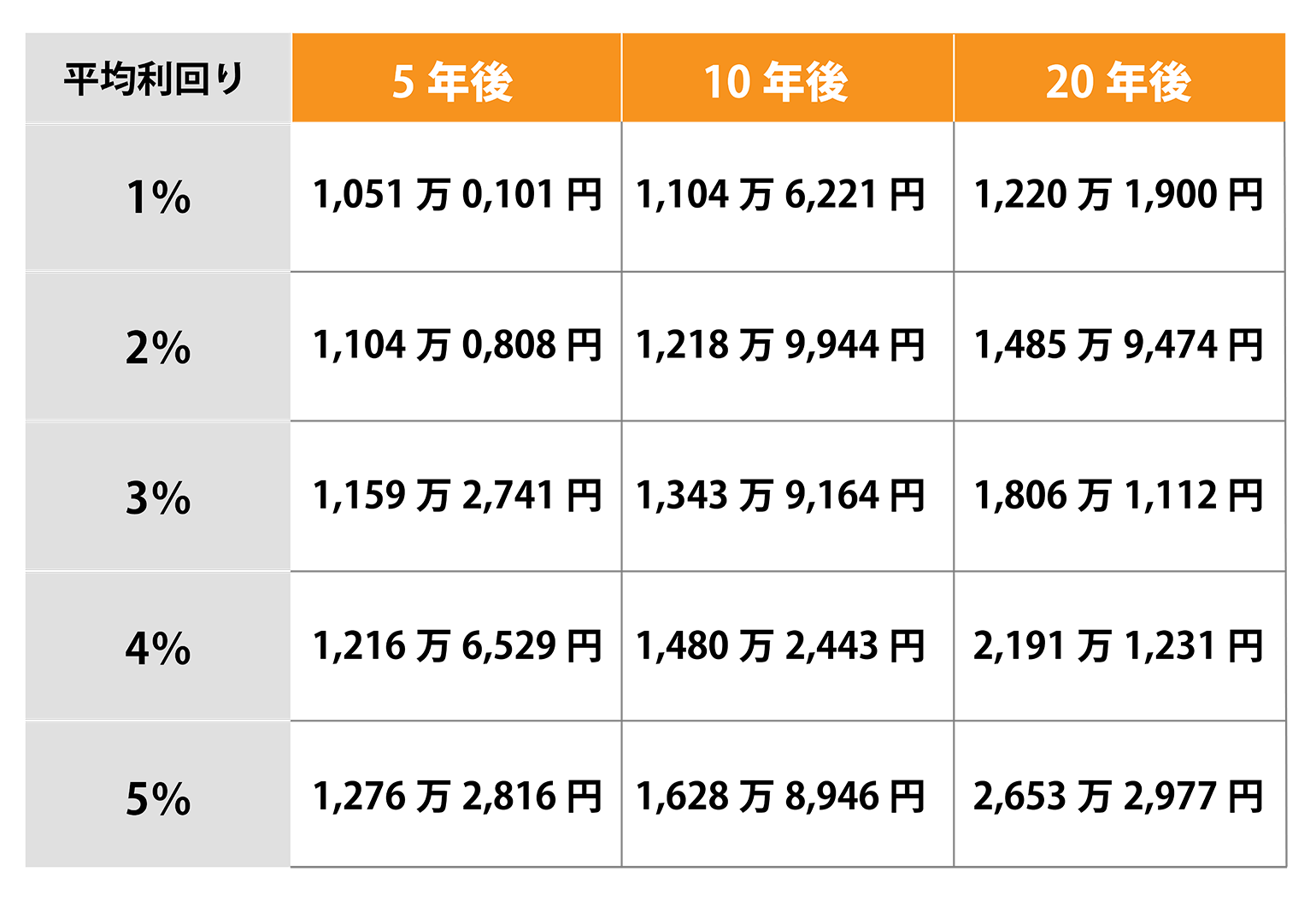

では、実際に1000万円を運用すると、将来どのくらいに増える可能性があるのでしょうか。ここでは、1000万円を元本に、想定利回り(年率)別に5年後、10年後、20年後の資産額がどう変化するかをシミュレーションしてみましょう。

▼ 1000万円 運用シミュレーション

※上記の表はシミュレーションの結果を記載したものであり、将来の運用成果を保証するものではありません。

※税金および手数料等の諸費用は考慮しておりません。

※月複利で元利合計金額を算出しております。

※計算結果に関しては金融機関によって異なる場合があります。

この表から分かるように、利回りが数パーセント違うだけで、長期的に見ると資産額に大きな差が生まれます。これが、利子が利子を生む「複利の効果」です。

もちろん、投資にはリスクが伴いますが、時間を味方につけることで、これだけの資産の成長が期待できるのです。

あわせて読みたい

1000万円の資産運用を始める前の3つのステップ

シミュレーションで具体的なイメージが湧いたところで、実際に運用を始める前の準備に入りましょう。いきなり金融商品を選ぶのではなく、以下の3つのステップでご自身の考えを整理することが、失敗を防ぐための鍵となります。

ステップ1:運用の目的と期間を明確にする

あなたが1000万円を運用する目的は何でしょうか?

- 「15年後、子どもの大学進学資金にしたい」

- 「20年後、ゆとりのあるセカンドライフを送るための資金にしたい」

- 「当面使う予定はないが、インフレに負けないように資産価値を維持したい」

目的によって、目標とすべきリターンや許容できるリスクの大きさが変わってきます。また、「いつまでに」という期間を設定することで、より具体的な運用計画を立てることができます。

ステップ2:自身のリスク許容度を知る

リスク許容度とは、資産運用において、どの程度の価格の変動(下落の可能性)を受け入れられるかという度合いのことです。これは、年齢、収入、資産状況、投資経験、性格などによって人それぞれ異なります。

例えば、「元本が1円でも減るのは絶対に避けたい」という方もいれば、「一時的に20%程度下落しても、長期的に回復すれば問題ない」と考える方もいるでしょう。ご自身のリスク許容度を知ることが大切です。

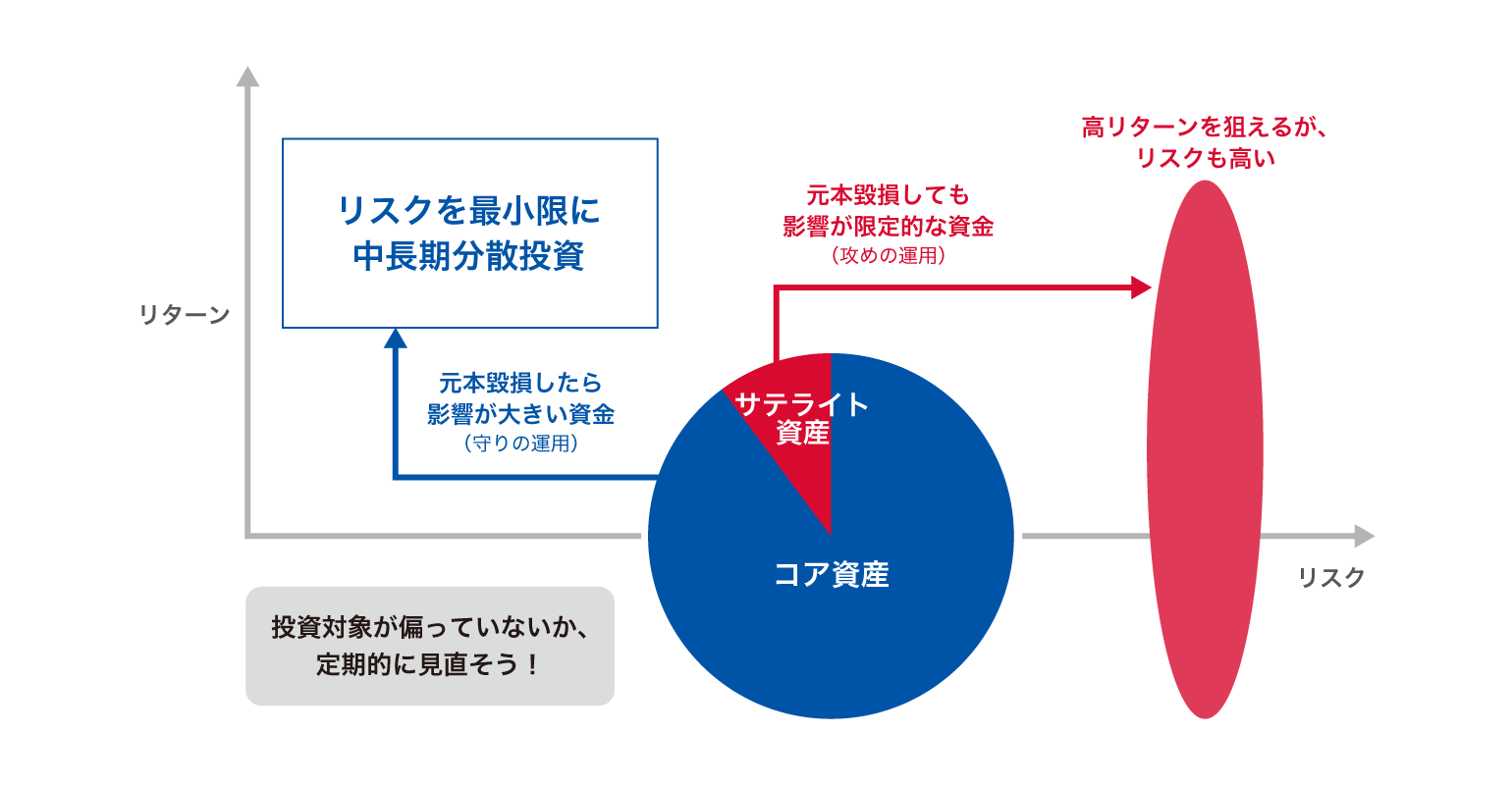

ステップ3:「コア・サテライト戦略」で計画を立てる

初心者の方におすすめしたい考え方が「コア・サテライト戦略」です。これは、資産全体を「守りながら着実に増やすコア(中核)部分」と、「積極的にリターンを狙うサテライト(衛星)部分」に分けて運用する手法です。

- コア部分 (資産の70〜90%):長期的に安定したリターンを目指す。全世界の株式や債券に分散投資された投資信託などが中心。

- サテライト部分 (資産の10〜30%):コア部分よりも高いリターンを期待する。特定のテーマ(AI、環境など)を持つ投資信託や、応援したい企業の株式など。

この戦略を用いることで、資産全体の安定性を保ちつつ、一部で成長を狙うというバランスの取れた運用が可能になります。

【目的・リスク別】1000万円のおすすめ運用ポートフォリオ3選

ここでは、先ほどのステップを踏まえ、具体的なポートフォリオ(金融商品の組み合わせ)の例を3つのタイプに分けてご紹介します。あくまで一例として、ご自身の考えをまとめる参考にしてください。

💡ご留意頂きたい点

- 以下のポートフォリオでは、非課税制度であるNISA(つみたて投資枠・成長投資枠)を活用することを前提としています。

- ご紹介したポートフォリオの金額は、NISAの非課税保有限度額(合計1,800万円、うち成長投資枠は1,200万円)や年間投資枠(つみたて投資枠:120万円、成長投資枠:240万円)を意識せずに設定しています。

- NISAでは、1年間に投資できる金額に上限があります。そのため、これらのポートフォリオを一括で投資することはできません。

たとえば、成長期待型ポートフォリオにある「全世界株式インデックスファンド:700万円」をNISAで投資する場合、年間投資枠(つみたて投資枠120万円+成長投資枠240万円=年間最大360万円)を考慮すると、2年以上かけて積み立てる必要があります。

- NISAでは、1年間に投資できる金額に上限があります。そのため、これらのポートフォリオを一括で投資することはできません。

ご自身のペースに合わせて、無理のない範囲で計画的に資産形成を進めましょう。

安定重視型:リスクを抑え着実に増やしたい方向け(期待利回り1〜2%程度)

目的:インフレに負けない程度の利回りを確保しつつ、元本割れのリスクは極力避けたい。

ポートフォリオ例

- コア (90%)

- 個人向け国債(変動10年):400万円

- 外国債券:300万円

- (NISA活用部分)全世界株式インデックスファンド:200万円

- サテライト (10%)

- (NISA活用部分)高配当日本株ファンド:100万円

もしくは

- コア (90%)

- 個人向け国債(変動10年):400万円

- (NISA活用部分)外国債券を投資対象とする株式投資信託:300万円

- (NISA活用部分)全世界株式インデックスファンド:200万円

- サテライト (10%)

- (NISA活用部分)高配当日本株ファンド:100万円

✅このポートフォリオの特徴

安全性の高い個人向け国債を土台にしつつ、より高い利回りが期待できる外国債券や、NISA口座を活用して成長が狙える株式を組み合わせます。

外国債券は、個別債券とファンドのどちらを選ぶかでリスク・リターンが変わります。NISA対象商品である外国債券ファンドを選べば、非課税メリットを享受できるうえ、分散投資効果も期待できます。大きな価格変動を抑えながら安定的な運用を目指すポートフォリオです。

バランス型:安定と成長を両立させたい方向け(期待利回り3〜5%程度)

目的:インフレに負けない程度の利回りを確保しつつ、元本割れのリスクは極力避けたい。

ポートフォリオ例

- コア (80%)

- 外国債券:300万円

- (NISA活用部分)全世界株式インデックスファンド:500万円

- サテライト (20%)

- (NISA活用部分)米国株式インデックスファンド(S&P500):100万円

- (NISA活用部分)国内REIT(不動産投資信託)ファンド:100万円

✅このポートフォリオの特徴

世界経済の成長の恩恵を受けられる株式を中心に据えつつ、値動きの異なる外国債券を組み合わせることで資産全体のリスクを安定させます。安定性と収益性のバランスが取れたモデルです。

成長期待型:リスクをとって大きく増やしたい方向け(期待利回り5%以上)

目的:運用期間が長く取れるため、積極的にリスクを取り、資産の大きな成長を期待したい。

ポートフォリオ例(以下全てNISA活用)

- コア(70%)

- 全世界株式インデックスファンド:700万円

- サテライト (30%)

- 米国ハイテク株ファンド:200万円

- 新興国株式インデックスファンド:100万円

✅このポートフォリオの特徴

資産の大部分を株式に投資し、高いリターンを狙います。特に成長が期待される米国ハイテク株や新興国にも資金を配分しますが、その分、価格の変動幅は大きくなる点に注意が必要です。

なお、ファンドによっては「成長投資枠」のみの取り扱いとなる場合があります。 年間投資枠(成長投資枠:240万円)や非課税保有限度額(合計1,800万円、うち成長投資枠は1,200万円)を意識しながら、計画的に投資を行うことが重要です。

「ネット証券での資産運用を相談したい!」そんな方へ

投資信託相談プラザ -近鉄あべのハルカス店

私たち「投資信託相談プラザ」はSBI証券・楽天証券と提携しており、仲介口座数は延べ60,000口座、仲介する預かり資産残高は4,500億円超の実績があります。(※)

全国各地の店舗・またはオンラインで無料相談できます。お気軽にご利用ください!

※令和7年12月時点

\ SBI証券・楽天証券 提携窓口 /

1000万円の運用で検討したい主な金融商品

ポートフォリオを構成する、代表的な金融商品を簡単にご紹介します。

投資信託

投資家から集めた資金を、運用のプロが国内外の株式や債券などに分散投資する商品です。

| メリット | デメリット |

| ・少額から始められる ・運用のプロ(ファンドマネージャー)に運用を任せられる ・初心者でも比較的容易に分散投資ができる | ・運用管理費用(信託報酬)がかかる ・元本保証ではない |

あわせて読みたい

株式投資

株式会社が発行する株式を売買し、値上がり益や配当金を狙います。

| メリット | デメリット |

| ・大きな値上がり益が期待できる ・株主優待や配当金がもらえる | 価格変動リスクが大きい ・企業の倒産リスクがある |

あわせて読みたい

債券投資

国や企業がお金を借りるために発行する有価証券です。米国債のように個別債券に直接投資する方法と、債券が組み入れられたファンドに投資する方法があります。

| メリット | デメリット |

| ・株式に比べて価格変動が小さい ・定期的に利子収入が得られる ・個別債券は満期まで持てば額面で償還される | ・金利や為替の変動リスク ・発行体の信用リスク ・個別債券はまとまった資金が必要な場合がある |

あわせて読みたい

不動産投資(REIT)

多くの投資家から集めた資金で不動産を購入し、その賃貸収入や売買益を投資家に分配する商品です。

| メリット | デメリット |

| ・少額から不動産に投資できる ・比較的高い分配金が期待できる | ・不動産市場の変動リスクがある ・元本保証ではない |

あわせて読みたい

1000万円の資産運用で失敗しないための3つの注意点

大切な資産を守るために、初心者が陥りがちな失敗と、その対策を知っておきましょう。

1つの商品に集中投資しない

「この株は絶対に上がる」といった話に乗り、全資産を一つの商品に投じてしまうのは非常に危険です。どんなに有望に見えても、予期せぬ出来事で価値が暴落する可能性は常にあります。

必ず複数の資産に「分散投資」することを徹底してください。

短期的な値動きに一喜一憂しない

運用を始めると、日々の価格変動が気になってしまうものです。しかし、価格が下がったからといって慌てて売却(狼狽売り)してしまうと、その後の回復局面を逃し、損失を確定させてしまいます。

「長期的な視点」を持ち、どっしりと構えることが重要です。

手数料(コスト)を意識する

資産運用には、購入時手数料や信託報酬といったコストがかかります。特に、長期で運用する場合、このコストの差が最終的なリターンに大きく影響します。

例えば、信託報酬が年率1%違うだけで、数十年後には数百万円の差になることもあります。商品を選ぶ際は、必ず「コスト」を確認する習慣をつけましょう。

1000万円の運用、迷ったらIFAへの相談も選択肢に

ここまで様々な情報をお伝えしてきましたが、「自分一人で判断するのはやはり不安だ」と感じる方も少なくないでしょう。

そんな時は、IFA(独立系ファイナンシャル・アドバイザー)に相談することも有効な選択肢です。

IFAに相談するメリットとは?

- 客観的なアドバイス:あなたの資産状況やライフプランをヒアリングした上で、中立的な立場からアドバイスをもらえます。

- 時間と手間の節約:膨大な金融商品の中から、自分に合ったものを探す時間と手間を省くことができます。

- 精神的な安心感:専門家という伴走者がいることで、一人で抱え込むことなく、精神的な負担を減らしながら資産運用を続けることができます。

「投資信託相談プラザ」でできること

私たち「投資信託相談プラザ」は、特定の金融機関に属さない「IFA(独立系ファイナンシャルアドバイザー)」として、お客様一人ひとりに寄り添ったコンサルティングを提供しています。

- 中立的な立場からのご提案:お客様に適していると考えられる商品を、幅広い選択肢の中からご提案します。

- 相談無料:まずはあなたの悩みや疑問をじっくりお聞かせください。無理な勧誘はいたしませんので、お気軽にご利用いただけます。

- 運用の目的設定からサポート:「何から話せばいいかわからない」という方もお気軽にご相談ください。IFAが、あなたの考えを整理するお手伝いをします。

1000万円という大切な資産の運用について、少しでも不安や疑問があれば、ぜひ一度「投資信託相談プラザ」の無料相談をご活用ください。

まとめ:1000万円の資産運用、最初の一歩を踏み出そう

今回は、1000万円の資産運用について、基本的な考え方から具体的なポートフォリオ例、注意点までを解説しました。

重要なポイントをもう一度振り返ります。

- 預金だけではインフレで資産価値が目減りするリスクがある。

- 長期運用によって「複利の効果」を享受することが可能になる。

- 運用を始める前に「目的・期間・リスク許容度」を明確にする。

- 自分に合ったポートフォリオを考え、分散投資を心掛ける。

- 一人で悩まず、IFAに相談するのも有効な手段。

1000万円という資産は、あなたの未来の可能性を大きく広げてくれる大切なパートナーです。この記事が、あなたがそのパートナーと共に、より豊かな人生を歩むための一助となれば幸いです。

「NISAを使って資産運用を始めたい!」そんな方へ

NISA(少額投資非課税制度)のしくみや活用のコツ、実際の活用例などをまとめたハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。