資産運用について検討する際に、「NISA」、「iDeCo」という制度の名前を耳にされた方は多いのではないでしょうか。

その他に、「変額保険」も、「NISA」や「iDeCo」と同様に長期で資産形成をする場合にぜひ活用していただきたい金融商品です。

この記事では、「NISA」「iDeCo」「変額保険」、それぞれの特徴を比較し、どう活用したらいいのか解説します。ぜひ参考にしてください。

「これから資産運用を始めたい!」そんな方へ

資産運用の基本や運用のコツ、活用したい制度や実践方法など、資産運用の基礎をまるごと学べるハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

INDEX

NISA・iDeCo・変額保険の特徴を比較

まずはそれぞれの特徴を比較してみましょう。

出典:金融庁 新しいNISA、iDeCo公式サイト、公的財団法人 生命保険文化センター 変額保険、国税庁 生命保険契約に係る満期保険金等を受け取ったとき を参考に株式会社Fan作成

NISA

NISAとは、通常、株式や投資信託等の金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対してかかる約20%の税金がかからなくなる制度です。ただし、NISA口座で投資できる上限金額は決まっています。

NISAについてはこちらの記事で詳しく解説しています。ぜひ参考にしてください。

iDeCo

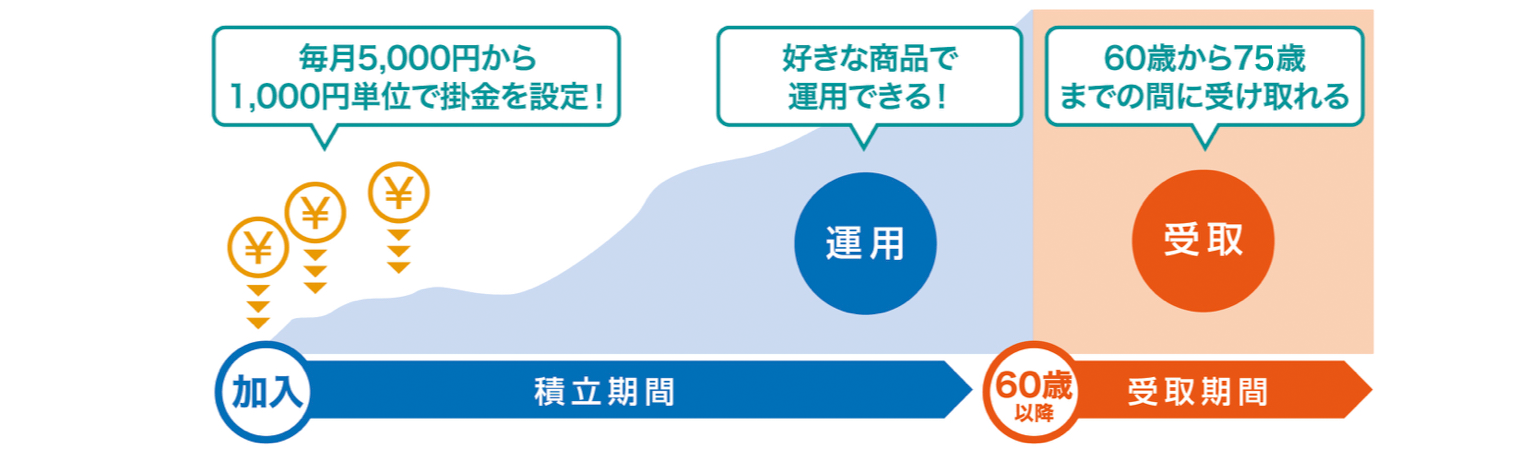

イメージ図:株式会社Fan作成

iDeCoは20歳以上65歳未満のすべての方が加入可能で、掛金は65歳(※1)になるまで拠出可能であり、60歳以降(※2)に老齢給付金を受け取ることができます。月5,000円の掛金から始められ、掛金額を1,000円単位で自由に設定できます。掛金の上限は自営業、会社員、公務員、専業主婦など、職業によって変わります。

運用期間中の運用益は非課税、受け取り時には公的年金等控除や退職所得控除が使えるなど、税制面で非常にメリットがあります。

iDeCoのデメリットとしては、先述のとおり引き出しに制限があることと、手数料がかかることです。iDeCoの口座の開設には加入・移管時手数料がかかり、更に加入者手数料や運営管理手数料が必要なケースもあります。

また、住宅ローン控除とiDeCoの併用には注意が必要です。所得税や住民税が軽減できるのは自分の支払う税額の範囲内です。既に住宅ローン控除を受けている場合は、iDeCoによる節税効果が少ないケースもあります。

住宅ローンを繰り上げ返済することを目標に資産形成をしているとしたら、そもそも60歳まで引き出しができないiDeCoでは用途にそぐわないこともあります。

※1 60歳になるまで、原則として資産を引き出すことはできません。

※2 iDeCoの老齢給付金を受給した場合は掛金を拠出することができなくなります。

変額保険

変額保険の特徴は、保険料の一部を投資信託などを対象とする特別勘定で運用する点です。その運用実績で満期保険金・解約返戻金(積立金)が増減する保険商品になります。通常の保険と違って大きなリターンを狙うことができます。

変額保険は保険商品なので、被保険者が亡くなった場合、死亡保険金が受け取れます。一般的に保険商品はインフレに弱いといわれることが多いですが、変額保険は比較的インフレに強いといわれています。

運用実績が悪かった場合でも、死亡保険金には最低保証があり、一定額を受け取ることができますが、満期保険金・解約返戻金には最低保証がないものがほとんどです。

解約控除についてもおさえておきましょう。契約から1年から10年間程度、解約時に積立金から所定の額が控除されます。なお、解約控除がかからない商品もあります。

変額保険のデメリットとしては、元本割れのリスクがあること、運用関係費用などがかかることが挙げられます。

金利や為替、株価の変動の影響次第で、特別勘定の運用環境が悪化し、元本割れすることがあります。また、途中で解約する場合、解約返戻金がこれまでに支払った保険料を下回ることがあります。

保険関係費用・運用関係費用は、投資信託を自分で買付して運用した場合と比較すると、大きくなる傾向にあります。これは、死亡保障などの保障部分に充てるコストも含まれているからです。

NISAがおすすめな人

ここからは、NISA・iDeCo・変額保険の3つの中でどれがおすすめなのか、タイプ別に解説していきます。

投資にかける金額が少ない人

資産形成をこれから始める方や、余裕資金が少なく投資にかける金額が少ない人にはNISAがおすすめです。NISAのつみたて投資枠・成長投資枠のどちらも、投資信託が対象商品に入っていますが、投資信託は最低投資金額100円〜始めることができます。(※金融機関によって異なります。)

65歳以上の人

iDeCoの加入対象年齢は65歳までです。また、変額保険も契約年齢が65歳までとなっている商品があります。

ライフプランに合わせてお金が必要な人

教育費や住宅取得費用など、5年から10年程度の期間にまとまった資産を形成したいという方には、NISAがおすすめです。iDeCoは原則60歳まで解約はできませんし、変額保険でも終身型の場合は、短期から中期の運用には適していないでしょう。

柔軟な資産形成が可能なのがNISAのメリットです。資金に余裕がないときは一旦解約したり、積立をやめることができます。資金に余裕ができたら、再度投資を始めることもできます。

ETFや個別株などに投資をしたい人

NISAの成長投資枠であれば、国内や海外の株式やETF(上場投資信託)への投資が可能です。たとえば、株式投資をして配当金や株主優待も楽しみたいという方には、NISAの成長投資枠の活用がおすすめです。

「NISAを使って資産運用を始めたい!」そんな方へ

NISA(少額投資非課税制度)のしくみや活用のコツ、実際の活用例などをまとめたハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

iDeCoがおすすめな人

老後資金を貯めたい人

iDeCoは「老後資金作りのための制度」といえます。また原則60歳まで解約ができないので、中途解約して使ってしまうということもありません。

節税効果を高めたい人

iDeCoは、掛金の拠出時、運用時、給付金の受取時の3段階で税制優遇を受けることができます。

掛金全額が所得控除の対象となり、仮に毎月の掛金が最低金額の5,000円の場合でも、所得税(10%)、住民税(10%)とすると年間1.2万円、税金が軽減されます。

また、iDeCoは年金か一時金で、受取方法を選択することができます(※) 年金として受け取る場合は公的年金等控除、一時金の場合は退職所得控除の対象となります。

※金融機関によっては、年金と一時金を併用することもできます。

転職・退職時も安心

結婚して会社員を退職した場合や、自営業に変わった場合でも、iDeCoの加入者として掛金を拠出し、資産を運用することができます。

また、出産後再び就職した場合などに、iDeCoの年金資産を他の年金制度に持ち運びすること(ポータビリティ)もできます。

変額保険がおすすめな人

死亡保障がほしい人

変額保険は生命保険商品であり、被保険者が死亡した場合は保険金が支払われます。資産形成と死亡保障を同時に備えることのできる商品です。

所定の高度障害になったときは、保険金が支払われます。また、三大疾病保険料払込免除特約をつけることで、商品にもよりますが、がん・心疾患・脳血管疾患の診断が確定した場合には、保険料の払い込みが免除されます。

生命保険料控除を使いたい人

変額保険・変額個人年金保険は一般生命保険料控除の対象です。払い込んだ保険料に応じて、一定の金額が契約者のその年の所得から差し引かれ、所得税・住民税の負担が軽減されます。新制度の生命保険料控除では、所得税は最大4万円、住民税は最大28,000円の控除の適用を受けることができます。

掛け捨ての保険が嫌な人

掛け捨ての保険がもったいなく感じる人にもおすすめです。保険には掛け捨て型と貯蓄型があり、変額保険は貯蓄型です。将来の保障を維持しながら資産形成をしたいという方におすすめです。

運用を保険会社に任せたい人

変額保険は運用を保険会社に任せることができます。資産運用の経験が浅く、自分で個別株や債券を購入する自信がないという方におすすめです。

非課税で運用をしたい人

また、特別勘定で運用中は非課税で運用され、解約時または満期受取金を受け取るタイミングまで課税が繰り延べられます。これによって複利の効果が高まります。NISAでは、年間投資額・非課税保有限度額が定められており、上限金額を超えた分については運用益や配当金、分配金が課税の対象となります。

組み合わせて使うこともおすすめ

ここまで、NISA・iDeCo・変額保険がおすすめな人について解説しましたが、この3つは併用ができないわけではありません。たとえば毎月3万円拠出できるようなら、NISA・iDeCo・積立型の変額保険といったように3つを組み合わせて使うことも金額によっては可能です。(※)

ここからは、どのように組み合わせて使うかを解説していきます。

※iDeCoの掛金には上限(拠出限度額)があります

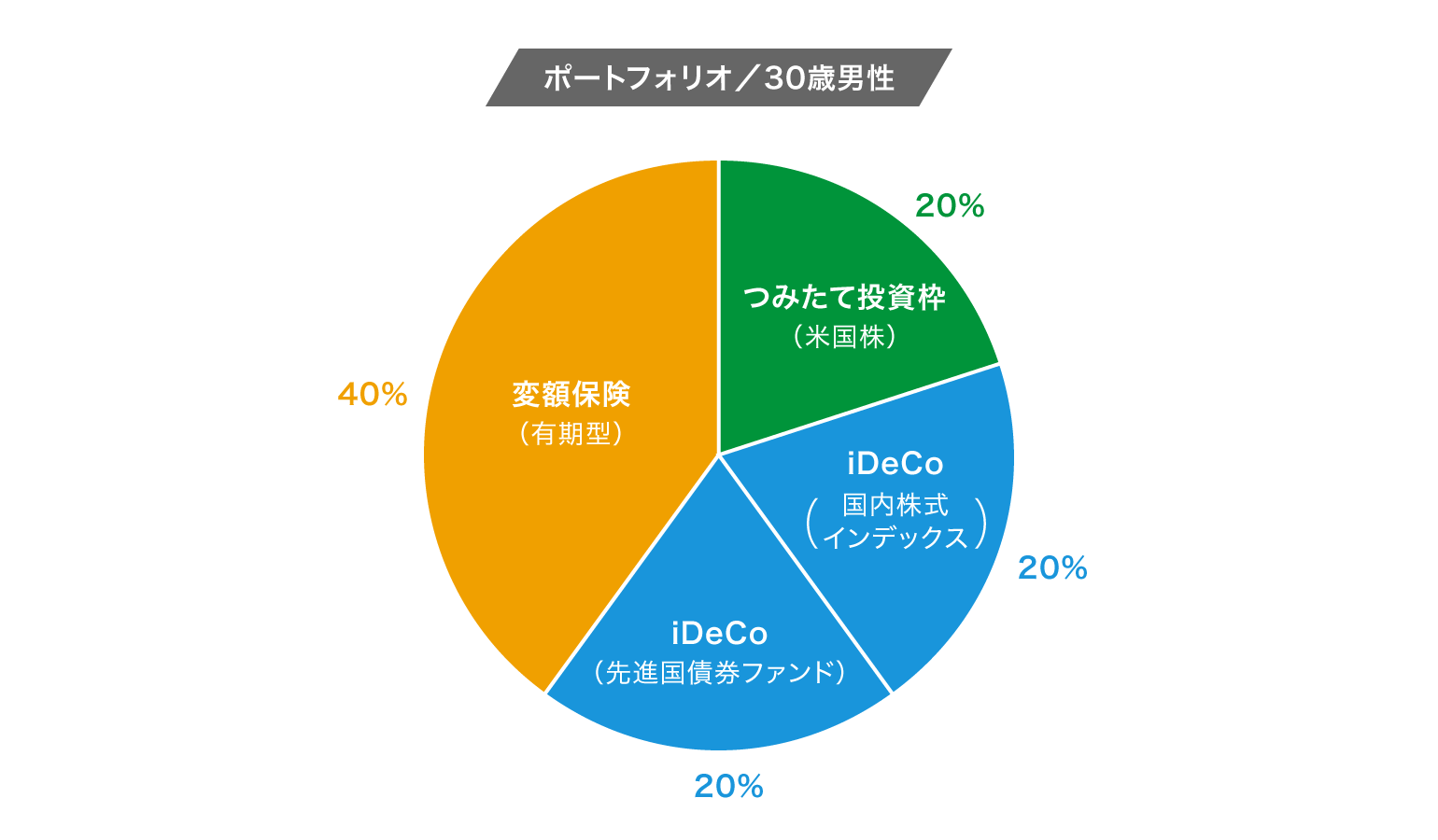

30歳男性の例 (毎月の拠出額:5万円)

- 米国株式インデックスファンド(毎月1万円)NISAのつみたて投資枠を利用して買付

- 国内株式インデックスファンド(毎月1万円)iDeCoに拠出

- 先進国債券ファンド(毎月1万円)iDeCoに拠出

- 積立型の変額保険(毎月2万円)

毎月5万円の積立を検討している30歳の会社員男性の例をみていきましょう。まず、NISA・iDeCo・変額保険を組み合わせて使うことで、分散投資が可能です。

もしこの男性が数年後がんになったとします。就労が難しく、積立がこれまでのようにできなくなるかもしれません。変額保険の三大疾病保険料払込免除特約があれば、以後の保険料の払い込みは免除されます。全ての積立が止まってしまうリスクを避けることができます。

長期投資をすることで、複利の効果が高まります。また、健康なうちであれば多くの保険商品から選ぶことができます。保険は加入時に健康状態を告知する義務があり、その時の健康状態によっては加入できないこともあります。30代でまだ若く健康であれば、3つを組み合わせて使うメリットがあります。

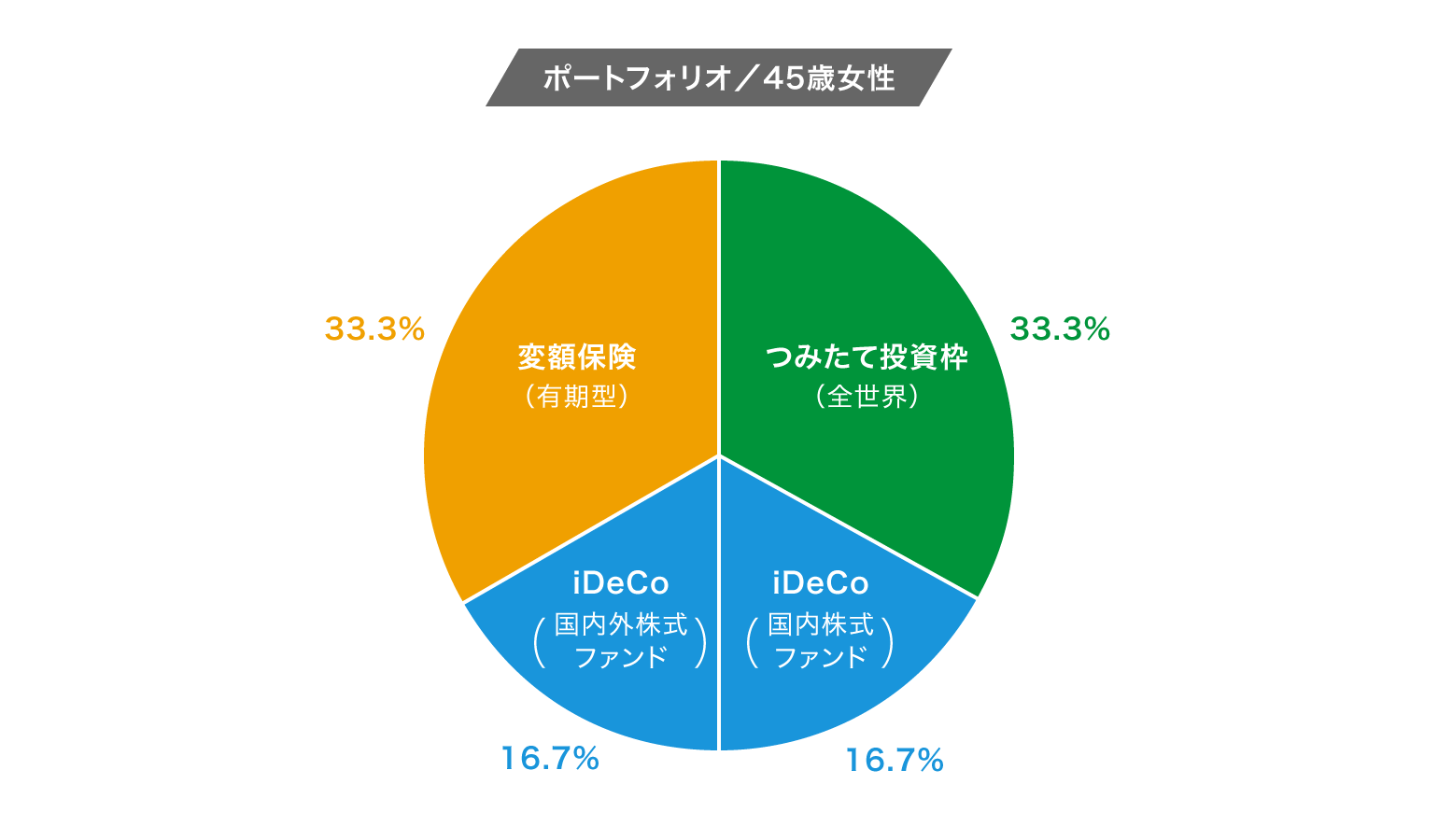

45歳女性の例 (毎月の拠出額:3万円)

- 全世界株式インデックスファンド(毎月1万円)NISAのつみたて投資枠を利用して買付

- 国内株式ファンド(毎月5,000円)iDeCoに拠出

- 国内外株式ファンド(毎月5,000円)iDeCoに拠出

- 積立型の変額保険(毎月1万円)

毎月3万円の積立をしている45歳のパートタイマーの女性の例をみていきましょう。この女性は、自身の老後資金と、子どもの教育費を貯めるために資産運用をしています。

たとえば、5年後に父親の介護が必要になり、これまでと同じように働けなくなったとします。教育費の支払いが迫っているので、NISAを使った投資は続けていきたいという場合、iDeCoは減額や支払い停止が可能です。また、変額保険は、払済保険への変更や、基本保険金額の減額が可能な場合があります。

「資産運用を体系的に学びたい!」そんな方へ

私たち「投資信託相談プラザ」は、毎月全国各地・オンラインにて資産運用セミナーを開催しています。(参加費無料)

参加者数は延べ80,000人超(※)。ぜひお気軽にご参加ください!

※2017年10月~2026年1月 Fan調べ

\ SBI証券 共催・楽天証券 協賛 /

保険と投資をバランスよく組み合わせたご提案が可能です

NISA・iDeCo・変額保険にはそれぞれメリット・デメリットがあります。ライフプランに合わせて、保険と投資をバランスよく組み合わせて使っていくことで、リスクの分散につながります。

投資信託相談プラザには、保険会社での業務経験と資産運用の知識を持ったIFAも在籍しています。特定の証券会社・保険会社に限定せず、複数の商品の中からお客様のライフプランに合わせて、商品をご提案させていただきます。ぜひご相談ください。

弊社の生命保険募集人は、保険契約の締結にあたり保険会社の承諾を必要とする媒介の権限のみが認められており、契約締結の代理権や告知受領権はありません。保険契約の申込をされる際は、ご契約のしおり、約款、重要事項説明書(契約概要・注意喚起情報)、契約締結前交付書面等の書面を十分にご確認くださいますようお願い申し上げます。また、変額保険には運用リスク等のリスク、外貨建て保険には為替リスク等のリスクがございます。リスクや手数料等の重要事項をよくご確認ください。

各商品等にご投資いただく際には商品毎に所定の手数料や諸経費等をご負担いただく場合があります。 又、各商品等には価格の変動等による損失を生じる恐れがあります。

各商品等へのご投資にかかる手数料等およびリスクについては、当該商品等の契約締結前交付書面、目論見書、お客様向け資料等をよくお読みになり内容について十分にご理解ください。

※NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からのNISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からのNISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

・その他、2024年からのNISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

※iDeCoのご注意事項

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

・金融商品仲介業者である当社は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

・掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

・投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします。

このコラムの執筆者

森田 周平

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

地方自治体での税務、来店型保険ショップでの生命保険・損害保険のご案内など、税務と保険分野の業務を計20年経験。お客様の資産運用のお役に立ちたいと決意し、IFAに転身。現在は、資産運用・保険・税務・相続など幅広いご相談に対応している。名古屋を拠点に、全国各地のお客様に対して活動中。