- 怖くてなかなか投資、資産運用がスタートできない

- 投資が初めてだからまずは勉強から・・・

- 貯金したいけどなかなか貯められない

このようなお悩みを持たれている方のために、本記事を書きました。

突然ですが、「お金に働いてもらう」という言葉を聞いたことはありますか?実のところ、お金を稼ぐ方法は労働だけではありません。

さらに、健康寿命が延びたことや日本国内の社会情勢の関係もあって、老後の資産形成のためには、この考え方がより必要不可欠な時代になりました。

今回は、投資を始める前に頭に入れていただきたい「お金を働かせる」という大事な考え方についてご紹介していきます。

お金の歴史的な変化を見てみよう

戦後の日本経済は発展が目覚ましく、1997年のピーク時にはGDP(国内総生産)はアメリカに次いで世界第2位まで成長することができました。

経済大国として成長してきた日本ですが、1990年代にはバブル崩壊、2008年にはリーマンショックの影響を受け、その後、停滞期を迎えてしまいます。

日本の「お金」が歴史的にどのように変化してきたのか、「厚生年金」「定期預金金利」「平均給与額」「主要国の平均賃金」から見ていきましょう。

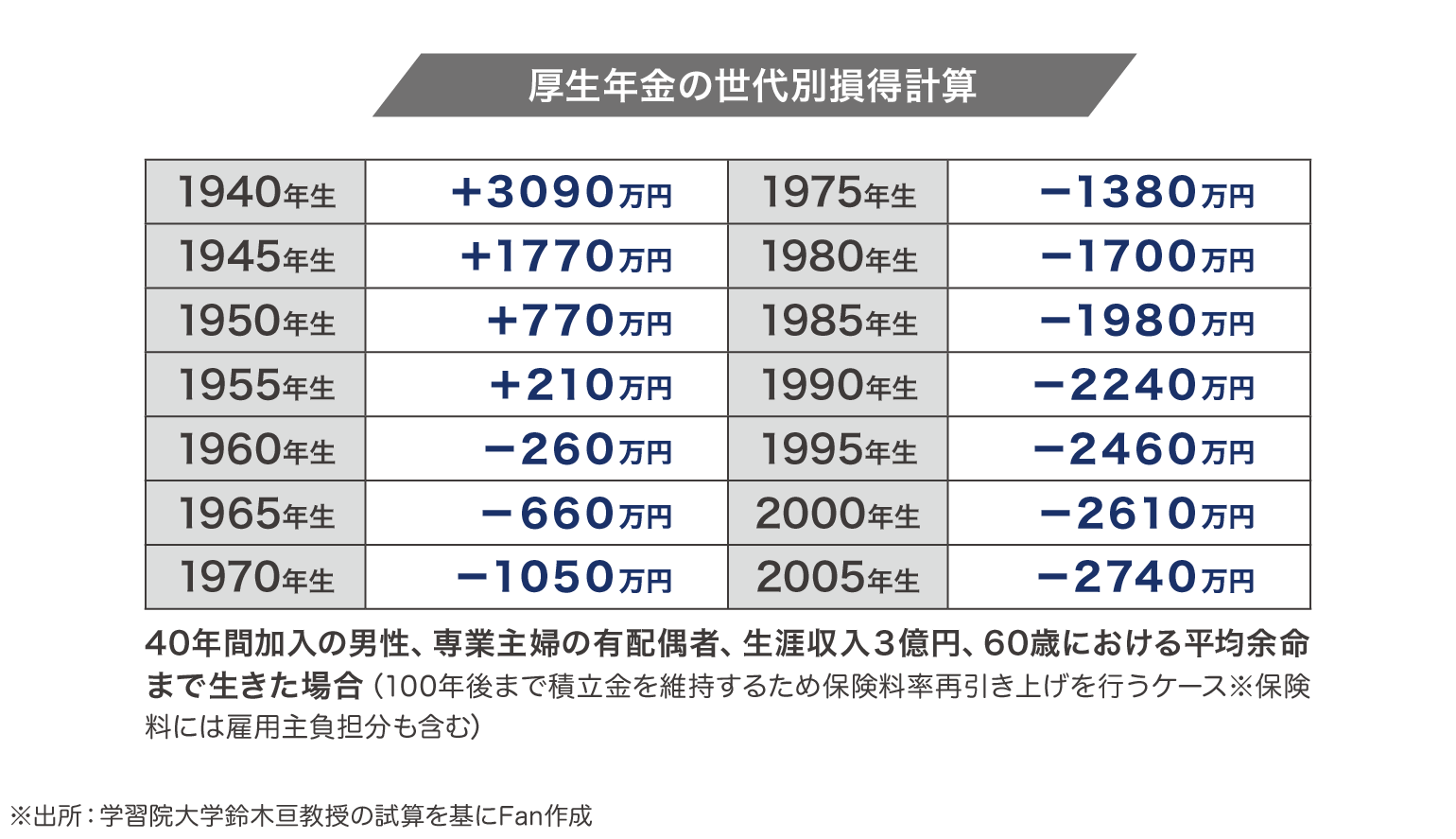

厚生年金

日本では公的年金制度によって、資金の心配をすることなく老後生活を送ることができると言われてきました。

実際、1940年生まれの方は厚生年金に納めた額に対して+3090万円、1950年生まれであれば+770万円受け取ることができます。

しかし、制度が開始されて以来、信じて老後のために備えてきたにも関わらず、1960年代以降に生まれた世代では受け取れる額がマイナスになることが分かっています。

これは厚生労働省の発表した試算によるものであり、条件として40年間加入の男性、専業主婦の有配偶者、生涯収入3億円、60歳における平均余命まで生きた場合、で計算されたものです。

この試算によりますと、1970年生まれの方であればー1050万円、1990年生まれであればー2240万円となってしまうのです。

これは厚生年金の積立金がどんどん減ってきており、2030年を超えたあたりからはマイナスに転じるのではないかと考えられているからです。あくまで参考値であり年金の運用がうまくいけばプラスになる可能性はありますが、このような厳しい数値であることは理解しておくべきことでしょう。

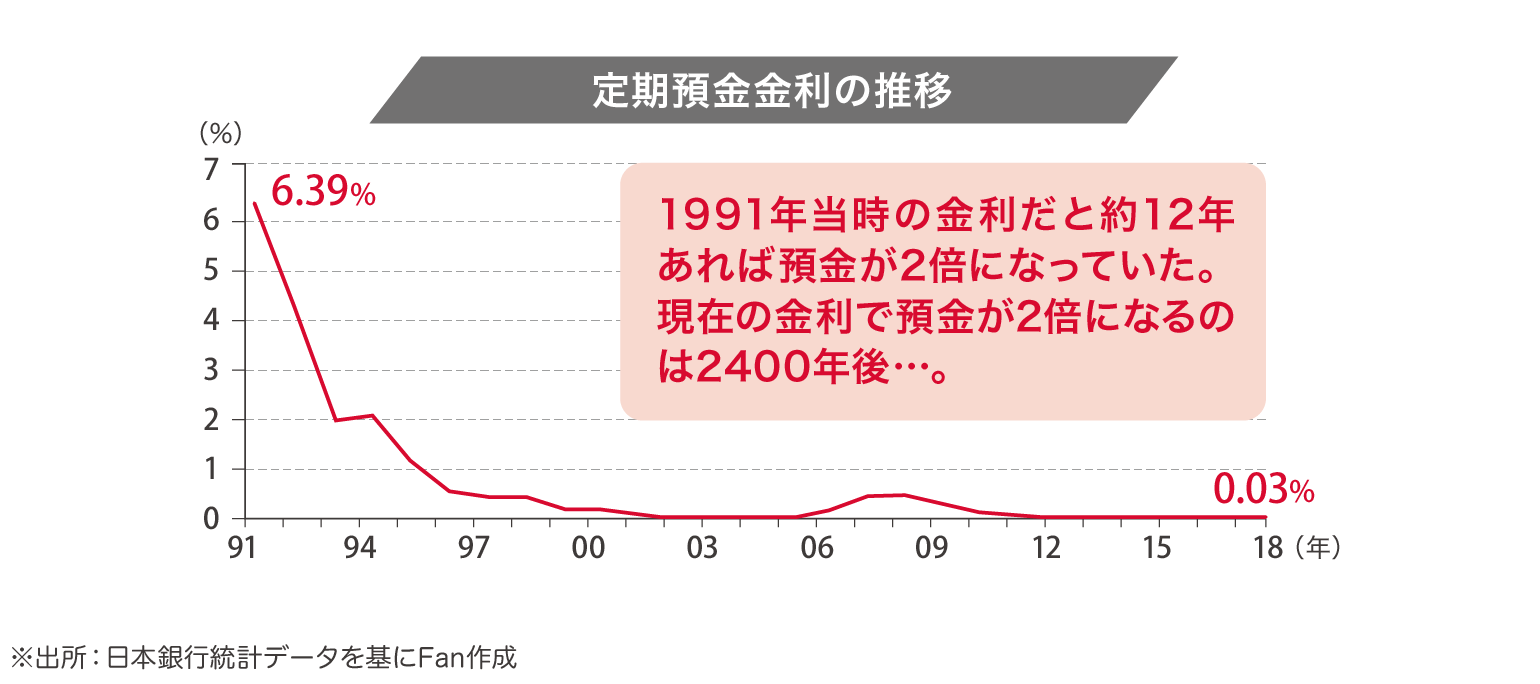

定期預金金利の推移

1990年代の初めごろまで遡れば、定期預金の金利が6%を超えている時代もありました。

金利が6%あると、約12年あれば預金を倍にすることができますので、現金を銀行に預け入れしているだけで勝手に資産を増やすことができた時代だったということです。

それが現在の金利を見てみると、0.002%程度にまで下落していることが分かります(参考:三井住友銀行「定期預金金利(スーパー定期)」)。

1990年代半ばにはバブル景気の崩壊がありましたが、そこから約25年といった長期にわたって、金利の低水準が見られている状況です。

それまでの時代であれば、安定した職に就いてしっかりと銀行で貯蓄していれば、それだけで老後の心配をすることもなく資産形成することができたのです。

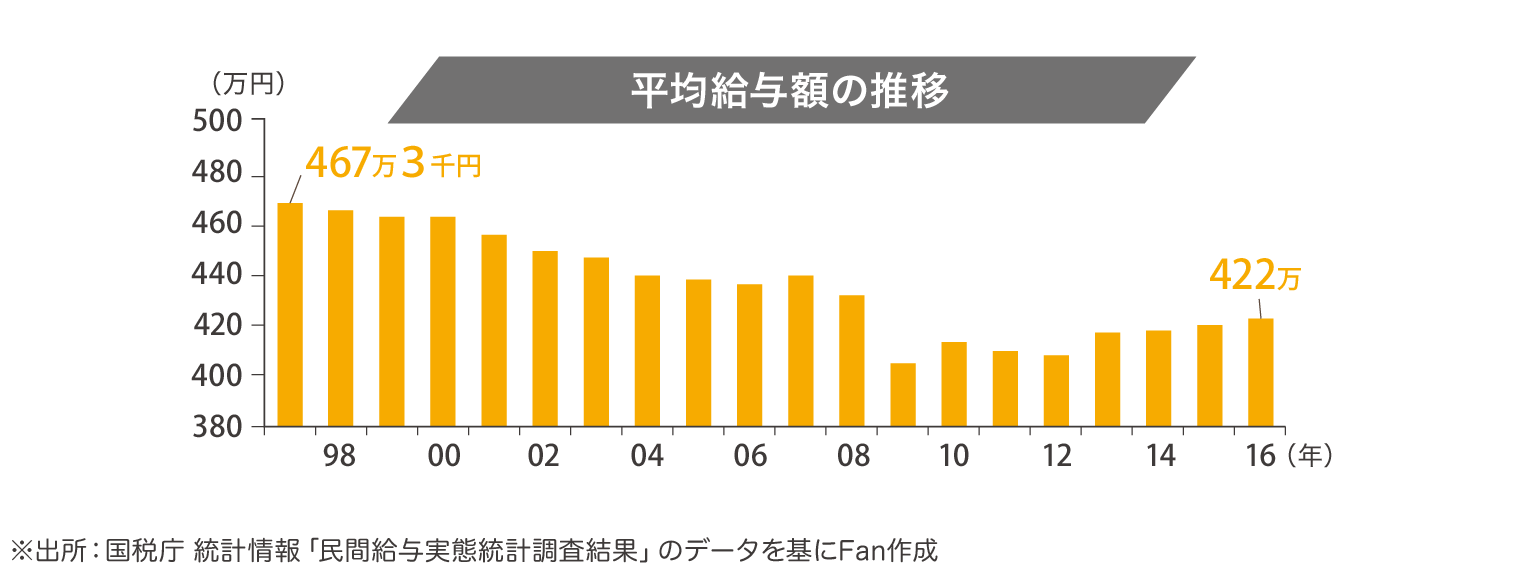

平均給与額の推移

日本の平均給与額の推移についてみると、1990年代後半には467万3千円、それが2016年においては422万円であることが分かります。

2008年のリーマンショックによって急激に落ち込み、そこからやや持ち直してはいますが、全体的な推移としては右肩下がりであることが見て取れるのではないでしょうか。

上記でお伝えしている通り、金利が上がらないということに加えて、平均給与額が増えないことも、大きな不安要素になっていることは間違いありません。

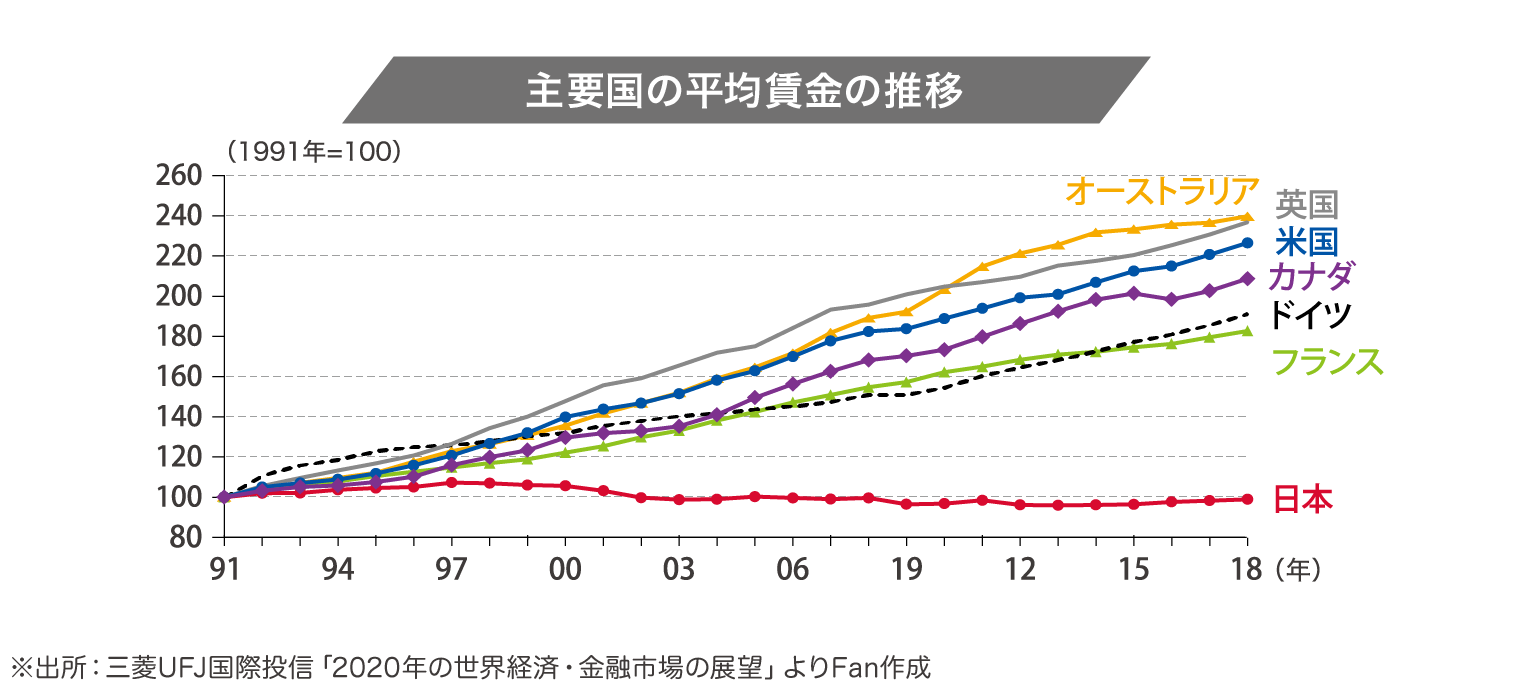

主要国の平均賃金

平均賃金の推移を日本と主要国で比較してみると、世界中の国々が上昇している中で、日本の賃金が上昇していない現状が見て取れます。

私たちの日常生活の中でも「Amazon(アマゾン)」「Facebook(フェイスブック)」「Instagram(インスタグラム)」など、海外企業によるサービスを普通に活用する時代となりました。

10年ほど前には見られなかった光景です。そのようなことからしても、世界の中で日本企業が弱くなっていることが見えてきます。平均賃金が上がらない理由も理解できるのではないでしょうか。

夢をかなえる資産形成

そういった中でも資産形成をしていかねばならない背景があるのだと思いますが、いきなり「投資」と言っても、私たちの暮らしの中でそれほど馴染みのないことでしょう。

「夢をかなえる資産形成」のために必要なことは何か、ご説明していきましょう。

ゴールベースの考え方

夢をかなえる資産形成を考えるための初歩の初歩として、「ゴールベースをどのように捉えていくか」という考え方がとても重要となります。

現状の家計をイメージしてみましょう。家計の中ではさまざまな「必要となるお金」を思い浮かべるのではないでしょうか?

例えば、

- 住宅ローンや食費、光熱費など生活費として必要となるお金

- なにか購入するものが決まっていて残しておかねばならないお金

- 当面使う予定のないお金

などが考えられるでしょう。

家計をこのように色分けをしてみることは、資産形成を行う中でとても重要です。そして「当面使う予定のないお金」から、少しずつ資産形成に回していけばいいのではないかと考えるのです。

「夢をかなえる資産形成」のためには、それが良いスタートになるのではないでしょうか。

まとめ:お金に働いてもらう考え方

「夢をかなえる資産形成」のために投資に取り組むといった考え方は、わが国においてはそれほど馴染みのないものだと言えるでしょう。

ベストセラーになった「金持ち父さん貧乏父さん」という書籍の中には、「不労所得」という言葉がクローズアップされていることが分かります。そこには「お金に働いてもらおう」という考え方が、いかにアメリカでは文化として根付いているかという話が展開されています。

「お金に働いてもらおう」というのは、私たちにはまったく馴染みのない考え方です。さらに、リスクを真っ先に考えてしまうでしょうし、「怖い」という印象さえ持ってしまうかもしれません。

しかし、資産形成においては「お金に働いてもらおう」と思えるくらい、前向きに捉えていくことがとても大切になります。

それは、それほど難しいことではありません。「投資は無理!」という考え方から卒業して、投資に対する理解を少しずつ深めていければいいのではないかと考えています。

自分自身が働いて収入を得て、しかもお金にも働いてもらうといった「ダブルインカム」を目指していくことが、夢を叶えるためには重要です。そのために、必要な投資の基礎知識を付けていくことをおすすめします。投資信託相談プラザでは、参加費無料の資産運用セミナーも毎月開催しております。

資産運用の基礎的なお話から具体的な相談事例まで、IFAがわかりやすく解説します。さらに、ご希望の方にはオンラインの個別相談も承っております。もちろん相談料は無料です。

「これから資産運用を始めたい!」と思っている方におすすめの内容となっておりますので、気になる方はぜひ参加してみてください。

あわせて読みたい

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。