新型コロナウイルスの感染拡大が続いています。一旦は落ち着きを見せていた日本や米国などでは感染再拡大の動きを見せています。コロナの影響で経済活動は停滞、今年の世界各国の経済成長率は軒並み大きなマイナスが予想されています。

景気の大幅なマイナスを回避すべく、各国の中央銀行は「できることはなんでもする」というスタンスで大胆な金融政策を動員しています。金融政策の一つとして各国中銀が行ったのが政策金利の「利下げ」です。

利下げにより大きく影響を受ける金融商品が「債券」です。今回はそんな債券について、これから投資を行いたい人はどうすればよいのか、考えていきたいと思います。

あわせて読みたい

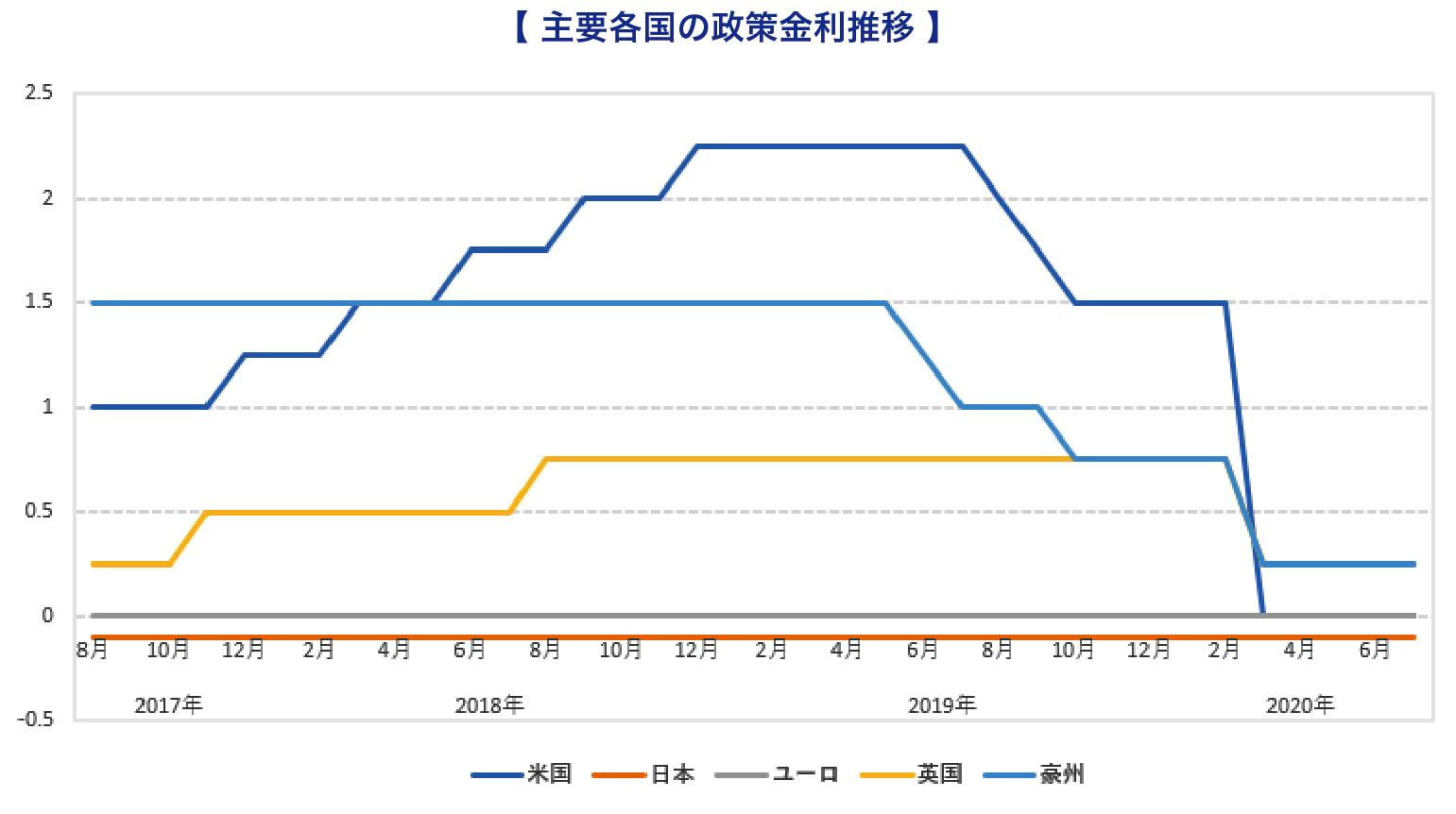

主要国の政策金利の状況は?

まずは主要各国の政策金利を見ていきましょう。

政策金利とは金融政策を遂行している中央銀行(日本は日本銀行、米国はFRB)が決定するその国の基準となる金利のことです。政策金利の上げ下げにより景気の過熱を抑制したり、逆に景気の落ち込みを回避しようとします。

政策金利の動きは我々の生活にも影響します。身近なところでは、銀行の預金金利が動いたり(今は銀行にお金を預けても全く金利をもらえません)、住宅ローンの金利が動いたりします。

現状ではコロナの影響で世界的な景気の落ち込みが心配されており、多くの国で政策金利の引き下げが行われています。主要先進国で最も金利が高かった米国でも足元ではゼロ金利(0~0.25%)政策を採用しています。

米国の金利引き下げにより、米国の国債をはじめ社債の利回りも大きく低下するなど影響が顕著に出ています。他の主要国でも政策金利は軒並みゼロ近辺にまで下がっており、主要各国の債券の利回りは歴史的に見てもかなり低い状況にあります。

当面は低金利環境が続く公算大! 債券投資はリスク・リターンをしっかりと吟味して行おう!

先に見た通り、主要国の金利はこれ以上ないほど低下しており、その流れは新興国でも同様に見られます。

米国の中央銀行にあたるFRBは今後の金融政策について、2022年末まではゼロ金利を維持する見通しであることを明らかにしています。コロナ前に戻るのは2年後か3年後か…といった声も大手企業の経営陣から聞こえてきます。しばらくは景気の先行きは厳しいものと覚悟しなければならないでしょう。

景気の下支えのためにも各国の中銀は低金利の環境を維持すると考えるのが妥当です。そうすると必然的に債券全般の利回りは低下傾向になることが予想されます。投資妙味のある債券は現時点でも数が少なくなってきていますが、今後ますますその数は少なくなるでしょう。

債券投資を行う人は、今後債券は以前より利回りが低いものと認識する必要があります。

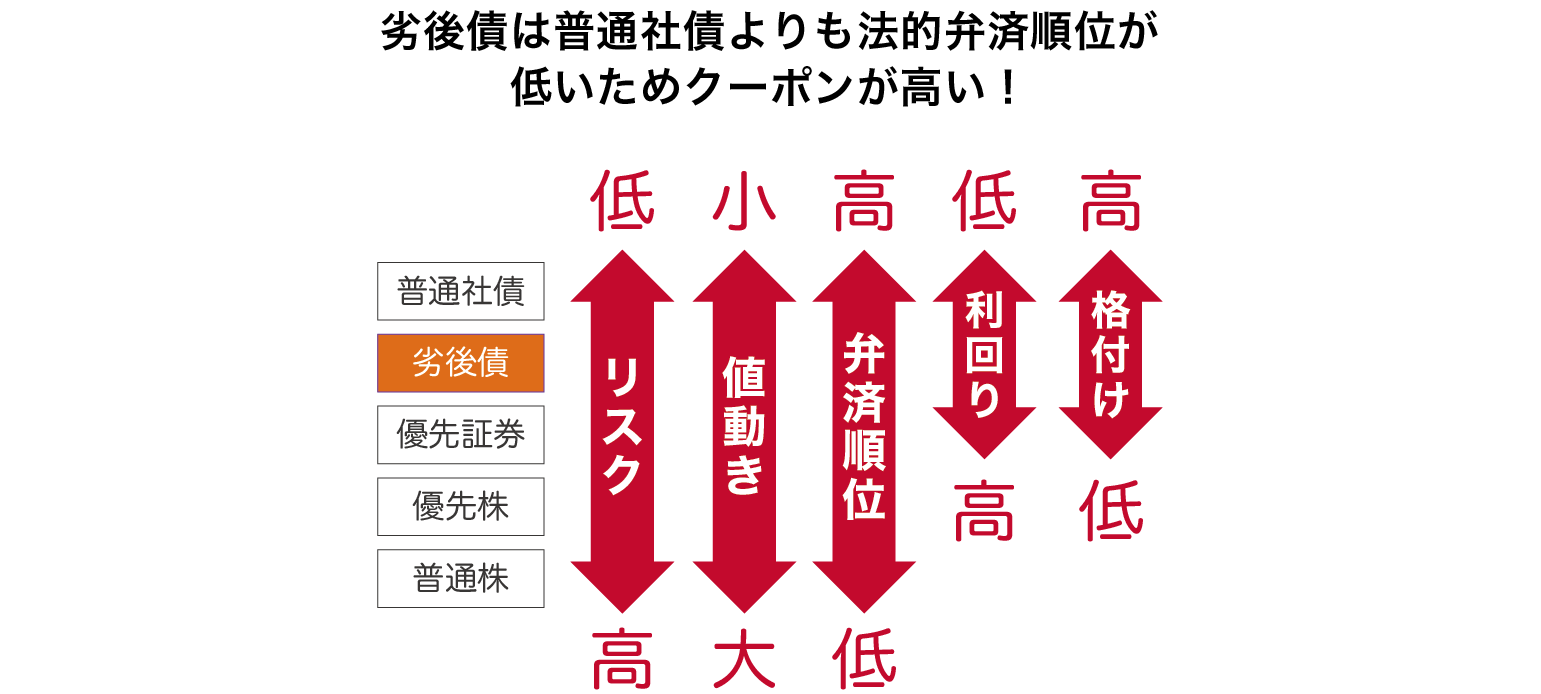

場合によっては、これまで投資対象として見ていなかった債券、例えば「普通債券」ではなく「劣後債」といった商品なども投資対象として検討する必要が出てくるでしょう。

※「劣後債」とは「普通債券」より法的弁済順位が低いためクーポンが高く設定されている債券のことを言います。要するに、債券の発行体が倒産してしまった際に返済してもらえる順番が遅くなる、というものです。

※株式投資をしている人の中には、株式よりも劣後債のリスクが高そうと感じる人がいますが、リスクは株式と比べると限定的です。

あるいは格付けの少し劣る債券で高めの利回りを狙いに行くことも現実的な選択肢として考えられます。もちろん高めの利回りを狙いにいくことは同時に高めのリスクを抱えることにもなりますので、自身のリスク許容度を考えて投資するかどうか判断してもらえればと思います。

債券投資は円貨建債券から外貨建債券が主流に!

世界的な景気後退懸念、各国中銀の利下げにより債券の利回りが極めて低い状況になっていることは先にお伝えした通りです。

債券の投資妙味が以前と比べると小さくなっていることは否めません。しかしローリスク・ローリターンの代表選手である債券投資を行いたいというニーズは残るはずです。

残念ながら円貨建債券は投資妙味が極めて低い状況ですので、債券投資を行うなら(利回りが落ちたとはいえ)外貨建債券を検討することがよいでしょう。

コロナ以前からの流れになりますが、我々の年金を運用してくれているGPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオでも円貨建債券の割合を減らし外貨建債券の割合を増やしていることが確認できます。

GPIFの10年前のポートフォリオ全体に占める円貨建債券の割合は67%だったものが現在は25%まで低下しています。逆に外貨建債券の割合は8%だったものが25%まで上昇しています。

GPIFの運用を参考に、債券投資は外貨建債券を検討してもらえればと思います。

当社では以前より債券投資の相談を多く承っており、外貨建債券につきましては多くの種類のご案内が可能です。

これから債券投資を始めたい人、あるいは既に債券投資を行っているが今後さらに買い増ししたい人など、何かご相談がありましたらお気軽に当社の店舗窓口までお問い合わせください。

このコラムの執筆者

小須田 徹

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

プライマリー・プライベートバンカー(日本証券アナリスト協会認定) 関西学院大学卒。政府系金融機関勤務を経てIFAに転身。東京丸の内店に在籍。日本人の金融リテラシー向上に寄与すべく活動中。投資初心者の若い世代から退職世代の方まで、幅広い年齢層のお客様の金融コンサルティングを行う。