「株で儲かる」という言葉を安易に信じるのは危険です。プロでも100%相場を読み切るのは不可能であり、必勝法がないためです。こちらの記事では、株式投資の仕組みやリスク、初心者が株で儲かるための考え方や儲かる株の見つけ方を解説します。

あわせて読みたい

INDEX

株にはリスクもあるため、確実に儲かるとは限らない

広告や書籍などで「株は儲かる」「老後のために投資を」という文言を見かけることがあるでしょう。しかし、当然ながら株式投資は、確実に儲かる資産形成の方法ではありません。

健全な株式投資を行うには、資産の損失や特定の情報元への依存による失敗など、株にまつわるさまざまなリスクへの理解が必要です。

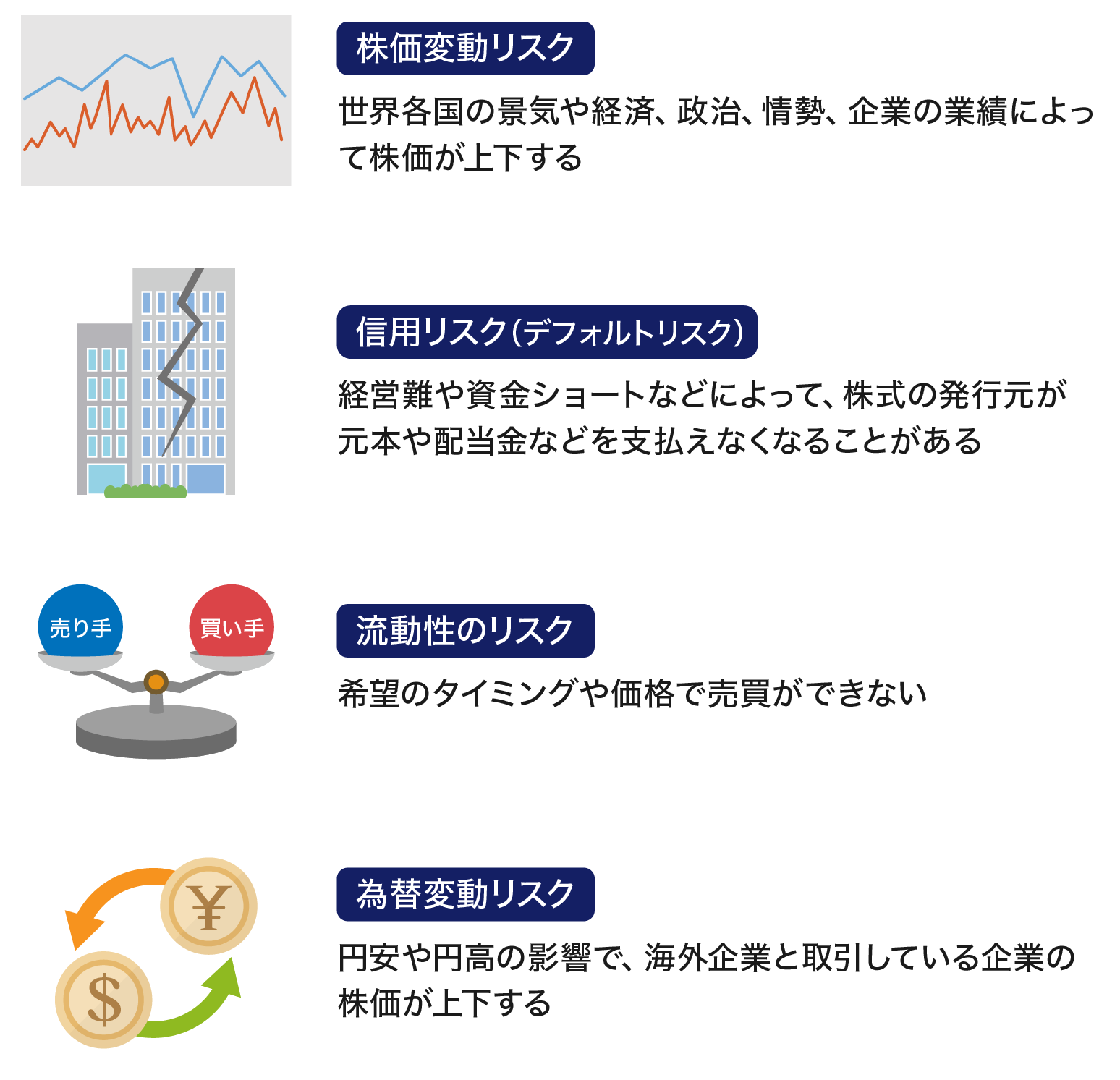

以下では株式投資で考えられるリスクを解説します。

儲けることもできるが必勝法はない

経済動向や企業の業績変化などの不確定要素が絡む株式投資においては、必勝法はないと心得ておきましょう。株式投資は常に以下のリスク(不確実性)がひそんでいるものです。

金融商品取引法では、証券会社やその役職員などのプロが「必ず株価が上がる、下落する」といった断定的な判断を提供して勧誘を行うことが禁止されています。

また、日本証券業協会の2020年の調査によると、「平均以上の高いリターンがある投資には平均以上の高いリスクがある」と答えた個人投資家は89.1%に上りました。

もし、株式投資で利益を得る確率を上げる確実な方法があるとすれば、それは地道な継続的な勉強と分析、経験を積むことです。

投資は一発逆転のギャンブルと認識するのではなく、長期的な積立であるという考えが大切になります。

株式市場では損をする投資家が少なくない

投資活動を行う個人投資家のうち、半数以上が損をしているという話があります。明確な根拠はないものの、例えば以下の調査結果が公表されています。

- 日本取引所グループ(JPX)運営の東証マネ部のアンケートにて投資家歴3年以上の人で「損失が多い」または「ほぼ、プラスマイナスゼロ」と答えたのは54.0%

- 「ノムラ個人投資家サーベイ(2015年10月号)」の個人投資家を対象にしたアンケートにて損失または含み損と答えたのは61.9%

- ダイヤモンド・ザイによる2018年の投資成績のアンケートにて「含み損を抱えている」と答えたのは78%

調査時期の時勢や投資経験にもよりますが、さまざまなアンケート調査の結果からみると、必ずしも「株は儲かる」とはいえないのではないでしょうか。

ただし、平均ではなく局地的な目線で見ると、過去には「巣ごもり需要」で任天堂の株価が大きく上昇したり、アメリカ大統領選挙の影響によって外国株で大きな利益が出たりなど、株式投資で利益を得た個人投資家もまた少なくありません。上記のJPXによるアンケートでも「利益のほうが多い」と答えたのは46.0%に上ります。

必ず儲かるとは逆に、必ず損するわけでもないのが、株式投資の事実の1つといえそうです。

有名投資家やインフルエンサーを盲信するのは危険

有名投資家やインフルエンサーが自分のファンや一般の人に向けて、おすすめの銘柄や買い方などについての情報発信を行うことも珍しくなくなりました。しかし、いくら著名人や専門家の意見であっても、それを盲信して株式投資を行うのは危険です。

前述の通り、株価はさまざまな不確定要素が絡み合って決定されています。長年のベテランや専門家であっても100%利益が出ると言い切るのは不可能です。

もし、甘い言葉を信じて大損したとしても、株式投資は自己責任原則であるため、損失はすべて自分の責任になります。

また、わざわざ人目につく形で「この株は儲かる」と発信した理由は「大量に買わせて、自分の保有株を値上がりさせたい」「第三者から株価操作をお願いされた」という、発信者本人の分析結果や経験則とは関係ない利益優先の裏事情かもしれません。

よって株式投資においては有名投資家やインフルエンサーの意見を盲信するのではなく、あくまで参考程度に留めることをおすすめします。

株式投資で投資家が儲かる仕組みとは?3つの利益について

株式投資には基本的なリスクが潜むものの、決してギャンブル行為であるというわけではありません。株式投資は金融庁の公式サイトでも紹介されている、正当な資産運用の手法です。

ここからは「本当に株式投資で儲けることができるのか」と疑問を持つ人に向け、投資家が儲かる仕組みとして株式投資で生じる3つの利益を解説します。

株で得られる利益1.株の値上がり益

株の値上がり益(キャピタルゲインや売却益とも呼ぶ)とは、株を買ったときの値段より株を売ったときの値段が高いときに得られる差額のことです。株式投資で儲かる仕組みとして思い浮かぶのは、この値上がり益である人も多いのではないでしょうか。

仕組み自体は非常に単純です。例えばある株を20万円で購入した場合、その株が30万円まで値上がりした後に売却すれば、10万円の利益が発生します。この10万円が値上がり益です。

値上がり益は配当金や株主優待より大きな金額を得やすい反面、逆に値下がり損となる可能性(キャピタルロス・売却損とも呼ぶ)もあります。3つの利益の中で、もっともハイリスク・ハイリターンといえるでしょう。

なお前述の10万円は手取りではありません。実際にはこの10万円や他の値上がり益を合算した譲渡所得に課せられる税金や、取引にかかる手数料などがかかります。

株で得られる利益2.株の配当金

株の配当金(配当益)とは、企業が営業や経済活動で得た利益のうち、株主に支払う現金配当のことです。

株主が保有する株式の比率や企業が決めた配当割合に応じて、年に1~2回受け取れます。値上がり益よりも安定して利益を得やすいのがメリットです。

ただし、受け取るには配当金受け取りの権利が発生する「権利付き最終日」の時点で対象の銘柄を保有しておかなければなりません。また企業の業績や方針次第では支払われない可能性もあります。

なお株の配当金は配当所得として課税対象になるので、値上がり益と同じく得た利益から税金が差し引かれます。

株で得られる利益3.株主優待

株主優待とは、企業が株主に対し株式を購入(出資)してくれたお礼として、自社の商品やサービスなどの優待品を提供する制度のことです。

利益として得られるものは現金ではありませんが、割引券や金券、食券、QUOカードなどの現金に近いものを贈る企業も増えてきました。この株主優待は日本特有の制度とされています。

株主優待を受け取るには、配当金と同じく権利付き最終日に銘柄を保有しておく必要があります。長期保有優遇制度を採用している銘柄であれば、株式の保有期間に応じたグレードの優待品を得ることが可能です。

儲かる株を見つけるための分析方法と確認方法

株式投資を行う人の多くは、株の購入額と売却額の差である値上がり益を得る方法を知りたいと考えているでしょう。値上がり益で儲かる株を見つけるには、以下の分析方法や株の確認方法を実行してみてください。

- テクニカル分析とファンダメンタルズ分析

- 上昇トレンドの株

- 損しないための買い時と売り時

ここからは儲かる株を見つけるための分析方法や、売買のタイミングの確認方法について詳細を解説します。

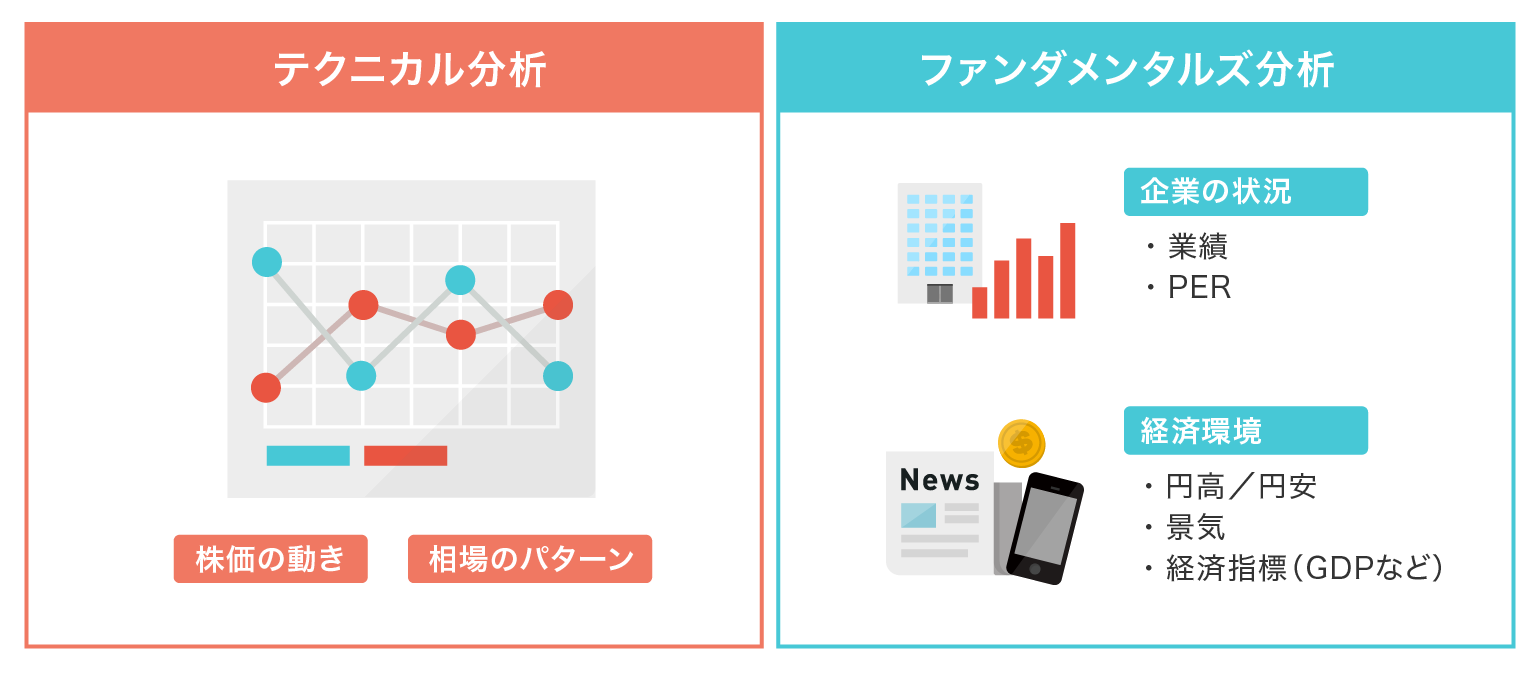

テクニカル分析とファンダメンタルズ分析

将来的に儲かる株を分析する方法として代表的なものは、「テクニカル分析」と、「ファンダメンタルズ分析」の2つです。

テクニカル分析とは、株式チャートとして反映されている過去の株価の値動きを分析し、トレンドやパターンを見極めて株価や為替相場を予想する分析方法です。チャートの動きやチャートの形を過去のパターンに当てはめつつ、次の値動きを予想します。

また、テクニカル分析のひとつに「トレンド分析」という分析方法があり、これについては後述します。

一方、ファンダメンタルズ分析とは、世の中の景気や企業業績(決算情報)、経済ニュースなどの情報から企業価値を判断し、将来的に企業が成長して株価が伸びるかを予想する分析方法です。

ファンダメンタルズ分析には専門知識の理解や数多くの情報収集が必要になるので、アプリやサイトなどを利用して一目でチェックしやすいテクニカル分析のほうが、比較的簡単に始められます。

株式投資の経験を積めば、この2つの分析方法を組み合わせたより詳細な分析も可能です。

上昇トレンドの株を見つける

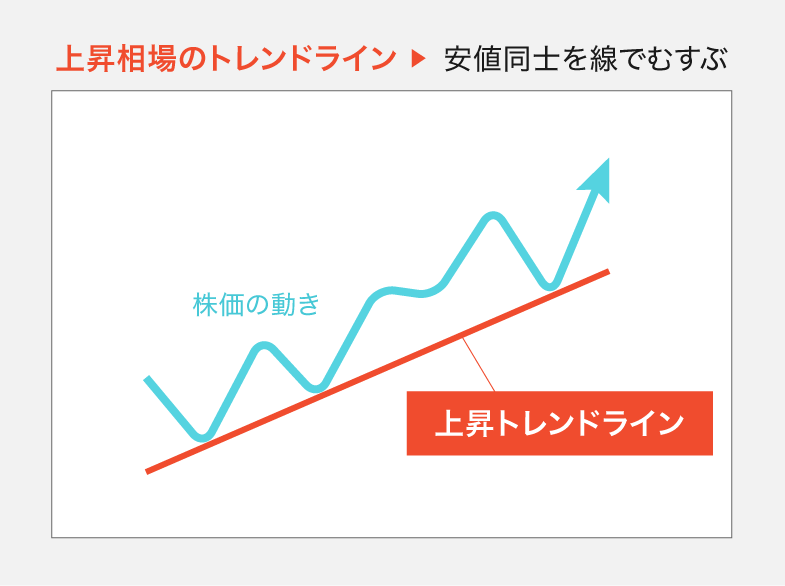

株式チャートのトレンドを見極めて株式売買の判断するテクニカル分析のことを「トレンド分析」といいます。儲かる株を探す際にはトレンド分析によって「上昇トレンドの株」を見つけることが重要です。

株式投資におけるトレンドとは、細かく上げ下げを繰り返す株式チャートの大局的な動きが、上向きに動いているのか(株価が上昇しているのか)下向きに動いているのか(株価が下降しているのか)を表すものです。

上昇トレンドの株とは、ある一定期間の株式チャートの安値(一定期間中における一番安い株価)を3点以上結んだ時、右上に伸びる直線が引ける値段の株を意味します。

ほかにも細かい見方や判断材料は無数にあるものの、この上昇トレンドの株を狙って売買することが、株式投資の基本的な考え方の1つです。

また上昇トレンドを見込める株として、ファンダメンタルズ分析を行って割安株と成長株を見つける方法もあります。

- 割安株(バリュー株):企業の実力や将来性、利益、資産などがまだ株価に反映されておらず、今後反映されたときに値上がりする株

- 成長株(グロース株):すでに業績が伸びて株価が値上がりしており、今後さらに値上がりが見込める株

損しないための株の買い時と売り時を覚える

これまでの株式投資の歴史や分析結果から、株の買い時と売り時としては以下のタイミングが目安になるといわれています。

■株の買い時(株価が今後上がり続けると期待できるタイミング)

- 株価に上昇トレンドの傾向が見られるとき

- 株価の移動平均線(一定期間の株価の動きを平均化した線のこと)に対して現在の株価が大きく下がっているとき

- 企業の業績が将来的に伸びそうと判断できるとき(割安株または成長株である)

- 株取引の出来高(株が取引されている量)が増えているとき

■株の売り時(株価が今後下がり続けると予想できるタイミング)

- 株価に下降トレンド(大局的な株価が右下に向かっている動き)が見られるとき

- 株を購入して株価が上昇した後、確実な利益が見込めた瞬間すぐのタイミングのとき

- 企業の業績が下がってきたとき

- 株式の購入先に関する悪いニュースが報道されたとき

あくまで目安ではありますが、多くの投資家たちによる試行錯誤の末に発見された傾向であるため、ある程度信頼できるタイミングといえるでしょう。

初心者が株で儲かるための大切な6つの考え方

株式投資の初心者が株で儲かるためには、以下6つの考え方を基本に投資を行うとよいとされています。

- 順張り(トレンドフォロー)を基本に考えること

- 損切りの意識を大切にすること

- 投資の勉強と経験を継続的に積むこと

- 余剰資金の利用や分散投資などの安全な方法を取ること

- 手数料や税金も知っておくこと

- 長期投資を基本にすること

以下では6つの考え方について詳細を解説します。

1.順張り(トレンドフォロー)を基本に考えること

株式投資初心者はまず順張り(トレンドフォロー)を基本に考えて株式投資を行うと、リスクを抑えつつ利益を見込める可能性が高まります。

順張りとは「上昇トレンドのときに買い、株価の下降トレンドに入る前・入ってすぐのタイミングで売る」といった、トレンドの動きに逆らわずに株の売買を行う投資方法です。

順張りの投資はすでに上がっている成長中の株を購入するわけですから、株価の急落・暴落の可能性が低く、比較的安心できる投資方法になります。

例えば下降トレンドの最中に反発(株価の下げが上げに転換すること)を期待して投資する逆張りは、反発がなければ確実に損失が出る投資方法です。リスクが大きい上に、経験や知識がまだ追いついていない初心者では適切な判断が難しいと考えられます。

またトレンドを見ての判断は視覚的にわかりやすく、かつチャートのみの確認から始められるので、今後の投資活動の足がかりとしては入りやすいといえます。

株の売り時については、こちらの記事でも紹介していますのでぜひ参考にしてください。

2.損切りの意識を大切にすること

株式投資の初心者にとって難しいとされるのが、損切り(ロスカット・ロスストップ)のタイミングです。損切りとは購入したときの株価よりも低い値で売り、含み損を確定させることです。

初心者は「損失が怖い」といった意識が強すぎて損切りできず、さらなる大きな損失を被ることが多々あるといわれます。「持っていれば上がるはず」という考えであっても、経験や知識が足りないうちでの判断では、その分析が正しいことを期待するのも難しいといわざるを得ません。

ベテラン投資家や証券会社でさえ失敗することもあると考えると「株式投資は失敗がつきものである」といえます。

大きな損失が原因で今後の投資活動や実生活に支障が出る前に損切りを行い、損失を回避できた資金で新しい経験を積んでいくほうが、結果的によい投資になるのではないでしょうか。

なお損切りのタイミングとしては、事前に決めた損切りする株価を下回った段階や、分析した予想が外れて下がり始めた段階などが考えられます。

3.投資の勉強と経験を継続的に積むこと

投資活動を進めていると、前述したように有名投資家やインフルエンサーの言葉や、たまたま大儲けした人の話を聞く機会が出てきます。

しかし、それらの言葉に惑わされず、自分なりに地道に投資の勉強と経験を積むことが重要です。これは株式投資初心者だけでなく、中級者やベテランにとっても大切な考え方になります。

そもそも株式投資の成否は、個々人の環境や時期、投資目的などのさまざまな要因で変わります。地道に勉強と経験を重ねながら、自分だけの投資法を見つけていきましょう。

4.余剰資金の利用や分散投資など安全な方法を取ること

投資活動は「余剰資金を利用して生活資金には絶対に手を出さない」や「分散投資をしてリスクを散らす」などの安全な方法を取りましょう。

過去には生活資金をつぎ込んで失敗したり、一括投資した先が暴落して巨大な損失を抱えたりなど、生活すらままならなくなる投資家が数多くいました。自分や家族の生活があってこその投資活動であると、肝に銘じることが大切です。

よりリスクを抑えた運用をしてみたいときは、株式を組み入れた投資信託を買付することも1つの方法です。

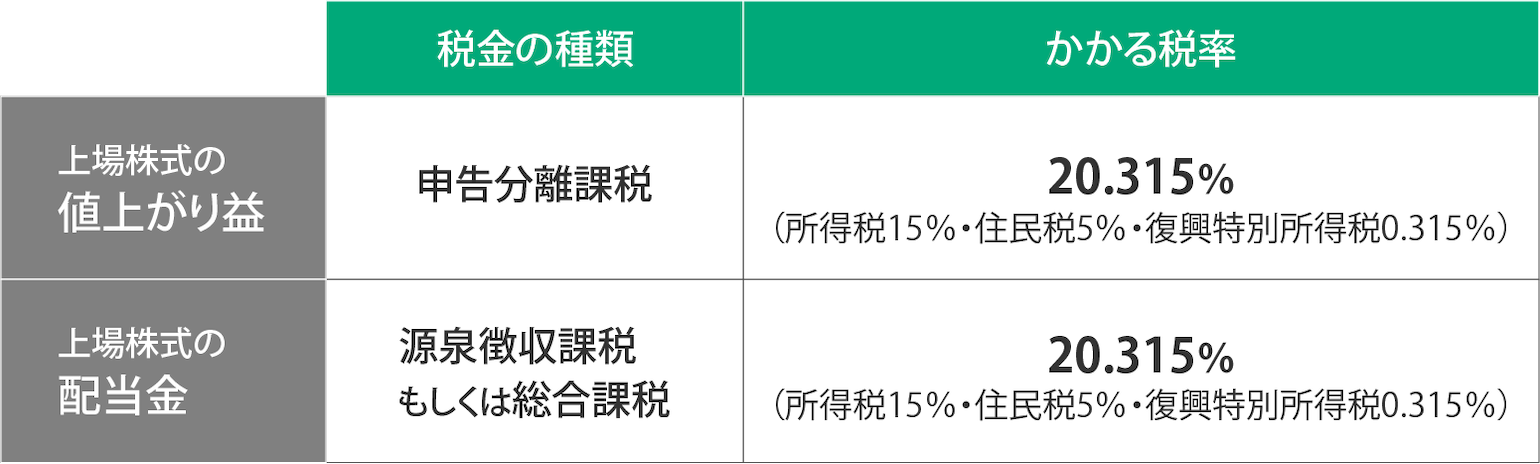

5.手数料や税金なども知っておくこと

「株式で儲かる仕組み」の各見出しでも触れたとおり、株式投資で得られた利益には手数料や税金がかかります。

この手数料や税金を考えずに利益を確定してしまうと、想像よりも手取りが低くなることも考えられます。事前に金額や税率を確認しておきましょう。手数料の金額は証券会社によって変わるので、各社の公式サイトや問い合わせ窓口でチェックします。

税率は発生した利益の種類に応じて、対応する税率を乗じて税額を算出します。株式投資に関係する税金は次のとおりです(非上場株で税率が若干変化しますが、今回は上場株式の場合のみを紹介)。

なお税金については、NISA口座を利用すれば、節税が可能です。

また、2024年1月から開始された新NISA制度では、「つみたて投資枠」「成長投資枠」の2つの枠が登場し、双方の枠は併用が可能です。ただ、「つみたて投資枠」は「積立・分散投資に適した一定の投資信託」での運用になるため、株式投資は「成長投資枠」を利用して行うことになります。

「成長投資枠」では、上場株式・投資信託等が投資対象となります。(※)年間240万円まで投資が可能で、非課税で保有できる期間は無期限です。「つみたて投資枠」と併せて最大1800万円まで投資が可能ですが、「成長投資枠」は1800万円のうち1200万円まで利用することが可能です。

※①整理・監理銘柄、②信託期間20年未満、高レバレッジ型及び毎月分配型の投資信託等は除外

新NISA制度については、こちらの記事で詳しく解説しています。ぜひご一読ください。

6.長期投資を基本にすること

株式投資初心者は、短期的な売買を行うデイトレードのような投資方法より、5~10年ほどのスパンで考える長期投資をおすすめします。

短期間での売買を行う投機的な方法で儲けるには、株式市場や経済状況の読みや日中・深夜を含めた継続的なチャートチェックが必要であるため、初心者では難しいからです。

また多くの証券会社や協会の調査から、長期投資は短期投資に比べて損益の振れ具合が小さく、リスクが低くなることがわかっています。

まずは少額投資からスタートし、徐々に資産と経験を増やしていく方法が、資金的にも精神的にも初心者に向いていると考えられます。

株の勉強や分析で使いたい信頼できる情報源

株の勉強や株式市場の分析を行うときは、信頼できる情報源の利用が基本です。公的に信頼できる発信元から迅速に情報を得ることは、目まぐるしい世の中の動きや不確定要素で決まる株式投資において重要といえます。具体的には次の情報源の利用がおすすめです。

- IR情報

- 株式チャートを確認できるサイト

- 日本取引所グループ(JPX)のマーケット情報

- 企業分析ツール

ここからは株の勉強や分析で使いたい信頼できる情報源を解説します。

IR情報(決算短信や有価証券報告書など)

IR(インベスター・リレーションズ)情報とは、企業が株主や投資家に向けて公開する「どんな経営状態か」「資産や負債はどれくらい持っているのか」などを示す書類・データです。

貸借対照表や損益計算書、経営方針や将来展望などの情報が確認できます。企業の業績や将来性を判断したり、各財務情報の勉強用の資料としたりするときは、このIR情報こそが信頼できる一次情報となります。

株式投資でよく用いられるのは、以下2つのIR情報です。

- 決算短信…企業の決算日より1~2ヶ月後に発表される決算資料のことで、速報性が高い分投資家は決算短信を重視する傾向がある

- 有価証券報告書…企業の決算日より3ヶ月以内に発表される決算資料のことで、決算短信より情報量が多く正確な情報が記載されている傾向がある

IR情報は各企業の公式サイトの「IR・投資家情報(ほかの言い回しの可能性あり)」のページにて閲覧できます。

株式チャートを確認できるサイト

ヤフーファイナンスや四季報といったサイトでは、アクセスすれば24時間いつでも株式チャートを確認できます。また株式チャートだけでなく、株式チャートや企業業績に関する速報記事を読むことも可能です。

ほかにも株式チャートのデータを取得し公開している企業・個人サイトは存在しますが、できるだけ発信元が信頼できるサイトで確認したほうが正確な情報を得られます。

日本取引所グループ(JPX)のマーケット情報

日本取引所グループ(JPX)の公式サイトでは、株式に関するさまざまなマーケット情報や統計データが確認できます。例えば、次のようなデータが確認できます。

- 上場企業の銘柄全種類

- 株式市場で発生した事柄に関する注意喚起

- 売買停止情報

- 株式・債券市況

- 株価指数関連

また株式市場関連だけでなく、投資関係の用語集もまとめられています。何か知りたい情報がある場合は、一度アクセスして確認してみてもよいでしょう。

企業分析ツール

企業分析ツールとは、各証券会社で口座を開設したときに提供される無料ツールです。この企業分析ツール1つだけで、株式投資に関するさまざまな情報を手に入れられます。例えば、次のような情報が確認できます。

- リアルタイムの株式チャート

- 各企業の財務情報(過去含む)

- 財務情報をもとにした企業の成長性や割安株の予想

- 各要素のランキング

スマホアプリ版もあるため、仕事やプライベートの間に確認できます。

正しい知識と分析で儲かる株を探そう!

「株は儲かる」という言葉は事実ではありますが、「誰でも」「簡単に」儲かるということではありません。

株式投資にはさまざまな不確定要素やリスクが存在するため、それらによって発生する損失を認識してから、正しい知識と分析方法を身につけることが大切になります。

株式投資初心者は、まずリスクを回避しながら長期的な目線での投資を行い、少しずつ資産と経験を積んでいきましょう。甘い言葉に惑わされず、地道に勉強を継続していけば、あなたに合った理想的な投資方法での資産運用が可能になるはずです。

あわせて読みたい

NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からの新NISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からの新NISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

※ その他、2024年からの新NISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。