映画「老後の資金がありません!」が2021年10月30日(土)に公開されました。老後2,000万円問題という言葉をよく耳にするとおり、老後の資金について不安を感じている方も多くいらっしゃると思います。

実際にどのくらいのお金を用意すれば良いのか、状況によってどのように変わるのか見ていきましょう。また、老後資金の貯め方や注意するポイントについても解説します。

INDEX

老後のお金はいくら必要?

どの程度のお金を老後資金として用意をしておけば安心できるのかは、年金受給額や生活費によっても異なります。将来受け取る年金で毎月の生活費を賄うのであれば、住宅リフォームや海外旅行などのまとまった費用のためにお金を準備しておくことが大切です。

しかし、年金だけでは毎月の生活費を賄えないときは、多額の老後資金を準備しておく必要があります。

毎月貯蓄などを取り崩して生活することになるため、最低限、毎月の不足分に老後の月数をかけた金額が必要になるでしょう。

近年、長生きすることで生活資金が困窮する「長生きリスク」という言葉が使われることもありますが、年金で生活費を賄えないという状況は、まさに長生きリスクが大きくなる要因になります。

本来ならば長生きすることは喜ばしいことであり、決してネガティブに考えることではありません。長生きがリスクにならないように、老後のお金を十分に用意しておきましょう。

夫婦二人で月に24万円ほど必要

老後のお金を計算する前に、毎月の支出について把握しておきましょう。総務省統計局「2019年 家計調査 Ⅱ総世帯及び単身世帯の家計収支」によれば、高齢夫婦無職世帯(夫65歳以上、妻60歳以上の無職夫婦だけの世帯)の1ヶ月の消費支出は239,947円でした。

つまり、夫婦で月に24万円ほどあれば平均的な生活は送れると考えられるでしょう。

余裕のある生活をするなら月に36.1万円必要

月に24万円あれば、平均的な生活は楽しめるかもしれません。しかし、余裕のある生活を送れるかどうかは、別問題です。

余裕のある生活といっても、世帯やその人によっても捉え方が異なるでしょう。毎月1回は国内外を旅行したい、週に一度はちょっと良いお店で食事をしたいと考えている場合は、月に24万円では厳しいかもしれません。また、サークル活動など交際費がかさむ場合なども月に24万円で生活することは難しいと考えたほうがいいでしょう。

生命保険文化センター「生活保障に関する調査(令和元年度)」における老後の意識調査によると、夫婦2人でゆとりある生活をおくるために必要だと思う費用は、平均で月々36.1万円という結果でした。

余裕のある老後生活を目指すのであれば、毎月12万円ほど使途が決まっていないお金を用意し、月に36万円程度は見積もっておくといいでしょう。

持ち家か借家かによっても異なる

総務省統計局の調査では、対象となった高齢夫婦の持ち家率は92.7%でした。また、消費支出における住居費の割合は5.7%で、月平均13,700円ほどを住宅関連の費用として支出していることが分かりました。

しかし、これは平均値のため、持ち家と借家の場合では、費用は大きく異なることが予想されるでしょう。地域にもよりますが、借家であれば、生活費のうち住宅費が占める割合は比較的大きいと考えられます。

老後を借家で過ごす予定の方は、毎月24万円以上の生活費を見積もるか、住宅費が高い分、食費などの出費を切り詰めるか、きちんと検討しておく必要があるでしょう。

持ち家と賃貸はどちらを選べばいい?メリット・デメリットを比較

生活費以外の支出にも備えておこう

住宅費や食費、光熱費などの毎月必要な生活費以外にも、突発的に支出が生じることがあります。例えば入院費や手術費、介護費用などが必要になるかもしれません。健康保険や介護保険などの公的保険でまかなえる部分もありますが、自己負担分もあります。

また、持ち家であってもリフォーム費がかかることもあるでしょう。いざというときのために、まとまったお金を用意しておくことが重要です。

老後受け取れる年金はいくら?

老後の支出だけでなく、収入についても考えることが大切です。老後の生活資金のベースとなる公的年金の受給額について把握しておくと、老後にどの程度の資金を用意すればよいのか、計算できるようになります。

国民年金加入者は平均5.6万円

厚生労働省の「厚生年金保険・国民年金事業の概況(令和元年度)」によれば、国民年金を受け取る人の平均年金受給額は月5.6万円です。現在専業主婦・主夫や自営業、無職の方は、基本的に国民年金のみ加入していることになります。

なお、民間企業の社員や公務員などとして働いていた期間がある場合は、厚生年金も受給できるので平均の受給額より受給額が増えることもあるでしょう。しかし国民年金の受給額は厚生年金より少ないので、預金などの形で老後資金を準備しておく必要があります。

厚生年金加入者は平均14.6万円

一方、民間企業の社員や公務員などとして厚生年金に加入している人の年金受給額は、月平均14.6万円とされています。

この数字を基に試算すると、夫婦ともに厚生年金に加入している場合、毎月の受給額は平均29.2万円となり、老後の生活費も無理なくまかなえる可能性が高いでしょう。リフォーム費用や入院費などの突発的な出費に備えて、資金を用意しておくことができます。

ただし、厚生年金受給額は加入年数や給与などによって大きく異なります。ねんきん定期便や、ねんきんネットなどでご自身の受給額を確認しておきましょう。

50代ではどの程度のお金を貯めている?

働き始める20代、結婚や住宅購入などのライフイベントが多い30代、教育費の負担が大きくなる40代といったように、常に何らかのまとまった支出があり、老後資金を貯めることが難しい時期が続きます。50代になって、老後資金について真剣に考えるという方も少なくありません。

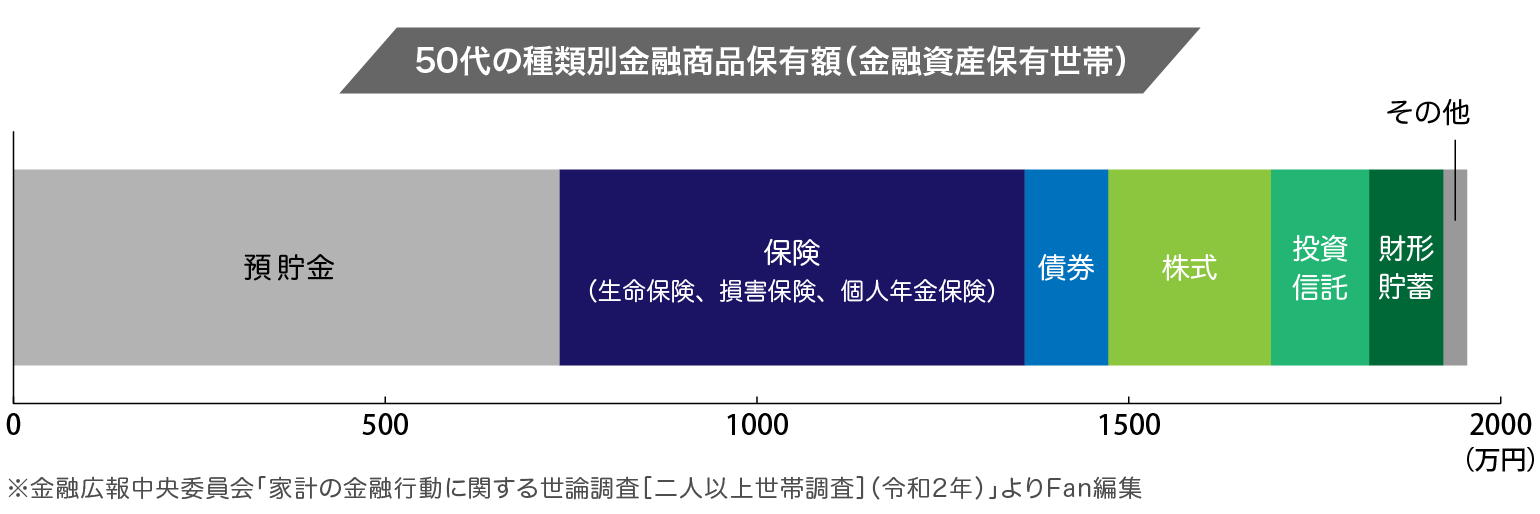

では、50代の世帯では、どの程度の貯金をしておけば良いのでしょうか。金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和2年)」からご紹介します。

50代世帯の金融資産保有額中央値は800万円

世帯主が50代の世帯の場合、金融資産保有額の平均値は1,684万円です。ただし、平均値は金融資産が多い人の情報に影響を受けやすい傾向があるため、中央値を参考にしましょう。

中央値、つまり資産額が高い順、あるいは低い順にならべて真ん中となる人の数値で見ると、800万円となります。このことから、資産を有する50代の世帯金融資産保有額は800万円が平均的といえるでしょう。

なお、先述のデータは金融資産を保有していない人も含んでいます。金融資産を保有している世帯だけで見ると、平均値は1,955万円、中央値は1,000万円です。

金融資産には、預貯金だけでなく株式や保険などの換金性のある資産をすべて含みます。預貯金だけに注目すると50代の全世帯での平均値は633万円、金融資産のある50代世帯での平均値は734万円でした。

このことから、金融資産の半分以上を現金以外で保有している50代の世帯が多いことがうかがえます。

年金受給までもうわずか!早めに老後の準備をしよう

50代になると、そろそろ定年退職の時期が近くなり、年金受給額など老後の生活が気になるようになります。ただし、老後を意識するだけでなく、老後に向けて準備を始めることが大切です。60代を迎えてから慌てることがないよう、無理のない範囲で老後資金の準備を始めましょう。

50代から資産運用を始めるには?おすすめの方法や注意点をご紹介

老後のお金を用意する方法

人生において大きなお金が必要となる主なシーンには、結婚や住宅購入、子どもの進学などが挙げられるでしょう。

しかし、これらのシーンに必要な資金をまとめて貯めると、何にいくら用意すればよいのかが不明瞭になる恐れもあります。老後のお金は他の預貯金とは分けるなど、対策をしておきましょう。

老後のお金を用意する方法としては、次の4つが挙げられます。

- 積立定期預金

- 財形貯蓄制度

- 退職金

- 投資

それぞれの特徴やメリット、デメリットについて見ていきましょう。

積立定期預金

老後のお金を用意するためには、積立定期預金を利用する方法があります。毎月一定額を自動的に定期預金に引き落とす方法で貯められるので、入金のタイミングを逃すこともありません。

また、原則として満期まではお金を引き出せないことから、老後に向けて計画的に貯金をしたいという方にはおすすめの資産形成方法です。

ただし、預貯金だけで資産を増やすことは難しいという点に注意しましょう。現在、預貯金の金利は低く、年0.002%(※)ほどです。1億円の預金があっても1年で受け取れる利息は税抜後1,600円ほどとなります。そのため定期預金は、貯金をする目的で使うようにしましょう。

※参考:三菱UFJ銀行「円預金金利」

財形貯蓄制度

財形貯蓄制度は福利厚生の一つで、会社に制度が導入されている場合に利用することができます。給与などから天引きして積み立てるタイプの貯蓄方法なので、手間がかからず無理なく貯められるでしょう。貯蓄が苦手でついつい使ってしまうという方におすすめです。

財形貯蓄制度には、一般型と住宅型、年金型の3つの種類があります。老後資金として年金型を選んだ場合、積み立てたお金を60歳以降に5年以上20年以内に年金方式で受け取ります。

退職金

老後資金を毎月貯めることが難しい方でも、退職金があればまとめて老後のお金を用意することができます。ただし、企業によって退職金に差があるので、勤務している会社では、退職金がいくら受け取れるのか調べておきましょう。

一般的に大卒の場合、中小企業では1,400万円程度(※1)、大手企業では2,300万円程度(※2)といわれています。しかし、勤続年数や役職などによっても異なるので注意が必要です。

多額の退職金を受け取れる場合は、老後資金を用意する負担を抑えられる可能性もあるでしょう。ただし、退職金で住宅ローンを完済する予定の方や、その他の目的で退職金を用いる場合は、別途、老後のお金を用意しておく必要があります。

※1:東京都労働産業局「中小企業の賃金・退職金事情(令和2年版)」

※2:日本経済団体連合会「2018年9月度 退職金・年金に関する実態調査結果」

投資

単にお金を貯めるのではなく積極的に運用して老後資金を用意したい方は、投資も検討してみましょう。定期預金とは異なり元本割れするリスクはありますが、運用次第では増やすことが可能です。

投資を始める前には、まずリスクや手法など投資についての正しい知識を身につけることが欠かせません。

投資信託相談プラザでは、投資信託などに興味がある方向けに投資セミナーを開催し、皆さまの投資活動をサポートしています。オンラインでも参加可能なので、ぜひお気軽にご利用ください。

■確定拠出年金

確定拠出型年金制度とは、掛金に運用収益を加えた金額から受給額が決定する年金制度のことです。

元本確保タイプのほかに、元本変動タイプのものもあり、運用方法によっては高利回りで資産を増やすことができます。

また、掛金は所得控除の対象になるため、所得税や住民税を軽減できるというメリットもあります。さらに利息や配当金も非課税なので、節税しながら老後資金を用意したい方に適しています。

■NISA

非課税制度を活用して老後資金を用意したい方には、NISAもおすすめです。NISAを利用することで、通常の証券口座で投資をするよりも効率よく資産運用できます。

まとまった資金を運用するのではなく毎月少しずつ投資をしていきたい方は、特に少額からの長期・積立・分散投資を支援するための非課税制度である、NISA制度のつみたて投資枠の活用がおすすめです。

詳しい内容は以下の記事で解説しています。参考にしてください。

お金がないと慌てる前に計画的に準備しよう

老後は遠い未来ではありません。豊かな時間を送るためにも、預金や投資などを用いて計画的に老後のお金を用意しておく必要があるでしょう。

老後のお金を準備するためにも、お金や資産運用に対する正しい知識を習得することが大切です。ぜひ資産運用セミナーにご参加いただき、老後資金の準備にお役立てください。

あわせて読みたい

このコラムの執筆者

平石 康徳

株式会社Fan IFA

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

準大手証券会社にて約10年間勤務。社内表彰多数。 セールスとしてではなく、中立的な立場で真摯にお客様と向き合いたい!という思いから転職を決意。 現在、多くのお客様の資産コンサルティングを行いながら、IFAの認知度向上を目指し各地でセミナーを企画。顧客にとって真の資産運用アドバイスを実現するため、幅広い知識習得や情報の提供にも努めている。