30代は資産運用の開始に適した時期です。30代の平均貯蓄額や投資額、投資を実施している割合、おすすめの資産運用方法についてまとめました。また、投資のリスクを軽減する方法やポートフォリオの例も紹介します。ぜひ参考にしてください。

INDEX

30代は資産形成開始に適した時期!始めるべき3つの理由

実際のところ、資産形成はいつでも始められます。しかし、本格的に資産運用に取り組むなら、30代に開始することがおすすめです。30代が資産運用の開始に適している理由としては、次の3つが挙げられます。

- 20代よりも収入が増えているから

- 老後までに時間的余裕があるから

- 教育費などの負担が軽い傾向にあるから

それぞれの理由について見ていきましょう。

20代よりも収入が増えているから

資産運用を始めるなら、早ければ早いほど良いのも事実です。少額でも経験を積むことで、資産運用の感覚をつかみ、多額の運用に備えられるようになります。

しかし、働き始めの20代は収入が少なく、資産運用に回す資金がない方も多いでしょう。家賃や交際費などで給料の多くが消えてしまい、毎月ほとんど手元に残らない方もいるかもしれません。そのような状況の中では、たとえ少額であっても運用資金の捻出は困難です。

30代になると20代よりは収入が増え、また、家計を回すコツもつかんでくるため、資金面で少し余裕が出るようになります。気持ちにも余裕が生まれ、「無理のない範囲で投資をしたい」と考える方も増え始めます。

老後までに時間的余裕があるから

収入が多ければ多いほうが、資産運用に回せる資金も確保しやすくなります。とはいえ、30代よりは40代、40代よりは50代のほうが収入は増える傾向にありますが、年齢を重ねるほうが資産運用の開始に適しているわけではありません。

資産運用は、多くの場合、老後資金の確保を目的として実施されます。例えば、「豊かな老後を送るために、年金受給開始までに3,000万円貯めておきたい」と考えている方もいるかもしれません。しかし、老後までの時間が短いと1ヶ月あたりの運用額が多くなるため、負担が大きくなります。

30代なら老後までに時間的余裕があるため、1ヶ月あたり少額を運用しても、目標とする金額を貯めやすくなるでしょう。少ない負担で老後に備えるためにも、資産運用は30代で開始することがおすすめです。

教育費などの負担が軽い傾向にあるから

内閣府の資料によれば、2016年時点の平均初婚年齢は女性が29.4歳、男性が31.1歳です。また、第一子が生まれたときの女性の平均年齢は30.7歳、第二子では32.6歳でした。これらのデータから、子どもの教育費が高くなる中学~大学(12~22歳ごろ)の親の年齢は、母親は43~55歳ごろ、父親は44~56歳ごろと予測されます。

個々のライフプランにもよりますが、30代はまだ子どもの教育費による負担が少ないと考えられます。負担が少ないうちに資産運用を始めれば、継続しやすくなるでしょう。また、早期に資産運用を開始することで、老後資金だけでなく、子どもの教育資金も貯められるようになります。

潤沢な教育資金を準備しておくことで、子どもの進路の選択肢が広がります。子どもの夢を応援するためにも、30代で資産運用を開始してはいかがでしょうか。

参考:内閣府「少子化関係資料|平均初婚年齢と出生順位別出生時の母の平均年齢の年次推移」

【年代別のお金事情】平均貯蓄額、平均投資額、投資・貯金割合

平均貯蓄額や投資額について知っておくと、資産運用計画を立てる際の参考になります。また、投資をしている方なら、具体的にどのような種類の投資をしているのかも気になるのではないでしょうか。

20代、30代、40代のお金事情について見ていきましょう。なお、データはいずれも、金融広報中央委員会の「家計の金融行動に関する世論調査(令和4年)」に基づきます。

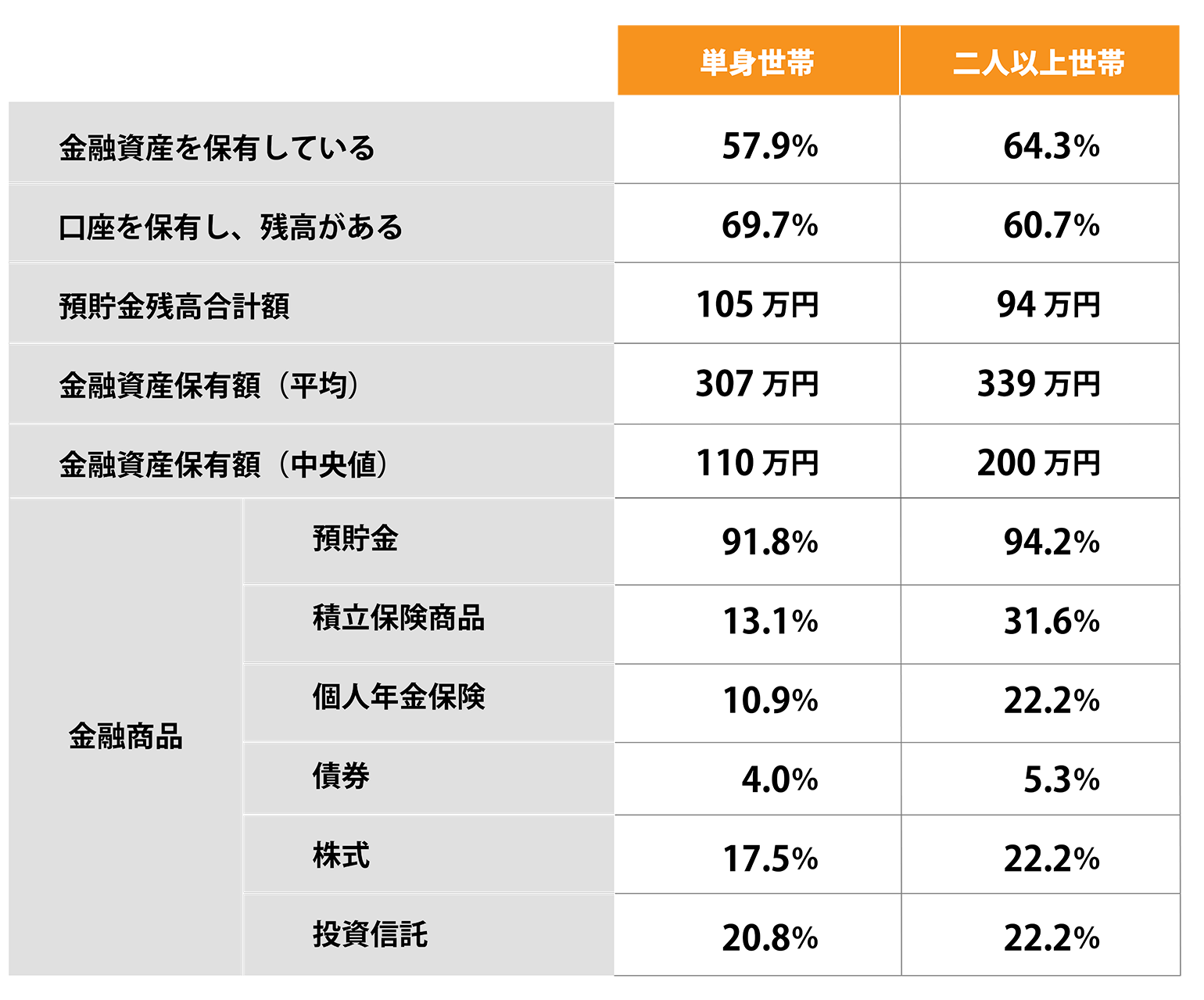

20代のお金事情

20代で金融資産を保有している方は、単身世帯・二人以上世帯ともに半数を超えています。口座(銀行口座・証券口座など)を保有して残高がある方も6割を超え、お金について考えている方が多いことがうかがえます。

預貯金の平均額は100万円ほどです。まだ働き始めてすぐという方も多いため、あまり多くは貯められていないと考えられます。

なお、金融資産の保有額は平均と中央値に大きな乖離がある点に注目してください。平均額とは対象者の貯金額の合計を対象者の人数で割って算出した数値ですが、中央値とは預貯金が少ない順に並べ、真ん中に位置する人の預貯金額のことです。平均額は預貯金額が突出して多い方の数値に引っ張られるため、中央値のほうが現実的な金額だと考えられます。

20代では、預貯金以外の方法で資産運用をしている方は、あまり多くはありません。比較的多いのは株式や投資信託で、5人に1人程度は実施しています。

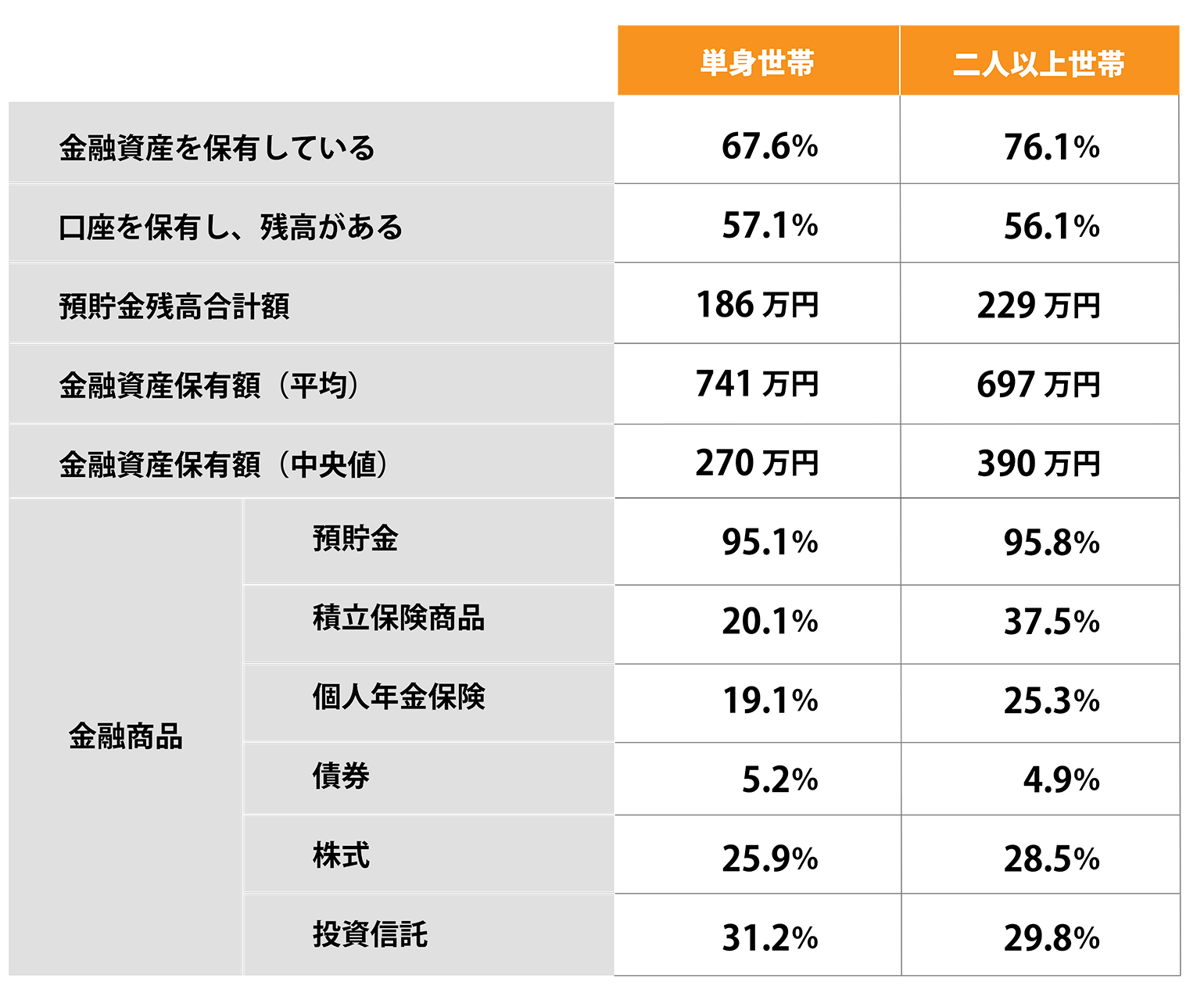

30代のお金事情

30代になると、金融資産を保有している方はさらに増えます。また、預貯金も増え、単身世帯・二人以上世帯ともに200万円ほどは残高があるようです。金融資産保有額も増え、中央値は単身で270万円、二人以上世帯で390万円と、20代よりも2倍ほど増えていることがわかります。

預貯金以外の金融商品を保有している方も、20代より増えている点に注目しましょう。投資信託や株式は2~3割ほどの方が実施し、個人年金保険や積立保険商品の割合も大きく増えています。

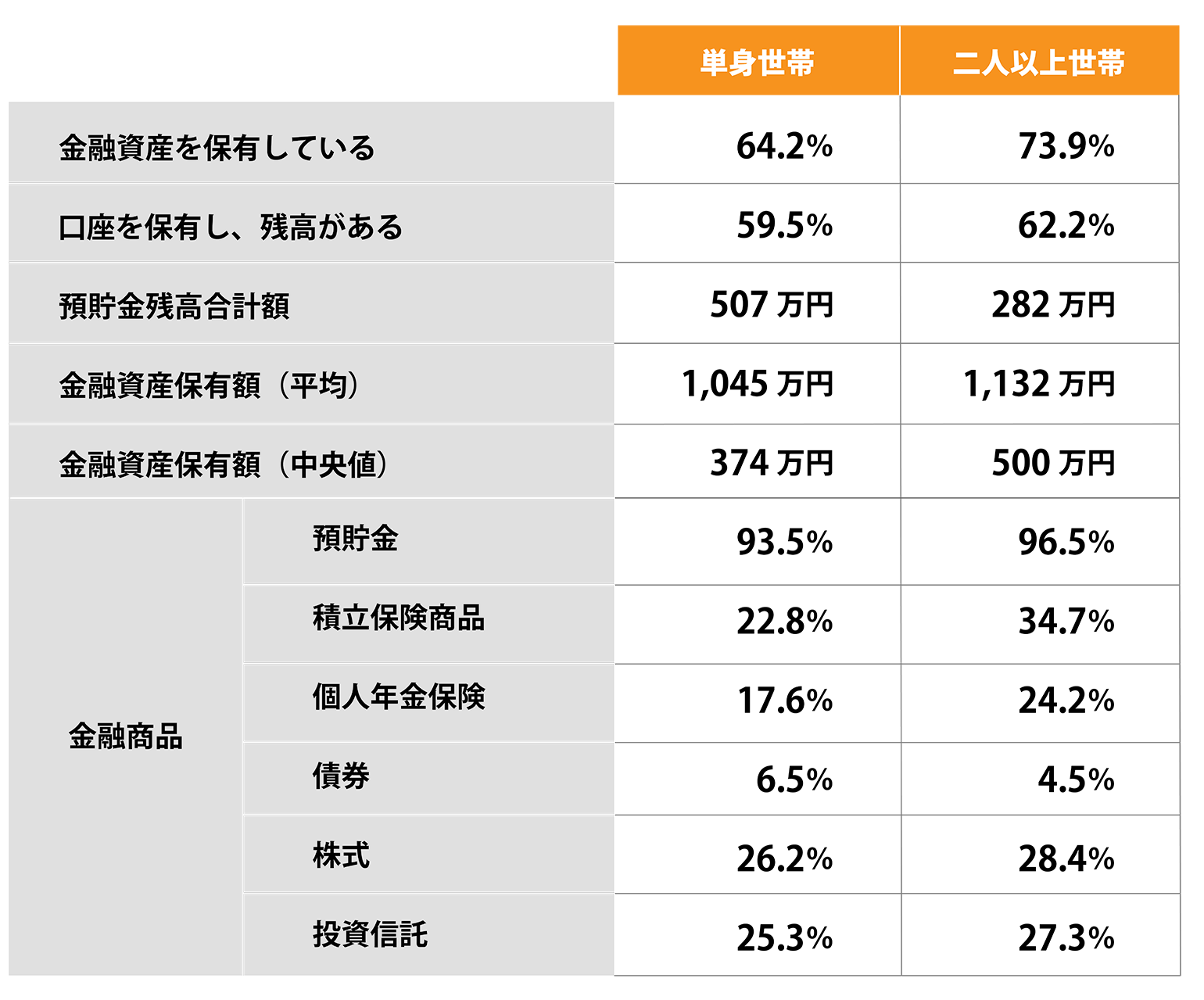

40代のお金事情

40代になると、預貯金残高と金融資産保有額がさらに増えます。ここで注目したいのが預貯金残高の世帯人数による違いです。30代では二人以上世帯のほうが預貯金残高は多いですが、40代になると単身世帯のほうが高額になります。

この理由としては、子どもの教育費や住宅ローンなどの支出の増加が考えられるでしょう。40代、50代は教育費にお金がかかる世代のため、子どもがいる可能性が高い二人以上世帯は、預貯金をする余裕がなくなるのかもしれません。

参考:金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和4年)」

参考:金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和4年)」

30代におすすめの資産運用方法5選

年代に関わらず、預貯金をしている方は多くいます。20~40代のすべての世帯のうち、9割以上の世帯では預貯金により資産を保有しています。

一方、預貯金以外の金融商品については、すべての商品において保有していない方が保有している方を上回っていました。日本では預金金利が低く、積極的に増やす目的には適しません。大切な資産を効率良く運用するためにも、預貯金以外の金融商品も検討しましょう。

30代で資産運用を始めるなら、次の6つの方法がおすすめです。

- 投資信託

- NISA

- iDeCo

- 株式投資

- ファンドラップ

- 個人年金保険

それぞれの特徴や、どのような方におすすめなのか説明します。

投資信託

投資信託とは、投資家から集めた資金を運用専門家が株式や債券などに投資・運用する金融商品です。少額から始められること、種類が多く幅広い選択肢があることなどのメリットがあります。

投資信託は、積立方式で運用できる点も特徴です。積立方式なら何度にも分けて購入するため、割高なタイミングで大量に購入することを回避できます。

NISA

NISAは、投資による利益が非課税になる制度です。2024年1月からスタートした新しいNISAでは、株や投資信託などを買付できる成長投資枠として年間240万円(最大1,200万円)、一定の基準を満たした投資信託を積立できるつみたて投資枠として年間120万円(成長投資枠と合算して最大1,800万円)まで運用可能です。効率性の高い運用を実現するためにも、積極的に非課税制度の利用を検討しましょう。

ただし、NISAは1人1口座しか開設できません。開設する金融機関を比較し、運用しやすい金融機関を慎重に選びましょう。

iDeCo

iDeCoは、積立投信などの積立方式の金融商品を運用する制度です。利益が非課税になるだけでなく、掛金が全額所得控除となるため、節税効果が大きい点も特徴です。また、原則として60歳まで受け取れないため、老後資金を貯めたい方に適しています。

なお、iDeCoは国民年金の加入者の種別や勤務先の企業年金の違いによって、掛金の上限額が決まっている点に注意してください。例えば自営業者の方なら月最大68,000円を運用できますが、公務員は月最大運用額が12,000円です。

株式投資

株式投資も検討できます。ただし、1社の株価に利益が左右されるため、リスクが高い点に注意が必要です。

しかし、リスクが高いということは、ハイリターンを期待できることの裏返しでもあります。他の投資方法とも組み合わせてリスクを抑えつつ、運用するのも1つの方法です。

ファンドラップ

ファンドラップとは、最初に運用方針を決め、その運用方針に従って担当者が資産運用を行うタイプの運用方法です。口座ごとお任せできるため、忙しい方にも適しています。

ファンドラップは手間をかけずに運用できるというメリットはありますが、手数料が高額なこともあるため注意しましょう。

個人年金保険

老後資金の不足が気になるときは、個人年金保険も検討しましょう。iDeCoも老後資金に活用できますが、国民年金の加入者の種別や勤務先の企業年金の違いによって掛金の上限額が決まっているため、思うような金額を運用できない可能性があります。

一方、個人年金保険なら上限額が決まっていないため、自分に合う保険料を決められます。また、受取時期や受取方法も決められるのも個人年金保険の特徴です。老後資金が不足しそうなタイミングを調べ、個人年金保険も使って備えておきましょう。

【目的別】30代の投資におすすめのポートフォリオを紹介

投資信託や株式は、預貯金と比べると大きく増やせる可能性があります。しかし、値下がりして元本割れするリスクもあるため、慎重に運用することが不可欠です。

リスクを抑えるためにも、ポートフォリオを作成し、資産をいくつかの金融商品に分けて運用しましょう。30代におすすめのポートフォリオを紹介します。

子どもの教育資金と老後資金を同時に貯めたい

子どもの教育資金と老後資金を同時に貯めたい場合は、資金の使用目的に合わせてポートフォリオを作成する必要があります。

運用を開始する年齢を30歳と想定して、ポートフォリオを組み立てます。

【子どもの教育資金+老後資金】

- 新NISAつみたて投資枠 月40,000~50,000円×20年

- iDeCo 月5,000~10,000円×35年

新NISAのつみたて投資枠は運用成果が良ければ、預金で運用するよりもリターンが期待できます。また、新NISAはまとまった資金が必要になった際に、一部解約することもできます。子どもの教育費は想定外に必要になることがあります。例えば「公立学校を想定していたが、私立学校に入学が決まった」というケースです。自由に動かすことができる資金があれば安心です。

新NISAのつみたて投資枠で購入できるのは、「長期の積立・分散投資に適した一定の投資信託」です。2024年1月時点で、281本の銘柄が選定されています。おすすめしたいのは、毎月積み立てしようとする金額を、一つの銘柄に集中して投資するのではなく、いくつかの銘柄に分けて分散投資することです。投資先を国内株式とする銘柄と、海外株式とする銘柄を組み合わせたり、投資対象に株式が入った銘柄と、債券が入った銘柄を組み合わせたりすることによって、保有している全ての商品が同じタイミングで値下がりするリスクを抑えます。

iDeCoは先述の通り、老後資金を貯めたい方に適しています。支出項目別に運用方法を分けることによって、リスクの分散にもなり、計画的に資産を形成することが可能です。

iDeCoで選べる運用商品は、定期預金、投資信託などで、金融機関(運営管理機関)ごとに20本程度用意されています。こちらも、つみたて投資枠で積み立てている銘柄とのバランスを見ながら選定し、定期的に運用状況を把握することが必要です。

出典:iDeCo公式サイト

老後資金に特化して資産運用をしたい

次は老後資金に特化して、iDeCoと新NISAのつみたて投資枠で長期間の運用を実施するポートフォリオです。こちらも運用を開始する年齢を30歳と想定しています。なお、このケースでは子どもを産まない選択をした夫婦二人が、フルタイムで就労している想定です。毎月の拠出金額は多めに設定しました。

【老後資金特化】

- 新NISAつみたて投資枠 月40,000円×夫婦2本

- iDeCo 月10,000円×35年×夫婦2本

夫婦二人とも就労しているので、死亡保障のついた終身保険は組み入れていません。ただ、夫婦二人で生活していても、まとまった資金が必要になるタイミングは出てくるでしょう。例えば、自家用車の購入や、マイホームの購入などが挙げられます。一部解約が可能な新NISAも取り入れつつ、老後にまとまって資産が形成できるよう計画しています。

こちらでも、つみたて投資枠で購入する銘柄は、いくつかの銘柄に分散することをおすすめします。

ここで気になるのは投資にかかるコストについてです。つみたて投資枠で投資できる商品は、全て購入時手数料がノーロードで、信託報酬の低い商品が設定されています。

例えば個人年金保険などを利用して老後資金を貯めようとする場合、運用にかかるコストが高いケースもあります。長期間の運用であれば、コストパフォーマンスを重視することが大切です。

ただ、つみたて投資枠で運用する場合にはiDeCoのように掛金が所得控除の対象になる仕組みがありません。保険には保険料控除があります。保険料控除の枠がまだ空いているようなら、保険も運用に取り入れることは一つの選択肢になるかもしれません。

それぞれの方の状況に合わせたポートフォリオの策定が必要です。

投資信託にかかる手数料とは?発生タイミングや抑える方法、相場を解説

資産運用のリスクを軽減する方法

資産運用のリスクを軽減する方法としては、次の3つが挙げられます。

- 積み立てる

- 分散する

- 長期的に運用する

それぞれの方法について説明します。

積み立てる

投資の基本は積み立てです。特に投資信託のように価格が変動する金融商品は、値上がりしたタイミングに購入してしまうと、利益を上げにくくなってしまいます。少額ずつ何度にも分けて積立方式で購入することで、購入価格が割高にならないようにしましょう。

また、まとめて投資すると手元資金が大きく減ります。万が一のときに備えるためにも、すべての資産を金融商品として保有しないようにしましょう。

分散する

1つの方法で運用するのはハイリスクです。運用商品や購入時期などを分散し、リスクも分散するようにしましょう。

長期的に運用する

短期的なリターンを目指すと、どうしてもハイリスクな金融商品を選んでしまうことになります。利回りが低い金融商品でも、長期的に運用すれば高い利益を得られることがあります。リスクを回避するためにも、長期的な運用を目指しましょう。

40代になってからおすすめの資産運用方法

40代の資産運用も、基本的には30代と同じです。投資信託やiDeCoなども活用して、コツコツと運用しましょう。また、積み立てと分散、長期を心がけてリスクを回避するのも同様です。

ただし、老後資金を貯める目的で40代から資産運用を始める場合は、月々の運用額を30代よりも多めに設定する必要が生じます。貯めたい金額から逆算し、無理のない範囲で運用しましょう。

専門家に相談してマネーライフプランを立てよう

資産運用は専門家のアドバイスを参考に進めていくことが大切です。投資信託相談プラザでは、オンライン個別相談を実施しています。相談は無料です。ぜひお気軽にお問い合わせください。

また、資産運用のポートフォリオについては、保険と投資のバランス診断をご利用ください。保険料や積立投資をどのように設定できるか、具体的なアドバイスを無料でご提供しています。

あわせて読みたい

NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からの新NISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からの新NISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

※ その他、2024年からの新NISA に関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

iDeCoのご注意事項

投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

金融商品仲介業者である当社は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。