この記事のポイント

- 日本の低金利環境や、結婚・出産などのライフイベント、そして年金だけでは不足する老後資金に備えるため、少額からでも早めに資産運用を始めることが推奨される

- まとまった資金がなくても資産運用は可能。投資信託は最低100円から、iDeCoは5,000円からなど、様々な投資方法で少額から開始できる

- 資産運用を行う際は、生活用・緊急用と運用専用の資金を区別し、「長期・積立・分散」を心がけることが重要。また、商品の特性やリスクを理解し、初心者であれば少額から始め、必要に応じて専門家に相談すると良い

低金利の影響もあり、銀行預金だけでは貯蓄はなかなか増えず、資産運用を考えている方も多いでしょう。

資産運用というとまとまった金額が必要なイメージがありますが、少額からでも始められます。本コラムでは商品別の最低投資金額や、おすすめの投資方法を紹介します。これから資産運用を考えている方は、ぜひ参考にしてください。

「これから資産運用を始めたい!」そんな方へ

資産運用の基本や運用のコツ、活用したい制度や実践方法など、資産運用の基礎をまるごと学べるハンドブックをご用意しました。

無料でダウンロードいただけます。ぜひご活用ください!

INDEX

少しでも早く資産運用を始めたほうが良い理由

資産運用はまとまった金額が用意できてから始めようと、決断を先送りする人も多いかと思います。ただ、少額でも早く始めることでメリットが得られる可能性もあります。早く資産運用を始めることをおすすめする理由としては、次の3点が挙げられます。

- まとまったお金のかかるライフイベントへの準備が多い

- 日本の預金金利では、銀行預金で資産を増やすことは難しい

- 老後資金が年金だけではまかなえない

それぞれの理由について、紹介していきます。

まとまったお金のかかるライフイベントへの準備

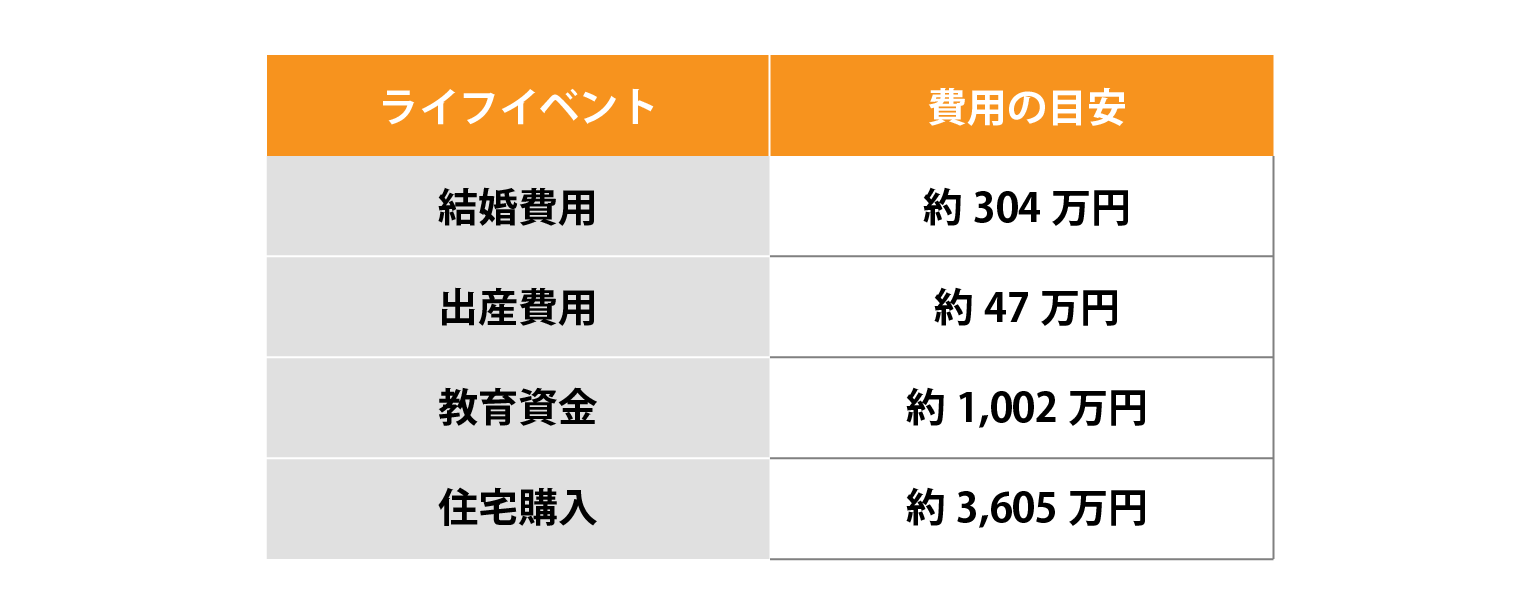

結婚や出産など、ライフイベントには多くの資金が必要です。さまざまなライフイベントに備えて、早いうちから資金を備えておく必要があるでしょう。日本FP協会が発表している主なライフイベントにかかる費用は、下記の通りです。

出典:日本FP協会ホームページ をもとに株式会社Fan作成

ライフイベントの中でも、とくに教育資金と住宅購入には多くの資金が必要です。

住宅購入の場合は住宅ローンの利用が可能な場合もありますが、頭金や諸費用などで数百万~1,000万円程度の自己資金が必要になる場合もあるでしょう。ライフイベントが発生した際の資金に困らないように、早めに準備をしておく必要があります。

資金を備える際、資産運用を行うことで資金づくりの効率を良くできるかもしれません。

しかし、手持ち資金をすべて資産運用に回してしまうと、資金が必要なときに投資中の金融商品が投資元本を割っている可能性もあります。そのため預金で必要な部分を確保しながら、投資を行うのも良い方法です。

日本の預金金利では、銀行預金で資産を増やすことは難しい

長引く低金利政策の影響で、銀行預金は低金利が続いています。例えば、メガバンクの普通預金金利は0.001%、定期預金でも0.002%です。現在の状況が続く限り、銀行預金のみの資産運用で大幅に資産を増やすことは難しいでしょう。

一部のネット銀行では金利が高いところもありますが、それでも0.1%程度です。0.1%では100万円を1年間預けても、1,000円の金利しか増えません。また、そこから税金が引かれるため、手元に残る利息は僅かなものとなるでしょう。

金融商品をはじめとした投資商品での資産運用を活用することで、1~10%もの分配や配当を貰える可能性もあります。預金だけで貯蓄を行うよりも、効率よく増やせるかもしれません。

ただ金融商品をはじめとした投資商品での資産運用は預金と違って元本保証ではないため、運用状況によっては投資元本を割ってしまうリスクはあります。

しかし、「長期・積立・分散」の投資方針を心がけることで、ある程度のリスクを回避できる可能性が高まります。

「長期・積立・分散」の投資についての考え方、リスクとリターンの関係については、こちらの記事で詳しく解説しています。ぜひご確認ください。

あわせて読みたい

老後資金が年金だけではまかなえない

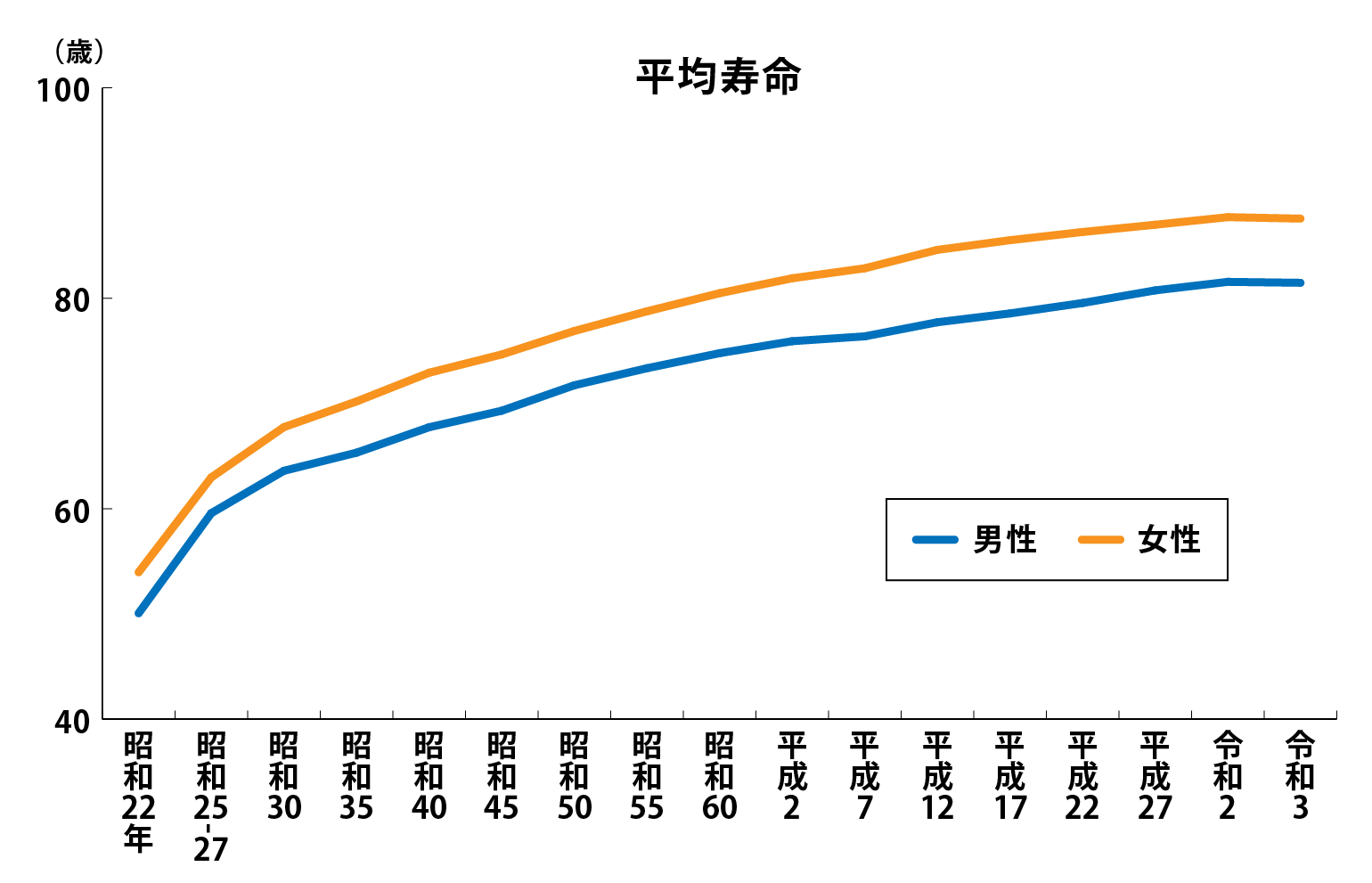

人生100年時代と言われるように、平均寿命は伸びています。厚生労働省発表によると下記のように毎年平均寿命は伸びており、令和3年の発表では男性で81.47年・女性で87.57年となっています。

出典:令和3年簡易生命表の概況(厚生労働省)をもとに株式会社Fan作成

平均寿命が伸びていることにより、老後に必要な資金も増えていますが、年金だけでは十分と言えません。生命保険文化センターの発表(※)によると、ゆとりのある老後をすごすためには夫婦2人で月36.1万円が必要となっています。

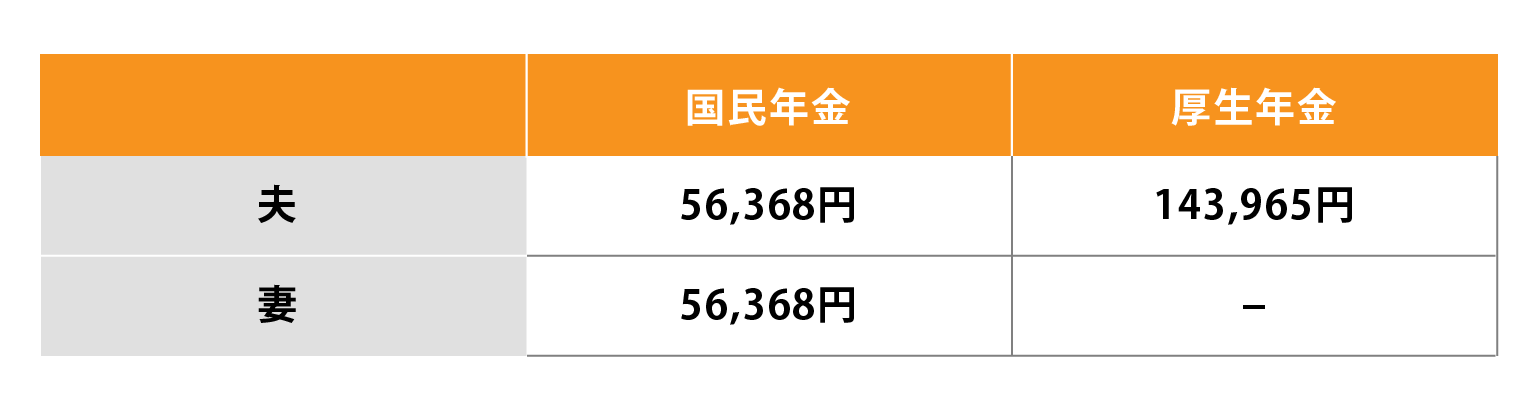

一方で、受け取る年金は十分とは言えません。厚生労働省の「厚生年金保険・国民年金事業の概況(2019年度)」によると、国民年金の平均受給額は56,368円、厚生年金の平均受給額は143,965円となっています。会社員の夫と専業主婦の家庭の場合で貰える年金は、下記の通りです。

出典:厚生年金保険・国民年金事業の概況(2019年度)(厚生労働省) をもとに株式会社Fan作成

夫婦で貰える合計金額は256,701円となりますが、余裕ある暮らしに必要な月36.1万円には10万円以上も不足します。老後資金の不足を埋めるためにも、資産運用が必要といえるでしょう。

参考:令和元年度 生活保障に関する調査(生命保険文化センター)

あわせて読みたい

【種類別】資産運用はいくらから始められる?

資産運用と聞くと、まとまった資金がなければできないように感じている方も多いかもしれませんが、少額からでも始められます。ここでは代表的な6種類の投資手法について、いくらから始められるかについて紹介していきます。

- 投資信託

- NISA

- iDeCo

- 債券投資

- 上場投資信託(ETF)

- 株式投資

投資信託

投資信託とは投資家から集めた資金を、運用会社が運用して利益を狙う商品です。運用によって価格が変動し、利益が出れば投資家に対して分配が行われます。

運用会社に運用を任せるために、信託報酬(=運用者に払う報酬)などの手数料が必要となる点がデメリットといえるでしょう。

投資信託は証券会社や銀行で購入でき、最低投資金額は100円という金融機関もあります。

手元が少なくても購入できるほか、分散投資が可能な点もメリットでしょう。分散投資とは、投資先の資産(株・債券など)や地域(国内・海外など)を分散させることをいいます。

1つの資産が下がっても、異なる値動きをする資産や銘柄を組み合わせて投資を行っていれば、保有している資産全てが値下がりしてしまうリスクを軽減できます。

NISA

NISAとは、資産運用の利益に対する税金を非課税にする制度です。資産運用をするには銀行や証券会社に口座を作ります。NISA口座を利用すれば、一定の条件以内の投資であれば税金がかかりません。

NISAは各金融機関がサービスを行っており、最低100円から投資が可能です。資産運用で得た利益が課税されず、リターンを極大化できるおすすめの制度です。

NISA制度は2024年1月に改正が行われました。従来の制度に比べると年間投資枠をはじめとした様々な点が改正されているため、より投資しやすい環境が整備されたといえるでしょう。

■2024年1月以降のNISA制度の概要

出典:NISA制度とは(金融庁) をもとに株式会社Fan作成

iDeCo

iDeCoとは、個人型確定拠出年金の制度をいいます。国が運営している国民年金制度とは別に、自分で老後へ備えた積み立てができる制度です。

毎月積み立てを行って資産を積み上げていきますが、老後の資産形成を目的としているため、60歳以降でなければ受け取ることはできません。

iDeCoの掛金は、最低5,000円から1,000円単位で設定できます。また掛金の金額は年に1回変更できるため、家計状況に合わせた積み立てが行えるでしょう。

iDeCoは国が推奨している老後へ備えた自助努力の制度であり、下記のようなメリットがあります。

- 掛金が所得控除になる

- 運用で得た利益が非課税になる

- 受け取る際も税制優遇がある

債券投資

債券とは、国や地方公共団体、企業などが資金調達のために発行する借用書のことです。

投資家が債券を購入することで発行した団体は資金を得られ、経済活動によって得た利益の中から利子を受け取れます。投資家は利子を受け取るだけでなく、満期日には元本またはあらかじめ決められた金額が戻ってくるため、発行する団体によっては安全性の高い運用商品といえるでしょう。

債券投資は銀行や証券会社などで行え、最低1万円から購入できます。

たとえば発行体が国である個人向け国債は、最低購入価格が1万円となっています。企業が発行する社債は、最低金額が10万円から100万円程度としているケースが多いです。

上場投資信託(ETF)

投資信託の中でも、金融商品取引所に上場しているものをETFといいます。日経平均株価などの指数に連動して、運用成果を目指す商品が多いです。

通常の投資信託では基準価格は1日1回で決まりますが、ETFの場合は株式と同じようにリアルタイムで価格が変動する点が特徴と言えるでしょう。

ETFの最低投資額は銘柄にもよりますが、1,000円程度から購入可能です。

ETFは特定の株式を購入する訳ではなく、投資信託という「詰め合わせ商品」を買うことになります。日経平均に連動する商品を購入した場合、日経平均を構成する225銘柄に分散投資を行うのと同様の効果が得られるでしょう。このようにETFは少額かつ分散投資が行える運用方法といえます。

株式投資

株式とは企業が資金調達をする際に発行する有価証券のことをいいます。株式は日々値段が動いており、購入した後に価格が上昇すると利益を得られます。また株式を保有していると、企業の業績に応じた配当や、株主優待が受けられる点も魅力と言えるでしょう。

企業によって株価は違いますが、投資できる金額の目安は10万円程度からです。

株式の取得価格は以下の計算式によって求めます。

取得価額=(取得単価×取得株数+手数料)

売買できる株式数は100株からとなっており、企業によって最低購入価格に差はあるでしょう。

あわせて読みたい

資産運用に回す金額の考え方

資産運用を始める際、いきなり商品を選んで全資金を投資することはあまりおすすめできません。持っている資金のうち、どのくらいの金額を運用に充てるかを確認することが大切です。資産運用に回せる金額の考え方について、みていきましょう。

資産を生活用・緊急用・運用専用に分ける

資産運用を行う際は、持っている資金を次の3つに分けましょう。

- 生活用

- 学費や自動車の購入など使い道が決まっている資金

- 緊急用

- 病気やケガ、突然の退職など、万が一の際に備えておいておくための資金

- 運用専用

- 生活用資金・緊急用資金で行うのは✕

- 資産運用は、余剰資金から行うようにしよう

資産運用は元本保証ではなくタイミングによっては減ってしまうこともあるため、生活用資金・緊急用資金で行ってはいけません。資産運用を行う場合は、余剰資金から行うようにしましょう。

一括・分割のどちらで投資するか検討する

資産運用を行う際には、一括・分割どちらで行うかの検討も大切です。たとえば200万円を資産運用する場合、200万を一括で商品を購入するか、10万円を20回に分けて購入するかを検討しましょう。

一括購入は価格変動の影響を受けやすいため、利益も損失も大きくなりやすい特徴があります。

分割は少額で少しずつ購入していくため、購入するタイミングを一括ほどは考える必要がありません。値下がりに強く損失が出にくい反面、値上がりの利益は一括の方が大きくなるでしょう。どちらも一長一短あるため、特徴を理解したうえで検討しましょう。

■一括投資に向いている人

- リスクを取っても大きなリターンを狙いたい人

- 資産運用に慣れている人

■分割投資に向いている人

- 資産運用に慣れていない人

- リスクを抑えて運用を行いたい人

あわせて読みたい

資産運用を行う際のポイント

資産運用で失敗しないために、次のポイントを意識するようにしましょう。

- 資産運用の経験が浅いうちは少額で取引する

- 分散投資・長期投資を心がける

- 商品の特性やリスクを理解してから投資する

- 資産運用の専門家に相談する

それぞれのポイントについて、みていきましょう。

資産運用の経験が浅いうちは少額で取引する

資産運用の経験が浅いうちは、少額から取引を始めるようにしましょう。

金融商品には価格変動のリスクがあります。投資額が大きければ、変動時の損失額も大きくなります。一回の価格変動で一気に資金を失う可能性もゼロではありません。少額で取引をすることで、損失が出た場合のダメージも小さくなります。

いきなり大きな金額を運用するのではなく、少額からはじめて徐々に慣れていくようにしましょう。例えば、投資信託なら100円から購入可能な商品もあります。

分散投資・長期投資を心がける

資産運用する際には、分散投資を心がけるようにしましょう。1つの商品だけに集中するのではなく、投資先を株式と債券、日本と海外のようにできるだけ分散させることで、リスクを抑えられます。

また資産運用は、長期投資が基本です。短期の損益はあまり気にしないようにして、長期保有することが失敗しないためのポイントです。

商品の特性やリスクを理解してから投資する

商品ごとの特性やリスクを理解して投資することも、失敗しないためのポイントです。とくにリスクに関しては重要で、過去の価格変動要因や推移なども確認しておくようにしましょう。

またiDeCoのようにすぐには引き出しできない商品もあるため、商品の内容についてもしっかりと理解しておくようにしましょう。

資産運用の専門家に相談する

資産運用にはリスクがあるため、投資初心者の方はどうしても決められない場合もあるでしょう。そのような場合は資産運用の専門家に相談することも、失敗しないためのポイントです。

長年の実績のある資産運用のプロであれば、現在の経済環境を踏まえたうえでアドバイスをしてくれるでしょう。安定した資産運用を行っていくためには、相談できる専門家がいると安心です。

資産運用を始めるか迷ったら専門家に相談してみよう

結婚などのライフイベントや、老後の生活資金に備えて資産運用の重要性は増しています。資産運用を行う際には、手元の資金を色分けして余剰資金の中から行うようにしましょう。また100円からでも投資できる商品があるため、慣れないうちは少額からはじめてみるとよいでしょう。

資産運用について迷ったときは、専門家のアドバイスを参考にすることがおすすめです。「何から始めれば良いかわからない」や、「どうやって商品を選べば良いかわからない」といった疑問にも、的確に応えてくれるでしょう。投資信託相談プラザでは、無料で個別相談が可能です。ぜひお気軽にお問合せください。

また、投資信託相談プラザでは、投資をこれから始める方向けのセミナーも開催しています。資産運用のプロがわかりやすく解説し、これから運用を始める方にはおすすめです。これから資産運用を考えている方は、ぜひ参加を検討してみてください。

あわせて読みたい

※NISAのご注意事項

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。NISA口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・同一年において1人1口座(1金融機関)しか開設できません。

・NISAで購入できる商品は金融商品取引業者が指定する商品に限られます。

・2024年からのNISAでは年間投資枠と非課税保有限度額が設定されます。

・損失は税務上ないものとされます。

・出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません。

・2024年からのNISAにおけるつみたて投資枠では積立による定期・継続的な買付しかできません。

・その他、2024年からのNISAに関するご注意事項、並びに2023年までの一般NISA ・つみたてNISA等に関するご注意事項の詳細は金融商品取引業者のWEBサイトにてご確認ください。

※iDeCoのご注意事項

・投資信託は、主に国内外の株式や債券等を投資対象としています。投資信託の基準価額は、組み入れた株式や債券等の値動き、為替相場の変動等により上下しますので、これにより投資元本を割り込むおそれがあります。

・投資信託は、個別の投資信託毎にご負担いただく手数料等の費用やリスクの内容や性質が異なります。ファンド・オブ・ファンズの場合は、他のファンドを投資対象としており、投資対象ファンドにおける所定の信託報酬を含めてお客様が実質的に負担する信託報酬を算出しております(投資対象ファンドの変更等により、変動することがあります)。

・ご投資にあたっては、商品概要や目論見書(目論見書補完書面)をよくお読みください。

・金融商品仲介業者である当社は、お客さま(加入者等)に対して特定の商品への投資について指図を行うこと、または指図を行わないことを勧めるものではありません。

・掲載されている各コンテンツは、情報の提供を目的としており、投資その他の行動を勧誘する目的で作成したものではありません。

・投資対象、投資機会の選択などの投資に係る最終決定は、お客さまご自身の判断でなさるようにお願いいたします。

このコラムの執筆者

MONEY HUB PLUS 編集部

株式会社Fan

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証するものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答えいたしかねますので予めご了承お願いいたします。また、本コンテンツの記載内容は、予告なしに変更することがあります。

未来につながる投資情報メディア「Money Hub Plus(マネハブ)」の編集部です。

みなさまの資産形成に役立つ情報を日々発信しております。